MB tăng trưởng tín dụng 12,5% trong 6 tháng đầu năm

Tính đến cuối tháng 6/2023, cho vay khách hàng của Ngân hàng TMCP Quân đội (MB) đạt 518.071 tỷ đồng, tăng 12,5% so với cuối năm 2022, là mức tăng trưởng khá ấn tượng so với mặt bằng chung trong ngành Ngân hàng.

Được nới room tín dụng 24,5%

Theo Báo cáo tài chính hợp nhất quý II/2023, Ngân hàng TMCP Quân đội (MB - Mã chứng khoán: MBB) ghi nhận tổng thu nhập hoạt động đạt 11.561 tỷ đồng, tăng 3% so với cùng kỳ năm 2022; lợi nhuận trước thuế là 6.223 tỷ đồng, tăng 3,9% so với cùng kỳ.

Kết quả kinh doanh của MB tăng trưởng chủ yếu đến từ tín dụng mở rộng. Cuối quý II/2023, cho vay khách hàng của MB đạt mức 518,071 tỷ đồng, tăng 24,7% so với cùng kỳ năm trước và tăng 12,5% trong 6 tháng.

Với mức tăng trưởng này, MB là một trong những ngân hàng có mức tăng trưởng tín dụng mạnh nhất trong 6 tháng đầu năm 2023 (tăng trưởng tín dụng toàn ngành Ngân hàng trong 6 tháng đầu năm đạt 4,73%).

Tăng trưởng tín dụng của MB được dẫn dắt bởi cho vay khách hàng đến từ cả 3 nhóm khách hàng là cá nhân, doanh nghiệp lớn và doanh nghiệp nhỏ và vừa, trong khi đó trái phiếu doanh nghiệp có sự suy giảm nhẹ (-5,5% so với quý trước). Một số nhóm ngành có sự đóng góp tương đối lớn vào sự tăng trưởng tín dụng của MBBank như: Năng lượng, Điện, Bất động sản…

Quý II/2023, lãi thuần từ hoạt động dịch vụ của Ngân hàng này đạt 861 tỷ đồng, giảm 14,8% so với cùng kỳ năm ngoái, nhưng tăng 24,8% so với quý I/2023. Sự sụt giảm chủ yếu đến từ mảng kinh doanh bảo hiểm với mức giảm 22,5% so với cùng kỳ.

Những lùm xùm về việc bán bảo hiểm qua kênh ngân hàng đã tác động không tích cực tới hoạt động này ở hầu hết các ngân hàng trong thời gian qua. Tuy nhiên, kênh bán hàng này sẽ có sự phục hồi trong thời gian tới do bảo hiểm là sản phẩm cần thiết nhưng mức thâm nhập bảo hiểm ở Việt Nam còn tương đối thấp cũng như ngân hàng đã và đang có những sự điều chỉnh hoạt động để đáp ứng nhu cầu và niềm tin khách hàng.

Theo Công ty Chứng khoán Bảo Việt (BVSC), trong đầu tháng 7/2023, MB đã được Ngân hàng Nhà nước cấp thêm hạn mức tín dụng mới, khoảng 24,5%. Với kỳ vọng nền kinh tế có sự phục hồi trở lại từ nửa cuối năm 2023 cũng như lãi suất đã giảm nhiều và vẫn đang trên đà đi xuống, BVSC kỳ vọng MB sẽ sử dụng hết hạn mức tín dụng và đạt mức tăng trưởng tín dụng 24,5% trong năm 2023.

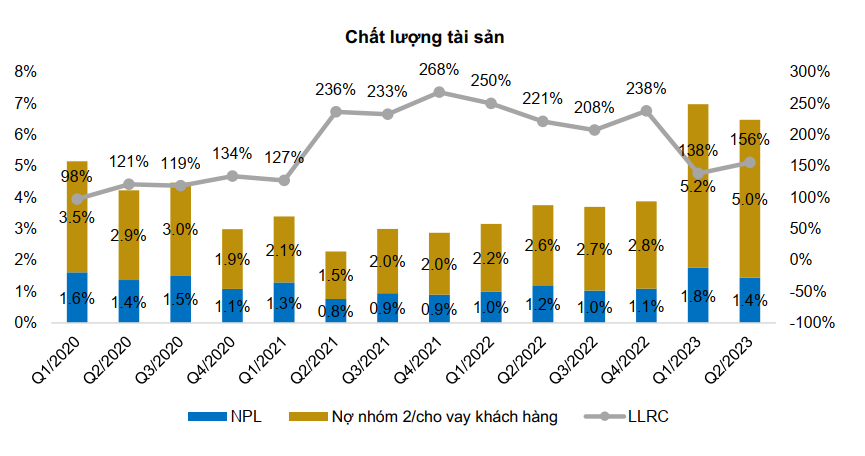

Hình 1: Tỷ lệ nợ xấu trên tổng dư nợ của MB

Phân tích chất lượng nợ cho của MB cho thấy, tỷ lệ nợ xấu trên tổng dư nợ cho vay là 1,44%, tăng 34 điểm cơ bản so với cùng kỳ năm trước. Tỷ lệ bao phủ nợ xấu đạt 156%, tăng thêm 18% so với quý liền kề.

CASA và NIM bắt đầu có dấu hiệu phục hồi

Số liệu cho thấy, tiền gửi khách hàng đạt mức 475.406 tỷ đồng tại thời điểm cuối quý II/2023, tăng 5,1% so với quý I/2023, tương đương với mức tăng 7,2% tính từ đầu năm.

MB tiếp tục duy trì đẩy mạnh phát hành giấy tờ có giá với mức tăng 7,1% so với quý trước, tương đương với 16,4% so với cuối năm 2022, đưa mức tổng huy động tăng 8,8% trong 6 tháng đầu năm. Mức tăng này xấp xỉ mức tăng trưởng tín dụng của nhà băng này.

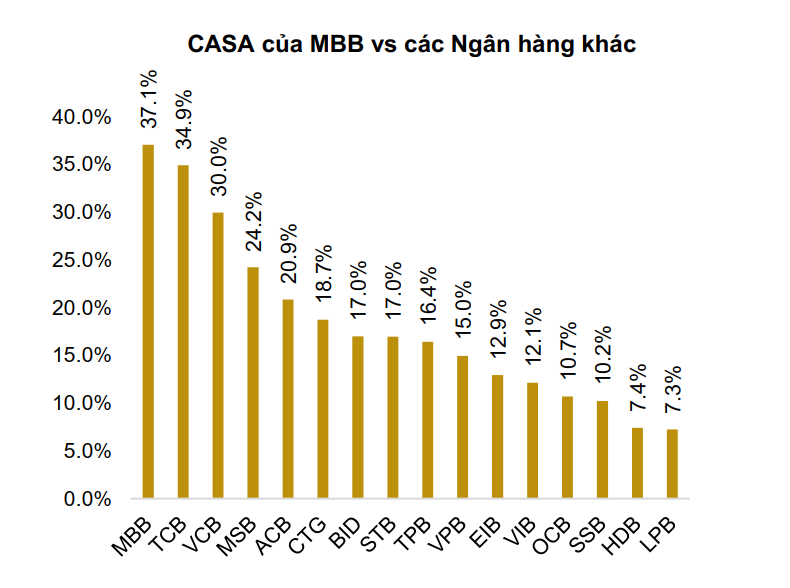

Xu hướng suy giảm tỷ lệ tiền gửi không kỳ hạn (CASA) của MB diễn ra từ quý I/2022 nhưng chỉ bắt đầu tăng tốc từ cuối năm 2022 đến đầu năm 2023 do thanh khoản suy giảm, mặt bằng lãi suất tăng cao dẫn tới cá nhân và doanh nghiệp đều thực hiện quản lý chặt chẽ dòng tiền cũng như chuyển tiền từ không kỳ hạn sang tiền gửi có kỳ hạn.

Tuy nhiên, điểm tích cực là mức suy giảm CASA ít hơn các đối thủ cạnh tranh, từ đó giúp cho MB vươn lên trở thành ngân hàng có hệ số CASA cao nhất toàn hệ thống.

Với thế mạnh của tập khách hàng cá nhân lớn và đang có sự gia tăng nhanh chóng cũng như tập khách hàng doanh nghiệp mạnh mẽ thì MB nhiều khả năng vẫn sẽ tiếp tục duy trì được vị thế nằm trong nhóm có CASA dẫn đầu trong những năm tới.

Quý II/2023, tỷ lệ CASA của MBBank đạt mức 37,1%, tăng lên 1,6% so với quý liền kề. Đây là dấu hiệu tích cực đáng ghi nhận khi CASA của MB đã có sự suy giảm trong hơn một năm qua.

Chỉ số CASA cao chứng tỏ ngân hàng huy động vốn tốt. Điều này giúp ngân hàng cải thiện tỷ lệ thu nhập lãi thuần (NIM), đồng thời có thêm lợi thế cạnh tranh với các đối thủ trên thị trường về lãi suất cho vay.

Các khoản huy động của MB tập trung ở các kỳ hạn ngắn, phần lớn dưới 6 tháng, do đó có mức quay vòng và thay đổi chi phí vốn diễn ra nhanh. Huy động kỳ hạn dài của MB ở cuối quý II/2023, chiếm chưa tới 10% tổng huy động.

Khi lãi suất hạ xuống, chi phí vốn của MB sẽ giảm theo nhanh chóng. Trong khi đó, gần 50% khoản vay của MB là các khoản cho vay trung và dài hạn, những khoản vay này có thời gian định giá lại lãi suất 3-6 tháng/lần dẫn tới mức thay đổi lãi suất cho vay chậm hơn thay đổi của chi phí vốn. Điều này sẽ hỗ trợ cho sự phục hồi NIM của nhà băng này trong nửa cuối năm 2023. Ước tính, NIM cả năm 2023 ở mức 5,19% giảm 34 điểm cơ bản so với năm 2022.

Đối với cổ phiếu MBB của Ngân hàng này, BVSC khuyến nghị khả quan với mức giá mục tiêu là 22.700 đồng/CP (cao hơn 19,47% so mức giá đóng cửa tại ngày 04/08/2023 là 19.000 đồng/CP).