“Nắn chỉnh” thị trường trái phiếu doanh nghiệp theo hướng tích cực cho các bên tham gia

Dự thảo sửa đổi Luật Chứng khoán bổ sung quy định về điều kiện chào bán trái phiếu ra công chúng nhằm phòng ngừa rủi ro cho nhà đầu tư, nhưng vẫn tạo điều kiện thuận lợi cho doanh nghiệp huy động vốn.

Nâng chất lượng trái phiếu phát hành ra công chúng

Sau nhiều biến cố, thị trường trái phiếu doanh nghiệp đang được nắn chỉnh để lấy lại niềm tin của nhà đầu tư. Do đó, Bộ Tài chính, Ủy ban Chứng khoán Nhà nước (UBCKNN) đã trình Dự thảo sửa đổi, bổ sung một số quy định Luật Chứng khoán, trong đó tiếp tục có các biện pháp siết chặt thị trường này về mặt kỹ thuật như nâng điều kiện bán trái phiếu ra công chúng (sửa đổi, bổ sung điểm g, khoản 3 Luật Chứng khoán).

Hình 1: Phát hành mới riêng lẻ/ra công chúng qua các năm

Theo đó, quy định tập trung vào hai khía cạnh: Thủ tục nội bộ và biện pháp bảo đảm nghĩa vụ trả nợ. Hiện nay, pháp luật chứng khoán hiện hành (Nghị định số 155/2020/NĐ-CP) đã quy định điều kiện này với trái phiếu có bảo đảm ra công chúng. Tuy nhiên, quá trình thi hành cho thấy vai trò Đại diện người sở hữu trái phiếu đối với các trái phiếu không có tài sản đảm bảo lại càng quan trọng, do các trái phiếu này có rủi ro cao hơn trái phiếu có bảo đảm.

Trong khi đó, trái chủ là số lượng lớn các nhà đầu tư cá nhân, thường nắm giữ số lượng trái phiếu nhỏ, không am hiểu kỹ về trái phiếu và doanh nghiệp phát hành…, rất khó để có thể tự thực hiện liên hệ với tổ chức phát hành, yêu cầu tổ chức phát hành thực hiện các nghĩa vụ trong thanh toán gốc, lãi trái phiếu….

Do đó, cần có chủ thể đại diện cho các trái chủ giám sát việc tuân thủ các cam kết của tổ chức phát hành; làm trung gian liên lạc giữa người sở hữu trái phiếu, tổ chức phát hành và các tổ chức có liên quan khác; yêu cầu tổ chức phát hành thực hiện nghĩa vụ thanh toán gốc, lãi trái phiếu thay cho các trái chủ...

Bên cạnh đó, các doanh nghiệp phát hành trái phiếu doanh nghiệp ra công chúng phải có năng lực tài chính, có mức độ an toàn tài chính nhất định để giảm thiểu rủi ro trả nợ của doanh nghiệp trong tương lai cũng như đảm bảo hơn quyền lợi của cho nhà đầu tư; phù hợp với bản chất kinh tế của doanh nghiệp và thông lệ quốc tế.

Theo ông Lưu Minh Sang - Trường Đại học Kinh tế – Luật (Đại học Quốc gia TP. Hồ Chí Minh), việc bổ sung điều kiện chào bán hướng đến mục tiêu nâng cao chất lượng trái phiếu phát hành ra công chúng, phòng ngừa rủi ro doanh nghiệp không có khả năng thanh toán nghĩa vụ nợ gốc, lãi trái phiếu khi đến hạn.

“Quy định này sẽ có nhiều tác dụng tích cực hướng tới bảo vệ quyền và lợi ích hợp pháp của nhà đầu tư”, ông Sang nhận định.

Cầu thị, lắng nghe để hoàn thiện pháp lý

Trước đây, trong quá trình đề nghị chính sách sửa đổi, bổ sung Luật Chứng khoán, cơ quan chủ trì soạn thảo dự kiến đề nghị giải pháp bổ sung điều kiện có tài sản bảo đảm hoặc được bảo lãnh ngân hàng theo quy định của pháp luật và có đại diện người sở hữu trái phiếu.

Tuy nhiên, trong quá trình hoàn thiện dự thảo, Chính phủ và cơ quan chủ trì soạn thảo đã nhận được nhiều ý kiến của các cơ quan, tổ chức đề nghị đánh giá kỹ đối với quy định bắt buộc có tài sản đảm bảo, bảo lãnh ngân hàng khi thực hiện chào bán trái phiếu ra công chúng, đánh giá tính khả thi của chính sách; đồng thời, cũng đề nghị nghiên cứu quy định này theo hướng quy định doanh nghiệp chào bán trái phiếu ra công chúng phải có tình hình tài chính lành mạnh, được xếp hạng tín nhiệm.

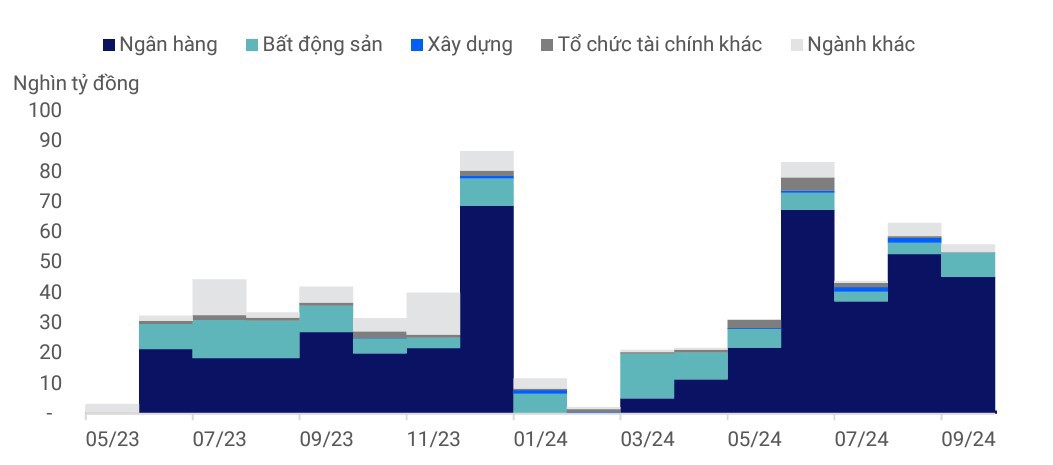

Hình 2: Trái phiếu phát hành mới hàng tháng theo nhóm ngành

Ông Lưu Minh Sang cho rằng, quy đình này vô tình đồng nhất trái phiếu doanh nghiệp thành một loại tín dụng có bảo đảm và có thể bóp nghẹt kênh huy động vốn này của nhiều doanh nghiệp. Số liệu thống kê trong năm 2023 cho thấy chỉ có khoảng 33% giá trị trái phiếu được phát hành là có tài sản bảo đảm, 67% giá trị phát hành là không có tài sản bảo đảm. Qua đó có thể thấy, số lượng trái phiếu không có bảo đảm hiện đang chiếm gấp đôi lượng trái phiếu có bảo đảm.

Qua nghiên cứu các ý kiến, với tính thần cầu thị, nghiêm túc và trách nhiệm cao, Bộ Tài chính đã tiếp thu theo hướng không bổ sung quy định về điều kiện chào bán trái phiếu ra công chúng phải có tài sản bảo đảm hoặc được bảo lãnh của ngân hàng mà thay vào đó là ngoài quy định phải có xếp hạng tín nhiệm như Luật hiện hành thì bổ sung điều kiện có đại diện người sở hữu trái phiếu, hệ số nợ, giá trị phát hành trên vốn chủ sở hữu theo quy định của Chính phủ để bảo đảm tính khả thi, hiệu quả trong thực tiễn áp dụng.

Về quy định yêu cầu xếp hạng tín nhiệm, ông Nguyễn Quang Thuân – Tổng Giám đốc FiinRatings cho rằng, việc bổ sung yêu cầu về xếp hạng tín nhiệm trong sửa đổi lần này đối với trái phiếu chào bán rộng rãi ra công chúng sẽ góp phần nâng cao chất lượng hàng hóa cho thị trường nói chung và qua đó cho chính tổ chức phát hành. Bởi chất lượng hàng hóa trái phiếu không chỉ thể hiện qua các tiêu chí và điều kiện trước khi phát hành mà còn thể hiện qua sự minh bạch của sản phẩm trái phiếu này trong suốt thời gian lưu hành trên thị trường.

“Xếp hạng tín nhiệm với trái phiếu chào bán đại chúng sẽ giúp minh bạch không chỉ cho hồ sơ phát hành và góp phần thuận lợi hơn cho công tác thẩm định và phê duyệt của cơ quan quản lý khi có được ý kiến đánh giá độc lập và đưa ra mức điểm xếp hạng tín nhiệm trong quá trình xem xét hồ sơ”, ông Thuân chia sẻ.