Ngân hàng Việt nắm 8,7 triệu tỷ đồng bất động sản thế chấp

Bất động sản là tài sản đảm bảo ưa thích của các ngân hàng, bởi giá trị được duy trì ổn định. Những nhà băng có tỷ lệ lớn tài sản đảm bảo là bất động sản cũng được đánh giá an toàn hơn trong bối cảnh đại dịch COVID-19 đang hoành hành, nguy cơ nợ xấu tăng cao.

Trong quá trình hoạt động ngân hàng, nợ xấu là hệ quả tất yếu phát sinh từ quan hệ tín dụng giữa khách hàng và ngân hàng. Đó là lý do tại sao, hầu hết các khoản vay ngân hàng của ngân hàng đều phải có tài sản thế chấp. Trước ảnh hưởng tiêu cực của dịch bệnh COVID-19 tới đời sống người dân và doanh nghiệp, nợ xấu của ngành ngân hàng lại được đặt lên bàn cân. Theo đó, những ngân hàng nào sở hữu lượng tài sản thế chấp lớn, đặc biệt là bất động sản được cho là có lợi thế hơn trong quá trình xử lý nợ xấu, thu hồi nợ.

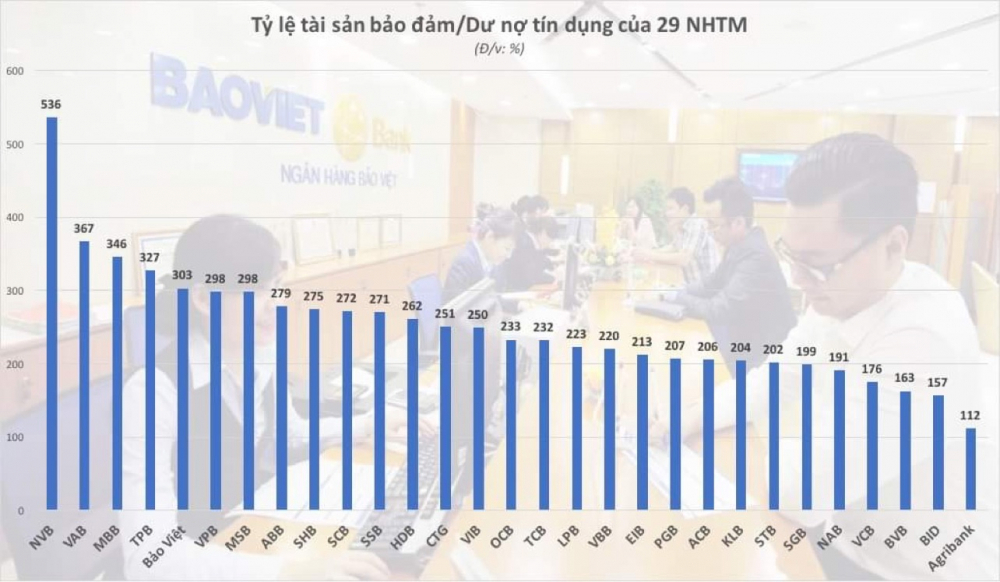

Theo tính toán của Nhadautu.vn, cho đến ngày 31/12/2020, tổng dư nợ tín dụng của 29 ngân hàng lớn nhất là 8,43 triệu tỷ đồng với tổng tài sản bảo đảm là 17,56 triệu tỷ đồng, tương đương tỷ lệ 208%/tổng dư nợ. Trong đó, tài sản bảo đảm là bất động sản là 8,69 triệu tỷ đồng tương đương 50%/tổng tài sản bảo đảm.

Đáng chú ý, có ngân hàng vừa và nhỏ có tỷ lệ tài sản bảo đảm trên dư nợ rất cao như NCB (538%), tức là cứ 1 đồng tín dụng cho vay ra được đảm bảo bằng 5,3 đồng tài sản bảo đảm. Hay một số ngân hàng khác cũng có tỷ lệ tài sản bảo đảm/dư nợ cao như: VietABank (346%), MBB (346%), Bảo Việt (303%), TPBank (298%), VPBank (298%).

Ngược lại, đa số các ngân hàng có quy mô tài sản lớn, nằm trong nhóm big 4 lại có tỷ lệ tài sản đảm bảo/dư nợ thấp hơn, dao động từ 112-250% như: Agribank tỷ lệ tài sản đảm bảo/dư nợ chỉ 112%, tiếp theo là BIDV (157%), VCB (176%), Vietinbank thì cao nhất nhóm là 251%.

Tuy nhiên, cần phải nói rõ rằng, tài sản bảo đảm tại các ngân hàng rất đa dạng từ bất động sản, động sản, tiền gửi, vàng, đá quý, giấy tờ có giá, phương tiện vận chuyển, máy móc thiết bị, hàng tồn kho... Trong đó, bất động sản vẫn được ưa chuộng hơn cả vì có tính thanh khoản cao, ít mất giá theo thời gian. Vì vậy mà khi sử dụng làm tài sản bảo đảm thì tỷ lệ cấp tín dụng/giá trị tài sản cũng cao hơn so với các loại hình thế chấp khác.

Theo đó, dù tỷ lệ tài sản bảo đảm/dư nợ thấp, nhưng nhóm big 4 và nhiều ngân hàng tư nhân lại có ưu thế về tài sản bảo đảm là bất động sản. Với dư nợ lớn nhất hệ thống, nhóm ngân hàng có vốn quốc doanh nắm giữ lượng tài sản thế chấp là bất động sản vượt trội so với các ngân hàng ngoài quốc doanh. Lớn nhất là CTG với 1.718.726 tỷ đồng, xếp sau là BIDV (1.298.497 tỷ đồng), Agribank (1.189.500 tỷ đồng), VCB (957.536 tỷ đồng).

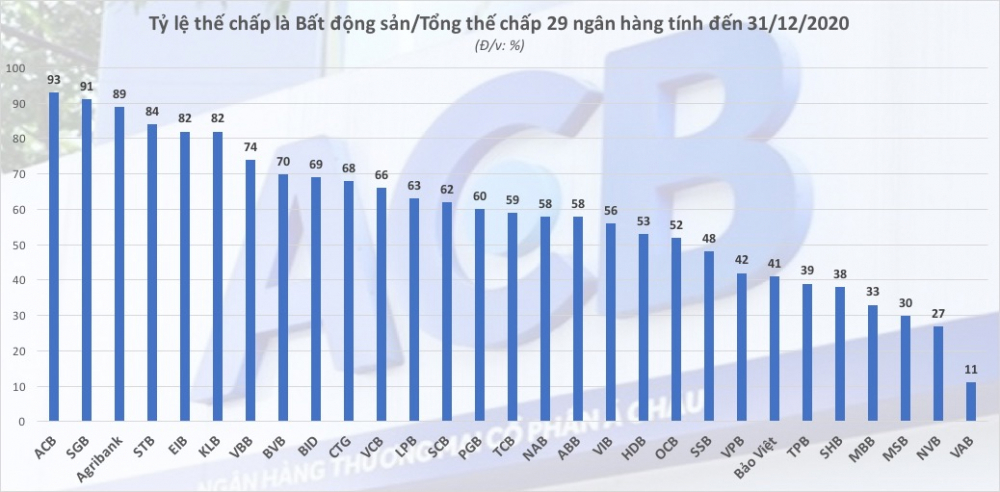

Dù có quy mô tài sản bảo đảm là bất động sản lớn, nhưng tính về tỷ lệ bất động sản/tổng tài sản bảo đảm thì nhóm ngân hàng quốc doanh lại có phần kém cạnh so với nhóm ngân hàng ngoài quốc doanh.

Thống kê cũng cho thấy những ngân hàng có tỷ lệ tài sản bảo đảm là bất động sản cao vượt trội gồm: ACB (93%), Saigonbank (91%), Agribank (89%), Sacombank (84%), Eximbank (82%), Kienlongbank (82%).

Ngược lại một số ngân hàng có tỷ lệ tài sản bảo đảm là bất động sản thấp chỉ dao động từ 11-50% gồm: VietABank (11%), NCB (27%), MSB (30%), MBBank (33%), SHB (38%), TPBank (39%), VPBank (42%) hay SeABank (48%). Nhóm ngân hàng còn lại có tỷ lệ tài sản bảo đảm là bất động sản từ 50-74%.

Việc sở hữu một lượng lớn tài sản thế chấp là bất động sản cũng được coi là "của để dành" khi các ngân hàng gặp vấn đề về tín dụng, cần xử lý nợ xấu. Trước bối cảnh dịch bệnh COVID-19 đang diễn biến phức tạp, nguy cơ nợ xấu gia tăng, thì việc các nhà băng sở hữu khối tài sản bảo đảm lớn là bất động sản được coi là lợi thế để thu hồi nợ.

Tuy nhiên, việc lựa chọn tài sản thế chấp là bất động sản hay giấy tờ có giá, chứng khoán doanh nghiệp và cấp tín dụng với tỷ lệ bao nhiêu/tài sản bảo đảm ngoài tuân thủ các quy định của pháp luật còn phụ thuộc rất lớn vào khẩu vị rủi ro của từng ngân hàng. Rủi ro sẽ thường đi cùng với lợi nhuận, rủi ro càng cao thì lợi nhuận càng lớn và ngược lại.

Một trong những điểm đáng lưu ý, không phải ngân hàng nào cho vay hoạt động kinh doanh bất động sản lớn thì cũng có tài sản bảo đảm là bất động sản lớn.

Ví dụ như nhóm các ngân hàng quốc doanh, chỉ có tỷ trọng cho vay bất động sản dao động từ 5-15% nhưng vẫn thuộc nhóm có tỷ trọng bất động sản trong tài sản thế chấp lớn nhất với tỷ lệ 66-89%. Trong khi đó một số ngân hàng có tỷ lệ cho vay kinh doanh bất động sản, xây dựng rất lớn như Bảo Việt (53,6%), VPBank (33,5%), NVB (22%), SHB (21,5%), MSB (20,4%) nhưng tỷ lệ tài sản bảo đảm là bất động sản chỉ dao động từ 11-40%.