Điều hành chính sách tiền tệ linh hoạt, hỗ trợ nền kinh tế phát triển

Trong bối cảnh dịch bệnh Covid-19 bùng phát và lan rộng trên khắp toàn cầu, Việt Nam là quốc gia duy nhất trên thế giới được cả 3 tổ chức xếp hạng tín nhiệm quốc tế (Moody’s, S&P và Fitch) đồng loạt nâng điểm triển vọng lên “Tích cực”. Thành quả này đạt được là nhờ quyết liệt thực hiện “mục tiêu kép” của Chính phủ Việt Nam trong thời gian qua.

Nỗ lực trong điều hành chính sách tiền tệ

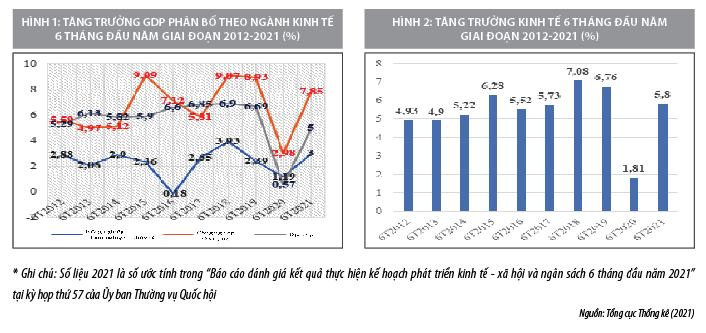

Theo số liệu được Tổng cục Thống kê, ảnh hưởng tiêu cực của dịch bệnh Covid-19 đến nền kinh tế Việt Nam là rất lớn. Các đối tượng chịu ảnh hưởng của dịch bệnh Covid-19 ở phạm vi rộng, phần đông là người lao động (72% thuộc khu vực dịch vụ, 67,8% thuộc khu vực công nghiệp và xây dựng và 25,1% trong lĩnh vực nông nghiệp).

Ước tính có khoảng 30,8 triệu người, chiếm hơn một nửa lực lượng lao động bị tác động tiêu cực từ dịch bệnh dưới nhiều hình thức như: Bị mất việc làm, giãn việc/nghỉ luân phiên hay giảm giờ làm. Thu nhập bình quân/tháng của người lao động trong quý II/2020 giảm 279.000 đồng so với cùng kỳ năm 2019...

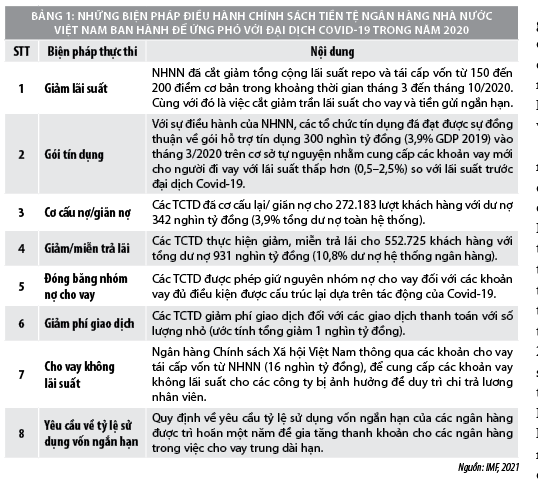

Trước thực trạng trên, Chỉnh phủ đã nhanh chóng ban hành các biện pháp ứng phó, kích hoạt nhiều gói hỗ trợ lớn, từ chính sách tiền tệ đến tài khóa cùng với các giải pháp hạn chế nghiêm ngặt về giãn cách xã hội (Bảng 1). Riêng đối với điều hành chính sách tiền tệ, Ngân hàng Nhà nước (NHNN) đã chủ động, quyết liệt triển khai nhiều biện pháp như:

Một là, giảm lãi suất điều hành, cung ứng nguồn tiền lớn ra nền kinh tế qua kênh mua vào ngoại tệ; Ban hành Thông tư số 01/2020/TT-NHNN quy định cơ cấu lại thời hạn trả nợ, miễn, giảm lãi vay nhằm hỗ trợ doanh nghiệp và người dân bị ảnh hưởng bởi dịch bệnh Covid-19. Thống kê sau 3 lần điều chỉnh giảm đồng bộ các mức lãi suất với tổng mức giảm từ 1,5-2,0%/năm lãi suất điều hành, trong đó lãi suất tái cấp vốn đã giảm 2%/năm, lãi suất OMO giảm 1,5%/năm. NHNN Việt Nam trở thành một trong các ngân hàng trung ương có mức cắt giảm lãi suất điều hành lớn nhất trong khu vực (Trung Quốc chỉ giảm 0,3%, Ấn độ (-1,15%); Thái Lan (-0,75%), Malaysia và Indonesia (-1,25%) (Nguyễn Đức Trung, 2021).

Trong năm 2020, NHNN đã 3 lần liên tiếp ban hành quy định về giảm trần lãi suất huy động tiền gửi đối với kỳ hạn dưới dưới 6 tháng, nhờ đó, lãi suất thị trường giảm mạnh so với thời điểm cuối năm 2019. Lãi suất cho vay ngắn hạn tối đa bằng VND đối với các lĩnh vực ưu tiên giảm 1,5%/năm và lãi suất cho vay bình quân của các ngân hàng thương mại đối với các khoản vay mới phát sinh giảm hơn 1%/năm trong năm 2020 và tiếp tục giảm trong 6 tháng đầu năm 2021 (Phạm Thanh Hà, 2021). Xét về mặt bằng chung, lãi suất cho vay ở thời điểm tháng 6/2021 đã giảm một nửa so với lãi suất của năm 2012. Việc giảm mạnh mặt bằng lãi suất cho vay đã phần nào hỗ trợ doanh nghiệp Việt Nam vượt qua giai đoạn khó khăn, duy trì sản xuất kinh doanh.

Hai là, công bố tỷ giá trung tâm phù hợp với diễn biến thị trường trong và ngoài nước, cân đối kinh tế vĩ mô, tiền tệ và mục tiêu chính sách tiền tệ, hạn chế tình trạng đầu cơ, găm giữ ngoại tệ và giúp nền kinh tế hấp thu tốt hơn các cú sốc từ bên ngoài. Cụ thể: Cuối tháng 3/2020, trong bối cảnh kinh tế, tài chính thế giới biến động nhanh, phức tạp do tác động của đại dịch Covid-19, tâm lý trên thị trường có thời điểm bị tác động tiêu cực, NHNN đã linh hoạt điều chỉnh tỷ giá bán can thiệp, thực hiện truyền thông và sẵn sàng can thiệp thị trường ngoại tệ để bình ổn thị trường. Nhờ đó, tỷ giá giao dịch trên thị trường liên ngân hàng có xu hướng giảm dần về quanh mức giá mua của NHNN.

Trong giai đoạn nguồn cung dồi dào, NHNN đã linh hoạt điều chỉnh tỷ giá mua ngoại tệ từ các tổ chức tín dụng (TCTD) và thực hiện mua ngoại tệ từ các TCTD giúp chuyển hoá thành tiền đồng để hỗ trợ phát triển kinh tế. Nhìn chung, thị trường ngoại tệ trong nước vẫn duy trì hoạt động ổn định, thanh khoản tốt, các nhu cầu ngoại tệ hợp pháp được đáp ứng đầy đủ, kịp thời; NHNN mua được ngoại tệ bổ sung dự trữ ngoại hối nhà nước ở mức cao nhất trong lịch sử từ trước đến nay, giúp bảo đảm an ninh tài chính tiền tệ quốc gia và củng cố mức xếp hạng tín nhiệm của Việt Nam.

Ba là, ngay khi dịch bệnh bùng phát, NHNN đã chủ động ban hành các văn bản và yêu cầu các TCTD rà soát, đánh giá mức độ ảnh hưởng của dịch bệnh; xây dựng các chương trình, kịch bản hành động để tháo gỡ khó khăn cho khách hàng. Cùng với đó, NHNN chỉ đạo các TCTD cải tiến quy trình nội bộ, giảm bớt hồ sơ thủ tục vay vốn và đẩy mạnh ứng dụng công nghệ thông tin trong thẩm định tín dụng; tiết giảm tối đa, tạo điều kiện giảm mạnh lãi suất cho vay. Một số chính sách NHNN đã ban hành trong quá trình điều hành hoạt động cấp tín dụng, hỗ trợ nền kinh tế ứng phó với đại dịch Covid-19 gồm:

- Thông tư số 01/2020/TT-NHNN cho phép các TCTD cơ cấu lại thời hạn trả nợ, miễn giảm lãi vay, giữ nguyên nhóm nợ, tháo gỡ khó khăn về vốn vay cho khách hàng.

- Chỉ thị số 02/CT-NHNN yêu cầu, các TCTD đẩy mạnh hiệu quả các giải pháp hỗ trợ khách hàng bị ảnh hưởng, tiết giảm chi phí hoạt động để có điều kiện giảm lãi suất ở mức tối đa.

- Thông tư số 04/2020/TT-NHNN điều chỉnh giảm 50% phí dịch vụ thanh toán trong nước qua hệ thống thanh toán điện tử liên ngân hàng của NHNN từ ngày 01/4/2020 đến hết ngày 31/12/2020.

- Thông tư số 05/2020/TT-NHNN và Thông tư sửa đổi, bổ sung số 12/2020/TT-NHNN về việc tái cấp vốn đối với Ngân hàng Chính sách Xã hội Việt Nam, để người sử dụng lao động vay trả lương ngừng việc đối với người lao động theo Quyết định số 15/2020/QĐ-TTg và Quyết định số 32/2020/QĐ-TTg. Tổng số tiền tái cấp vốn tối đa là 16.000 tỷ đồng, lãi suất 0%/năm, thời hạn NHNN giải ngân tái cấp vốn đến hết ngày 31/01/2021.

- Thông tư số 08/2020-TT-NHNN quy định lùi 01 năm lộ trình áp dụng đối với tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn, tạo điều kiện cho TCTD có thêm nguồn vốn cho vay trung dài hạn…

Bám sát định hướng chính sách, triển khai chỉ đạo của NHNN, đến ngày 31/5/2021, các TCTD đã cơ cấu lại thời hạn trả nợ cho 257.602 khách hàng bị ảnh hưởng bởi đại dịch Covid-19 với dư nợ 336.663 tỷ đồng; Miễn, giảm, hạ lãi suất cho 676.690 khách hàng với dư nợ 1.277.831 tỷ đồng. Cho vay mới 480.839 khách hàng, với lãi suất thấp hơn so với trước khi dịch bệnh bùng phát, dư nợ tính đến nay là 3.508.415 tỷ đồng.

Bốn là, NHNN tiếp tục chủ động điều hành chính sách tiền tệ, tạo dư địa để Bộ Tài chính thực hiện các giải pháp tài chính, ứng phó với đại dịch Covid-19. Cụ thể, NHNN điều hành linh hoạt các công cụ của chính sách tiền tệ để duy trì thanh khoản hợp lý cho các TCTD. Trong năm 2020 và 6 tháng đầu năm 2021, NHNN đã nhiều lần giảm lãi suất chào mua giấy tờ có giá (tổng mức giảm 2%), để giảm mặt bằng lãi suất thị trường, tạo điều kiện thuận lợi cho hệ thống TCTD tăng cường mua trái phiếu chính phủ. Lực mua của hệ thống TCTD đã góp phần chính yếu trong việc giảm lãi suất cho các đợt phát hành, tiết kiệm cho ngân sách nhà nước nhưng vẫn đảm bảo khối lượng và kỳ hạn vốn huy động…

Nhìn chung, trong năm 2020 và 6 tháng đầu năm 2021, các chính sách tiền tệ do NHNN ban hành đã thúc đẩy, tạo động lực tích cực trên thị trường tài chính. Mức tăng trưởng tín dụng 5,1% trong 6 tháng đầu năm 2021 tiếp tục cho thấy, sự điều hành chính sách tiền tệ quyết liệt của NHNN, cũng như nỗ lực của toàn hệ thống ngân hàng khi làn sóng dịch bệnh Covid-19 bùng phát trở lại và diễn biến phức tạp.

Đề xuất, khuyến nghị đối với điều hành chính sách tiền tệ trong 6 tháng cuối năm 2021

Trên cơ sở kết quả điều hành chính sách tiền tệ của NHNN thời gian qua, nhóm tác giả đề xuất một vài khuyến nghị như sau:

Thứ nhất, điều hành chính sách tiền tệ linh hoạt là hướng đi đúng đắn. Việc NHNN ban hành Thông tư số 03/2021/TT-NHNN về sửa đổi bổ sung một số điều của Thông tư số 01/2020/TT-NHNN quy định về việc TCTD, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn giảm lãi phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch bệnh Covid-19 của NHNN là phù hợp với bối cảnh. Tuy nhiên, nên mở rộng các khoản vay được xem xét, thay vì chỉ giới hạn phát sinh trước ngày 10/6/2020 như quy định tại Điều 4 của Thông tư số 03/2021/TT-NHNN, khi làn sóng dịch bệnh Covid-19 lần thứ 4 bùng phát và chưa có dấu hiệu chững lại.

Thứ hai, đối với điều hành hoạt động tỷ giá, NHNN cần tiếp tục theo dõi sát diễn biến kinh tế vĩ mô; tình hình dịch bệnh trong nước, cũng như trên thế giới để chủ động sử dụng đồng bộ và linh hoạt các công cụ hỗ trợ xuất khẩu; đồng thời, ổn định thị trường tiền tệ và ngoại hối. Trong 6 tháng cuối năm 2021, nguồn cung ngoại tệ sẽ khó duy trì trạng thái dồi dào như trong năm 2020, do hoạt động xuất khẩu bị tác động nhất định bởi dịch bệnh Covid-19; các doanh nghiệp FDI tiếp tục bị gián đoạn hoạt động sản xuất kinh doanh, do ảnh hưởng của dịch bệnh Covid-19 bùng phát mạnh mẽ ở các khu công nghiệp tại tỉnh Bắc Giang, Bắc Ninh, Bình Dương và Đồng Nai.

Báo cáo về tác động của dịch bệnh Covid-19 đối với doanh nghiệp Việt Nam do Phòng Thương mại Công nghiệp Việt Nam (VCCI) mới công bố cho thấy, 89,3% các doanh nghiệp FDI lớn nhất cho biết chịu ảnh hưởng ở mức hoàn toàn tiêu cực. Ngoài ra, xu hướng đồng USD nghiêng nhiều về phía tăng giá trong 6 tháng cuối năm 2021 nhờ các tín hiệu tích cực như: Sự phục hồi của kinh tế Mỹ và lợi suất trái phiếu chính phủ đang tăng mạnh. Với những tác nhân từ bên trong và bên ngoài, tỷ giá VND/USD dự báo sẽ biến động khó lường hơn trong nửa cuối năm 2021. Điều này đòi hỏi những phản ứng linh hoạt hơn nữa trong công tác điều hành tỷ giá của NHNN trong những tháng cuối năm 2021.

Thứ ba, đối với điều hành hoạt động cấp tín dụng, trong nửa cuối năm 2021, NHNN cần tiếp tục linh hoạt chỉ đạo, điều hành các TCTD tập trung tăng trưởng tín dụng, đảm bảo cung ứng đủ vốn cho nền kinh tế, phấn đấu đạt mức tăng trưởng 12% trong năm 2021. Thực tiễn cho thấy, sau diễn biến làn sóng dịch Covid-19 lần thứ 4, cầu vốn tín dụng đã bị ảnh hưởng đáng kể. Cụ thể, trong nửa đầu năm 2021, các doanh nghiệp lớn hoạt động sản xuất kinh doanh trong lĩnh vực: du lịch, khách sạn, hàng không, dịch vụ ăn uống, may mặc, sản xuất thiết bị điện mà các doanh nghiệp nhỏ và hộ kinh doanh... đều bị tác động nặng nề hơn so với năm 2020, thậm chí phải tạm dừng hoạt động trong một số tháng đầu năm 2021.

Theo báo cáo của VCCI, lĩnh vực chịu ảnh hưởng lớn nhất là may mặc (97%), sản xuất thiết bị điện (94%), sản xuất xe có động cơ (93%)... Do vậy, NHNN cần tiếp tục chỉ đạo các TCTD chủ động triển khai các giải pháp tháo gỡ khó khăn, tạo thuận lợi cho doanh nghiệp và người dân tiếp cận vốn ngân hàng. NHNN cần nghiên cứu kinh nghiệm của các nước như: Úc, Nigeria, Hoa Kỳ hoặc Vương quốc Anh trong định hướng các TCTD duy trì dòng tín dụng ổn định cho các doanh nghiệp trọng yếu, khu vực y tế công; hỗ trợ các cá nhân, hộ kinh doanh và doanh nghiệp siêu nhỏ khắc phục khó khăn.

Thứ tư, về điều hành chính sách tiền tệ và tài khóa, NHNN và Bộ Tài chính cần phối hợp chặt chẽ, trong đó, đặc biệt chú trọng từ khâu cung cấp trao đổi thông tin, hoạch định đến khâu thực thi chính sách. Nghĩa là không chỉ trong phối hợp điều hành thị trường tiền tệ và thị trường trái phiếu chính phủ mà còn trong toàn bộ các giải pháp chính sách kinh tế vĩ mô của Chính phủ. Việc tăng cường phối hợp chính sách tài khóa – tiền tệ không chỉ tạo dư địa về nguồn vốn cho Chính phủ thực hiện các hoạt động đầu tư, mà còn đảm bảo kiểm soát lạm phát, giữ nhịp phục hồi kinh tế trong bối cảnh đại dịch Covid-19 diễn biến ngày càng khó lường hiện nay.

Tài liệu tham khảo:

1. Nguyễn Đức Trung (2021), Kinh tế vĩ mô Việt Nam - Phân tích và dự báo – Tập 6: Năm 2021: Thời cơ trong nguy khó, NXB Tài chính;

2. Phạm Thanh Hà (2021), Điều hành chính sách tiền tệ hỗ trợ nền kinh tế chống đỡ với đại dịch Covid-19 và định hướng năm 2021, Tạp chí Ngân hàng số 6/2021;

3. Allen, F., & Carletti, E. (2010), An overview of the crisis: Causes, consequences, and solutions, International Review of Finance, 10(1), 1-26;

4. Ashraf, B. N. (2020), Stock markets’ reaction to COVID-19: Cases or fatalities? Research in International Business and Finance, 54, 101249;

5. Corbet, S., Larkin, C., & Lucey, B. (2020), The contagion effects of the covid-19 pandemic: Evidence from gold and cryptocurrencies, Finance Research Letters, 35, 101554;

6. International Monetary Fund (IMF), “Vietnam: 2020 Article IV Consultation-Press Release; Staff Report; and Statement by the Executive Director for Vietnam”, (March 2021, Washington, D.C.);

7. Izzeldin, M., Muradoglu, G., Pappas, V., & Sivaprasad, S. (2021), The impact of Covid-19 on G7 stock markets volatility: Evidence from a ST-HAR model, International Review of Financial Analysis, 74, 101671;

8. Ozili, P. K., & Arun, T. (2020), Spillover of COVID-19: Impact on the global economy, Available at SSRN 3562570;

9. Radelet, S., & Sachs, J. (1998), The onset of the East Asian financial crisis (No. w6680), National bureau of economic research.

(*) Nguyễn Đức Trung, Lữ Hữu Chí, Trần Việt Dũng - Trường Đại học Ngân hàng TP. Hồ Chí Minh.

(**) Bài đăng trên Tạp chí Tài chính kỳ 1 tháng 7/2021.