Lo lãi suất cho vay tăng

Sức ép lạm phát ngày càng lớn khiến không ít doanh nghiệp lo lắng mặt bằng lãi suất cho vay có thể tăng.

Trong bối cảnh đó, doanh nghiệp càng trông ngóng gói hỗ trợ lãi suất sớm được triển khai.

Áp lực tăng lãi suất

HSBC cho biết, rủi ro lạm phát gia tăng, dù là từ phía cung, cũng vẫn là dấu hiệu cho thấy cần thắt chặt chính sách tiền tệ. “Lãi suất sẽ được tăng 50 điểm cơ bản vào quý III/2022, sớm hơn so với dự báo đưa ra trước đó. Lãi suất điều hành nhiều khả năng cũng sẽ được NHNN điều chỉnh tăng lên mức 4,5% vào cuối năm 2022”, HSBC nhận định.

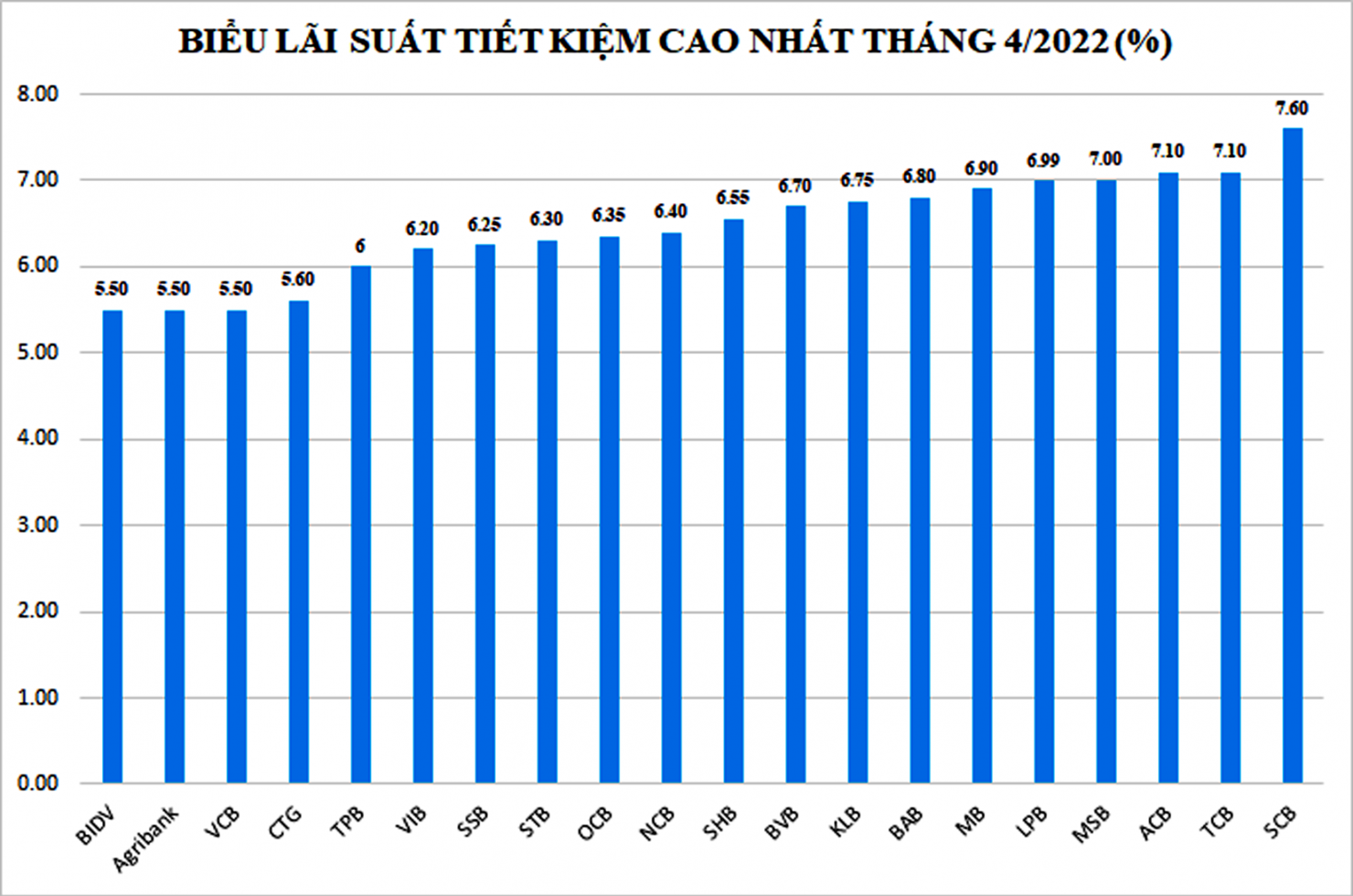

Dự báo này không phải không có cơ sở khi mà thời gian gần đây đã có không ít ngân hàng tăng lãi suất đầu vào. Chẳng hạn Nam A Bank vừa công bố biểu lãi suất huy động trực tuyến mới với mức điều chỉnh cao nhất tới 0,3%/năm. Không chỉ Nam A Bank, mà BacA Bank, OCB, MSB, SeABank, VIB, VietCapitalBank… cũng tăng lãi suất tiết kiệm tại quầy từ 0,1% đến 0,2%/năm tùy từng kỳ hạn.

Bên cạnh đó, lạm phát đang có xu hướng tăng cao theo giá xăng dầu, buộc các ngân hàng phải tiếp tục tăng lãi suất đầu vào mới đảm bảo thực dương để thu hút được tiền gửi. Ngoài ra, tín dụng đang có xu hướng phục hồi, khiến lãi suất cũng chịu áp lực tăng.

Ngóng gói hỗ trợ lãi suất

Điều tra mới đây của Vụ Dự báo Thống kê (NHNN Việt Nam) cũng cho thấy, các TCTD kỳ vọng mặt bằng lãi suất cho vay-huy động tiếp tục duy trì không đổi hoặc tăng nhẹ 0,03-0,06 điểm phần trăm trong quý II/2022 và 0,13-0,18 điểm phần trăm trong cả năm 2022. Điều đó có nghĩa hy vọng mặt bằng lãi suất giảm sâu hơn của các doanh nghiệp ngày càng xa vời. Có chăng mặt bằng lãi suất chỉ có thể giảm khi gói hỗ trợ lãi suất được triển khai.

Tuy nhiên, ngân sách chỉ cấp bù lãi suất vay vốn cho doanh nghiệp, trong khi nguồn vốn cho vay hoàn toàn của các nhà băng, nên yêu cầu số một là phải bảo toàn được vốn, hạn chế rủi ro nợ xấu. Do đó, nhiều chuyên gia cho rằng thủ tục vay vốn cần đơn giản hơn nhiều so với thông thường, thậm chí là cần cho vay tín chấp, hoặc cần có vai trò của các quỹ bảo lãnh tín dụng. Nếu không, thì nhiều doanh nghiệp nhỏ và vừa sẽ không đáp ứng đủ điều kiện theo quy định để tiếp cận được gói hỗ trợ này.

TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng BIDV cho rằng, với gói cấp bù lãi suất 2% lần này, nên khuyến khích những khoản vay mới vì những khoản vay cũ về cơ bản đã được giãn hoãn và giảm một phần lãi suất theo các chương trình hỗ trợ trước đó. Đặc biệt, cần có sự triển khai có trọng tâm, trọng điểm, không đại trà.