Nghiên cứu các nhân tố ảnh hưởng đến tính kịp thời của báo cáo tài chính

Mục tiêu của bài viết là nghiên cứu những nhân tố tác động đến tính kịp thời của báo cáo tài chính của các công ty niêm yết tại Việt Nam. Bài viết sử dụng phương pháp nghiên cứu định tính nhằm nghiên cứu những nhân tố ảnh hưởng đến tính kịp thời của báo cáo tài chính của các công ty niêm yết trên Sở Giao dịch Chứng khoán Hà Nội (HNX) và Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE) trong giai đoạn nghiên cứu (2012-2016). Kết quả nghiên cứu cho thấy, các nhân tố sau đây có thể tác động đến tính kịp thời của báo cáo tài chính: Quy mô của doanh nghiệp; Loại công ty kiểm toán; Sự thay đổi của lợi nhuận; Loại báo cáo tài chính; Loại ý kiến kiểm toán; Lĩnh vực kinh doanh.

Thời gian công bố báo cáo tài chính

Khuôn mẫu lý thuyết của Chuẩn mực báo cáo tài chính (BCTC) quốc tế (IFRS Framework) do Uỷ ban Chuẩn mực Kế toán Quốc tế (IASB) phê chuẩn tháng 9/2010, xác định mục đích của BCTC là “cung cấp thông tin tài chính hữu ích về doanh nghiệp (DN) cho các nhà đầu tư (NĐT) hiện tại và tiềm năng, người cho vay và các chủ nợ khác trong việc đưa ra quyết định về việc cung cấp nguồn lực cho DN” (IASB, 2010a). Những quyết định này liên quan đến việc mua, bán hoặc nắm giữ cổ phiếu và công cụ nợ, cung cấp, thanh toán các khoản vay hoặc các hình thức vay mượn khác.

Tại Việt Nam, Luật Kế toán sửa đổi 2015 quy định, đơn vị kế toán không sử dụng ngân sách nhà nước (NSNN), đơn vị kế toán có sử dụng các khoản đóng góp của nhân dân phải công khai BCTC năm trong thời hạn 30 ngày, kể từ ngày nộp BCTC.

Đơn vị kế toán thuộc hoạt động kinh doanh phải công khai BCTC năm trong thời hạn 120 ngày, kể từ ngày kết thúc kỳ kế toán năm. Trường hợp pháp luật về chứng khoán, tín dụng, bảo hiểm có quy định cụ thể về hình thức, thời hạn công khai BCTC khác với quy định của Luật này thì thực hiện theo quy định của pháp luật về lĩnh vực đó.

Tính kịp thời của báo cáo tài chính và các nhân tố ảnh hưởng

Theo IASB (2010), mục tiêu của việc lập BCTC của đơn vị kế toán là nhằm cung cấp thông tin hữu ích cho các NĐT, bên cho vay, hoặc các bên cấp tín dụng khác, hiện tại hoặc tiềm năng, trong việc đưa ra các quyết định cung cấp nguồn lực cho đơn vị kế toán.

Cụ thể, thông tin tài chính được coi là hữu ích khi có một trong hai đặc trưng chất lượng cơ bản, trong đó “tính kịp thời” có nghĩa là thông tin sẵn có cho những người ra quyết định vào thời điểm có khả năng ảnh hưởng đến quyết định của họ. Như vậy, thông tin càng cũ sẽ càng kém hữu ích và càng không hiệu quả trong quá trình đưa ra quyết định của các NĐT.

Theo Aktas và Kargın (2011), “tính kịp thời” được định nghĩa như là số ngày tính từ ngày kết thúc kỳ kế toán năm đến ngày mà công ty niêm yết phải công bố BCTC theo quy định của pháp luật.

Theo Karim và Ahmed (2005), “tính kịp thời” của việc lập BCTC coi như một hàm số của các biến liên quan đến kiểm toán viên và đơn vị lập BCTC được kiểm toán bao gồm: (i) Thời gian cần để hoàn thành kiểm toán BCTC; (ii) Quyết định của Ban giám đốc về việc công bố BCTC; (iii) Yêu cầu pháp lý về số ngày tối thiểu giữa ngày tổ chức đại hội cổ đông thường niên và ngày thông báo về thời điểm tổ chức đại hội thường niên; (iv) Các yếu tố hỗ trợ khác như tính sẵn sàng của thời điểm hay địa điểm tổ chức đại hội thường niên.

Theo nghiên cứu Joshi (2005), Karim và cộng sự (2006), “tính kịp thời” của việc lập BCTC chịu ảnh hưởng của 2 nhóm nhân tố bên ngoài (quy định pháp lý, đối thủ cạnh tranh) và nhân tố bên trong (như các đặc điểm của công ty) và bao gồm 3 loại: Tính kịp thời của hoạt động kiểm toán; Tính kịp thời của việc công bố báo cáo; Tính kịp thời chung.

Trong nghiên cứu này, “tính kịp thời” được hiểu như là tính kịp thời của hoạt động kiểm toán độc lập BCTC và được đo lường bằng số ngày kể từ ngày kết thúc niên độ tài chính theo quy định của pháp luật về kế toán đến ngày ký báo cáo kiểm toán.

Cơ sở lý thuyết

Lý thuyết đại diện

Lý thuyết đại diện được công nhận bởi Jensen và Meckling (1976) và sau đó là Fama và Jensen (1983). Lý thuyết này nghiên cứu mối quan hệ giữa bên ủy nhiệm và bên được ủy nhiệm, trong đó bên được ủy nhiệm thay mặt bên ủy nhiệm để quản lý DN, thực hiện các công việc được ủy nhiệm. Theo Letza và cộng sự (2008), các nhà quản lý chỉ hành động vì mục tiêu tối đa hóa giá trị của cổ đông nếu nó không mâu thuẫn với lợi ích cá nhân của họ.

Trong hoạt động quản lý của mình, các nhà quản lý sẽ tìm kiếm các nguồn huy động, cho vay và tìm cách vận dụng chính sách kế toán khi lập BCTC có lợi nhất cho ngân hàng khi ngân hàng gần đến tình trạng vi phạm hợp đồng vay nhằm làm “đẹp” BCTC, thu hút nguồn đầu tư của các bên có liên quan cũng như đảm bảo lợi ích cá nhân riêng của họ.

Để ngăn chặn tình trạng này, các DN cần thiết kế và thực thi hệ thống kiểm soát nội bộ (KSNB) chặt chẽ nhằm giảm thiểu những tổn thất và rủi ro xảy ra trong DN (sai sót, gian lận), từ đó giúp cho hoạt động của DN được tốt, các nghiệp vụ kinh tế phát sinh được hạch toán đầy đủ, chính xác, các chứng từ được xử lý và bảo quản đúng quy định. Đồng thời, những vấn đề liên quan đến sai sót, gian lận hoặc thông đồng xảy ra trong DN cũng sẽ được hạn chế.

Các bên có liên quan muốn tiếp cận được thông tin để ra quyết định đầu tư chỉ có thể dựa vào các BCTC, báo cáo thường niên hoặc các thông tin được công bố rộng rãi theo quy định của Ngân hàng Nhà nước. Tuy nhiên, mức độ minh bạch của thông tin chỉ được đảm bảo ở mức độ nhất định và nếu KSNB hiệu quả thì độ tin cậy của thông tin sẽ cao hơn trong trường hợp KSNB yếu kém.

Nhưng rủi ro về mức độ gian lận, sai sót hoặc thông đồng… vẫn luôn xảy ra (Rittenberg và Schwieger, 2001). COSO (1992) định nghĩa, KSNB là quá trình bị ảnh hưởng bởi hội đồng quản trị (HĐQT), Ban giám đốc và các nhân viên khác của tổ chức được thiết kế để cung cấp sự đảm bảo hợp lý về hiệu quả hoạt động, BCTC đáng tin cậy và tuân thủ pháp luật và các quy định.

Áp dụng vào mô hình nghiên cứu: Theo lý thuyết ủy nhiệm, trong phần lớn các DN hoạt động có quy mô lớn, các mâu thuẫn giữa bên ủy nhiệm và bên được ủy nhiệm là rất đáng kể vì người điều hành DN thường chỉ sở hữu một phần rất nhỏ cổ phần. Do đó, để hạn chế chi phí ủy nhiệm, người điều hành cần phải công bố thông tin nhiều hơn đến các cổ đông.

Như vậy, lý thuyết ủy nhiệm đã góp phần giải thích ảnh hưởng của nhân tố quy mô đến việc công bố thông tin. Để góp phần hạn chế mâu thuẫn và xung đột lợi ích giữa người chủ và người quản lý DN cũng như giúp cho thông tin được minh bạch và đáng tin cậy hơn thì hoạt động kiểm toán độc lập sẽ đóng vai trò quan trọng trong điều tiết mối quan hệ này.

Lý thuyết thông tin hữu ích cho việc ra quyết định

Xuất phát từ dòng nghiên cứu chuẩn tắc về kế toán từ những năm 1950-1970, các khuôn mẫu lý thuyết kế toán đã được xây dựng và ban hành từ bởi các tổ chức lập quy về kế toán và trở thành nền tảng của hệ thống kế toán tài chính hiện nay trên thế giới.

Lý thuyết thông tin hữu ích cho việc ra quyết định xuất phát từ mục tiêu của kế toán là cung cấp thông tin hữu ích cho người sử dụng để đưa ra quyết định kinh tế (Staubus, 2000). Trên cơ sở đó, các đặc điểm chất lượng của BCTC được xác định.

Trước hết, BCTC cần bao gồm các thông tin thích hợp, nghĩa là các thông tin có thể giúp người sử dụng đánh giá được quá khứ và dự đoán tương lai của DN. Không những vậy, các thông tin này cần thể hiện trung thực tình hình DN, nghĩa là đúng bản chất của các hiện tượng kinh tế.

Áp dụng vào vấn đề công bố BCTC: Lý thuyết này yêu cầu BCTC phải cung cấp các thông tin cần thiết và kịp thời cho việc ra quyết định của người sử dụng, trong đó bao gồm hai đối tượng chính là nhà đầu tư và chủ nợ.

Các nghiên cứu có liên quan

Nhiều nghiên cứu cho thấy, tầm quan trọng của tính kịp thời trong đặc trưng chất lượng của BCTC. Theo Owusu-Ansah (2000), BCTC kịp thời có thể giúp giảm mức độ của giao dịch nội gián, rò rỉ thông tin và các tin đồn trên thị trường chứng khoán.

Bên cạnh đó, theo Karim và Ahmed (2005), trong điều kiện các nền kinh tế đang phát triển (như Việt Nam), thì việc cung cấp thông tin tài chính kịp thời của các công ty niêm yết càng có tầm quan trọng hơn, do các nguồn thông tin như báo chí, các hội nghị, các tổ chức hoạt động như là chuyên gia phân tích và dự báo... chưa đạt được mức độ phát triển thích hợp.

Ngoài ra, nghiên cứu của Karim và Ahmed còn cho thấy sự thay đổi của các quy định pháp lý có ảnh hưởng đến tính kịp thời của việc lập BCTC của các công ty niêm yết tại Bangladesh. Tuy nhiên, nghiên cứu của Karim và cộng sự (2006) cho thấy, những thay đổi của quy định pháp lý không có ảnh hưởng đến tính kịp thời của việc lập BCTC của các công ty niêm yết tại Bangladesh.

Nghiên cứu của Mark và Michael (2010); Younes (2011) đều cho thấy, cơ chế quản trị công ty có ảnh hưởng đối với việc lập BCTC kịp thời của các công ty niêm yết. Nghiên cứu của Turel (2010) cho thấy, loại kiểm toán viên, loại ý kiến kiểm toán có ảnh hưởng đối với tính kịp thời của việc lập BCTC của các công ty niêm yết.

Nghiên cứu của Rabia và Mahmut (2011) cho thấy, loại BCTC (riêng lẻ hay hợp nhất), đặc điểm của công ty (tuổi đời, quy mô, kết quả kinh doanh), ngành nghề kinh doanh có ảnh hưởng đến tính kịp thời của việc lập BCTC của các công ty niêm yết.

Cho đến nay, hầu hết các nghiên cứu về tính kịp thời của việc lập BCTC của các công ty niêm yết đều được thực hiện tại các quốc gia phát triển (Mỹ, Canada, Australia...) hoặc có thị trường chứng khoán tập trung được thiết lập khá lâu so với Việt Nam (như Thổ Nhĩ Kỳ, Thái Lan, Malaysia, Ấn Độ...).

Mô hình nghiên cứu đề xuất và các nhân tố trong mô hình

Mô hình nghiên cứu đề xuất

Các nghiên cứu trước đây sử dụng nhiều biến nhân tố khác nhau để đánh giá mức độ ảnh hưởng đến tính kịp thời của BCTC ở các DN được niêm yết tại các quốc gia. Nghiên cứu của Owusu-Ansah và Leventis (2010) về những yếu tố tác động đến tính kịp thời của BCTC của các DN niêm yết trên sàn chứng khoán tại Athens khẳng định, tồn tại mối quan hệ giữa yếu tố quy mô công ty, loại hình công ty và loại công ty kiểm toán và tính kịp thời của BCTC.

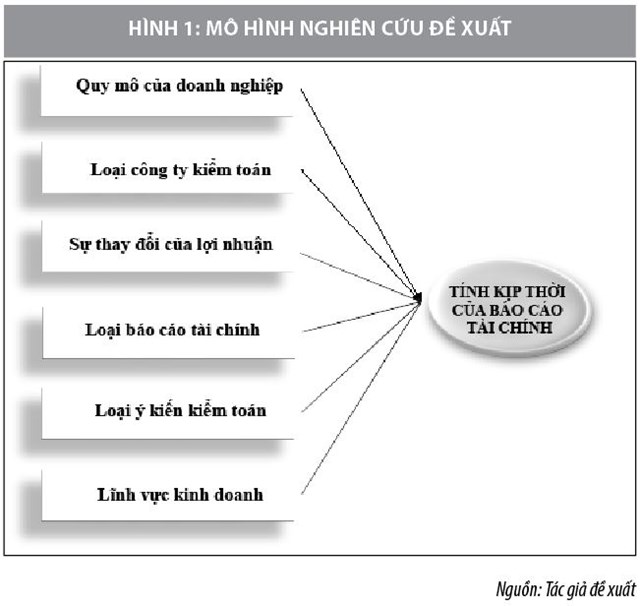

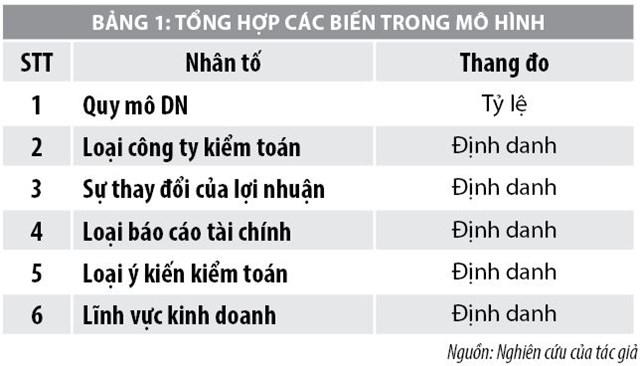

Dựa vào các nghiên cứu trước đây, tác giả chọn ra 6 nhân tố: (1) Quy mô của DN; (2) Loại công ty kiểm toán; (3) Sự thay đổi của lợi nhuận; (4) Loại BCTC (riêng lẻ hay hợp nhất); (5) Loại ý kiến kiểm toán; (6) Lĩnh vực kinh doanh của DN đến tính kịp thời của BCTC, để tiến hành kiểm định mối quan hệ giữa các nhân tố này với tính kịp thời của BCTC của các công ty niêm yết trên sàn chứng khoán Việt Nam.

Việc xây dựng các nhân tố dựa trên các cơ sở sau: Các nhân tố có ảnh hưởng trong phân tích từ những nghiên cứu trước đây; Các nhân tố có thể đo lường dễ dàng; Dữ liệu phải có sẵn, dễ dàng ghi nhận; Nhân tố liên quan đến môi trường kinh tế, xã hội, văn hóa của Việt Nam. Theo đó, mô hình nghiên cứu được tác giả khái quát đề xuất trong Hình 1.

Trong mô hình này, tính kịp thời được hiểu như là tính kịp thời của hoạt động kiểm toán độc lập BCTC, được đo lường bằng số ngày kể từ ngày kết thúc năm tài chính theo quy định của pháp luật về kế toán đến ngày ký báo cáo kiểm toán.

Thời hạn kiểm toán BCTC là nhân tố bị tác động mà nghiên cứu cần khảo sát. Các nhân tố tác động là các nhân tố bao gồm: Quy mô của DN; Loại công ty kiểm toán; Sự thay đổi của lợi nhuận; Loại BCTC; Loại ý kiến kiểm toán; Lĩnh vực kinh doanh của DN.

Các nhân tố trong mô hình

Nhân tố “quy mô của DN”:

Nghiên cứu của Ahmed và Nicholls (1994) đã sử dụng nhiều mô hình hồi quy tuyến tính gồm 188 mẫu DN trong năm 2003 để đo lường mức độ công bố thông tin với Chuẩn mực kế toán quốc tế (IAS). Nghiên cứu kết luận rằng, quy mô DN, lợi nhuận, loại chứng khoán bảo mật… có ảnh hưởng đến mức độ công bố thông tin trên BCTC.

Tuy nhiên, họ chỉ dừng lại ở việc kiểm tra tác động đến mức độ công bố thông tin, mà chưa xem xét mối quan hệ cùng chiều hay nghịch chiều giữa quy mô DN và mức độ công bố thông tin. Một vài nghiên cứu sau đó, đã được phân thành hai quan điểm trái chiều về mối quan hệ giữa quy mô công ty và tính kịp thời của BCTC:

- Những công ty lớn thường trì hoãn việc công bố BCTC, vì các công ty lớn có mạng lưới kinh doanh rộng, khối lượng sản phẩm và dịch vụ lớn lớn, cấu trúc phức tạp hơn các công ty nhỏ. Do đó, khối lượng thông tin kế toán ở các công ty lớn rất nhiều, nên kế toán cần nhiều thời gian để xử lý số liệu và lập BCTC. Frost và Panel (1994) đã ủng hộ quan điểm này.

- Các công ty lớn thường công bố BCTC nhanh hơn các công ty nhỏ, vì hầu hết các công ty lớn đều có phần mềm kế toán hỗ trợ và số lượng kế toán viên cũng nhiều hơn công ty nhỏ, do đó thời gian lập BCTC ở các công ty lớn được rút ngắn lại. Hơn nữa, quy mô công ty càng lớn thì số lượng cổ đông sẽ càng nhiều, nên các công ty lớn cần phải phát hành nhanh BCTC đến các cổ đông để phục vụ cho việc ra quyết định của họ. Quan điểm này được trình bày bởi El Gabr (2006).

Nhân tố “loại công ty kiểm toán”:

Hiện tại có nhiều cách phân loại các công ty kiểm toán độc lập: Công ty kiểm toán trong nước và công ty kiểm toán nước ngoài được phép hoạt động tại Việt Nam, hoặc có thể phân loại các hãng kiểm toán theo doanh thu hoạt động.

Do sự cách biệt quá lớn về doanh thu của 4 công ty kiểm toán hàng đầu thế giới tại Việt Nam (Big4) nên tác giả phân loại các công ty kiểm toán thành 2 loại: Công ty kiểm toán lớn (Big 4) và công ty kiểm toán nhỏ (Non Big 4).

Nhóm Big 4 gồm 4 công ty kiểm toán có doanh thu cao nhất năm 2017 dựa trên nguồn báo cáo từ http://vacpa.org.vn gồm Công ty TNHH KPMG Việt Nam (KPMG), Công ty TNHH Ernst & Young Việt Nam (EY), Công ty TNHH DELOITTE Việt Nam (Deloitte), Công ty TNHH Pricewaterhouse Coopers Việt Nam (PwC). Cụ thể, EY là có doanh thu cao nhất năm qua khi thu về 927 tỷ đồng. Các vị trí tiếp theo là PwC (838 tỷ đồng), Deloitte (644 tỷ đồng) và cuối cùng là KPMG (447 tỷ đồng).

Nhân tố “loại công ty kiểm toán” thường xuất hiện trong rất nhiều nghiên cứu trước đây và hầu hết các nghiên cứu đều ra kết luận: Nhân tố “loại công ty kiểm toán” có ảnh hưởng tới tính kịp thời của BCTC, vì các hãng kiểm toán lớn thường có các quy trình, công cụ trợ giúp, như các công cụ chọn mẫu, công cụ phân tích và xử lý thông tin, cũng như các bộ phận hỗ trợ (bộ phận thuế, bộ phận công nghệ thông tin và bộ phận tư vấn, thẩm định giá). Do đó, việc thu thập các bằng chứng kiểm toán được thực hiện một cách hiệu quả hơn, tiết kiệm thời gian và nguồn lực (Owusu-Ansah, 2000).

Nhân tố “sự thay đổi của lợi nhuận”:

Lợi nhuận là một biến được xem xét trong nhiều nghiên cứu trước đây. Công ty hoạt động có lợi nhuận cao trong năm được xem là một thông tin tốt và ngược lại công ty kinh doanh thua lỗ hoặc lợi nhuận thấp thì được xem là một thông tin xấu.

Theo Basu (1997), công ty có thông tin tốt thường sẽ công bố BCTC sớm hơn các các công ty có thông tin xấu. Đây cũng là kết quả của rất nhiều nghiên cứu khác; đồng thời, các nghiên cứu chỉ ra rằng, công ty sẽ không sẵn lòng công bố thông tin xấu tới công chúng, nên sẽ trì hoãn việc công bố báo cáo.

Một số nhà nghiên cứu đã sử dụng các dấu hiệu kinh doanh như là một biến giải thích cho sự chậm trễ kiểm toán (Ashton và cộng sự, 1987; Carslaw và Kaplan, 1991; Bamber và cộng sự, 1993). Các công ty báo cáo lỗ trong kỳ được dự kiến sẽ có một sự chậm trễ kiểm toán so với những công ty có báo cáo về lợi nhuận tốt.

Nhân tố “loại BCTC”:

BCTC có thể phân loại theo nhiều cách: BCTC tóm tắt và BCTC đầy đủ; BCTC riêng và BCTC hợp nhất, BCTC thông thường và BCTC cho mục đích đặc biệt… Trong nghiên cứu này, tác giả xem xét loại BCTC riêng lẻ và BCTC hợp nhất.

Các nhà nghiên cứu Aktas và Kargin (2011) cho rằng, độ phức tạp của BCTC cũng ảnh hưởng đến tính kịp thời. Do đó, BCTC hợp nhất của những công ty mẹ thường được công bố trễ hơn các công ty khác.

Sự ảnh hưởng này có thể được giải thích qua một số lý do sau: Các công ty mẹ phải đợi các công ty con chốt số liệu báo cáo cuối năm, sau đó mới tiến hành xử lý, đối chiếu số liệu và thực hiện các thủ tục hợp nhất; Thời gian kiểm toán BCTC hợp nhất dài hơn các báo cáo riêng lẻ do phải thực hiện thêm các thủ tục như: Kiểm toán hoặc soát xét các công ty thành viên, đối chiếu các giao dịch nội bộ giữa các đơn vị thành viên và kiểm toán các bút toán hợp nhất.

Nhân tố “loại ý kiến kiểm toán”:

Theo nghiên cứu của Ahmad và Kamarudin về các nhân tố ảnh hưởng đến tính kịp thời của BCTC các công ty niêm yết trên sàn chứng khoán Kuala Lumpur từ năm 1996 - 2000, những công ty nhận được ý kiến kiểm toán không tốt thì công bố BCTC lâu hơn những công ty khác. Sở dĩ như vậy là vì ý kiến kiểm toán không tốt được xem như là một thông tin xấu của DN, nên nó ảnh hưởng đến quá trình công bố thông tin tài chính.

Theo chuẩn mực kiểm toán số 700, căn cứ kết quả kiểm toán, kiểm toán viên đưa ra một trong các loại ý kiến về BCTC như sau: Ý kiến chấp nhận toàn phần; Ý kiến chấp nhận từng phần; Ý kiến từ chối; Ý kiến không chấp nhận.

Hầu hết các DN đều mong muốn, BCTC của DN mình sau khi được kiểm toán đều là BCTC với ý kiến chấp nhận toàn phần được xem là ý kiến kiểm toán “tích cực” và sẽ nhận được nhiều lợi ý từ báo cáo kiểm toán này, chẳng như như có thể kêu gọi vốn đầu tư một cách dễ dàng, có thể mở rộng sản xuất kinh bằng cách vay vốn ngân hàng thuận lợi hơn. Còn các ý kiến còn lại sẽ được xem như là ý kiến kiểm toán không “tích cực”. Từ đó, sẽ ảnh hưởng đến hình ảnh, uy tín của công ty nên công ty sẽ chậm công bố BCTC hơn.

Nhân tố “lĩnh vực kinh doanh của DN”:

Hoạt động kinh doanh của các công ty dịch vụ tài chính và ngân hàng được quy định rất chặt chẽ. Các công ty này được yêu cầu phải duy trì hồ sơ kế toán và chuẩn bị BCTC trên cơ sở hàng ngày. Do tính chất của công việc kinh doanh, các công ty dịch vụ tài chính và ngân hàng buộc phải có hệ thống KSNB.

Do đó, dự kiến các công ty tài chính sẽ trải qua thời gian kiểm toán ngắn hơn. Hơn nữa, thực tế là có rất ít hoặc không có hàng tồn kho của các công ty dịch vụ nói chung và dịch vụ tài chính nói riêng, công tác kiểm toán trở nên tương đối dễ dàng hơn và do đó dẫn đến ít thời gian thực hiện để hoàn thành công việc kiểm toán.

Phương pháp nghiên cứu

Bài viết sử dụng phương pháp nghiên cứu định tính để tổng hợp và phân tích các lý thuyết có liên quan và các nghiên cứu đã thực hiện bởi các nhà nghiên cứu trước đây nhằm tìm kiếm những nhân tố ảnh hưởng đến tính kịp thời của BCTC, từ đó, gợi mở ra hướng nghiên cứu tiếp theo khi sử dụng phương pháp định lượng đối với những công ty niêm yết trên HOSE và HNX tính cho tới ngày 31/12/2016. Sau đó, tác giả dùng công cụ chọn mẫu ngẫu nhiên trên trang web http://www.random.org/ để chọn ra một cỡ mẫu phục vụ cho nghiên cứu và chạy mô hình.

Kết quả nghiên cứu và kết luận

Kết quả nghiên cứu cho thấy, có 6 nhân tố có thể có tác động đến tính kịp thời của BCTC gồm: Quy mô của DN; Loại công ty kiểm toán; Sự thay đổi của lợi nhuận; Loại BCTC; Loại ý kiểm toán; Lĩnh vực kinh doanh đến các DN niêm yết trên HNX và HOSE giai đoạn 2012 - 2016. Tuy nhiên, bài viết chỉ mới dừng lại ở việc xây dựng mô hình bằng phương pháp định tính mà chưa sử dụng phương pháp định lượng để kiểm tra độ tin cậy của phương pháp định tính.

Để nâng cao tính thuyết phục và tạo độ tin cậy cho phương pháp định tính, tác giả đề xuất cần có thêm các nghiên cứu sâu hơn về vấn đề này nhằm khẳng định độ tin cậy của phương pháp nghiên cứu; đồng thời, cũng gợi mở ra hướng nghiên cứu tiếp theo thông qua việc sử dụng phương pháp nghiên cứu định lượng để tìm kiếm những nhân tố nào tác động đến tính kịp thời của BCTC mang ý nghĩa thống kê.

Tài liệu tham khảo:

- Quốc hội (2015), Luật Kế toán số 88/2015/QH13 ngày 20/11/2015;

- Ahmed, K. (2003), A comparative study of timeliness of corporate financial reporting in South-Asia. Advances in International Accounting, 16, 17-42;

- Aktas, R. & Kargin, M. (2011), Timeliness of Reporting and the Quality of Financial Information . International Research Journal of Finance and Economics, 63, 71-77;

- Ashton, R. H., Graul, P. R. & Newton, J. D. (1989), Audit Delay and Timeliness of Corporate Reporting. Contemporary Accounting Research, 5(2), 657-673;

- Carslaw, C. & Kaplan, S. (1991), An Examination of Audit Delay: Further Evidence from New Zealand. Journal of Accounting and Business Research, 22(85), 21-32;

- COSO. (1992), Internal Control-Integrated Framework. New York: AICPA;

- Fama, Eugene F., & Jensen, Michael C. (1983), Separation of Ownership and Control. Journal of Law and Economics, 26, 1-31;

- IASB. (2010), The Conceptual Framework for Financial Reporting, was approved September. Retrieved from http://eifrs.ifrs.org/eifrs/bnstandards/en/2012/framework.pdf;

- Jensen, A & Meckling, C. (1976), Theory of the Firm: Managerial Behavior, Agency Costsand Ownership Structure;

- Owusu-Ansah, S. (2000), Timeliness of Corporate Financial Reporting in Emerging Capital Markets: Empirical Evidence from the Zimbabwe Stock Exchange (Undated).