Nghiên cứu rủi ro thanh khoản trong dự án đầu tư

Việc thẩm định tính khả thi tài chính là một tiêu chí quan trọng trong việc huy động tài trợ của các bên liên quan góp vốn vào dự án đầu tư, song việc nghiên cứu rủi ro thanh khoản là một khoảng trống nghiên cứu của lý thuyết đầu tư. Từ thực tiễn đó, bài viết tập trung nghiên cứu rủi ro thanh khoản trong các dự án đầu tư giúp hoàn thiện khoảng trống nghiên cứu về chi phí sử dụng vốn bình quân và đòn bẩy tài chính trong lý thuyết đầu tư, góp phần tăng bền vững trong việc thẩm định nguồn tài trợ một cách tối ưu cho dự án đầu tư.

Giới thiệu

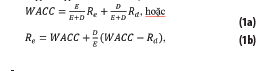

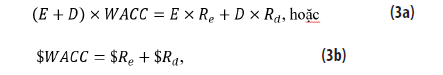

Việc thẩm định tính khả thi tài chính là một tiêu chí quan trọng trong việc huy động tài trợ của các bên liên quan góp vốn vào dự án đầu tư, song việc nghiên cứu rủi ro thanh khoản là một khoảng trống nghiên cứu của lý thuyết đầu tư. Modigliani và Miller (1958) đưa ra hai mệnh đề quan trọng trong đầu tư gồm: (i) Chi phí sử dụng vốn bình quân; (ii) Đòn bẩy tài chính trong công thức sau đây:

Trong đó, WACC là chi phí sử dụng vốn bình quân, E là giá trị vốn chủ sở hữu được định giá theo chi phí sử dụng vốn cổ phần R_e mà các cổ đông góp vào dự án và D là giá trị vốn vay được định giá theo lãi suất cho vay R_d được ngân hàng chấp thuận cho vay.

Song, hai định đề tài chính của Modigliani và Miller (1958) vẫn chưa làm rõ vấn đề nghiên cứu rủi ro thanh khoản nếu sử dụng đòn bẩy quá khả năng chi trả của chủ đầu tư, hoặc việc huy động vốn chưa đảm bảo nguồn tiền mặt dự phòng tối thiểu để vận hành dự án liên tục trong giai đoạn đầu tư và kinh doanh.

Do đó, bài viết này tập trung nghiên cứu rủi ro thanh khoản của các dự án đầu tư trong việc thẩm định tính khả thi nguồn tài trợ và thanh toán chi phí vốn cho các bên liên quan.

Cơ sở lý luận nghiên cứu

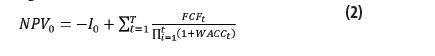

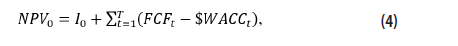

Việc nghiên cứu rủi ro thanh khoản dựa trên mô hình định giá chiết khấu của lý thuyết đầu tư, trong đó dòng tiền tự do (FCF) và chi phí sử dụng vốn bình quân (WACC) là hai yếu tố chính của mô hình trong việc đo lường hiện giá ròng (NPV) (Fama và Miller, 1972; Beranek và Howe, 1990; Ehrhardt và Brigham, 2011):

Trong đó I_0 là tổng mức đầu tư của dự án. Tuy nhiên, việc thẩm định tài chính của dự án khi dựa vào công thức (2) sẽ vấp phải hai vấn đề rủi ro thanh khoản sau:

Một là, nếu dòng tiền tự do âm FCFt<0 tại một thời điểm bất kỳ, tức là dòng tiền tự do thiếu tính thanh khoản tiền mặt do đó việc sử dụng phương pháp chiết khấu bằng chi phí sử dụng vốn bình quân sẽ mất đi ý nghĩa tài chính. Đối với dòng tiền tự do âm FCFt<0, việc hoạch định tài chính trong việc huy động thêm nguồn tài trợ là cần thiết.

Hai là, nếu dòng tiền tự do không đủ khả năng thanh toán nợ gốc và chi phí tài chính, tức là việc dự phòng tiền mặt không đảm bảo khả năng chi trả nợ cho các bên liên quan, trong đó trả nợ gốc và lãi vay cho ngân hàng và trả cổ tức cho cổ đông.

Điều này dẫn đến rủi ro thanh khoản. Do đó, phương pháp luận trong mô hình định giá chiết khấu vẫn còn khoảng trống nghiên cứu về chi phí sử dụng vốn bình quân (WACC), được chiết khấu từ tương lai về hiện tại nhằm so sánh năng suất một đồng vốn kiếm được trong tương lai so với một đồng vốn trong hiện tại, nhưng chưa phản ánh rủi ro thanh khoản.

Phương pháp luận và kết quả nghiên cứu tình huống

Phương pháp luận

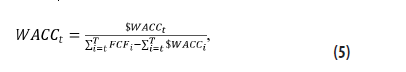

Nghiên cứu của Nguyễn Cao Anh và Nguyễn Viết Bằng (2021) đã tìm ra khoảng trống nghiên cứu để giải quyết cho vấn đề này bằng phương pháp quy đổi chi phí sử dụng vốn bình quân (WACC) sang chi phí vốn bằng tiền ($WACC) nhằm khắc phục nhược điểm của phương pháp chiết khấu. Biến đổi tử công thức (1a), ta có:

Trong đó, $WACC là tổng chi phí sử dụng vốn bằng tiền phải trả cho các bên liên quan, trong đó $R_e là tổng chi phí cổ tức bằng tiền phải trả cho cổ đông, $R_d là tổng lãi vay bằng tiền phải trả cho ngân hàng trong việc huy động vốn.

Việc phát triển 2 định đề của Modigliani & Miller (1958) làm sáng tỏ mô hình định giá chiết khấu dòng tiền sang mô hình định giá dòng tiền vào và dòng tiền ra của dự án. Như vậy, công thức (2) cũng sẽ bằng:

Phương pháp quy đổi từ chi phí vốn bằng tiền $WACCt sang chi phí vốn bình quân WACCt tại mỗi thời điểm t được xác định theo công thức tổng quát sau đây:

Kết quả nghiên cứu tình huống

Tình huống 1: Dòng tiền tự do âm FCF<0

Giả định rằng, một dự án có tổng mức đầu tư tại năm hiện tại I0=-$300 và dự án có dòng tiền tự do từ năm 1 đến năm 3 {t=1÷3} được xác định như sau FCFt={-$100,$100,$350}.

Bài toán huy động vốn góp của các bên liên quan không thể huy động bằng tổng mức đầu tư của dự án (E0+D0)=I0=$300 vì dòng tiền tự do năm 1 vẫn chưa đảm bảo thanh khoản tiền mặt để duy trì hoạt động kinh doanh, chính vì vậy việc huy động tài trợ phải đảm bảo mức tối thiểu (E0+D0 )≥$400, đồng thời việc hoạch định thanh toán chi phí vốn bằng tiền $WACC1 cho các bên liên quan, và phần nợ gốc Pr1 phải trả cho ngân hàng phải hoãn lại trong năm 1 nếu khoản dự phòng tiền mặt chưa đủ đảm bảo cho việc thanh toán các khoản chi phí này.

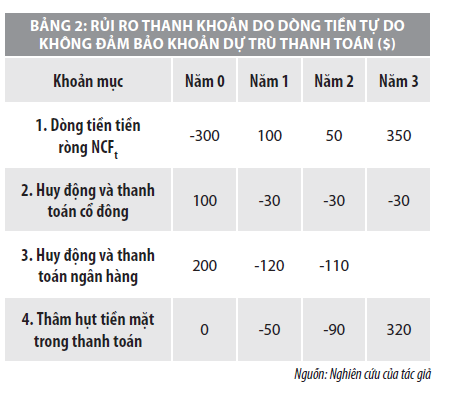

Tình huống 2: Dòng tiền tự do thấp hơn các khoản thanh toán FCF<$Re+Prd+$Rd

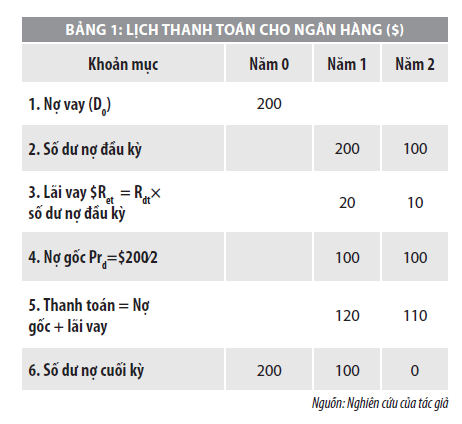

Giả định rằng, một dự án có tổng mức đầu tư tại năm hiện tại I0=-$300, và dự án có dòng tiền tự do từ năm 1 đến năm 3 {t=1÷3} được xác định như sau FCFt={$100,$50,$350}, trong đó việc huy động vốn chủ sở hữu E0=$100 với thanh toán cổ tức bằng tiền mặt mỗi năm từ năm 1 đến năm 3 {t=1÷3} là $Ret = $30, và huy động vốn vay D0=$200 với lãi suất cho vay của ngân hàng Rdt =10%/năm và thanh toán nợ gốc cố định trong hai năm.

Như vậy, rủi ro thanh khoản sẽ phát sinh ở năm 1 do thâm hụt -$50 và năm 2 do thâm hụt -$90 vì dòng tiền tự do FCFt không đủ khả năng thanh toán chi phí vốn cho các bên liên quan.

Suy luận kết quả nghiên cứu

Mặc dù, Modigliani & Miller (1958) đưa ra kết quả quan trọng trong lý thuyết đầu tư, song cho đến nay, phương pháp chiết khấu trong mô hình chiết khấu dòng tiền vẫn còn nhược điểm trong việc thanh toán chi phí vốn cho các bên liên quan (Fama và Miller, 1972; Beranek và Howe, 1990; Ehrhardt và Brigham, 2011).

Chính vì vậy, phương pháp định giá dựa vào dòng vào và dòng ra đã khắc phục nhược điểm của phương pháp chiết khấu (Nguyễn Cao Anh và Nguyễn Viết Bằng, 2021), nhằm tìm ra khoảng trống lý thuyết đầu tư trong việc thẩm định rủi ro thanh khoản của dự án đầu tư.

Kết luận và khuyến nghị

Kết luận

Việc nghiên cứu rủi ro thanh khoản là một tiếp cận mở rộng của lý thuyết đầu tư giải thích những giới hạn của phương pháp chiết khấu và tiếp cận này giúp cho các nhà quản lý tài chính của dự án đầu tư hoạch định tổng mức huy động từ các nguồn tài trợ cũng như thanh toán chi phí: (i) Cổ tức $Re cho cổ đông; (ii) Nợ gốc và lãi vay Prd+$Rd cho ngân hàng để hạn chế rủi ro thanh khoản khi thẩm định tính khả thi tài chính của dự án.

Khuyến nghị

Một là, đối với cơ quan thẩm định hoặc ngân hàng cho vay vốn trong tình huống 1 về việc thẩm định tính khả thi về tổng mức đầu tư và dòng chảy tự do của dự án đầu tư phải đảm bảo nguồn vốn huy động.

Nguyên nhân dẫn đến rủi ro thanh khoản có thể xuất phát từ dòng chảy tự do âm trong quá trình hoạt động kinh doanh; chính vì vậy, việc thẩm định tổng mức đầu tư để hình thành nguồn vốn huy động chưa đảm bảo tính khả thi về mặt tài chính của dự án, nguyên nhân là do chưa dự trù khoản tiền mặt dự phòng tối thiểu để đảm bảo sự vận hành của dự án không bị gián đoạn.

Hai là, đối với các bên liên quan góp vốn vào dự án trong tình huống 2 về việc xác định tính thanh khoản tiền mặt trong việc thanh toán nợ gốc và lãi vay cho ngân hàng và thanh toán cổ tức cho cổ đông trong giai đoạn hoạt động kinh doanh.

Việc điều chỉnh thanh toán của các khoản chi phí vốn sẽ làm giảm rủi ro thanh khoản cho dự án đầu tư, đặc biệt là các dự án đầu tư hạ tầng kỹ thuật hoặc bất động sản có dòng tiền tự do bất định, do đó việc xác định tính thanh khoản tiền mặt là cần thiết trong quá trình huy động nguồn tài trợ và thanh toán các khoản chi phí vốn của các bên liên quan trong dự án đầu tư.

Ba là, phương pháp dòng vào và dòng ra trong nghiên cứu đã chỉ ra một số nhược điểm của phương pháp chiết khấu, vì phương pháp chiết khấu là phương pháp so sánh một đồng tiền trong tương lai với một đồng tiền trong hiện tại bằng chi phí sử dụng vốn bình quân (WACC) nhưng chưa giải thích rõ vấn đề thanh toán chi phí vốn bằng tiền ($WACC).

Do đó, phương pháp dòng vào và dòng ra đã hoàn thiện lý luận của mô hình định giá chiết khấu dòng tiền, đòi hỏi dòng chảy vào của dự án là phần thu nhập kiếm được của đầu tư và dòng chảy ra của dự án là phần chi phí phải chi trả cho các bên liên quan trong giai đoạn hoạt động kinh doanh.

Tài liệu tham khảo:

1. Beranek, W. and Howe, K.M. (1990), “The Regulated Firm and the DCF Model: Some Lessons from Financial Theory”, Journal of Regulatory Economics, Vol. 2, pp. 191-200. Doi: 10.1007/BF00165933;

2. Ehrhardt, M. và Brigham, E. (2011), “Financial Management: Theory and Practice”, Thirteenth Ed., Cengage Learning;

3. Fama, E.F. và Miller, M.H. (1972), “The Theory of Finance”, Dryden Press, Illinois;

4. Modigliani, F. và Miller, M.H. (1958), “The Cost of Capital, Corporation Finance and the Theory of Investment”, American Economic Review, Vol. 48, No. 3, pp. 261-297. Doi: 10.2307/1809766;

5. Nguyen Cao Anh và Nguyen Viet Bang (2021), “Discount Rate Method in Yi-Jing”, Science & Technology Development Journal - Economics - Law & Management, Vol. 5, No.4. http://stdjelm.scienceandtechnology.com.vn/ index.php/stdjelm/article/view/703/1259.

(*) Thái Hồng Thụy Khánh, ThS. Nguyễn Cao Anh, Trường Đại học Nguyễn Tất Thành.

(**) Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 8/2021.