Phát triển tín dụng xanh góp phần thúc đẩy kinh tế tuần hoàn ở Việt Nam

Kinh tế tuần hoàn là xu thế tất yếu và đã được xác định là mục tiêu mà Việt Nam hướng tới. Thực hiện kinh tế tuần hoàn thể hiện trách nhiệm quốc tế của Việt Nam trong vấn đề bảo vệ môi trường, chống biến đổi khí hậu, hỗ trợ doanh nghiệp giảm rủi ro về khủng hoảng thừa sản phẩm, khan hiếm tài nguyên, tạo động lực để đầu tư, đổi mới công nghệ.

Nhiều cơ chế, chính sách đã được Việt Nam ban hành nhằm thúc đẩy kinh tế tuần hoàn, trong đó có phát triển tín dụng xanh. Bài viết đánh giá thực trạng phát triển tín dụng xanh ở Việt Nam và đề xuất một số giải pháp, kiến nghị nhằm phát triển tín dụng xanh góp phần thúc đẩy kinh tế tuần hoàn ở Việt Nam.

Đặt vấn đề

Kinh tế tuần hoàn (KTTH) được xem là lựa chọn tất yếu trong xu thế tăng trưởng kinh tế và sử dụng có hiệu quả các nguồn lực cho phát triển bền vững. Thuật ngữ "KTTH" đã và đang phát triển, từ các doanh nghiệp (DN) riêng lẻ đến toàn bộ nền kinh tế trong chu trình tái sử dụng chất thải, coi chất thải là tài nguyên và là sự kết nối giữa các hoạt động kinh tế tạo thành các vòng tuần hoàn trong nền kinh tế.

Việc chuyển đổi từ kinh tế tuyến tính sang KTTH cần rất nhiều chi phí, chẳng hạn như nghiên cứu và phát triển, đầu tư vốntrợ cấp cho các sản phẩm mới, cũng như chi tiêu công cho cơ sở hạ tầng xanh. Để thực hiện chuyển đổi sang KTTH cần cơ chế hỗ trợ tài chính hiệu quả, đáp ứng nhu cầu tài chính cho quá trình công nghiệp hoá nền KTTH.

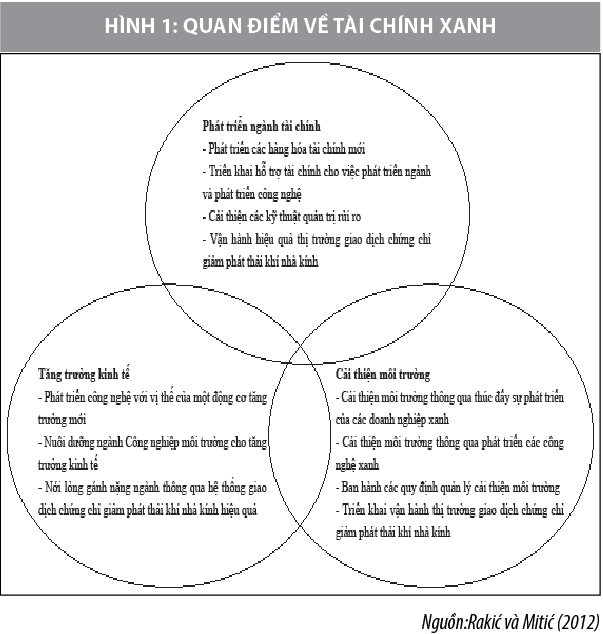

Trên thực tế, mối quan hệ giữa tài chính và phát triển KTTH rất chặt chẽ. Chuyển đổi công nghiệp của nền KTTH cần hỗ trợ tài chính xanh theo định hướng thị trường. Các nghiên cứu đã chỉ ra rằng, thiếu nguồn tài chính xanh là một trong những rào cản lớn đối với việc thiết lập và quản lý một chương trình tái chế. Trong khi đó, sự phát triển của KTTH cũng tạo điều kiện thuận lợi để thúc đẩy cải cách và đổi mới trong lĩnh vực tài chính.

Chính sách tài trợ một mặt thúc đẩy và đảm bảo cho phát triển KTTH, chuyển đổi nền kinh tế sang phương thức mới, mặt khác là mắt xích chính để nuôi dưỡng, thực hiện đổi mới sáng tạo trong lĩnh vực tài chính. Chẳng hạn như: Đối với các định chế tài chính ngân hàng, việc cung cấp các dịch vụ hỗ trợ tài chính cho nền KTTH sẽ làm gia tăng quy mô và mức độ đa dạng hoá sản phẩm dịch vụ; trong khi đó, DN có thể được giảm bớt chi phí nhờ mức lãi suất ưu đãi, thời hạn tín dụng kéo dài, tăng mức vay và điều kiện trả nợ được nới lỏng. Các hành vi đầu tư không tuân thủ nguyên tắc KTTH có thể bị hạn chế bằng cách không cho vay, tăng lãi suất và bắt buộc trả nợ. Điều này sẽ hỗ trợ phát triển nền KTTH từ nhiều cấp độ khác nhau.

Hiện nay, nhiều quốc gia trên thế giới, trong đó có các nước Đông Nam Á đã tuyên bố Mục tiêu Phát triển Bền vững toàn cầu, trong đó đặt mục tiêu xây dựng Quỹ Đầu tư phát triển để xóa đói giảm nghèo và tăng trưởng kinh tế kết hợp với tái tạo môi trường. Thỏa thuận Paris về Biến đổi Khí hậu cho thấy, sự chuyển dịch sang nền kinh tế carbon thấp và cuối cùng là mức 0, đồng thời nhấn mạnh tính cấp thiết cũng như vai trò của các tổ chức tài chính và cơ quan quản lý nhằm huy động vốn cho những mô hình kinh tế mới này.

Tuy nhiên, hệ thống tài chính hiện tại ở các nước Đông Nam Á thiếu chức năng môi trường. Do đó, việc xây dựng môi trường lành mạnh theo định hướng thị trường và hệ thống tài chính xanh để hỗ trợ nền KTTH có nền tảng xã hội sâu sắc và ý nghĩa thiết thực đối với việc thúc đẩy hình thành xã hội tiết kiệm tài nguyên, nâng cao chất lượng và hiệu quả tăng trưởng kinh tế và tạo ra sự phát triển bền vững.

Tín dụng xanh đối với việc thúc đẩy kinh tế tuần hoàn

Tín dụng xanh (TDX) là một trong những công cụ tài chính xanh tài trợ cho các chương trình, dự án, sáng kiến xanh, thân thiện với môi trường, nhằm khuyến khích người tiêu dùng và DN tối ưu hóa, tái tạo nguồn năng lượng, quan tâm tới các vấn đề về môi trường. Đặc biệt, các khoản TDX thường tài trợ cho các sáng kiến, dự án được kỳ vọng có tác động tích cực, rõ ràng tới môi trường, do đó thường có mức lãi suất ưu đãi và kỳ hạn thanh toán dài hơn so với các khoản vay thông thường có các đặc tính tương đương.

Theo Bộ Nguyên tắc TDX do Hiệp hội Thị trường tín dụng châu Á – Thái Bình Dương ban hành năm 2018, TDX được định nghĩa là tất cả các công cụ vay nợ hiện có nhằm tài trợ và tái tài trợ một phần hoặc toàn bộ các dự án xanh hiện hành hoặc dự án xanh mới có phù hợp với tiêu chí tài trợ. Các khoản cho vay (tín dụng) chỉ được coi là TDX khi nguồn tín dụng được giải ngân vào các dự án xanh thúc đẩy phát triển bền vững về mặt môi trường. Tuy nhiên, các dự án xanh cần cho thấy rõ các lợi ích về môi trường, các lợi ích này cũng cần được đánh giá, định lượng, đo lường và báo cáo đối với đơn vị cho vay.

Như vậy, TDX là hình thức tài chính phục vụ cho sự phát triển bền vững của toàn xã hội (Mehta, 2017). Với quan điểm này, TDX có đặc điểm là: (i) Gắn liền với mục tiêu phát triển bền vững của xã hội là mục tiêu phát triển nền kinh tế với hàm lượng phát thải carborn thấp – nền kinh tế tăng trưởng xanh, (ii) Góp phần giảm thiểu rủi ro, nâng cao tính khả thi, hiệu quả của các dự án kinh tế về phát triển xanh ở các giai đoạn khác nhau của quá trình thực hiện mục tiêu tăng trưởng xanh với những nhu cầu khác nhau (Dawson, 2015).

Các loại sản phẩm TDX phổ biến hiện nay gồm: (i) TDX song phương là TDX giữa doanh nghiệp và ngân hàng thương mại (NHTM); (ii) Cho vay hợp vốn là một nhóm ngân hàng tài trợ cho một dự án xanh, trong đó có một ngân hàng đóng vai trò là trung gian xanh, tiến hành quản lý, tập trung các tài liệu liên quan tới khoản vay; (iii) TDX xoay vòng chủ yếu tài trợ các hoạt động đầu tư xanh, các dự án xanh; đánh giá khả năng cho vay dựa trên các tiêu chí quản trị, xã hội và môi trường với lãi suất vay dựa trên điểm đánh giá; (iv) Tài trợ dự án xanh sử dụng các dòng tiền dài hạn từ một dự án hoặc một danh mục các dự án làm tài sản bảo đảm cho khoản vay.

Đơn vị cung cấp, đối với kênh TDX, có thể là Chính phủ (thông qua các quỹ môi trường, ngân sách trung ương và địa phương…), NHTM, cộng đồng (thông qua gọi vốn cộng đồng) và có thể thông qua các ngân hàng phát triển đa phương. Ngân hàng Phát triển đa phương (MDB) là tổ chức tài chính được thành lập bởi một nhóm các quốc gia nằm hỗ trợ các mục tiêu phát triển.

Nguồn tài chính thường đa dạng và được thiết kế phù hợp với nhu cầu cụ thể của người vay. Những khoản đầu tư này có thể ở dạng vốn chủ sở hữu, nợ thứ cấp, bảo lãnh, tài trợ hoặc hoán vị của các hình thức này. Trên phạm vi toàn cầu, có 2 tổ chức tài chính có năng lực cả về tài chính và chuyên môn để thực hiện các khoản đầu tư lớn vào các thị trường mới nổi là Tổ chức Tài chính Quốc tế (IFC) và Ngân hàng Thế giới (WorldBank).

Ở châu Á, Ngân hàng Phát triển châu Á đóng vai trò dẫn đầu trong phát triển các dự án tài chính. Theo Volz (2018), các ngân hàng MDB đều có tư cách pháp lý và hoạt động độc lập nhưng với cùng số lượng lớn các chủ sở hữu chung theo quy định thì các ngân hàng này luôn hợp tác ở cấp độ cao và tài trợ cho các hoạt động phát triển thông qua:

- Các khoản vay dài hạn, dựa trên mức lãi suất thị trường. Để cung cấp các khoản vay này, MDB vay tiền trên các thị trường vốn quốc tế và cho các chính quyền quốc gia đang phát triển vay lại.

- Các khoản vay rất dài hạn (thường là các khoản tín dụng có thời hạn), với mức lãi suất thấp hơn nhiều so với lãi suất thị trường. Các khoản vay này được cung cấp qua số tiền đóng góp trực tiếp cho Chính phủ các quốc gia tài trợ.

- Một số MDB tham gia tài trợ, chủ yếu là trợ giúp kỹ thuật, các dịch vụ tư vấn hoặc chuẩn bị dự án.

Có thể thấy, các kênh tài chính xanh khác nhau được tài trợ bởi các trung gian tài trợ khác nhau, với các yêu cầu về tỷ suất sinh lời dự kiến cũng như hiệu quả dự án xanh khác nhau, và do đó có thể chủ động kiểm soát về tính hiệu quả của dự án cũng như khả năng chịu đựng rủi ro liên quan. Đặc biệt, với các quốc gia đã xây dựng và phát triển các yêu cầu vốn và các ràng buộc rủi ro tài chính cho các ngân hàng, đơn vị phát triển dự án và các nguồn ngân sách nhà nước hoàn toàn nhận thức được rủi ro liên quan tới các dự án xanh.

Thực trạng phát triển tín dụng xanh thúc đẩy kinh tế tuần hoàn tại Việt Nam

Nền KTTH đã được xác định là một trong những định hướng Việt Nam hướng tới trong giai đoạn 2021-2030 nhằm đạt được lợi ích kép về giá trị kinh tế và bảo vệ môi trường. Quá trình chuyển dịch từ kinh tế truyền thống sang nền KTTH của Việt Nam dự kiến tập trung vào các trụ cột là thiết kế, kéo dài vòng đời vật liệu, giảm rác thải, phát thải và khôi phục hệ sinh thái. Hiện nay, Việt Nam đang xây dựng và hoàn thiện các chính sách hỗ trợ, huy động và khai thác các nguồn lực hướng tới nền KTTH, ưu tiên nguồn lực tài chính hỗ trợ các doanh nghiệp chuyển đổi phương thức sản xuất, tiếp cận công nghệ tiên tiến. Chính sách TDX là một giải pháp quan trọng để thực hiện mục tiêu KTTH. Các dự án, phương án sản xuất kinh doanh thân thiện với môi trường sẽ tạo cơ hội cho doanh nghiệp tiếp cận hiệu quả nguồn vốn TDX.

Những kết quả đạt được

Về khuôn khổ pháp lý cho TDX: Ngân hàng Nhà nước (NHNN) đã xây dựng các giải pháp, chương trình tín dụng nhằm tạo điều kiện cho các tổ chức, cá nhân trong thực hiện dự án góp phần bảo vệ môi trường, hỗ trợ tăng trưởng xanh và phát triển KTTH. Nhiều chính sách thúc đẩy TDX đã được đưa ra như: Chỉ thị số 03/CT-NHNN ngày 24/3/2015 về thúc đẩy tăng trưởng TDX và quản lý rủi ro môi trường-xã hội trong hoạt động cấp tín dụng, Quyết định số 1552/QĐ-NHNN ngày 6/8/2015 về kế hoạch hành động của ngành Ngân hàng thực hiện Chiến lược quốc gia về tăng trưởng xanh đến năm 2020 và Quyết định số 1604/QĐ-NHNN ngày 7/8/2018 phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam. Đề án phát triển ngân hàng xanh hướng tới 3 mục tiêu sau: (i) Từng bước tăng tỷ trọng tín dụng cho các ngành, lĩnh vực xanh, (ii) Đẩy mạnh ứng dụng công nghệ đi cùng với xây dựng thói quen thân thiện với môi trường cho khách hàng và (iii) Phấn đấu đến năm 2025, 100% ngân hàng thực hiện đánh giá rủi ro môi trường xã hội trong hoạt động cấp tín dụng và 60% ngân hàng tiếp cận được nguồn vốn xanh và triển khai TDX. Chiến lược phát triển ngành Ngân hàng đến năm 2025 định hướng đến năm 2030 cũng khuyến khích các NHTM tập trung nguồn lực cho TDX, cấp tín dụng cho các dự án, phương án sản xuất kinh doanh thân thiện với môi trường, xã hội.

Bên cạnh những quy định chung NHNN triển khai các biện pháp hỗ trợ cho các tổ chức tín dụng trong cung cấp TDX. Giai đoạn 2012-2017, NHNN đã chủ trì, phối hợp với các cơ quan liên quan hỗ trợ nâng cao năng lực tài chính cho các tổ chức tín dụng thực hiện TDX thông qua đàm phán, ký kết 31 chương trình, dự án, hỗ trợ kỹ thuật về thích ứng với biến đổi khí hậu như vấn đề môi trường đô thị, bảo tồn đa dạng sinh học, nâng cao chất lượng và an toàn cho sản phẩm nông nghiệp... Tháng 8/2018, NHNN phối hợp với IFC ban hành Sổ tay hướng dẫn đánh giá rủi ro môi trường-xã hội trong hoạt động cấp tín dụng cho 10 ngành kinh tế và tiếp sau đó là bổ sung thêm 5 ngành kinh tế khác. Sổ tay này hỗ trợ các tổ chức tín dụng trong việc đánh giá và quản lý rủi ro môi trường-xã hội đối với các dự án được cấp tín dụng.

Triển khai TDX tại các tổ chức tín dụng: Theo báo cáo của Vụ Tín dụng các ngành kinh tế (NHNN) về tình hình triển khai phát triển ngân hàng xanh đến năm 2020, TDX tại các NHTM được thực hiện dưới nhiều hình thức. Phần lớn các ngân hàng (khoảng gần 80% tổ chức tín dụng báo cáo) lồng ghép các quy định, văn bản chỉ đạo điều hành trong hoạt động ngân hàng. Khoảng 50% tổng số ngân hàng báo cáo đã nghiên cứu xây dựng quy định hướng dẫn đánh giá rủi ro môi trường và xã hội. Tuy nhiên, số lượng các ngân hàng thành lập bộ phận chuyên trách về ngân hàng xanh, TDX, có quy trình thẩm định riêng đối với các khoản cấp tín dụng và có các hỗ trợ, ưu đãi cho các khoản TDX rất hạn chế, chỉ khoảng 10 ngân hàng, chiếm khoảng 10% tổng số tổ chức tín dụng thực hiện báo cáo (Ánh Tuyết, 2021).

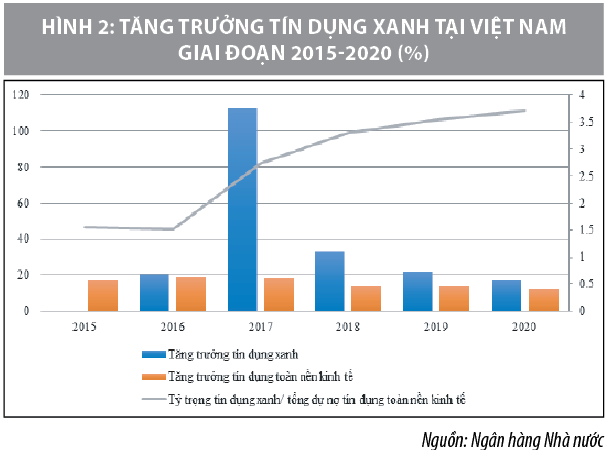

Theo thống kê, dư nợ TDX đã tăng từ hơn 71.000 tỷ đồng lên 340.000 tỷ đồng trong giai đoạn 2015-2020. Tốc độ tăng trưởng TDX ở mức cao, với tốc độ tăng trưởng đạt cao nhất vào năm 2017. Tỷ trọng TDX so với tổng dư nợ tín dụng nền kinh tế tăng đều từ 1,55% năm 2015 lên 3,7% năm 2020. Dư nợ cấp tín dụng đối với các dự án xanh tính đến hết quý I/2021 là khoảng 335.000 tỷ đồng, chiếm 3,6% tổng dự nợ toàn nền kinh tế, chủ yếu tập trung ở lĩnh vực nông nghiệp xanh (hơn 39%) và năng lượng tái tạo (37%). Dư nợ tín dụng đã được đánh giá rủi ro môi trường và xã hội là 1.312.659 tỷ đồng, chiếm khoảng 14,17% tổng dư nợ toàn nền kinh tế (Vụ Tín dụng các ngành kinh tế, NHNN). Một số NHTM Việt Nam có tỷ trọng TDX cao như: Agribank, BIDV, Sacombank, TPBank, Vietinbank, VPBank, Nam Á Bank, HD Bank....

Phần lớn nguồn tài chính cho TDX của các NHTM, tổ chức tín dụng hiện nay dựa vào các chương trình, dự án có nguồn tài trợ quốc tế. Điển hình như: BIDV đã tiếp cận được 147,76 triệu USD là nguồn vốn uỷ thác nước ngoài tài trợ lĩnh vực tín dụng năng lượng xanh và BIDV đã thực hiện cấp tín dụng cho các dự án xanh với dư nợ là 106,3 triệu USD tính đến hết quý I/2021; Cơ quan phát triển Pháp cung cấp khoản vay dài hạn 100 triệu USD và hỗ trợ kỹ thuật 300.000 EUR cho BIDV và khách hàng của BIDV; TPBank ký hợp đồng khoản vay dài hạn 20 triệu USD trong vòng 3 năm từ Quỹ Hợp tác khí hậu toàn cầu, tăng cơ hội tiếp cận nguồn vốn có lãi suất hấp dẫn cho các dự án, phương án sản xuất kinh doanh tiết kiệm năng lượng, giảm thải CO2 và thân thiện với môi trường (Bùi Thị Hoàng Lan, 2020).

Ngân hàng Nam Á ký hợp tác với Quỹ Hợp tác khí hậu toàn cầu triển khai chương trình Tín dụng xanh nhằm cung cấp tín dụng trung và dài hạn cho các dự án thúc đẩy giảm khí thải CO2 và các dự án tiết kiệm tối thiểu 20% nhu cầu năng lượng...

Một số ngân hàng cũng chủ động tham gia các dự án tài trợ của các tổ chức tài chính quốc tế về bảo vệ môi trường như Agribank tham gia dự án nâng cao chất lượng, an toàn sản phẩm nông nghiệp và phát triển chương trình khí sinh học, dự án nguồn lợi ven biển vì sự phát triển bền vững...

Một số tồn tại, hạn chế

Phát triển TDX ở Việt Nam trong những năm qua đã có nhiều chuyển biến tích cực, nhưng bên cạnh đó vẫn còn tồn tại một số hạn chế sau:

Thứ nhất, khung pháp lý về TDX còn hạn chế khi thiếu các quy định về tiêu chí thẩm định, đánh giá tăng trưởng và rủi ro đối với các dự án xanh. Hơn nữa, quy định, khái niệm, tiêu chuẩn cụ thể về các danh mục ngành, lĩnh vực xanh áp dụng chung trên cả nước còn thiếu, dẫn đến khó khăn cho các tổ chức tín dụng khi lựa chọn, thẩm định và giám sát khi cấp TDX.

Thứ hai, TDX tại các tổ chức tín dụng chưa phổ biến rộng rãi, hiện dư nợ TDX chỉ chiếm dưới 5% tổng dư nợ tín dụng của toàn bộ nền kinh tế. Một trong những khó khăn của việc triển khai TDX là những dự án về năng lượng sạch, năng lượng tái tạo... thường yêu cầu nguồn vốn lớn, duy trì trong một thời gian dài, đòi hỏi ngân hàng phải có lượng vốn lớn và dài hạn. Hơn nữa, để khẳng định được một dự án là xanh cần có sự thẩm định kỹ càng nhằm đảm bảo tuân thủ những điều kiện môi trường xã hội khắt khe.

Thứ ba, số lượng doanh nghiệp tiếp cận được TDX hiện nay còn ít. Tại Việt Nam, KTTH mới chỉ được thực hiện trong một số doanh nghiệp lớn, có vốn đầu tư nước ngoài, các tập đoàn đa quốc gia. Các doanh nghiệp có quy mô nhỏ và siêu nhỏ có tiềm lực tài chính hạn chế, thiếu đầu tư cho công nghệ tái chế. Khi các doanh nghiệp muốn tiếp cận TDX cần chứng minh phương án kinh doanh đáp ứng được các điều kiện khắt khe về bảo vệ môi trường, hoàn tất các thủ tục phức tạp trước, trong và sau cho vay theo quy định của các tổ chức tín dụng, dẫn đến thời gian xin cấp tín dụng kéo dài.

Giải pháp phát triển tín dụng xanh, thúc đẩy kinh tế tuần hoàn ở Việt Nam

Nhằm phát triển TDX góp phần thúc đẩy KTTH ở Việt Nam, nhóm tác giả đề xuất một số giải pháp sau:

Đối với cơ quan quản lý

Hoàn thiện khung pháp lý về TDX, đưa ra các tiêu chuẩn TDX, cung cấp danh mục các ngành, lĩnh vực xanh để các tổ chức áp dụng. Hoàn thiện hướng dẫn cụ thể về việc đánh giá rủi ro môi trường-xã hội trong hoạt động cấp tín dụng của các tổ chức tín dụng.

Bên cạnh đó, xây dựng cơ chế hỗ trợ các tổ chức tín dụng tiếp cận các nguồn vốn dài hạn, ưu đãi để có các khoản tín dụng thời hạn dài và lãi suất ưu đãi cho ngành, lĩnh vực xanh. Tăng cường phối hợp giữa các bộ ngành liên quan trong việc huy động nguồn lực cho TDX như ngân sách nhà nước, các nguồn vốn ưu đãi quốc tế... Tăng cường thực hiện các giải pháp phát triển thị trường trái phiếu doanh nghiệp và trái phiếu xanh. Nghiên cứu thành lập các quỹ liên quan đến tăng trưởng xanh và sử dụng nguồn vốn của quỹ để hỗ trợ tổ chức tín dụng cung cấp TDX. Xem xét đưa ra các chính sách, cơ chế ưu đãi nhằm khuyến khích các tổ chức tín dụng cung cấp TDX.

Ngoài ra, cần có cơ chế hỗ trợ cho các doanh nghiệp và người dân dễ dàng tiếp cận TDX như hỗ trợ về lãi suất, thuế, phí, đất đai, kỹ thuật, thị trường... Bên cạnh đó, cần cải cách thủ tục hành chính, tạo môi trường đầu tư ổn định, minh bạch cho các doanh nghiệp.

Đối với các ngân hàng thương mại

Các tổ chức tín dụng, NHTM cần đa dạng hoá nguồn vốn cho TDX thông qua hợp tác giữa các ngân hàng trong tổ hợp tín dụng, thị trường trái phiếu xanh hay các nguồn vốn trung và dài hạn phục vụ TDX từ các định chế tài chính quốc tế như World Bank, IFC, ADB...

Các NHTM cần chủ động nghiên cứu xây dựng chính sách TDX, đa dạng các sản phẩm TDX phù hợp với hoạt động ngân hàng, chiến lược quốc gia và đáp ứng yêu cầu quốc tế.

Hơn nữa, cần chủ động nghiên cứu và nhanh chóng xây dựng, hoàn thiện hệ thống đánh giá rủi ro về môi trường-xã hội trong quá trình thẩm định tín dụng. Thường xuyên theo dõi các khoản vay để phát hiện kịp thời các khoản vay sai mục đích hay các dự án đe doạ, gây hậu quả nghiêm trọng đến môi trường. Tăng cường đào tạo đội ngũ nhân viên để đảm bảo công tác thẩm định khi cấp TDX.

Tạo điều kiện hỗ trợ doanh nghiệp tiếp cận với TDX thông qua các ưu đãi về lãi suất, rút gọn thủ tục vay vốn, hay các quy định về tài sản đảm bảo...

Đối với doanh nghiệp

Các doanh nghiệp cần nhận thức rõ về KTTH, tập trung đầu tư nghiên cứu ứng dụng công nghệ bảo vệ môi trường. Các doanh nghiệp bên cạnh việc xanh hoá thì cũng cần tìm hiểu về TDX, điều kiện, thủ tục vay vốn và phát triển mối quan hệ với các tổ chức tín dụng để tiếp cận nguồn vốn cho các cơ hội đầu tư xanh.

Tài liệu tham khảo:

1.Ánh Tuyết (2021), 67 tổ chức tín dụng triển khai “tín dụng xanh”, https://vneconomy.vn/67-to-chuc-tin-dung-trien-khai-tin-dung-xanh.htm;

2.Bùi Thị Hoàng Lan (2020), Phát triển tín dụng xanh trong bối cảnh hiện nay, https://tapchitaichinh.vn/ngan-hang/phat-trien-tin-dung-xanh-trong-boi-canh-hien-nay-330871.html;

3.Dawson, Jack (2015), Learn the Effective Features of Green Finance, truy cập ngày 24/02/2019 https://www.renewableenergyworld.com/ugc/articles/2015/03/learn-the-effective-features-of-green-finance.html;

4.Huifang Tian (2018), Establishing green finance system to support the circular economy, n Anbumozhi, Venkatachalam and F. Kimura (eds.), Industry 4.0: Empowering ASEAN for the Circular Economy, Jakarta: ERIA, pp.203-234;

5.Mehta, A (2017), Catalyzing Green Finance: A Concept for Leveraging Blended Finance for Green Development, truy cập ngày 24/02/2019http://dx.doi.org/10.22617/TCS178941.

(*)Trần Thị Xuân Anh, Trần Thị Thu Hương - Khoa Tài chính, Học viện Ngân hàng.

(**)Bài đăng trên Tạp chí Tài chính số kỳ 1 tháng 8/2021.