Quy trình thực hiện và hiệu quả hoạt động M&A doanh nghiệp có vốn nhà nước ở Việt Nam

Mua bán, sáp nhập là phương thức quan trọng để tái cấu trúc, nâng cao hiệu quả hoạt động, hiệu quả quản trị các doanh nghiệp nhà nước. Ở Việt Nam, hoạt động mua bán, sáp nhập trong khu vực doanh nghiệp nhà nước mới bắt đầu hình thành nhưng đã có sự phát triển nhất định. Bài viết trao đổi về quy trình thực hiện thương vụ mua bán, sáp nhập các doanh nghiệp có vốn nhà nước ở Việt Nam, đồng thời đánh giá hiệu quả hoạt động mua bán, sáp nhập doanh nghiệp nhà nước giai đoạn 2013-2017.

Quy trình thực hiện thương vụ mua bán và sáp nhập doanh nghiệp có vốn nhà nước

Hiện nay, quy trình thực hiện thương vụ mua bán và sáp nhập (M&A) doanh nghiệp (DN) có vốn nhà nước ở Việt Nam được thực hiện qua 3 giai đoạn. Cụ thể:

Giai đoạn 1: Lập kế hoạch M&A

Do đặc thù về cơ cấu bộ máy quản lý, sự phân cấp giữa người đại diện vốn nhà nước, cơ quan đại diện vốn nhà nước, đơn vị chủ quản trực tiếp. Vì vậy, muốn thực hiện M&A bắt buộc phải lập kế hoạch M&A. Trong giai đoạn này, quy trình M&A được thực hiện theo các nội dung sau:

- Xác định mục tiêu chiến lược khi thực hiện M&A

Mục tiêu chiến lược đi kèm với kế hoạch M&A cần có sự thông qua của bộ máy quản lý và các chủ thể khác có liên quan trong DN. Việc thực hiện M&A DN có vốn nhà nước xuất phát từ mục tiêu tái cấu trúc DN nhà nước (DNNN), tập trung nguồn lực vào những mảng hoạt động quan trọng và thực sự hiệu quả, nâng cao hiệu quả sử dụng vốn đầu tư nhà nước. Do vậy, việc lập phương án M&A DNNN phải tuân thủ các quy định của Nhà nước, mặc dù hiện nay Nhà nước đã tăng dần quyền tự chủ cho các DN có vốn nhà nước trong việc lập phương án/kế hoạch nhưng vẫn phải được cơ quan quản lý nhà nước thông qua.

- Xác định mức giá chào mua khởi điểm

Để đưa ra mức giá chào mua một cổ phần khởi điểm, DN có vốn nhà nước phải xác định đúng giá trị DN. Việc xác định giá trị DN phải đảm bảo công khai, minh bạch và phù hợp hơn theo nguyên tắc thị trường. DN phải thực hiện đánh giá lại toàn diện hoạt động kinh doanh, tình hình tài chính, đội ngũ nhân sự, những tài sản vô hình như: lợi thế thương mại, bản quyền, nhãn hiệu, thương hiệu, giá trị quyền sử dụng đất... DN sử dụng nhiều phương pháp định giá khác nhau để so sánh và lựa chọn với nguyên tắc không được thấp hơn phương pháp tài sản.

Các DN có vốn nhà nước trên 10 tỷ đồng hoặc giá trị DN theo sổ sách kế toán trên 30 tỷ đồng phải thuê các tổ chức tài chính trung gian có chức năng định giá để tư vấn xác định giá trị DN. Đồng thời, phải thực hiện kiểm toán kết quả xác định giá trị DN và xử lý các tồn tại tài chính trước khi công bố giá trị DN cổ phần hóa (CPH). Trên cơ sở kết quả xác định giá trị DN của đơn vị tư vấn, Ban chỉ đạo thẩm tra kết quả xác định giá trị DN, báo cáo cơ quan có thẩm quyền quyết định công bố giá trị DN.

Đối với các DN quy mô lớn, có vốn nhà nước trên 500 tỷ đồng hoạt động kinh doanh trong những lĩnh vực, ngành nghề đặc thù, các công ty mẹ thuộc tập đoàn kinh tế (TĐKT), tổng công ty (TCT) nhà nước và các DN khác theo yêu cầu của Thủ tướng Chính phủ đều phải được Kiểm toán Nhà nước thực hiện kiểm toán kết quả định giá DN và xử lý các vấn đề tài chính, làm cơ sở để cơ quan có thẩm quyền quyết định công bố giá trị DN.

- Xác định giá trị quyền sử dụng đất đai khi định giá DNNN

Việc xác định giá trị quyền sử dụng đất đai vào giá trị DN đều tuân thủ các quy định của pháp luật về đất đai. Khi CPH, DN được lựa chọn hình thức thuê đất và nộp tiền thuê đất theo quy định hoặc hình thức giao đất và tính giá trị quyền sử dụng đất vào giá trị DN CPH. Trên thực tế, hầu hết DNNN lựa chọn hình thức thuê đất trả tiền hàng năm, một số DN kinh doanh bất động sản lựa chọn hình thức giao đất có thu tiền sử dụng đất. Các DNNN quản lý nhiều đất đai ở vị trí đắc địa, có nhiều lợi thế kinh doanh khi CPH đều được rà soát, xác định lại nhu cầu sử dụng đất đai, nhà cửa. Sau CPH, công ty cổ phần (CTCP) được tiếp tục thuê đất hoặc giao đất để sử dụng; trường hợp DN chuyển đổi mục đích sử dụng phải được UBND tỉnh, thành phố chấp thuận và nộp tiền sử dụng đất theo quy định của pháp luật về đất đai.

Giai đoạn 2: Thực hiện hoạt động M&A

Đây là giai đoạn tiến hành thương vụ M&A thông qua việc tập hợp các công việc giữa hai bên tham gia vào thương vụ. Hai nội dung quan trọng nhất của giai đoạn này gồm:

- Tiếp cận và lựa chọn nhà đầu tư chiến lược

Căn cứ vào mục tiêu chiến lược của kế hoạch M&A và các quy định của Nhà nước về những tỷ lệ nắm giữ vốn của Nhà nước, các DN có vốn nhà nước lập kế hoạch tìm kiếm nhà đầu tư (NĐT) chiến lược, phân loại và lựa chọn NĐT chiến lược phù hợp với đặc điểm của DN, chiến lược phát triển, quy định của Nhà nước. Nghị định số 126/2017/NĐ-CP ngày 16/11/2017 đã quy định rõ NĐT chiến lược phải đáp ứng đủ các điều kiện: (i) Có đủ tư cách pháp nhân theo quy định của pháp luật; (ii) Có năng lực tài chính và có kết quả hoạt động sản xuất kinh doanh 2 năm gần nhất tính đến thời điểm đăng ký mua cổ phần có lãi, không có lỗ lũy kế; (iii) Tiếp tục duy trì ngành nghề kinh doanh chính và thương hiệu của DN CPH trong thời gian ít nhất 3 năm kể từ thời điểm chính thức trở thành NĐT chiến lược; (iv) Không chuyển nhượng số cổ phần được mua trong thời hạn 3 năm.

- Xác định cấu trúc thương vụ M&A

Để đảm bảo hoạt động mua bán cổ phần nhà nước diễn ra minh bạch, công khai theo nguyên tắc thị trường, Chính phủ yêu cầu DNNN ngay sau khi bán cổ phần lần đầu phải chuyển đổi đăng ký kinh doanh và hoàn tất thủ tục đăng ký công ty đại chúng, lưu ký chứng khoán trong vòng 90 ngày; sau 01 năm phải thực hiện niêm yết chứng khoán trên Sở Giao dịch nếu đủ điều kiện niêm yết. Đồng thời, tiến hành xác định giá bán cổ phần của thương vụ hoặc tỷ lệ chuyển đổi cổ phần.

Đối với DNNN thực hiện bán cổ phần lần đầu và phát hành tăng vốn điều lệ, DN quyết định tỷ lệ bán cho NĐT chiến lược, giá bán cho NĐT chiến lược, có những thỏa thuận đặc biệt với NĐT chiến lược trong điều lệ về các nghĩa vụ pháp lý phát sinh sau chuyển nhượng vốn cũng như việc thực hiện các cam kết của NĐT chiến lược. Thông thường, các thương vụ mua bán phần vốn nhà nước được thực hiện thanh toán bằng tiền mặt. Số tiền thu được từ bán DNNN được chuyển về ngân sách nhà nước, bổ sung tăng vốn điều lệ cho DN, tăng nguồn vốn nội sinh cho DN có vốn nhà nước. Đối với hoạt động sáp nhập DN có vốn nhà nước, phương thức thanh toán có thể là hoán đổi cổ phiếu.

Giai đoạn 3: Kết thúc/hoàn tất mua bán, sáp nhập

Đây là giai đoạn quan trọng nhất, bởi nó liên quan đến việc hài hòa mục tiêu chiến lược của hai bên, hài hoà lợi ích của các chủ sở hữu cũng như các chủ thể khác có liên quan.

Đối với các DN có vốn nhà nước, quá trình này đòi hỏi thời gian và nỗ lực bởi lịch sử hình thành, phát triển, cơ cấu tổ chức bộ máy quản lý, hình thức pháp lý của các DN này. Những công việc thuộc về giai đoạn này gồm có: Thực hiện đầy đủ các cam kết trong việc chuyển nhượng phần vốn, tài sản cho bên mua; chịu trách nhiệm pháp lý phát sinh sau hợp đồng M&A nếu là lỗi của DN có vốn nhà nước; Quản trị rủi ro phát sinh từ việc không nhận đủ số tiền thanh toán của bên mua hoặc bên mua không thực hiện đúng cam kết về chuyển nhượng vốn; Giải quyết các vấn đề thuộc đội ngũ nhân sự, đảm bảo phương án sắp xếp hoặc đền bù thỏa đáng cho lao động dôi dư sau khi sắp xếp lại DN; Giải quyết những thay đổi về cơ cấu nhân sự cấp cao, khác biệt về văn hóa, phong thái điều hành DN.

Đánh giá hiệu quả hoạt động mua bán, sáp nhập doanh nghiệp nhà nước ở cấp độ nền kinh tế

Số lượng thương vụ và quy mô thị trường

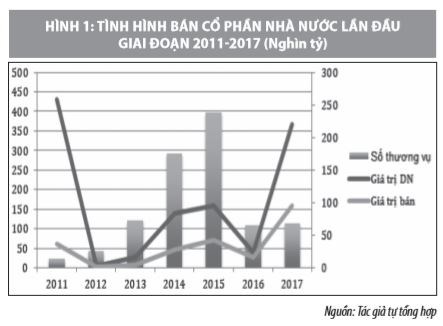

Đối với hoạt động bán cổ phần nhà nước lần đầu ra công chúng, trong giai đoạn 2011-2017, tổng số thương vụ bán là 662 thương vụ với quy mô giao dịch đạt khoảng 376 nghìn tỷ đồng. Quy mô giao dịch trung bình tính cho toàn giai đoạn đạt 567,6 tỷ đồng, tuy nhiên, giá trị thương vụ mới chỉ chiếm 32,2% tổng giá trị DNNN. Số lượng thương vụ cũng như giá trị thương vụ phân bố không đồng đều trong giai đoạn 2011-2017. Trung bình giai đoạn 2011-2015, mỗi năm thực hiện 105 thương vụ bán cổ phần nhà nước với giá trị trung bình đạt 357,25 tỷ đồng. Năm 2016 và 2017, số thương vụ có xu hướng giảm so với giai đoạn trước đó, chỉ ở mức khoảng 66 thương vụ/năm với giá trị giao dịch trung bình đạt 461,6 tỷ đồng. Mặc dù, số thương vụ thực hiện không nhiều song giá trị giao dịch tăng lên. Điều này là do những nỗ lực của Chính phủ trong cải thiện môi trường kinh doanh, môi trường đầu tư, triển khai các chương trình tái cấu trúc DNNN.

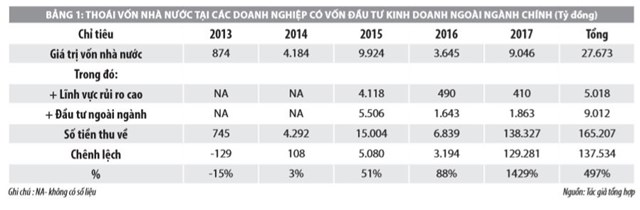

Đối với hoạt động bán phần vốn đầu tư của Nhà nước tại các ngành, lĩnh vực kinh doanh không trọng điểm, quy mô giao dịch tăng liên tục trong giai đoạn 2013-2017 (trừ năm 2016). Tổng số tiền thu về đạt 165,2 tỷ đồng, cao gấp 5 lần giá trị đầu tư ban đầu của Nhà nước.

Đối với hoạt động bán cổ phần hiện hữu được thực hiện bởi Tổng công ty Đầu tư và kinh doanh vốn nhà nước (SCIC), trong giai đoạn 2011-2016, tổng số thương vụ bán cổ phần nhà nước SCIC thực hiện là 523 thương vụ với tổng giá trị giao dịch đạt 25.769 tỷ đồng. Tổng giá trị thị trường thu về từ bán cổ phần nhà nước cao gấp 3,6 lần giá trị sổ sách của vốn cổ phần nhà nước. Năm 2017, SCIC đã thực hiện 40 thương vụ với giá trị thu về là 21.093 tỷ đồng.

Chủ thể thực hiện mua bán doanh nghiệp có vốn nhà nước

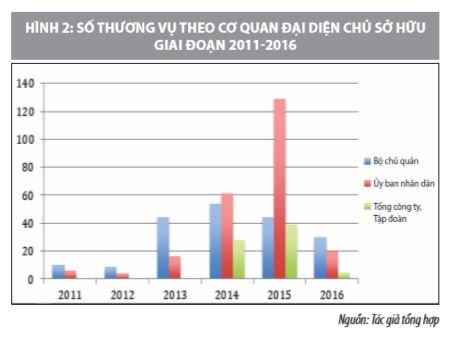

Căn cứ vào việc phân cấp quản lý DNNN và phần vốn nhà nước đầu tư tại DN, việc bán DN có vốn nhà nước được thực hiện bởi cơ quan đại diện vốn chủ sở hữu tại DN. Giai đoạn 2011-2013, bộ chủ quản là đơn vị chủ yếu thực hiện bán DNNN với số lượng thương vụ năm 2013 là 44 thương vụ, tăng hơn 4 lần so với năm 2011. Tuy nhiên, giai đoạn sau 2014, hoạt động bán DNNN diễn ra sôi động tại các địa phương, do UBND cấp tỉnh thực hiện. Năm 2015, UBND cấp tỉnh thực hiện 129 thương vụ, trong khi con số này của bộ chủ quản và TCT-TĐKT dao động xung quanh mức 40 thương vụ. Nhìn chung, số lượng thương vụ theo cơ quan đại diện vốn chủ sở hữu biến động không đều trong giai đoạn 2011-2016. Trung bình, UBND cấp tỉnh có số thương vụ cao nhất, đạt 38 thương vụ/năm trong khi bộ chủ quản là 32 thương vụ/năm.

Ngoài ba cơ quan đại diện vốn chủ sở hữu trên, hoạt động bán cổ phần lần đầu còn được thực hiện bởi SCIC. Tính đến cuối năm 2017, SCIC đã tiếp nhận 33 công ty TNHH 1 hoặc 2 thành viên với giá trị phần vốn nhà nước theo sổ sách là gần 400 tỷ đồng. Theo phương án đã được Thủ tướng Chính phủ phê duyệt, trong thời gian đến 2020, SCIC sẽ tiếp tục CPH và bán vốn tại 5 công ty TNHH 1 hoặc 2 thành viên và bán vốn nhà nước tại 132 CTCP.

Phân bổ vốn giữa các ngành nghề kinh doanh

Theo Quyết định số 707/QĐ-TTg ngày 25/5/2017 của Thủ tướng Chính phủ, dự tính đến hết năm 2020, Nhà nước chỉ nắm giữ 100% vốn nhà nước tại 103 DN. Đồng thời, danh mục ngành nghề Nhà nước cần tiếp tục duy trì 100% vốn nhà nước, trên 75%, từ 65% đến 75%, từ trên 50% đến dưới 65% vốn điều lệ, không cần nắm giữ cổ phần. DNNN phải thực hiện chuyển nhượng phần vốn đầu tư ngoài ngành kinh doanh trọng điểm, các lĩnh vực đầu tư có rủi ro theo Đề án sắp xếp lại DNNN của Chính phủ và Nghị định số 99/2012/NĐ-CP.

Như vậy, số lượng thương vụ và giá trị thương vụ sẽ tập trung nhiều vào những ngành kinh tế không đặc thù, không có vai trò trọng yếu đối với sự phát triển kinh tế-xã hội của Việt Nam. Đồng thời, giá trị bán vốn đầu tư nhà nước tại 5 lĩnh vực đầu tư có rủi ro sẽ tiếp tục tăng nhằm thực hiện chủ trương giảm bớt hoạt động không trọng tâm, khai thác thế mạnh, nâng cao hiệu quả đồng vốn nhà nước tại DN.

Nếu xét trong cả giai đoạn 2011-2017, thì hệ thống DNNN từ chỗ còn gần 1.500 DNNN cuối năm 2010, đến hết năm 2017 còn lại khoảng 35%, chủ yếu là các DN hoạt động trong các lĩnh vực then chốt, đảm bảo cân đối các vĩ mô quan trọng của nền kinh tế, hoặc cung cấp các dịch vụ công ích, đảm bảo an ninh quốc phòng. Số lượng giảm nhiều nhất là các công ty TNHH một thành viên độc lập (220 công ty) và các TCT nhà nước (42 TCT).

Sự tham gia của nhà đầu tư chiến lược

Việc tìm kiếm, thu hút được các NĐT chiến lược luôn gặp khó khăn, thách thức khi thực hiện chào bán cổ phần nhà nước. Năm 2015, tỷ lệ tham gia của các NĐT bên ngoài chỉ đạt 9,5% (so với kế hoạch là 16,7%), NĐT chiến lược chỉ chiếm 7,3% (kế hoạch là 15,8%). Trong khi các DNNN chào bán cổ phần trong giai đoạn này phần lớn là các TĐKT, TCT có quy mô tương đối lớn về cả về vốn, quy mô thị trường và năng lực sản xuất, được đánh giá là những DNNN có sức hấp dẫn lớn và có khả năng thu hút mạnh các NĐT chiến lược khi thực hiện bán cổ phần.

Trong giai đoạn 2011-2016, 14/46 thương vụ của các TĐKT-TCT (chiếm 30,4%) không bán cổ phần cho các NĐT chiến lược; có 2 DN (chiếm 4,4%) bán cổ phần cho NĐT chiến lược với tỷ lệ cao hơn phương án được phê duyệt; 17 DN (chiếm 37%) bán hết số cổ phần cho cổ đông chiến lược theo tỷ lệ được phê duyệt; 9 DN (chiếm 19,6%) không bán được cổ phần cho NĐT chiến lược và 4 DN còn lại (chiếm 8,7%) không bán hết số cổ phần được phê duyệt cho NĐT chiến lược. Thực tế trong số 28.369 tỷ đồng được phê duyệt bán cho NĐT chiến lược, chỉ bán được 12.762 tỷ đồng, đạt chưa đến 1/2 số vốn được phê duyệt. Nếu xem xét tỷ lệ cổ phần bán được cho NĐT chiến lược nước ngoài, tỷ lệ này rất nhỏ, chỉ chiếm 8,7% (4/46 tổng công ty). Trong đó, phần lớn các NĐT nước ngoài chỉ mua tỷ lệ cổ phần thấp (cao nhất là 20%).

Có thể thấy, hoạt động M&A DNNN trong nền kinh tế thị trường và hội nhập kinh tế quốc tế là tất yếu. Vấn đề đặt ra là làm thế nào để hoạt động này phát huy được những tác động tích cực, hạn chế những tác động tiêu cực đối với DNNN nói riêng và nền kinh tế nói chung. Vì vậy, việc đánh giá đúng thực trạng và đưa ra giải pháp để phát triển và hoàn thiện hoạt động mua lại, sáp nhập DN có vốn nhà nước ở Việt Nam trong giai đoạn tiếp theo là cần thiết, có ý nghĩa cả về lý luận và thực tiễn.

Tài liệu tham khảo:

1. Chính phủ (2017), Quyết định số 1232/QĐ-TTg ngày 17/8/2017 phê duyệt danh mục doanh nghiệp có vốn nhà nước thực hiện thoái vốn giai đoạn 2017-2020;

2. Chính phủ (2017), Nghị định số 126/2017/NĐ-CP ngày 16/11/2017 về chuyển doanh nghiệp nhà nước và công ty TNHH một thành viên do Nhà nước đầu tư 100% vốn điều lệ thành công ty cổ phần;

3. Chính phủ (2015), Nghị định số 60/2015/NĐ-CP ngày 26/06/2015, sửa đổi, bổ sung một số điều của Nghị định số 58/2012/NĐ-CP;

4. Báo cáo về cổ đông chiến lược trong cổ phần hóa doanh nghiệp nhà nước – Viện Quản lý kinh tế Trung ương tháng 8/2017.