Tác động của tỷ giá hối đoái đến tăng trưởng kinh tế: Từ trường hợp các quốc gia ASEAN

Trong bối cảnh toàn cầu hóa và hội nhập kinh tế quốc tế sâu rộng, việc xem xét ảnh hưởng của tỷ giá hối đoái đến tăng trưởng kinh tế có ý nghĩa quan trọng vì nó có tác động đến giá cả thị trường trong nước, cán cân thương mại và sản lượng quốc gia. Nghiên cứu này tập trung phản ánh tác động của tỷ giá hiệu lực đa phương tới tốc độ tăng trưởng kinh tế của 5 quốc gia trong khu vực ASEAN bao gồm: Việt Nam, Indonesia, Singapore, Philipines, Malaysia trong giai đoạn 1989-2018. Dựa trên kết quả nghiên cứu, nhóm tác giả kiến nghị các quốc gia trong khu vực ASEAN cần định hướng tỷ giá theo tỷ giá thực để đánh giá, từ đó xác định tỷ giá mục tiêu với biên độ rộng hơn.

Mô hình và phương pháp nghiên cứu

Mô hình nghiên cứu: Trong rất nhiều nghiên cứu về mối quan hệ giữa tỷ giá hiệu lực và tăng trưởng kinh tế, tốc độ tăng trưởng GDP và tỷ giá hiệu lực là 2 biến được lựa chọn chủ yếu. Nghiên cứu này lựa chọn sử dụng mô hình của M.M. Habib, E. Mileva, L. Stracca (2017). Mô hình đã giải thích được mối quan hệ giữa tỷ giá thực hiệu lực và tăng trưởng kinh tế, đặc biệt là ở những nước có thu nhập thấp và thu nhập trung bình trên thế giới (dưới 6.000 USD/người/năm). Quá trình tác động của tỷ giá hối đoái (TGHĐ) thực hiệu lực đến tốc độ tăng trưởng kinh tế (TĐTTKT) này được M.M. Habib, E. Mileva, L. Stracca giải thích qua sự phát triển thần kỳ của ngoại thương ở những nước đang phát triển, mô hình có dạng:

GDPit = α+ βGDPC_(it-1) + βREER_it + βINF_it+ βSAVE_it + βEI_it + βFDI_it +u_it (1)

Trong đó: GDPit: Tốc độ tăng trưởng GDP của quốc gia thứ i ở năm t; GDPCit-1: Thu nhập bình quân đầu người của quốc gia thứ i kỳ (t-1 ); REERit: TGHĐ thực của quốc gia thứ i kỳ (t ); INFit: Tỷ lệ lạm phát của quốc gia thứ i kỳ (t ); SAVEit: Tỷ lệ tiết kiệm của quốc gia thứ i kỳ (t ); EIit: Độ mở thương mại của quốc gia thứ i kỳ (t ); FDIit: Dòng vốn đầu tư trực tiếp nước ngoài vào quốc gia thứ i kỳ (t)

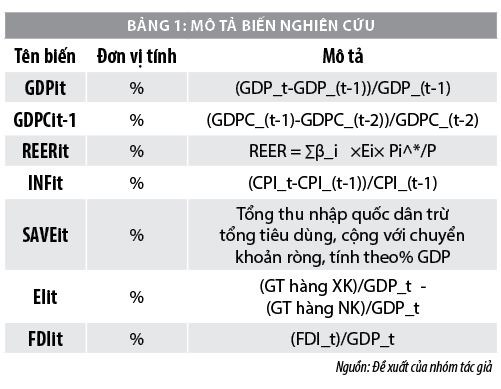

Mô tả biến nghiên cứu: Biến nghiên cứu được mô tả chi tiết tại Bảng 1.

Giả thiết nghiên cứu: Nghiên cứu này phản ánh tác động của tỷ giá hiệu lực đa phương tới TĐTTKT của 5 quốc gia trong khu vực ASEAN, bao gồm: Việt Nam, Indonesia, Singapore, Philipine và Malaysia trong giai đoạn 1989 - 2018. Các giả thuyết được đưa ra như sau:

Giả thiết 1: Thu nhập bình quân đầu người năm trước (GDPC) có mối tương quan dương với TĐTTKT của các quốc gia trong khu vực ASEAN.

Giả thiết 2: TGHĐ thực (REER) có mối tương quan dương với TĐTTKT của các quốc gia trong khu vực ASEAN.

Giả thiết 3: Tỷ giá lệ lạm phát (INF) có mối tương quan dương/âm với TĐTTKT của các quốc gia trong khu vực ASEAN.

Giả thiết 4: Tỷ lệ tiết kiệm vốn của nền kinh tế (SAVE) có mối tương quan dương với TĐTTKT của các quốc gia trong khu vực ASEAN.

Giả thiết 5: Độ mở thương mại (EI) có mối tương quan dương với TĐTTKT của các quốc gia trong khu vực ASEAN.

Giả thiết 6: Đầu tư trực tiếp nước ngoài (FDI) có mối tương quan dương với TĐTTKT của các quốc gia trong khu vực ASEAN.

Dữ liệu nghiên cứu: Dữ liệu thứ cấp về các biến trong mô hình nghiên cứu được thu thập từ những nguồn đáng tin cậy của World Bank. Theo nguyên tắc kinh nghiệm, kích thước mẫu tối thiểu phải gấp 5 lần số biến trong mô hình (Nguyễn Đình Thọ, 2011). Mô hình nghiên cứu thực nghiệm bao gồm 7 biến, kích thước mẫu tối thiểu là 35 quan sát. Với dữ liệu bảng bao gồm 5 quốc gia được thu thập theo năm từ 1989 - 2018, như vậy mẫu nghiên cứu bao gồm 150 quan sát và đáp ứng yêu cầu về độ phù hợp.

Phương pháp nghiên cứu: Tác giả sử dụng các phương pháp ước lượng dành cho dữ liệu bảng như tác động cố định, tác động ngẫu nhiên, ước lượng bình phương tối thiểu tổng quát khả thi để khắc phục hiện tượng phương sai thay đổi và tự tương quan nhằm xây dựng mô hình đo lường tác động của tỷ giá thực hiệu lực đa phương đến tốc độ tăng trưởng bằng phần mềm Stata với dữ liệu bảng.

Kết quả và thảo luận

Phương pháp tác động cố định FE

Kết quả ước lượng mô hình bằng phương pháp tác động cố định cho thấy, các biến: Sự thay đổi của tỷ giá hiệu lực đa phương thực tế (REER); tỷ lệ độ mở thương mại (EI) và tỷ lệ FDI; tỷ lệ lạm phát (INF) và tỷ lệ tiết kiệm của nền kinh tế (SAVE) có ảnh hưởng có ý nghĩa thống kê đến tăng trưởng kinh tế, hệ số của biến thu nhập bình quân đầu người năm trước (GDPCit-1) không có ý nghĩa thống kê đến TĐTTKT trong mẫu nghiên cứu.

Phương pháp tác động ngẫu nhiên RE

Kết quả ước lượng mô hình bằng phương pháp tác động ngẫu nhiên cho thấy, các biến thu nhập bình quân đầu người năm trước (GDPCit-1); sự thay đổi của REER; EI; FDI; NF và có ảnh hưởng có ý nghĩa thống kê đến TĐTTKT trong mẫu nghiên cứu. Hệ số của các biến tỷ lệ tiết kiệm của nền kinh tế (SAVE) không có ý nghĩa thống kê đến TĐTTKT.

Kiểm định sự phù hợp giữa hai mô hình

Để chọn lựa mô hình phù hợp tác giả tiến hành kiểm định Hausman. Với giả thuyết:

Ho: Cov (X_it,u_i) = 0 (tác động ngẫu nhiên)

H1: Cov (X_it,u_i)≠ 0 (tác động cố định)

Giá trị p-value = 0,0004 < mức ý nghĩa 5%. Do đó, chấp nhận giả thuyết H1, tức là phương pháp tác động cố định phù hợp hơn khi ước lượng mô hình (1).

Kiểm định phương sai thay đổi

Để kiểm tra hiện tượng phương sai thay đổi qua các thực thể của mô hình, nhóm tác giả tiến hành kiểm định Wald. Với giả thuyết:

H0: Phương sai qua các thực thể là không đổi

H1: Phương sai qua các thực thể là thay đổi

Giá trị p-value = 0,000 < mức ý nghĩa 5%. Do đó ta chấp nhận giả thuyết H1, tức là có hiện tượng phương sai qua các thực thể là thay đổi.

Kiểm định tự tương quan

Để kiểm tra hiện tượng phương sai thay đổi qua các thực thể của mô hình (1), nhóm tác giả tiến hành kiểm định Wooldridge. Với giả thuyết:

H0: Không có hiện tương tự tương quan.

H1: Có hiện tương tự tương quan.

Giá trị p-value = 0,0001< mức ý nghĩa 5%. Do đó ta có cơ sở bác bỏ giả thuyết H0, tức là có hiện tượng tự tương quan trong mô hình tại mức ý nghĩa 5%.

Như vậy mô hình (1) được ước lượng bằng phương pháp fixed effects có hiện tượng phương sai thay đổi và tự tương quan. Để khắc phục hai hiện tượng này, nhóm tác giả tiến hành ước lượng lại mô hình (1) bằng phương pháp Prais-Winsten (PCSE).

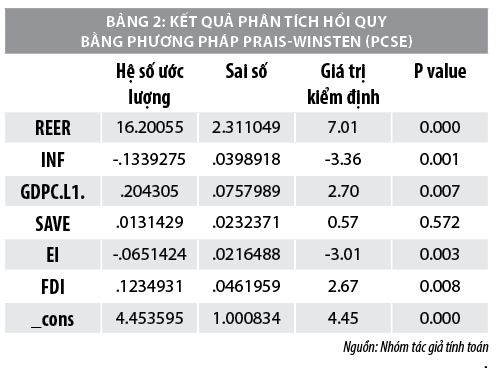

Phương pháp tác động ngẫu nhiên RE

Kết quả ước lượng mô hình bằng phương pháp Prais-Winsten cho thấy các biến thu nhập bình quân đầu người năm trước (GDPCit-1); sự thay đổi của tỷ giá hiệu lực đa phương thực tế (REER); tỷ lệ vốn đầu tư trực tiếp (FDI); có ảnh hưởng tích cực với mức ý nghĩa thống kê 1% đến TĐTTKT trong mẫu nghiên cứu. Biến tỷ lệ lạm phát (INF) và tỷ lệ độ mở thương mại (EI) có ảnh hưởng tiêu cực với ý nghĩa thống kê 1% đến TĐTTKT. Hệ số của các biến tỷ lệ tiết kiệm của nền kinh tế (SAVE) không có ý nghĩa thống kê đến TĐTTKT.

Kết quả ước lượng cho thấy hệ số hồi quy của các biến thu nhập bình quân đầu người năm trước (GDPCit-1) của 5 quốc gia nghiên cứu trong giai đoạn 1989-2018 có tác động dương là 0.2 với mức ý nghĩa thống kê 1% tới TĐTTKT. Điều này cho thấy, khi thu nhập bình quân đầu người năm trước tăng 1% đóng góp vào tăng trưởng kinh tế 0,2%.

Sự thay đổi của tỷ giá hiệu lực đa phương thực tế (REER) có ảnh hưởng dương có ý nghĩa thống kê 1% tới TĐTTKT của 5 quốc gia, điều này phù hợp với giả thiết nghiên cứu. Hệ số hồi quy mang hệ số dương là 16,2 cho thấy khi đồng nội tệ giảm giá 1% sẽ có tác động đóng góp vào tăng trưởng kinh tế là 16,2%. Như vậy, kết quả nghiên cứu của tác giả phù hợp với kết quả nghiên cứu của Dani Rodrik (2008); Gregory T.Papanikos (2015); Lee, Jaeseok, Yue, Chengyan (2017); Habib, E. Mileva, L. Stracca (2017); Bohl Martin (2015); Tang Bo (2014); Hadj Fraj, (2018); Arestis P, BaltarCT, (2018); Ribeiro, R.S.M., (2019), nghĩa là tồn tại mối quan hệ dương giữa TGHĐ thực hiệu lực và TĐTTKT ở các nước đang phát triển, trong đó có Việt Nam.

Hệ số hồi quy của biến tỷ lệ lạm phát INF có giá trị là -0,13 mang giá trị âm (-). Kết quả này không phù hợp với kỳ vọng về dấu ban đầu, cho thấy khi tỷ lệ lạm phát tăng 1% sẽ có tác động tiêu cực làm giảm TĐTTKT của 5 quốc là 0,13%. Kết quả này phù hợp với các kết quả nghiên cứu thực nghiệm trước của Choi và đồng sự (1996), Azariadas và Smith (1996); Romer (2001); Fischer (1993).

Hệ số hồi quy của biến độ mở thương mại EI có giá trị là -065 mang giá trị âm (-) với mức ý nghĩa 1%. Kết quả này không phù hợp với kỳ vọng về dấu ban đầu, cho thấy khi chênh lệnh giữa giá trị hàng hóa xuất khẩu so với nhập khẩu gia tăng 1% sẽ có tác động tiêu cực làm TĐTTKT của 5 quốc gia tăng 0,0235%. Điều này là do 5 nước trong khu vực ASEAN trong mẫu nghiên cứu đều là các quốc gia nhập siêu, trong đó chủ yếu là nhập các mặt hàng phục vụ cho nguyên liệu đầu vào cho phục vụ sản xuất công nghiệp như: nhiên vật liêu, hàng hóa gia công, nguyên vật liệu, linh kiện thiết bị… đầu vào.

Hệ số hồi quy của biến tỷ lệ tăng trưởng vốn đầu tư trực tiếp nước ngoài FDI có giá trị là 0,123 mang giá trị dương (+) và có ý nghĩa thống kê ở mức 1%. Kết quả này phù hợp với kỳ vọng về dấu ban đầu, cho thấy khi chênh lệnh giữa giá trị hàng hóa xuất khẩu so với nhập khẩu gia tăng 1% sẽ có tác động tích cực làm TĐTTKT của 5 quốc gia tăng 0,123%.

Kết luận và đề nghị

Kết quả ước lượng mô hình bằng phương pháp Prais-Winsten (PCSE) cho thấy, tỷ giá hiệu lực gia tăng 1% sẽ có tác động tích cực làm TĐTTKT của 5 quốc gia tăng 16,2%. Ngoài ra, GDPCit-1; REER; FDI; có ảnh hưởng tích cực với mức ý nghĩa thống kê 1% đến TĐTTKT trong mẫu nghiên cứu. Biến INF và EI có ảnh hưởng tiêu cực với ý nghĩa thống kê 1% đến TĐTTKT.

Hệ số của SAVE không có ý nghĩa thống kê đến TĐTTKT. Do đó, giai đoạn hiện nay, Việt Nam nên điều chỉnh đồng nội tệ ở mức độ vừa phải trên cơ sở điều hành tỷ giá linh hoạt, mềm dẻo theo quan hệ cung cầu có sự quản lý của Nhà nước để khuyến khích xuất khẩu, giúp nền kinh tế tăng trưởng.

Tài liệu tham khảo:

DANI RODRIK (2008), “The real exchange rate and Economic growth”, John F. Kenedy School of Government Harvard University Cambridge, MA 02138;

GALA, P. (2008), “Real exchange Rate Levels and Economic Development: Theoretical Analysis and Empirical Evidence”,Cambridge Journal of Economics, No.32, pp.273-288;

GHURA, D. AND GRENNES, T. J. 1993. The real exchange rate and macroeconomic performance in sub-Saharan Africa, Journal of Development Economics, vol. 42, p. 155–174;

KARADAM D., AND ÖZMEN E. (2011), “Real exchange rates and economic growth”.