Biến tướng “tín dụng đen” trực tuyến: Vá “lỗ hổng” từ đâu?

Mặc dù chỉ mới du nhập vào thị trường Việt Nam trong một thời gian ngắn, thế nhưng, biến tướng từ hình thức cho vay trực tuyến (vay tiền qua app) đã và đang tiềm ẩn nhiều hệ lụy khôn lường…

Thời gian vừa qua, dư luận liên tục nóng lên bởi hiện trạng “tín dụng đen” hoành hành, trong đó, hoạt động cho vay trực tuyến (vay tiền qua app) cũng nổi lên với hàng loạt bài học nhãn tiền, người vay không chỉ chịu một lãi suất “trên trời” mà còn bị đòi nợ theo kiểu khủng bố, đe dọa, đưa thông tin cá nhân lên mạng xã hội nhằm bôi nhọ danh dự,… Theo cảnh báo từ cơ quan Công an, nhiều ứng dụng trong số này cho vay với lãi suất lên tới 2,5%/ngày, tương đương 17,5%/tuần, 75%/tháng và 912,5%/năm.

Chính sách chậm hơn thực tiễn?

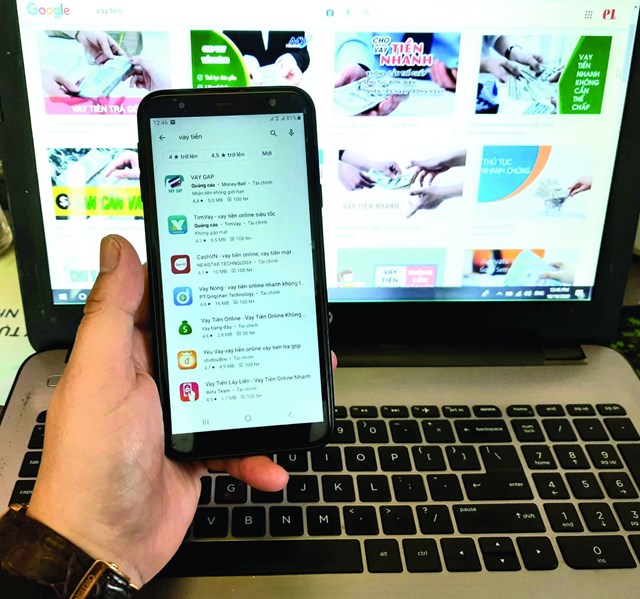

Thực tế, chỉ cần một từ khóa “vay tiền” hay “vay tiền nhanh”… không khó để cho ra hàng ngàn các kết quả hiển thị, với một số thao tác đơn giản: tải app, điền thông tin cá nhân, số tài khoản nhận tiền, gửi ảnh chụp cá nhân và chứng minh nhân dân,… người vay đã nhanh chóng "sập bẫy" vào vòng cuốn của “tín dụng đen” và sau đó là hàng loạt những hệ lụy khôn lường.

Trước thực trạng trên, để quản lý hình thức cho vay “biến tướng” này, Ngân hàng Nhà nước (NHNN) đã đưa ra chính sách thử nghiệm Sandbox (khung cơ chế thử nghiệm có kiểm soát đối với các công nghệ, sản phẩm, mô hình kinh doanh mới) nhằm kiểm soát hoạt động công nghệ tài chính (Fintech), trong đó, có một số lĩnh vực được NHNN chuẩn bị Sandbox gồm thanh toán, tín dụng, cho vay ngang hàng (P2P) hay cho vay online, hỗ trợ định danh khách hàng điện tử (eKYC), thời gian thử nghiệm các giải pháp này kéo dài 1-2 năm.

Theo nhiều chuyên gia, việc ban hành Sandbox là phù hợp với thông lệ quốc tế và điều kiện Việt Nam, sẽ giúp thanh lọc thị trường P2P, giúp cơ quan chức năng có cơ sở để xử lý các app cho vay “tín dụng đen” trá hình, mạo danh P2P có nguồn gốc từ Trung Quốc, ngay cả các công ty P2P hoạt động đúng nghĩa, việc phải “thanh lọc” một lần nữa cũng là cần thiết.

Thông tin với báo chí TS. Nguyễn Trí Hiếu - chuyên gia tài chính ngân hàng, cũng đề xuất: “Việc đưa ra cơ chế thử nghiệm cho mô hình P2P là rất cần thiết. Tuy nhiên, theo tôi, chỉ nên thử nghiệm 1 năm, thay vì kéo dài đến 2 năm như dự thảo hiện hành của NHNN, bởi càng sớm cấp phép cho các doanh nghiệp P2P nghiêm túc hoạt động, thì càng thu hẹp đất sống cho các công ty trá hình, lừa đảo”.

Thực tế, trong khi chờ chính sách, thời gian vừa qua không ít người dân, doanh nghiệp vẫn đang ngày ngày giáp mặt với biến tướng “tín dụng đen” trực tuyến, vừa phải chịu lãi suất “trên trời”, đi cùng với đó là hình thức đòi nợ kiểu khủng bố, bêu riếu,… người vay trên các trang mạng xã hội làm mất danh dự, uy tín khiến nhiều người có ý định tự tử. Vậy, “lỗ hổng” từ đâu? Vá lại như thế nào?

Cần thêm các chính sách đi kèm…

Thông tin với báo chí, ông Ngô Tấn Vũ Khanh - Giám đốc quốc gia Kaspersky khu vực Indochina chia sẻ, bản chất Sandbox là khuyến khích đổi mới sáng tạo, nhưng nếu không có chính sách đi kèm, không có sự tác động của các đơn vị có liên quan như giảm thuế, ưu đãi chính sách tuyển dụng, thuế thu nhập cá nhân… cho người đang trong ngành Fintech hay hỗ trợ từ Nhà nước về sân chơi thì việc đưa Sandbox vào cũng chỉ là giải pháp ngắn hạn ở mức tình thế.

“Sandbox cũng phải minh bạch ngay trong nội bộ và các công ty tham gia cũng nên được đồng hành cùng NHNN trong việc minh bạch trách nhiệm nghĩa vụ cho vay, thanh toán khoản vay và giảm tỷ lệ nợ xấu, cụ thể, cần có trung tâm thông tin tín dụng Fintech, hay một KYC chung đủ sức chia sẻ và phân tích từ NHNH khi kết hợp với các công ty Fintech”, ông Khanh nói.

Trao đổi với PV, Luật sư Nguyễn Trọng Hiệp – Giám đốc Công ty Luật HPVN cho biết: Việc cho vay tiền thông qua các ứng dụng online chỉ là phương tiện để thực hiện các giao dịch, chưa có nhiều các văn bản cụ thể để xử lý, kiểm soát hoạt động cho vay nặng lãi thông qua các ứng dụng điện tử thông minh, tuy nhiên, khi bị mắc bẫy “tín dụng đen” trực tuyến, người dân cần giữ lại các chứng cứ cần thiết làm căn cứ khởi kiện như: hồ sơ vay, chứng từ chuyển tiền… Từ đó giúp cơ quan chức năng đối chiếu để ra quyết định xử lý.

Cũng theo Luật sư Hiệp, nếu đủ căn cứ cấu thành hành vi cho vay nặng lãi, đòi nợ theo kiểu xã hội đen bằng hình thức khủng bố, biêu riếu, bôi nhọ danh dự,… hoàn toàn có thể xử lý trách nhiệm hình sự theo Điều 201 và Điều 155, Bộ luật Hình sự 2015, với khung hình phạt cao nhất lên đến 5 năm tù.