Tăng trưởng tín dụng: Miếng bánh không đều cho các ngân hàng

Hơn 65% thị phần tín dụng thuộc nhóm 7 ngân hàng thương mại có quy mô tài sản lớn, khiến 20 ngân hàng còn lại phải cạnh tranh nhau với 35% thị phần miếng bánh tín dụng.

Với các giải pháp thúc đẩy tăng trưởng tín dụng của Ngân hàng Nhà nước (NHNN), tính đến hết quý II/2024, tín dụng đã tăng lên khoảng 6%, hoàn thành mục tiêu theo chỉ đạo của Chính phủ là phấn đấu tăng từ 5-6%. Trong đó, riêng nửa cuối tháng 6/2024 tín dụng đã tăng vọt với mức tăng từ 3,79% (đến ngày 15/6/2024) lên mức 6% (đến ngày 28/6/2024) so với thời điểm cuối năm.

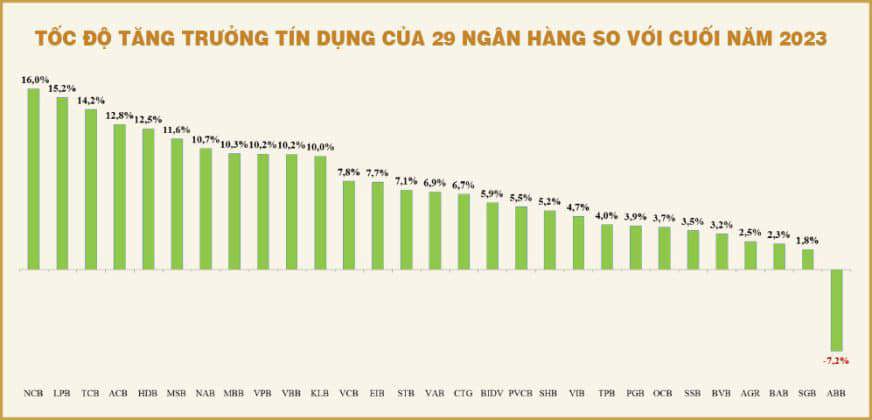

Tuy nhiên, mức tăng trưởng tín dụng giữa các ngân hàng không đều, có sự “vênh” nhau khá lớn. Thông tin từ NHNN, một số ngân hàng ghi nhận mức tăng trưởng tín dụng cao hơn mức tăng chung của hệ thống, nhưng cũng có ngân hàng có mức tăng thấp hơn nhiều so với mức tăng chung.

Tổng hợp số liệu báo cáo tài chính quý II/2024 của 27 ngân hàng thương mại niêm yết cho thấy, hoạt động tín dụng ngân hàng nhỏ đang đối mặt với nhiều thách thức, kể cả về việc tăng trưởng và vấn đề nợ xấu.

Nhóm các ngân hàng quốc doanh gồm BIDV, Vietinbank và Vietcombank duy trì mức tăng trưởng tín dụng từ 6-8%, các ngân hàng tư nhân lớn có kết quả ấn tượng hơn, mức phổ biến nằm từ 10-14%. Trong khi đó, các ngân hàng tư nhân có quy mô vốn ở “top dưới” có mức tăng trưởng tín dụng từ 1,8% đến 4%, trong đó có Ngân hàng An Bình (ABBank), tín dụng vẫn âm hơn 7%.

Riêng nhóm 7 ngân hàng có quy mô tài sản lớn nhất (BIDV, Vietcombank, Vietinbank, MB, Techcombank, VPBank, ACB) đã chiếm hơn 65% thị phần tín dụng, khiến cho sự cạnh tranh giữa các ngân hàng nhỏ và vừa trong 35% miếng bánh thị phần còn lại trở nên gay gắt hơn. Đặc biệt, các ngân hàng nhỏ như Ngân hàng Bắc Á, Ngân hàng Bản Việt, Ngân hàng Kiên Long, Ngân hàng An Bình (ABBank)… việc thúc đẩy tăng trưởng tín dụng vẫn khá “chật vật”.

Xét về nguồn lực, chỉ với 7 ngân hàng đứng đầu, quy mô tài sản đã gần gấp đôi quy mô của 20 ngân hàng. Sự chênh lệch về nguồn lực và thị phần này đã đặt các ngân hàng nhỏ vào thế yếu trong cuộc cạnh tranh ngày càng khốc liệt.

Chưa kể, phát triển công nghệ, đẩy mạnh số hóa cũng không phải là thế mạnh của các ngân hàng “top dưới”, khiến việc mở rộng gói vay tới từng phân khúc khách hàng từ cá nhân, doanh nghiệp nhỏ và vừa đến tập đoàn lớn khó thực thi.

Một điểm đáng chú ý trong nhóm ngân hàng tư nhân nhỏ, Ngân hàng Quốc Dân (NCB) lại dẫn đầu về tốc độ tăng trưởng tín dụng, tới 16%. Tuy nhiên, nếu xét về con số tuyệt đối, dư nợ cho vay của ngân hàng này vẫn ở mức khiêm tốn (hơn 64 nghìn tỷ đồng tại thời điểm 30/6), thậm chí còn thấp hơn cả ABBank (hơn 91 nghìn tỷ đồng).

Đây cũng là một áp lực lớn đối với các ngân hàng “top dưới” nếu quá chú trọng vào tốc độ tăng trưởng tín dụng. Vì tăng trưởng tín dụng của nhóm này lại tiềm ẩn nhiều rủi ro, tỷ lệ nợ xấu dao động từ 2,2% đến 3,5% so với mức phổ biến dưới 2% của nhóm ngân hàng lớn. Ngân hàng Quốc dân tăng trưởng tín dụng tốt nhưng tỷ lệ nợ xấu dẫn đầu ngành, nằm ở mức lo ngại hơn 35%.

Các ngân hàng nhỏ thường phải tăng cường cho vay để duy trì hoạt động, nhưng điều này đồng nghĩa với việc chấp nhận rủi ro cao hơn. Nợ xấu không chỉ là gánh nặng tài chính mà còn khiến các ngân hàng này mất uy tín trên thị trường, tạo ra áp lực ngày càng lớn trong việc quản lý rủi ro. Dù tỷ lệ nợ xấu toàn Ngành đã được duy trì ổn định, nhưng ở các ngân hàng quy mô nhỏ, nợ xấu lại đang có xu hướng tăng vọt.

Tổng hợp báo cáo tài chính quý II/2024 của các ngân hàng, top 8 ngân hàng nhỏ nhất có mức nợ xấu tăng vọt, gần 35.800 tỷ đồng, tương đương tăng 43% so với quý II/2023. Điều này đặt ra vấn đề không chỉ thách thức lớn trong việc kiểm soát chất lượng tín dụng mà còn là khả năng chọn lọc khách hàng cho vay còn bị hạn chế của các ngân hàng nhỏ.