Vấn đề đặt ra đối với tuân thủ thuế trong nền kinh tế số

Trong những năm gần đây, sự thay đổi do chuyển đổi số mang lại nhiều cơ hội nhưng đi cùng với đó là không ít thách thức đối với Chính phủ các nước trong việc xây dựng và hoạch định chính sách do chưa theo kịp các xu hướng mới của công nghệ và dịch vụ được cung cấp thông qua nền kinh tế số.

Tại Việt Nam, các hoạt động kinh tế trên nền tảng số đã tạo ra sự cạnh tranh gay gắt giữa các doanh nghiệp truyền thống trong nước và doanh nghiệp nước ngoài. Bối cảnh đó cũng đặt ra yêu cầu với các cơ quan thuế phải hướng tới đảm bảo số hóa quá trình thu thuế để thực hiện việc giám sát, kiểm tra hiệu quả quá trình tuân thủ thuế của người nộp thuế và đảm bảo thu thuế từ các giao dịch kỹ thuật số.

Tuân thủ thuế trong nền kinh tế số

Nền kinh tế số

Các định nghĩa ban đầu về nền kinh tế số tập trung vào internet, phản ánh sự xuất hiện của nền kinh tế số trong những năm 1990 như một xu hướng công nghệ chủ đạo. Các định nghĩa sau này bổ sung các công nghệ mới như điện thoại di động và mạng cảm biến, điện toán đám mây và dữ liệu lớn.

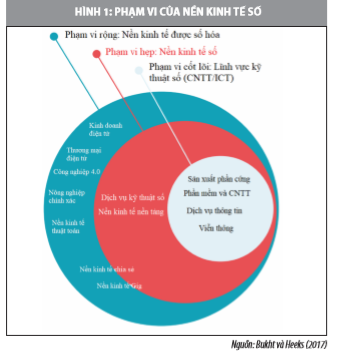

Phạm vi của nền kinh tế số được chia thành các lĩnh vực sau: (i) Kỹ thuật số cốt lõi (cơ sở hạ tầng công nghệ thông tin (CNTT) và truyền thông); (ii) Kỹ thuật số hẹp (sản xuất CNTT và truyền thông, cũng như các dịch vụ kỹ thuật số dựa trên nền tảng số); (iii) Phạm vi rộng hơn (đề cập đến việc sử dụng các công nghệ kỹ thuật số khác nhau, để thực hiện các hoạt động kinh tế khác nhau).

Tính theo tỷ trọng của GDP toàn cầu, nền kinh tế số chiếm tỷ lệ 4,5% khi xác định trong phạm vi hẹp và 15,5% khi xác định trong phạm vi rộng (Hội nghị Liên Hợp quốc về Thương mại và Phát triển, 2019). Thông qua cách tiếp cận trên cho thấy, nền kinh tế số là sự kết hợp của CNTT và viễn thông vào các hoạt động kinh tế và xã hội dựa trên internet và các công nghệ liên quan.

Trong những năm gần đây, cách tiếp cận và thảo luận về nền kinh tế số đã tập trung nhiều hơn vào công nghệ kỹ thuật số, dịch vụ, sản phẩm kỹ thuật số trong các nền kinh tế. Như vậy, nền kinh tế số là một phần của sản lượng kinh tế chỉ có được hoặc chủ yếu có được từ các công nghệ kỹ thuật số với mô hình kinh doanh dựa trên hàng hóa hoặc dịch vụ kỹ thuật số.

Rủi ro tuân thủ thuế trong nền kinh tế số

Trên nền tảng hạ tầng kinh tế số, các nhà cung cấp và khách hàng giao dịch mua bán hàng hóa và dịch vụ với nhau thông qua internet. Những hàng hóa và dịch vụ này được sản xuất, kinh doanh thông qua mạng internet và công nghệ dựa trên Website. Việc sử dụng các thiết bị điện tử và internet đang làm thay đổi bản chất và cách thức sản xuất các sản phẩm và dịch vụ, cũng như cách thức các sản phẩm và dịch vụ được tiếp thị và mua bán trên mạng.

Internet cho phép người nộp thuế (NNT) tiếp cận với các dòng thu nhập mới thông qua các giao dịch trên mạng. Mặc dù các giao dịch này diễn ra trên môi trường mạng và thực hiện thanh toán qua tiền điện tử hoặc tiền mã hóa, nhưng chúng vẫn tạo ra các nghĩa vụ thuế đối với những người tham gia giao dịch. Việc đánh thuế các giao dịch trên các nền tảng số có thể diễn ra phức tạp do các yếu tố sau: Khó xác định vị trí máy chủ nơi giao dịch được xử lý, nơi hàng hóa được vận chuyển và điểm đến của hàng hóa ở các địa điểm khác nhau, do đó các giao dịch cần được kiểm tra trước khi bị đánh thuế.

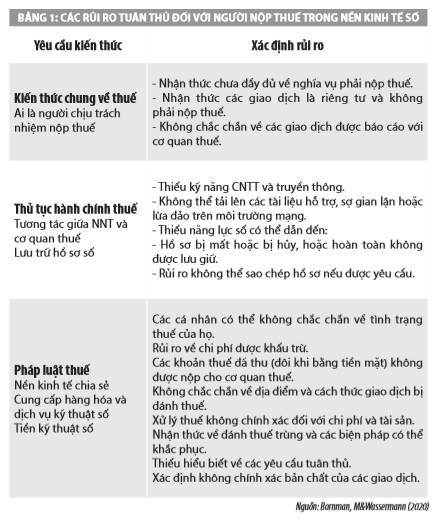

Những người tham gia vào giao dịch mua bán hàng hóa, dịch vụ kỹ thuật số trên mạng sẽ cần một số kiến thức về thuế, để xác định nơi cung cấp hàng hóa và nghĩa vụ thuế phải thực hiện. Đối với NNT, các lĩnh vực kiến thức chung về thuế, thủ tục hành chính thuế, pháp luật thuế có thể gây trở ngại đến việc tuân thủ thuế của các DN, cá nhân trong nền kinh tế số (Bảng 1).

Đối với cơ quan thuế, môi trường làm việc của cơ quan thuế đang có những thay đổi khi đẩy mạnh ứng dụng CNTT vào hoạt động nghiệp vụ. Thay đổi này không chỉ bao gồm những gì họ làm và công nghệ sử dụng, mà còn cả sự gia tăng đáng kể về nguồn dữ liệu và khả năng phân tích, cũng như sự phát triển của các nhà cung cấp và bên thứ ba.

Do những thay đổi trong hoạt động của nền kinh tế số, sự sẵn có của dữ liệu và hệ sinh thái của NNT rộng lớn hơn, nên cơ quan thuế xem xét điều chỉnh trong các hoạt động nghiệp vụ hiện tại của mình. Những thay đổi này bao gồm:

- Sự gia tăng lớn về số lượng các nhà phát triển là bên thứ ba cung cấp một loạt các ứng dụng có sẵn, các ứng dụng di động hoặc phần mềm kinh doanh được tích hợp với các chức năng thuế và kênh thanh toán.

- Sự gia tăng chưa từng có về tính khả dụng và tính di động của các thiết bị kỹ thuật số.

- Các hệ thống nâng cao để xác thực và nhận dạng, từ xác minh nhiều bước đến thông tin sinh trắc học, công nghệ blockchain (chuỗi khối) trong xác minh an toàn đối với các giao dịch, thanh toán.

- Tăng cường sử dụng các ứng dụng rô-bốt cho các tác vụ quản trị, kinh doanh, các quy tắc học máy và sự xuất hiện của trí tuệ nhân tạo.

- Sự sẵn có của dữ liệu số cho các cơ quan thuế được tạo ra từ bên trong và bên ngoài (các tổ chức, các doanh nghiệp hoặc các cơ quan chính phủ) cũng như dữ liệu phi cấu trúc (nội dung email, thông tin internet, mạng truyền thông xã hội...).

Thực trạng tuân thủ thuế trong nền kinh tế số ở Việt Nam

Kết quả đạt được về quản lý tuân thủ thuế của cơ quan thuế

Trong thời gian qua, cơ quan thuế các cấp đã đẩy mạnh việc kê khai thuế điện tử thông qua việc kết nối hệ thống ứng dụng ngành Thuế với 12 nhà cung cấp dịch vụ kê khai thuế qua mạng internet (T-VAN). Tính đến tháng 6/2022, ngành Thuế đã thực hiện kê khai thuế qua mạng cho hơn 868.929 DN tại 63 Cục Thuế, đạt tỷ lệ 99,9% DN tham gia sử dụng dịch vụ khai thuế điện tử.

Số lượng hồ sơ khai thuế điện tử đã tiếp nhận tại cơ quan thuế trong 6 tháng đầu năm 2022 là hơn 13 triệu hồ sơ. Bên cạnh đó, Tổng cục Thuế đã ký kết thỏa thuận phối hợp thu ngân sách nhà nước với 53 ngân hàng thương mại (trong đó có 34 ngân hàng trong nước và 19 ngân hàng nước ngoài) để cung cấp các dịch vụ nộp thuế điện tử hiện đại cho NNT.

NNT có thể thực hiện giao dịch nộp thuế điện tử tại Cổng Thông tin điện tử của Tổng cục Thuế hoặc thực hiện giao dịch nộp thuế thông qua hệ thống ứng dụng thanh toán điện tử của ngân hàng (ATM, Internet Banking, Mobile Banking hoặc các hình thức thanh toán điện tử khác).

Thực hiện chủ trương của Chính phủ, Tổng cục Thuế đã thực hiện tích hợp dịch vụ nộp thuế điện tử của ngành Thuế lên Cổng Dịch vụ công Quốc gia cho phép NNT truy cập và thực hiện nộp thuế điện tử thông qua Cổng Dịch vụ này.

Theo thống kê, đến tháng 8/2022, số lượng DN đã đăng ký tham gia sử dụng dịch vụ với cơ quan thuế là 856.172 DN trên tổng số 869.929 DN đang hoạt động, đạt tỷ lệ 98,5%. Số lượng DN hoàn thành đăng ký dịch vụ với ngân hàng là 854.454 DN, đạt tỷ lệ 98,3% trên tổng số DN đang hoạt động. Trong 8 tháng đầu năm 2022, các DN đã nộp thuế thông qua 2.577.313 giao dịch nộp thuế điện tử với số tiền là trên 542.836 tỷ đồng và 48.707 USD.

Tổng số DN tham gia thực hiện hoàn thuế điện tử là 6.677 trên tổng số 6.742 DN hoàn thuế, đạt tỷ lệ 99%. Tổng số hồ sơ đã giải quyết hoàn là 12.447 hồ sơ với tổng số tiền đã giải quyết hoàn là 91.278 tỷ đồng. Công tác quản lý nợ và cưỡng chế nợ thuế được cơ quan thuế thực hiện trên nền tảng ứng dụng CNTT, cán bộ quản lý nợ thuế được hỗ trợ khai thác dữ liệu nợ thuế tại ứng dụng Quản lý thuế tập trung TMS.

Ứng dụng này đã hỗ trợ cơ bản cho các chức năng quản lý nợ như khai thác báo cáo, sổ nợ đọng; Ban hành thông báo đôn đốc, quản lý quyết định cưỡng chế nợ thuế. Theo thống kê, số nợ thuế thu hồi được trong 8 tháng đầu năm 2022 đạt 2.984 tỷ đồng (không kể số tiền nợ thuế đang xử lý và tiền thuế nợ đang khiếu nại, khiếu kiện thì tổng số tiền thuế nợ tính đến thời điểm tháng 8/2022 là 116.259 tỷ đồng).

Về ứng dụng CNTT phục vụ người dân và DN, năm 2019, Tổng cục Thuế đã hoàn thành việc triển khai mở rộng Hệ thống dịch vụ thuế điện tử (eTax) cho NNT trên phạm vi toàn quốc. Hệ thống này đã thay thế và tích hợp các hệ thống khai thuế, nộp thuế, hoàn thuế điện tử trên Cổng Thông tin điện tử của Tổng cục Thuế thống nhất. Điều này giúp NNT có thể dùng một tài khoản duy nhất truy cập vào hệ thống của Tổng cục Thuế để thực hiện các dịch vụ thuế điện tử và thủ tục hành chính về thuế.

Tổng cục Thuế cũng đã triển khai hệ thống cơ sở dữ liệu tập trung từ năm 2017 với các giải pháp về phân tích và khai thác dữ liệu của nhiều hãng công nghệ nổi tiếng trên thế giới. Ứng dụng tập trung hầu hết các dữ liệu liên quan đến NNT như: Dữ liệu thông tin về đăng ký thuế, nghĩa vụ kê khai và chứng từ nộp thuế của NNT, dữ liệu tình hình nộp thuế, dữ liệu báo cáo thuế và báo cáo tài chính của NNT, dữ liệu thanh tra, kiểm tra của NNT…

Ngoài ra, cơ quan thuế còn xây dựng thí điểm kho lưu giữ các thông tin nhận từ bên thứ ba (như từ Cơ quan đăng ký kinh doanh, hải quan, ngân hàng…). Dữ liệu từ các đơn vị bên ngoài đã giúp cho việc quản lý thu ngân sách nhà nước trở nên hiệu quả, góp phần vào công tác chống thất thu ngân sách.

Trong những năm gần đây, ngành Thuế đã thực hiện công khai thông tin trên Cổng Thông tin của cơ quan thuế như công khai thông tin hộ khoán; công khai thông tin văn bản, công khai danh sách DN thuộc loại rủi ro cao về thuế, danh sách đại lý thuế… nhằm hỗ trợ NNT cũng như minh bạch thông tin về nghĩa vụ thuế.

Về triển khai hóa đơn điện tử, đến tháng 6/2022, số lượng NNT đã đăng ký và chuyển đổi sử dụng hóa đơn điện tử theo Nghị định số 123/2020/NĐ-CP và Thông tư số 78/2021/TT-BTC, trong giai đoạn 1 triển khai tại 6 tỉnh, thành phố đã có 100% DN đang hoạt động, 100% cá nhân kinh doanh theo phương pháp kê khai tham gia.

Giai đoạn 2 triển khai tại 57 tỉnh, thành phố đã có 309.243 DN (tương đương 83,6% tổng số DN) đang hoạt động và 100% cá nhân kinh doanh theo phương pháp kê khai (30.489 cá nhân kinh doanh) tham gia. Như vậy, trên cả nước đã có 764.314 DN (tương đương 92,6% tổng số DN) và 52.778 hộ kinh doanh, cá nhân kinh doanh kê khai đã đăng ký và chuyển đổi sử dụng hóa đơn điện tử.

Cùng với sự phát triển nhanh chóng của khoa học công nghệ trong nền kinh tế số, hoạt động kinh doanh thương mại điện tử, ngày càng phát triển với nhiều hình thức và nội dung phong phú, đa dạng. Việc quản lý thu thuế đối với các nhà cung cấp nước ngoài cung cấp hàng hóa, dịch vụ xuyên biên giới không có cơ sở kinh doanh tại Việt Nam đã được Tổng cục Thuế nghiên cứu, báo cáo Bộ Tài chính để báo cáo Chính phủ, Quốc hội thông qua Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019.

Theo quy định của Luật Quản lý thuế, nghĩa vụ của DN nước ngoài kinh doanh dựa trên nền tảng số và các dịch vụ khác không có cơ sở thường trú tại Việt Nam có nghĩa vụ trực tiếp đăng ký thuế, kê khai thuế và nộp thuế tại Cổng Thông tin điện tử dành cho nhà cung cấp nước ngoài. Đây là căn cứ pháp lý quan trọng về quản lý thuế đối với các DN nước ngoài hoạt động kinh doanh dựa trên nền tảng số và các dịch vụ khác không có cơ sở thường trú tại Việt Nam thực hiện tuân thủ các nghĩa vụ thuế.

Đầu năm 2022, Bộ Tài chính đã khai trương Cổng Thông tin điện tử dành cho nhà cung cấp nước ngoài nhằm hiện đại hóa công tác quản lý thuế. Theo đó, nhà cung cấp nước ngoài có thu nhập từ Việt Nam có thể thực hiện việc đăng ký, kê khai, nộp thuế tại bất kỳ đâu trên thế giới thông qua Cổng Thông tin điện tử này, nhằm tạo thuận lợi, bình đẳng, minh bạch trong đăng ký thuế, khai thuế, nộp thuế của nhà cung cấp nước ngoài theo xu hướng quản lý thuế quốc tế.

Số thu từ hoạt động thương mại điện tử thông qua các tổ chức tại Việt Nam khai thay, nộp thay thuế nhà thầu từ năm 2018 đến đầu năm 2022 đạt 5.458 tỷ đồng, tốc độ thu bình quân đạt 130%, số thu trung bình đạt khoảng 1.200 tỷ đồng/năm.

Tiêu biểu có một số nhà cung cấp nước ngoài có số thu thuế lớn như Facebook là 2.076 tỷ đồng, Google là 2.040 tỷ đồng, Microsoft là 699 tỷ đồng. Kết quả sau hơn 3 tháng triển khai Cổng Thông tin điện tử dành cho nhà cung cấp nước ngoài đã có 26 nhà cung cấp nước ngoài lớn (như Microsoft, Facebook, Netflix, TikTok, eBay…) đã đăng ký thuế, kê khai thuế và nộp thuế với tổng số tiền khoảng 20 triệu USD.

Một số tồn tại, hạn chế

Tuy đạt được những kết quả tích cực, nhưng việc quản lý tuân thủ thuế đối với các DN trong nền kinh tế số và các nhà cung cấp nước ngoài không có cơ sở kinh doanh tại Việt Nam vẫn còn có một số hạn chế sau:

Một là, ngành Thuế hiện nay vẫn đang trong quá trình phân loại NNT thành các nhóm dựa trên hành vi tuân thủ chung và theo các ngành kinh tế, do đó dịch vụ hỗ trợ NNT chưa được điều chỉnh theo phân loại NNT hay ngành kinh tế.

Dịch vụ một cửa điện tử và hỗ trợ trực tuyến cho NNT tại Tổng cục Thuế triển khai còn chậm và hiện đang thực hiện thiết lập một hệ thống cơ sở dữ liệu đầy đủ để giải đáp các yêu cầu hỗ trợ của NNT tự động hoặc chuyển đến công chức thuế để giải đáp trực tuyến thông qua phương thức điện tử.

Hai là, việc kết nối, trao đổi thông tin về NNT giữa cơ quan thuế với các bộ, ngành chưa đáp ứng yêu cầu quản lý thuế, do cơ chế trao đổi thông tin còn chưa phù hợp, mức độ ứng dụng CNTT, hạ tầng kỹ thuật giữa các bộ, ngành còn chưa đồng đều, thống nhất. Việc kết nối ứng dụng Quản lý thuế tập trung TMS của cơ quan thuế với các ứng dụng bên ngoài như ứng dụng thuế điện tử, thanh tra, kiểm tra, quản lý rủi ro khá phức tạp dẫn đến khó khăn trong việc kiểm tra, kiểm soát và phân quyền dữ liệu.

Hệ thống ứng dụng còn chậm được nâng cấp khi có thay đổi về chính sách hoặc yêu cầu nghiệp vụ mới dẫn dến người dùng mất nhiều thời gian để tiếp cận và khai thác ứng dụng. Ba là, với sự phát triển nhanh chóng của nền kinh tế số tại Việt Nam, việc kinh doanh trên nền tảng số đã trở nên phổ biến.

Nhiều DN trong nền kinh tế số đã sử dụng các phương thức giao dịch trên mạng qua các nền tảng thương mại điện tử, nền tảng số để giảm thiểu các khâu trung gian, giảm chi phí và tăng tốc độ lưu thông hàng hóa. Điều này dẫn đến khó khăn trong quản lý đối tượng nộp thuế, nhất là đối với các hộ kinh doanh, cá nhân kinh doanh và nhà cung cấp nước ngoài không có cơ sở kinh doanh cố định tại Việt Nam.

Do các cá nhân có thể tiến hành hoạt động kinh doanh xuyên biên giới mà không thuộc đối tượng đánh thuế của bất kỳ quốc gia nào dựa theo nguyên tắc quản lý thuế truyền thống. Đồng thời, các cá nhân, DN có thể chuyển lợi nhuận, thu nhập về các địa điểm có lợi nhất về thuế để trốn, tránh thuế theo quy định của từng nước.

Ngoài ra, cơ quan thuế cũng gặp khó khăn trong việc phân biệt, xác định rõ loại thu nhập, ngành nghề kinh doanh làm căn cứ, cơ sở tính thuế trong nền kinh tế số như phí bản quyền, phí dịch vụ, doanh thu liên quan đến phần mềm, sản phẩm trò chơi trực tuyến, các ứng dụng đăng tải trên mạng…

Giải pháp tăng cường tuân thủ thuế trong nền kinh tế số

Để giúp NNT tự nguyện tuân thủ các nghĩa vụ thuế, một trong những yếu tố quan trọng hàng đầu là hệ thống pháp luật thuế phải được nghiên cứu, xây dựng hoàn thiện. Luật Quản lý thuế số 38/2019/ QH14 (có hiệu lực thi hành từ ngày 01/7/2020) và Nghị định số 126/2020/NĐ-CP, Thông tư số 40/2021/ TT-BTC, Thông tư số 80/2021/TT-BTC đã quy định, hướng dẫn chi tiết một số nội dung có liên quan đến quản lý thuế đối với hoạt động kinh doanh trên nền tảng số.

Tuy nhiên, thực tế hệ thống pháp luật thuế cần tiếp tục hoàn thiện để nâng cao hiệu quả quản lý thuế, tăng cường tính tuân thủ tự nguyện của NNT. Đồng thời, với việc thực hiện giải pháp hai Trụ cột của Diễn đàn toàn cầu về xói mòn cơ sở và dịch chuyển lợi nhuận (BEPS) trong giai đoạn sau năm 2023, cơ quan thuế Việt Nam sẽ phải xem xét ảnh hưởng tác động của giải pháp Hai trụ cột để sửa đổi Luật Thuế thu nhập DN (TNDN), Luật Thuế giá trị gia tăng theo hướng:

Thứ nhất, theo Luật Thuế TNDN, cơ sở thường trú được xác định là một cơ sở sản xuất kinh doanh mà qua đó DN nước ngoài thực hiện toàn bộ hoặc một phần hoạt động sản xuất, kinh doanh tại Việt Nam. Điều này dẫn đến các nhà cung cấp nước ngoài không có cơ sở kinh doanh tại Việt Nam sử dụng các nền tảng kỹ thuật số như một phương thức tránh hình thành cơ sở thưởng trú để trốn tránh thuế. Do vậy, trong thời gian tới, cần tiếp tục nghiên cứu sửa đổi định nghĩa về cơ sở thường trú trong Luật Thuế TNDN.

Thứ hai, giải pháp Trụ cột 2 của Diễn đàn toàn cầu về BEPS đề xuất mức thuế suất tối thiểu toàn cầu là 15% và không quy định các nước phải nâng mức thuế suất TNDN lên 15%, mà chỉ đưa ra cơ chế để thu thuế trong trường hợp các tập đoàn có công ty con nộp thuế dưới mức 15% tại quốc gia này sẽ bị đánh thuế bổ sung lên mức 15% ở quốc gia có công ty mẹ để đảm bảo mức thuế suất tối thiểu toàn cầu.

Trong khi Luật Thuế TNDN và Luật Đầu tư của Việt Nam quy định về ưu đãi thuế TNDN (bao gồm miễn thuế đối với một số khoản thu nhập, ưu đãi thuế suất và thời gian miễn, giảm thuế) sẽ có mức thuế suất thấp hơn 15%, nên cần phải nghiên cứu sửa đổi Luật Thuế TNDN cho phù hợp với tình hình thực tiễn. Đối với các dự án đang được hưởng ưu đãi về thuế TNDN mà có mức thuế suất thấp hơn 15% cần phải xem xét biện pháp bảo đảm đầu tư cho DN khi không còn được hưởng ưu đãi.

Thứ ba, Luật Thuế GTGT quy định đối tượng chịu thuế GTGT là hàng hóa, dịch vụ phục vụ sản xuất, kinh doanh và tiêu dùng tại Việt Nam. Tuy nhiên, trong nền kinh tế số rất khó xác định đối tượng chịu thuế đối với một số sản phẩm vô hình và dịch vụ kỹ thuật số cung cấp trên mạng internet.

Thực tế này đặt ra yêu cầu trong thời gian tới phải sửa đổi, bổ sung quy định về đối tượng chịu thuế GTGT để bao quát hết những sản phẩm, dịch vụ này. Bên cạnh đó, với việc thực thi giải pháp Trụ cột 1 của Diễn đàn toàn cầu về BEPS để tránh đánh thuế trùng lắp, Trụ cột 1 có một yêu cầu quan trọng là tất cả các nước thành viên phải loại bỏ các loại thuế đối với dịch vụ kỹ thuật số hoặc thuế theo tính chất tương đương mà các thành viên đang đơn phương áp dụng.

Chính vì vậy, cơ quan thuế cần tính toán tác động tới số thu ngân sách khi việc loại bỏ thuế đối với dịch vụ kỹ thuật số trong trường hợp thuế giá trị gia tăng, TNDN của Việt Nam bị coi là một loại thuế kỹ thuật số đánh vào các dịch vụ kỹ thuật số.

Thứ tư, cần xây dựng mới phần mềm quản lý thuế tích hợp, xử lý tập trung theo giải pháp hiện đại, kiến trúc tổng thể, xử lý tập trung, thống nhất theo định hướng của Chính phủ về Chính phủ điện tử và chuyển đổi số, có khả năng mở rộng đáp ứng quản lý các sắc thuế, mô hình quản lý thuế góp phần hiện đại hoá ngành Thuế và tăng số thu ngân sách nhà nước. Qua đó, tiến tới triển khai hệ thống quản lý thuế tích hợp, xử lý tập trung, áp dụng các công nghệ về trí tuệ nhân tạo, vạn vật kết nối, dữ liệu lớn… phục vụ công tác quản lý thuế.

Tài liệu tham khảo:

1. Thủ tướng Chính phủ (2020), Quyết định số 749/QĐ-TTg phê duyệt “Chương trình Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030”;

2. Thủ tướng Chính phủ (2022), Quyết định số 508/QĐ-TTg phê duyệt Chiến lược cải cách hệ thống thuế đến năm 2030;

3. Tổng cục Thuế (2021), Dự thảo Đề án xây dựng chiến lược cải cách hệ thống thuế giai đoạn 2021 - 2030;

4. OECD (2014), Addressing the Tax Challenges of the Digital Economy;

5. OECD (2016), Technologies for Better Tax Administration;

6. OECD (2019), The Changing Tax Compliance Environment and the Role of Audit.

*Theo ThS. Đình Công Hiếu – Ban Cải cách và Hiện đại hóa (Tổng cục Thuế).

**Bài đăng trên Tạp chí Tài chính kỳ 2 tháng 9/2022.