“Ẩn số” lãi vay và nợ xấu sau 30/6/2022

Theo Thông tư số 14/2021/TT-NHNN, ngày 30/6/2022 là thời hạn cuối cơ cấu lại nợ và miễn giảm lãi, phí của các ngân hàng theo mục tiêu hỗ trợ khách hàng.

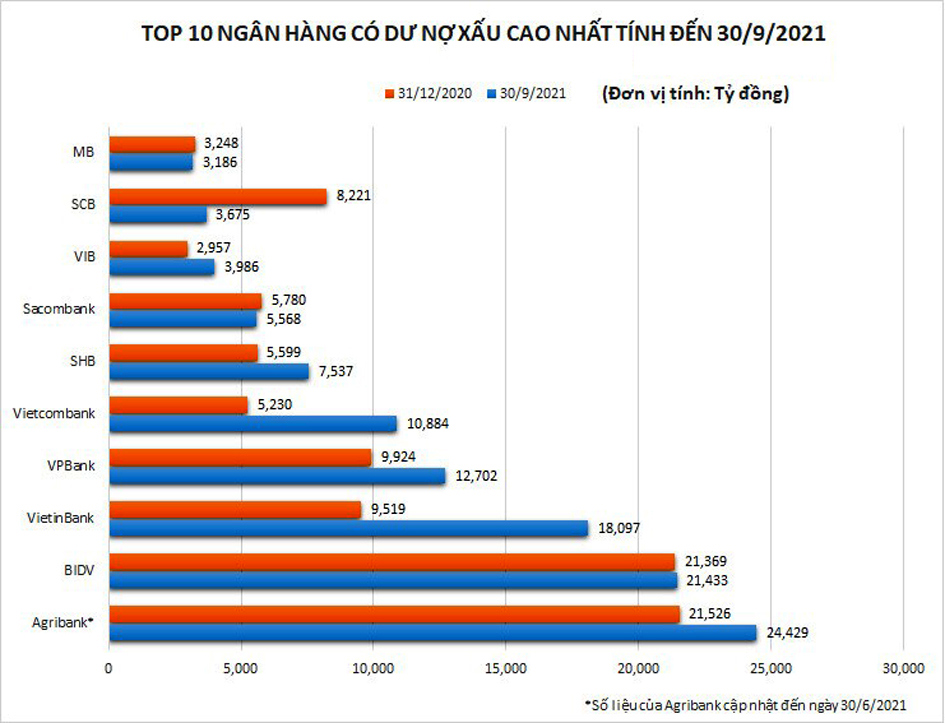

Đây cũng là thời điểm được dự báo sẽ phát sinh nhiều vấn đề, trong đó nợ xấu sẽ phát lộ và lãi vay cũng sẽ kho giữ như hiện nay.

Theo ghi nhận hiện tại, chênh lệch lãi suất huy động và cho vay phổ biến trong hệ thống ngân hàng nằm trong khoảng từ 2,5- 5 điểm phần trăm/năm tùy theo sản phẩm và kỳ hạn. Mức này khó có thể kéo giảm sâu hơn nữa do các ngân hàng sẽ phải lo trích lập dự phòng nợ xấu.

Việc các ngân hàng lãi lớn thời gian qua, theo TS. Lê Xuân Nghĩa, chuyên gia ngân hàng, là có phần đến từ việc các ngân hàng chưa trích lập dự phòng đầy đủ và biên lợi nhuận được kéo rộng khoảng chênh lệch; song việc giảm lãi suất thấp hơn nữa rất khó có thể xảy ra vì điều đó sẽ khiến ngân hàng phải giảm lợi nhuận và cổ tức. Hơn nữa, áp lực nợ xấu vẫn ở phía trước. “Khi nợ xấu hiện hình, ngân hàng bắt buộc phải được trích lập đầy đủ dự phòng rủi ro thì lợi nhuận ngân hàng sẽ giảm mạnh”, ông Nghĩa nói.

Để không giảm quá mức về lợi nhuận và cổ tức, các ngân hàng sẽ phải có tính toán. Trong đó, trích lập dự phòng theo tiến độ NHNN cho phép là một động thái. Những ngân hàng nào chưa trích lập đủ có thể “ôm” lợi nhuận lớn hôm nay, nhưng giảm lợi nhuận trong tương lai vì phải xử lý nợ xấu.

Bên cạnh đó, việc cho vay dễ dàng, giá rẻ (theo hỗ trợ miễn, giảm lãi, hoặc tới đây là cấp bù lãi suất) sẽ để lại một kết quả (hoặc hệ quả) nhất định và để thay đổi, các ngân hàng sẽ phải siết lại điều này nhằm tăng chất lượng tín dụng. Theo đó, lãi suất vay hiện tại được dự báo ít nhất vẫn sẽ được các ngân hàng tìm cách duy trì. Còn ở kịch bản kém hơn, các ngân hàng sẽ phải bắt buộc điều chỉnh lãi vay sau thời điểm 30/6/2022.

Tất nhiên, việc chi phối lãi suất vào năm tới sẽ không chỉ liên quan nợ xấu mà còn phụ thuộc nhiều yếu tố khác.