"Chạy nước rút" phát hành trái phiếu doanh nghiệp

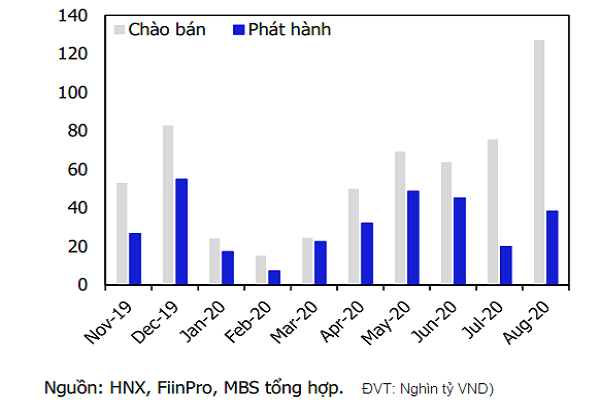

Theo thống kê của Sở Giao dịch chứng khoán Hà Nội, trong tháng 8 vừa qua, khối lượng phát hành trái phiếu doanh nghiệp tăng gấp đôi so với tháng 7.

Chạy đua trước khi bị siết

Theo HNX, trong tháng 8, có khoảng 38.400 tỷ đồng trái phiếu doanh nghiệp (TPDN) được phát hành trên tổng số 127.100 tỷ đồng chào bán, tăng gần gấp đôi số lượng TPDN phát hành trong tháng 7 là 19.900 tỷ đồng.

Giới chuyên gia cho rằng, sở dĩ lượng phát hành TPDN trong tháng 8 tăng mạnh là do các doanh nghiệp có thể đã chạy nước rút phát hành TPDN trước khi Nghị định số 81/2020/NĐ-CP có hiệu lực từ ngày 1/9 vừa qua.

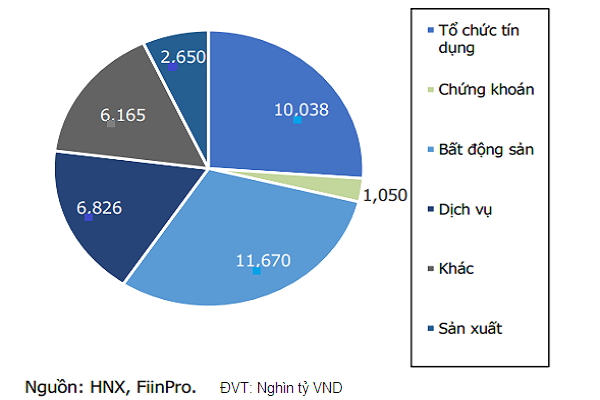

Theo HNX, dẫn đầu danh sách phát hành TPDN trong tháng 8 là các công ty bất động sản (BĐS) với tỷ trọng 30,39%. Tiếp đến là các tổ chức tín dụng, dịch vụ, sản xuất và chứng khoán. Kỳ hạn phát hành từ 1 năm đến 15 năm với kỳ hạn phát hành bình quân là 3,97 năm.

Trong đó, một số doanh nghiệp thuộc nhóm BĐS có quy mô phát hành trái phiếu lớn trong tháng 8 bao gồm: Công ty TNHH Saigon Glory (5.000 tỷ đồng), Novaland (2.220 tỷ đồng), Phú Long (1.800 tỷ đồng), Golf Long Thành (500 tỷ đồng),…

Về phía ngân hàng, BIDV vừa cho biết, đã phát hành riêng lẻ tổng cộng 1.867 tỷ đồng trái phiếu trung và dài hạn vào giữa tháng 8/2020. Theo thống kê của HNX, BIDV tiếp tục là ngân hàng phát hành nhiều nhất với 16.602 tỷ đồng trái phiếu trong nửa đầu năm nay có kỳ hạn từ 6 đến 15 năm. Đây đều là những trái phiếu đủ tiêu chuẩn để tính vào vốn cấp 2 và BIDV có quyền mua lại trước hạn sau 1- 5 năm, riêng các trái phiếu kỳ hạn 15 năm thì sau 10 năm kể từ ngày phát hành ngân hàng này có quyền mua lại. Nếu tính theo kỳ hạn, số trái phiếu của BIDV phát hành có kỳ hạn bình quân chỉ 2,34 năm. Lãi suất bình quân kỳ đầu tiên 7,45%/năm – cao hơn lãi suất tiền gửi gần 2% và các kỳ sau cũng cộng thêm biên độ từ 0,6-1,2%/năm.

Tiếp đến là HDBank và VPBank với lượng trái phiếu phát hành lần lượt đạt 8.500 tỷ đồng và 7.000 tỷ đồng trong 6 tháng đầu năm nay với kỳ hạn bình quân từ 2,83 - 3 năm, lãi suất từ 5,93% - 6,06%/năm.

VIB, TPBank, OCB phát hành trái phiếu từ 3.000 tỷ đồng đến dưới 4.000 tỷ đồng trong 6 tháng đầu năm nay. Nhóm ngân hàng này cũng chủ yếu phát hành trái phiếu kỳ hạn 2-5 năm, lãi suất 5,9-6,88%/năm...

Đáng chú ý, các ngân hàng không chỉ tham gia tích cực vào việc phát hành trái phiếu, mà còn mua vào lượng lớn trái phiếu của các doanh nghiệp. Theo SSI, trong số 71.600 tỷ đồng trái phiếu do các doanh nghiệp BĐS phát hành trong quý II, có tới 28.200 tỷ đồng trái phiếu được các ngân hàng mua trên thị trường sơ cấp.

Sở dĩ các ngân hàng đẩy mạnh mua TPDN do NHNN sắp ban hành Thông tư quy định các TCTD chỉ được mua TPDN khi có tỷ lệ nợ xấu dưới 3%.

Cần có thêm giải pháp

Theo Nghị định số 81/2020, việc nâng cao tiêu chuẩn, giới hạn về phát hành trái phiếu riêng lẻ nhằm hạn chế hoạt động phát hành quá mức để phân phối cho nhà đầu tư cá nhân; đồng thời tăng trách nhiệm của các tổ chức tư vấn, đại lý giam gia vào đợt phát hành. Đây là bước điều chỉnh được cho là cần thiết để đảm bảo thị trường TPDN hoạt động chuyên nghiệp, lành mạnh, trong đó, hướng đến mục tiêu tách bạch rõ hoạt động chào bán trái phiếu ra công chúng với hoạt động chào bán riêng lẻ.

Với quy định này, từ 1/9, các doanh nghiệp phát hành trái phiếu phải đáp ứng, bao gồm dư nợ TPDN phát hành riêng lẻ tại thời điểm phát hành không vượt quá 5 lần vốn chủ sở hữu theo báo cáo tài chính gần nhất được cấp thẩm quyền phê duyệt; Mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày, kể từ ngày công bố thông tin trước khi phát hành; Và đợt phát hành sau phải cách đợt phát hành trước 6 tháng. Doanh nghiệp phải ký hợp đồng tư vấn phát hành với tổ chức tư vấn hồ sơ phát hành...

Có thể nói, Nghị định số 81/2020/NĐ-CP đã siết chặt hơn các điều kiện phát hành TPDN, đã “tạo bộ lọc” góp phần nâng cao hơn chất lượng TPDN phát hành ra thị trường.

Tuy nhiên, các chuyên gia kinh tế cho rằng, những giải pháp mà Nghị định số 81/2020/NĐ-CP đưa ra vẫn chưa đủ để thị trường TPDN phát triển tạo thành kênh dẫn vốn trung và dài hạn cho doanh nghiệp và nền kinh tế. Do đó, trong thời gian tới, cần bổ sung thêm nhiều giải pháp cho thị trường này, như đẩy mạnh phát triển thị trường trái phiếu thứ cấp, doanh nghiệp phát hành phải được xếp hạng tín nhiệm...