Công nghệ tài chính trong hoạt động cho vay ngang hàng

Ứng dụng công nghệ tài chính trong hoạt động cho vay ngang hàng (P2P) đang là xu thế phát triển trong lĩnh vực tài chính - ngân hàng trên thế giới. Trong mô hình cho vay ngang hàng, nền tảng trực tuyến cung cấp quy trình chuẩn hóa xử lý các khoản vay với chi phí thấp, thực hiện trực tiếp giữa người đi vay và người cho vay. Tuy nhiên, hoạt động này hiện đang gặp phải một số tồn tại, hạn chế như: Sự thiếu hiểu biết của người dân về hoạt động cho vay ngang hàng; Sự bất cân xứng về thông tin, bị lộ các thông tin của cá nhân… từ đó đặt ra yêu cầu cần sớm có giải pháp khắc phục tồn tại này.

Cơ sở lý thuyết về công nghệ tài chính và hoạt động cho vay ngang hàng

Công nghệ tài chính

Khái niệm công nghệ tài chính: Theo Ủy ban Basel về Giám sát Ngân hàng (2018) và Hội đồng ổn định tài chính (2017), công nghệ tài chính là sáng tạo tài chính do công nghệ mang lại; giúp tạo ra các mô hình đầu tư, ứng dụng, quy trình hoặc sản phẩm, với mức ảnh hưởng đáng kể đối với thị trường tài chính và các tổ chức tài chính cũng như việc cung ứng các dịch vụ tài chính.

Các loại hình công nghệ tài chính: Dựa trên ảnh hưởng của công nghệ để chia các hoạt động công nghệ tài chính thành hai nhóm sau:

- Công nghệ tài chính bền vững: Công nghệ tài chính bền vững là những sáng tạo đổi mới được thực hiện bởi các tổ chức cung cấp dịch vụ tài chính truyền thống nhằm bảo vệ khả năng cạnh tranh và vị thế trên thị trường (Wonglimpiyarat, 2017).

- Công nghệ tài chính phá vỡ: Công nghệ tài chính phá vỡ là những công ty công nghệ tài chính mới cạnh tranh trực tiếp với các tổ chức cung cấp dịch vụ tài chính truyền thống bằng cách cung cấp các dịch vụ và sản phẩm mới (Wonglimpiyarat, 2017).

Hoạt động cho vay ngang hàng

Cho vay trực tuyến hay cho vay ngang hàng là hoạt động cấp vốn cho các cá nhân mà không cần thông qua ngân hàng thương mại. Hoạt động cho vay ngang hàng được thực hiện trực tuyến thông qua các nền tảng cho vay khác nhau và các công cụ kiểm tra tín dụng trong cho vay ngang hàng (Wang và cộng sự, 2015).

Trong khi đó, theo Suryono và cộng sự (2020), cho vay ngang hàng là mô hình kinh doanh mới tập hợp người đi vay và người cho vay trên một nền tảng duy nhất. Piskin và Kus (2019) cho rằng, cho vay ngang hàng được vận hành kỹ thuật số thông qua một nền tảng với các yêu cầu trước khi đầu tư. Các phương pháp khác nhau được sử dụng để xác định rủi ro tín dụng, chẳng hạn như sử dụng khai thác dữ liệu (Cai và Zhang, 2020), trích xuất các đặc điểm mô tả văn bản từ người vay (Zhang và cộng sự, 2020 ) và dữ liệu lớn dựa trên mạng nơ-ron (Guo, 2020).

Trong mô hình cho vay ngang hàng, nền tảng trực tuyến cung cấp quy trình chuẩn hóa xử lý các khoản vay với chi phí thấp, thực hiện trực tiếp giữa người đi vay và người cho vay. Các đối tượng đi vay sẽ cung cấp thông tin về tình hình tài chính và dự án cần tài trợ, các nhà đầu tư (NĐT) có thể xem thông tin này trực tuyến…

Nền tảng cho vay ngang hàng được thực hiện trên nguyên tắc nhiều người góp vốn cho một người vay. Theo đó, các NĐT sẽ tập hợp các khoản đầu tư của họ để tài trợ cho một khoản vay nhất định. Nền tảng này cho phép các NĐT đa dạng hóa rủi ro bằng cách dùng một khoản đầu tư để tài trợ cho nhiều khoản vay nhỏ khác nhằm giảm thiểu rủi ro của danh mục đầu tư.

Hoạt động cho vay ngang hàng tại một số quốc gia châu Á

Trung Quốc chấp nhận hoạt động cho vay ngang hàng từ rất sớm. Theo đó, các NĐT Trung Quốc đã sử dụng rộng rãi các nền tảng cho vay trực tuyến từ khi hoạt động cho vay ngang hàng ra mắt vào năm 2007. Theo Báo cáo của P2P Wangdaizhijia đến năm 2020, đã có 12.612 nền tảng cho vay ngang hàng ở Trung Quốc, tương đương với số tiền 1,209 nghìn tỷ USD.

Trung Quốc dẫn đầu thế giới về việc sử dụng các nền tảng P2P, nhưng sự gia tăng hoạt động cho vay ngang hàng đã và đang tồn tại một số hạn chế nhất định. Đó là hàng triệu NĐT đã mất tiền tiết kiệm sau khi những người sáng lập thanh lý nền tảng hoặc kiếm tiền bằng tiền của họ đã dẫn đến sự thất bại của hoạt động cho vay ngang hàng trong thời gian qua. Sự bất cân xứng về thông tin và các tác động khuếch đại của nó đối với thị trường cho vay ngang hàng đang phát triển, nơi thiếu hẳn trung gian tài chính truyền thống, do đó cần có sự tự nguyện trong việc công bố chính xác thông tin giữa người đi vay và NĐT để hoạt động cho vay ngang hàng có hiệu quả hơn. (Lee và cộng sự, 2020).

Indonesia là một trong những quốc gia ở khu vực châu Á có sự phát triển nhanh về hoạt động cho vay ngang hàng với sự bùng nổ của các nền tảng công nghệ tài chính, nhờ xu thế này mà các doanh nghiệp vừa và nhỏ ở Indonesia có cơ hội được vay vốn nhiều hơn (Davis et al., 2017 ). Thống kê sơ bộ của Cơ quan giám sát dịch vụ tài chính tài chính Indonesia (OJK) cho thấy, cho vay ngang hàng trong nước đã tăng từ 2.185 tỷ Rupiah tháng 12/2017 lên đến 46.971 tỷ Rupiah vào tháng 12/2019.

Tại Việt Nam, hiện nay, các ứng dụng công nghệ tài chính tập trung vào các lĩnh vực: Tài chính, thanh toán, vận hành và quản trị rủi ro. Công nghệ tài chính tập trung ở ba loại hình: Thanh toán, cho vay ngang hàng, huy động vốn cộng đồng. Hoạt động thanh toán và cho vay dẫn đầu thị trường công nghệ tài chính tại Việt Nam, chuỗi khối, tiền số và chuyển tiền đang được quan tâm và có xu hướng phát triển. Hiện nay, các công ty công nghệ tài chính hoạt động trong mảng thanh toán đã có sự liên kết với hầu hết các ngân hàng ở Việt Nam.

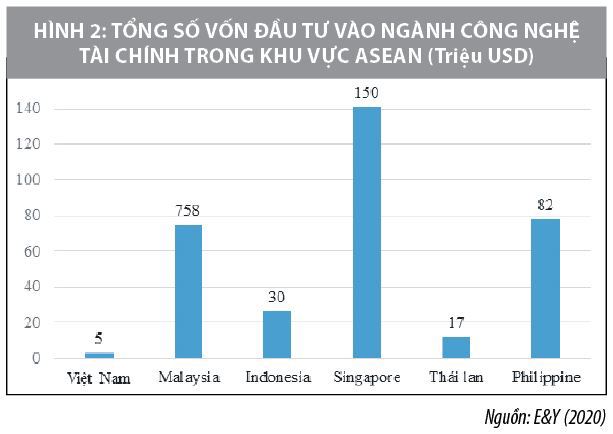

Hình 2 cho thấy, trong khu vực ASEAN, so với các nước thì Việt Nam có số vốn đầu tư vào công nghệ tài chính trong năm 2020 là 5 triệu USD, thấp nhất trong khu vực. Nhìn chung, xu hướng công nghệ ngân hàng ở Việt Nam đang phát triển theo xu hướng của thế giới và ngân hàng ở Việt Nam đối diện với tình trạng các công ty công nghệ tài chính lấn chiếm thị trường bán lẻ tiềm năng. Điển hình như: Timo và Momo, hai công ty đang được xem là tiên phong ở một số lĩnh vực liên quan đến công nghệ tài chính.

Một số vấn đề đặt ra

Sự phát triển của các nền tảng tài chính công nghệ nói chung và cho vay ngang hàng nói riêng là xu thế tất yếu trước sự bùng nổ của công nghệ số. Tuy nhiên, từ thực tiễn các nước trên thế giới, đặc biệt là các quốc gia châu Á, hoạt động cho vay ngang hàng đặt ra một số vấn đề mà Việt Nam cần giải quyết, cụ thể:

Thứ nhất, sự hiểu biết về cho vay ngang hàng của người dân.

Hoạt động cho vay ngang hàng giúp phần lớn người nghèo, những người thường không có tài khoản ngân hàng và không có khả năng tiếp cận với các sản phẩm tài chính - ngân hàng thông thường, do hạn chế về thông tin, trình độ, hoặc không đáp ứng các yêu cầu từ phía ngân hàng có thể tiếp cận được các nguồn lực tài chính. Tuy nhiên, điều kiện này cũng ảnh hưởng đến sự hiểu biết của mọi người về nền tảng cho vay ngang hàng. Người đi vay không hiểu đầy đủ về nền tảng cho vay và không cần xem xét khả năng thanh toán...

Thứ hai, hạn chế quyền truy cập dữ liệu và gian lận giữ liệu cá nhân.

Hiện nay, các nền tảng cho vay ngang hàng kết nối NĐT với người vay thông qua internet; cho phép người cho vay tạo thu nhập trong khi cung cấp tín dụng cho nhiều người không thể vay ngân hàng. Tuy nhiên, do công nghệ ngày càng tinh vi, những nền tảng này đã gây ra những nguy cơ về đạo đức. Một số người sử dụng dữ liệu của người khác để cho vay trên nền tảng cho vay ngang hàng. Điều này xảy ra ở Trung Quốc khi Chính phủ nước này đang tăng cường giám sát và soạn thảo các biện pháp và quy định mới cho lĩnh vực cho vay trực tuyến.

Thứ ba, cho vay ngang hàng bất hợp pháp.

Tại Indonesia đã phát hiện 126 tổ chức cho vay ngang hàng bất hợp pháp, 32 tổ chức đầu tư và 50 công ty cầm đồ hoạt động không có giấy phép vào cuối tháng 9/2020. Hơn 2.500 trang web và nền tảng đã bị chặn bởi các cơ quan chức năng. Các khoản vay từ các tổ chức cho vay ngang hàng bất hợp pháp thường tiính mức lãi suất cao trong khi thời gian ngắn. Các yêu cầu về giao dịch và các cung cấp dữ liệu được thực hiện thông qua điện thoại thông minh nên các tổ chức chp vay thường lợi dụng để đe dọa, khủng bố người vay khi thu tiền.

Thứ tư, đạo đức tiếp thị sản phẩm.

Hiện nay xuất hiện tình trạng một số nền tảng cung cấp khoản vay qua dịch vụ tin nhắn ngắn. Tuy nhiên, tại một số quốc gia, kể cả Việt Nam, việc cung cấp các khoản vay qua hình thức này thường từ các nền tảng bất hợp pháp và chưa được đăng ký với các cơ quan chức năng. Thông thường, nạn nhân của các khoản vay bất hợp pháp là những người không có kiến thức tài chính vững vàng. Điều này đặt ra yêu cầu đối với các cơ quan quản lý qua việc khuyến cáo người dân nên tránh các dịch vụ cho vay ngang hàng bị cấm, các tiếp thị sản phẩm được cung cấp thông qua các phương tiện không rõ ràng (tin nhắn SMS, tin nhắn trực tiếp trên phương tiện truyền thông xã hội, các trang web không chính thức...).

Một số khuyến nghị

Để thúc đẩy sự phát triển của hoạt động cho vay ngang hàng ổn định, bền vững và tránh được những rủi ro cho các bên, cần quan tâm triển khai một số vấn đề sau:

Một là, cần nâng cao mức độ hiểu biết về hoạt động trung gian tài chính và các sản phẩm tài chính thời công nghệ số. Đối với hoạt động cho vay ngang hàng, các đối tượng nên học hỏi và rút kinh nghiệm từ các thất bại của các nền tảng hoạt động cho vay ngang hàng trước đó.

Hai là, có cơ chế, chính sách cụ thể và chặt chẽ đối với hoạt động cho vay ngang hàng bởi rủi ro của phương thức này cũng rất cao. Tăng cường việc quản lý nhà nước gắn với thanh tra, kiểm tra để điều tiết thị trường cho vay ngang hàng. Đây cũng là kinh nghiệm của Trung Quốc và Indonesia bởi sự quản lý, điều tiết trực tiếp của Nhà nước sẽ giúp không chỉ hoạt động cho vay ngang hàng mà thị trường tài chính – ngân hàng được phát triển ổn định, bền vững, tránh những rủi ro thị trường.

Ba là, có chế tài đủ mạnh kiểm soát chặt chẽ các hoạt động có liên quan đến nền tảng hoạt động cho vay ngang hàng của chủ sở hữu. Theo nghiên cứu của Guo, Beibei (2016), những thất bại trong hoạt động cho vay ngang hàng được chia thành hai loại: Những trường hợp mà chủ sở hữu nền tảng đã tiêu hết tiền của các NĐT của họ và những trường hợp mà chủ sở hữu nền tảng đã tuyên bố phá sản. Do vậy, việc kiểm soát các chủ sở hữu để hạn chế các rủi ro cho người vay và cho cả hệ thống tài chính – ngân hàng là hết sức quan trọng.

Tài liệu tham khảo:

- Bank for International Settlement (2018), Digital currencies. http://www.bis.org/bcbs/publ/d431.htm;

- BusinessInsider (2015), Peer-to-peer lending: how digital lending marketplaces are disrupting the predominant banking model;

- E&Y (2020), ASEAN Fintech Census 2020;

- Lee. In and Yong Jae Shin (2018), Fitech: Ecosystem, Buniness Model, Investment Decisions and Challenges. Bus Hon =61:35-46;

- Wang, Huaiqing, Kun Chen, Wei Zhu, and Zhenxia Song (2016), “A Process Model on P2P Lending.” Financ Innov 1: 3.

* TS. Nguyễn Văn Nhật, Trường Đại học Ngân hàng TP. Hồ Chí Minh

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 10/2021.