Điều hành chính sách tín dụng đáp ứng nhu cầu vốn phát triển kinh tế bền vững

Trong những năm qua, công tác điều hành chính sách tín dụng thuộc nội dung điều hành chính sách tiền tệ của Ngân hàng Nhà nước Việt Nam đã đạt được những thành công quan trọng.

Chính sách tín dụng được điều hành linh hoạt, gắn với thực hiện tái cơ cấu tổ chức tín dụng, nhằm kiềm chế lạm phát, thúc đẩy tăng trưởng GDP và góp phần giải quyết một số vấn đề an sinh xã hội. Thành công trên về điều hành chính sách tín dụng trong tổng thể điều hành chính sách tiền tệ được đặt trong bối cảnh kinh tế thế giới và kinh tế vĩ mô trong nước có rất nhiều diễn biến bất thường.

Hướng dòng vốn tín dụng đến các lĩnh vực ưu tiên của nền kinh tế

Năm 2019, Ngân hàng Thế giới (WB) nâng xếp hạng chỉ số tiếp cận tín dụng của Việt Nam tăng 7 bậc so với năm 2018. Việt Nam hiện đứng thứ 25/190 quốc gia và đứng thứ 2 trong khối ASEAN về xếp hạng chỉ số tiếp cận tín dụng (sau Brunei - hạng 1/190). Kết quả này nêu bật hiệu quả trong điều hành chính sách tiền tệ nói chung, chính sách tín dụng nói riêng của Chính phủ và Ngân hàng Trung ương.

Năm 2019, Ngân hàng Nhà nước đề ra mục tiêu tăng trưởng tín dụng ở mức 14% nhằm kiềm chế lạm phát và hỗ trợ tăng trưởng. Trên cơ sở đó, ngay từ đầu năm, Ngân hàng Nhà nước thông báo hạn mức tín dụng cho từng ngân hàng thương mại (NHTM).

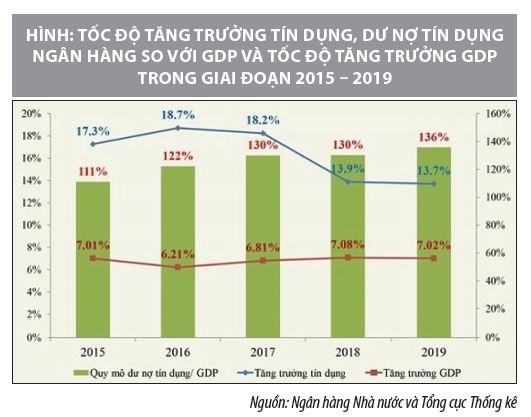

Tính đến hết năm 2019, tăng trưởng tín dụng của nền kinh tế đạt trên 13%, thấp hơn mức tăng 4 năm gần đây (Tăng trưởng tín dụng năm 2015 là 17,29%, năm 2016 là 18,71%, năm 2017 là 18,17%, năm 2018 là 13,89%). Tính đến hết năm 2019, tổng dư nợ cho vay nền kinh tế của các tổ chức tín dụng (tổ chức tín dụng) về số tuyệt đối đạt trên 8,2 triệu tỷ đồng, tương đương 339 tỷ USD, trong khi tổng GDP của cả nước ở mức 255 tỷ USD. Tỷ lệ tín dụng/GDP của Việt Nam ở mức 1,33 lần, cao hơn mức 1,3 lần được khuyến cáo đối với các nước đang phát triển và các quốc gia trong khối ASEAN. Việc Ngân hàng Nhà nước đưa ra định hướng tăng trưởng tín dụng hợp lý, thấp hơn 14% là hoàn toàn có cơ sở đảm bảo tăng trưởng kinh tế bền vững, an toàn.

Trong giai đoạn 2008-2010, tăng trưởng tín dụng đạt mức 30% - 37%, đến giai đoạn 2011-2019 đã được điều chỉnh giảm xuống còn 13-18%/năm. Về chất lượng tín dụng, tỷ lệ nợ xấu nội bảng đến hết năm 2019 ở mức 1,89%. Tuy nhiên, tỷ lệ nợ xấu cuối năm 2019 bao gồm cả nợ tiềm ẩn vẫn còn ở mức cao, khoảng 4,59%. Giai đoạn 2009-2010, tăng trưởng tín dụng/GDP khoảng 2,4 lần, riêng năm 2007 là 5,3 lần nhưng đến nay tỷ lệ nợ xấu đã giảm xuống dưới 2 lần (năm 2018- 2019) và dự kiến năm 2020 cũng dưới 2 lần.

Công tác điều hành chính sách tín dụng trong thực thi chính sách tiền tệ những năm qua của Ngân hàng Nhà nước tiếp tục hướng dòng vốn của các tổ chức tín dụng đến các lĩnh vực ưu tiêu của nền kinh tế theo định hướng của Chính phủ như: Nông nghiệp – nông thôn, xuất khẩu, công nghiệp phụ trợ, công nghiệp chế tạo, doanh nghiệp nhỏ và vừa (DNNVV), ứng dụng công nghệ cao trong nông nghiệp.

Tính đến hết năm 2019, tổng dư nợ cho vay nền kinh tế của các tổ chức tín dụng (tổ chức tín dụng) về số tuyệt đối đạt trên 8,2 triệu tỷ đồng, tương đương 339 tỷ USD, trong khi tổng GDP của cả nước ở mức 255 tỷ USD. Tỷ lệ tín dụng/GDP của Việt Nam ở mức 1,33 lần, cao hơn mức 1,3 lần được khuyến cáo đối với các nước đang phát triển và các quốc gia trong khối ASEAN.

Tính đến cuối năm 2019, dư nợ cho vay đối với DNNVV chiếm khoảng 18,7% dư nợ toàn nền kinh tế; dư nợ cho vay đối với khách hàng cá nhân, hộ gia đình chiếm 45,4% dư nợ toàn nền kinh tế, tăng 12,19% so với cuối năm 2018. Tính đến hết năm 2019, dư nợ đối với DNNVV đạt trên 1.530.000 tỷ đồng, tăng trên 16% so với đầu năm. Tốc độ dư nợ đối với DNNVV cũng tiếp tục tăng cao hơn tốc độ tăng dư nợ chung của nền kinh tế. Trong điều kiện DNNVV ít có khả năng huy động vốn thông qua thị trường chứng khoán, phát hành trái phiếu DN, ít có khả năng tiếp cận các nguồn vốn hỗ trợ, nguồn từ ngân sách nhà nước, vốn hỗ trợ quốc tế còn hạn chế thì vốn tín dụng ngân hàng vẫn là kênh tài trợ vốn chủ yếu cho DNNVV phục vụ hoạt động sản xuất, kinh doanh.

Trong năm 2019, các tổ chức tín dụng tiếp tục mở rộng vốn an toàn cho sản xuất nông nghiệp – nông thôn, nuôi trồng và chế biến thủy hải sản, phát triển nông nghiệp công nghệ cao. Tính đến hết năm 2019, dư nợ tín dụng nông nghiệp – nông thôn tăng 11% so với cuối năm 2018, chiếm khoảng 25% tổng dư nợ nền kinh tế; tín dụng đối với DNNVV tăng khoảng 16%, tín dụng đối với DN ứng dụng công nghệ cao tăng khoảng 15%. Các NHTM thực hiện nghiêm túc chỉ thị của Ngân hàng Nhà nước với việc quy định thêm một số hạn chế liên quan đến các khoản cho vay bất động sản, hạn chế tín dụng vào lĩnh vực rủi ro như các dự án BOT, điện mặt trời chưa vận hành thương mại... Đây một trong những lý do khiến lãi suất cho vay lĩnh vực này có sự phân hoá.

Để gia tăng dòng vốn, đáp ứng nhu cầu của DN, Ngân hàng Nhà nước cũng đã tập trung rà soát hoàn thiện các khung khổ pháp lý tạo điều kiện cho các thành phần kinh tế được vay vốn theo năng lực tài chính và phương án kinh doanh khả thi, mở rộng và đa dạng hóa các kênh tiếp cận tín dung. Ngân hàng Nhà nước cũng chỉ đạo các tổ chức tín dụng tập trung vốn và lĩnh vực sản xuất, đặc biệt là 5 lĩnh vực ưu tiên theo định hướng của Chính phủ với nhiều chương trình cho vay ưu đãi đối với một số lĩnh vực ưu tiên như: Cho vay theo chuỗi giá trị bền vững trong hoạt động sản xuất nông nghiệp, thúc đẩy đầu tư vào năng lượng bền vững; cho vay tín dụng xanh, chính sách hỗ trợ DN ứng dụng công nghệ cao, nông nghiệp sạch, công nghiệp phụ trợ.

Đến nay, quy mô dư nợ vốn tín dụng của toàn bộ nền kinh tế đã đạt trên 8 triệu tỷ đồng từ hệ thống ngân hàng, trong đó dư nợ đối với khối DN là trên 4 triệu tỷ đồng, chiếm trên 53% (trong đó, DN nhà nước chỉ khoảng xấp xỉ 5% trong tổng dư nợ tín dụng cho DN; khối DN tư nhân chiếm 43% tổng dư nợ tín dụng, còn lại là hộ kinh doanh và cá nhân chiếm khoảng 45,7% tổng dư nợ tín dụng).

Trong năm 2019, các tổ chức tín dụng đã tích cực triển khai thực hiện Nghị định số 57/2018/NĐ-CP của Chính phủ về cơ chế, chính sách khuyến khích doanh nghiệp đầu tư vào nông nghiệp, nông thôn (thay thế Nghị định số 210/2013/NĐ-CP ngày 19/12/2013 của Chính phủ) với mục tiêu thúc đẩy phát triển nông nghiệp hàng hóa tập trung quy mô lớn theo hướng hiện đại, ứng dụng công nghệ cao, nâng cao giá trị gia tăng và phát triển bền vững. Nghị định này đã đem lại kết quả bước đầu tích cực, chỉ trong vòng chưa đầy 3 năm, số DN đầu tư trực tiếp vào khu vực nông nghiệp đã tăng 3 lần, từ chỗ hơn 3.000 DN, đến nay đã có 11.800 DN đầu tư vào khu vực nông nghiệp. Hầu hết các tập đoàn lớn trong nước cũng đã hướng đến khu vực nông nghiệp. Hàng loạt các DN lớn khác đã tạo nên một hạt nhân trong chuỗi liên kết ứng dụng khoa học công nghệ để tập trung phát triển lĩnh vực nông nghiệp hàng hóa.

Kiểm soát vốn tín dụng vào các lĩnh vực có nhiều rủi ro

Cùng với việc hướng dòng vốn vào các lĩnh vực ưu tiên, trong điều hành chính sách tiền tệ, Ngân hàng Nhà nước cũng liên tục đưa ra các cảnh báo, hoàn thiện các công cụ điều hành, hạn chế dòng vốn tín dụng vào các lĩnh vực có nhiều rủi ro như: bất động sản, chứng khoán.

Tính đến hết năm 2019, tín dụng chảy vào bất động sản (bao gồm cả mục đích kinh doanh và mục đích sử dụng) chiếm hơn 19% tổng dư nợ nền kinh tế, tương đương khoảng 1,5 triệu tỷ đồng. Đây là con số rất đáng quan tâm và tiềm ẩn nhiều rủi ro cho các tổ chức tín dụng cũng như cho thị trường bất động sản. Vì vậy, ngày 15/11/2019, Ngân hàng Nhà nước đã ban hành Thông tư số 22/2019/TT-NHNN về việc quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài, (thay thế Thông tư số 36/2014/TT-NHNN ngày 20/11/2014). Thông tư số 22/2019/TT-NHNN có hiệu lực từ ngày 1/1/2020.

Theo đó, Ngân hàng Nhà nước chính thức đưa lộ trình cụ thể về giảm tỷ lệ tối đa của nguồn vốn ngắn hạn dùng để cho vay trung và dài hạn sau nhiều lần điều chỉnh (từ đầu năm 2020 đến hết tháng 9/2020, tỷ lệ này giảm từ mức 60% hiện nay xuống còn 40%; Từ đầu tháng 10/2020 đến hết tháng 9/2021 giảm về 37%; từ đầu 2021 đến hết tháng 9/2022, giảm về 34%; Từ sau ngày 1/10/2022 trở đi, về mức tối đa là 30%).

Trước đó, Ngân hàng Nhà nước đã đưa ra chủ trương giảm theo lộ trình, đưa tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung, dài hạn xuống còn 30%. Hiện nay, các khoản cho vay trung và dài hạn phần lớn trong lĩnh vực bất động sản. Quy định này giúp kiểm soát được rủi ro thanh khoản nhằm bảo đảm an toàn hệ thống trước những thay đổi điều kiện kinh tế vĩ mô, góp phần ổn định hoạt động ngân hàng.

Cũng với mục tiêu kiểm soát vốn tín dụng cho vay các lĩnh vực rủi ro, trong năm 2019, Ngân hàng Nhà nước ban hành quy định mới quản lý chặt chẽ hơn cho vay tiêu dùng, hạn chế vốn chảy vào lĩnh vực bất động sản và chứng khoán. Cụ thể, tại Thông tư số 18/2019/ TT-NHNN ngày 04/11/2019, Ngân hàng Nhà nước quy định lộ trình giảm tỷ lệ dư nợ cho vay tiêu dùng giải ngân trực tiếp cho khách hàng tại công ty tài chính so với tổng dư nợ tín dụng tiêu dùng (từ ngày 1/1/2021 đến ngày 31/12/2021, tỷ lệ này là 70% và giảm còn 60% trong giai đoạn 1/1/2022-31/12/2022. Đến 1/1/2023-31/12/2023, con số trên là 50% và sau 1/1/2024, là 30%). Lộ trình cụ thể trên tạo điều kiện cho các công ty tài chính có thời gian tái cấu trúc danh mục cho vay, tránh ảnh hưởng đột ngột đến biên lãi ròng và lợi nhuận.

Dự báo và khuyến nghị

Năm 2020 và các năm tới, dự báo kinh tế thế giới, thị trường tài chính quốc tế, kinh tế vĩ mô trong nước tiếp tục có những biến động phức tạp. Trong bối cảnh đó, bám sát Nghị quyết của Quốc hội, mục tiêu và chỉ đạo của Chính phủ, Ngân hàng Nhà nước cần tiếp tục chủ động, linh hoạt điều hành chính sách tín dụng trong tổng thể điều hành chính sách tiền tệ, hướng dòng vốn tín dụng vào các lĩnh vực ưu tiên, hạn chế vốn tín dụng vào các lĩnh vực có nhiều rủi ro, góp phần thực hiện thành công các chỉ tiêu kinh tế vĩ mô năm 2020 và các năm tiếp theo.

Ngân hàng Nhà nước tiếp tục chỉ đạo tái cơ cấu tổ chức tín dụng hiệu quả, phòng chống những biến động bất thường và tránh các cú sốc từ bên ngoài ảnh hưởng đến hoạt động tín dụng của các NHTM đối với nền kinh tế; Tiếp tục chủ động và linh hoạt trong điều hành các công cụ chính sách tiền tệ, điều chỉnh tăng hạn mức tín dụng đối với một số NHTM đảm bảo cho vay an toàn, nghiên cứu tiến tới bỏ hạn mức tín dụng vào thời điểm phù hợp đối với các NHTM đã đáp ứng được tiêu chuẩn Basel II, có tỷ lệ nợ xấu dưới 2%. Ngân hàng Nhà nước cũng tiếp tục các biện pháp điều hành giảm lãi suất cho vay trong nền kinh tế thông qua các công cụ chính sách của mình như: dự trữ bắt buộc, cho vay tái cấp vốn, lãi suất OMO...; Tiếp tục hoàn thiện các quy định liên quan đến an toàn, đến chất lượng tín dụng; nâng cao chất lượng hoạt động thanh tra, giám sát, đảm bảo an toàn trong hoạt động cho vay.

Tăng trưởng tín dụng năm 2020 dự báo ở mức khoảng 14%, các năm tiếp theo cũng ở mức 12- 14%, tổng phương tiện thanh toán tăng 13% trong năm 2020 và 11-13% các năm tiếp theo.

Theo đó, các NHTM cần tiếp tục hướng dòng vốn tín dụng đến các lĩnh vực ưu tiên, cần tiếp tục thắt chặt cho vay bất động sản, cần thực sự thận trọng các dự án BOT, BT, điện mặt trời; cần tiếp tục rà soát các quy định nội bộ liên quan đến hoạt động cho vay, nâng cao hiệu quả hoạt động kiểm soát nội bộ, phòng ngừa rủi ro đạo đức; tiếp tục đẩy mạnh phát hành trái phiếu huy động vốn trung dài hạn đảm bảo các tỷ lệ an toàn theo quy định. Các cấp, các ngành, các cơ quan chức năng cần tiếp tục thực sự vào cuộc, hỗ trợ các tổ chức tín dụng xử lý nợ xấu có hiệu quả theo Nghị quyết số 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng, hỗ trợ mở rộng vốn tín dụng của Ngân hàng Chính sách xã hội an toàn và đúng đối tượng, hướng dòng vốn tín dụng của các NHTM đến các lĩnh vực ưu tiên của nền kinh tế.

Tài liệu tham khảo:

1. Quốc hội, Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng;

2. Ngân hàng Nhà nước, Thông tư số 22/2019/TT-NHNN về việc quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài;

3. Ngân hàng Nhà nước, Thông tư số 18/2019/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 43/2016/TT-NHNN về cho vay tiêu dùng của công ty tài chính;

4. Các website: www.sbv.gov.vn; www.gso.gov.vn; www.mof.gov.vn