Dòng tiền ngoại vào thị trường cổ phiếu Việt Nam khó bứt phá trong bối cảnh tỷ giá gặp nhiều áp lực

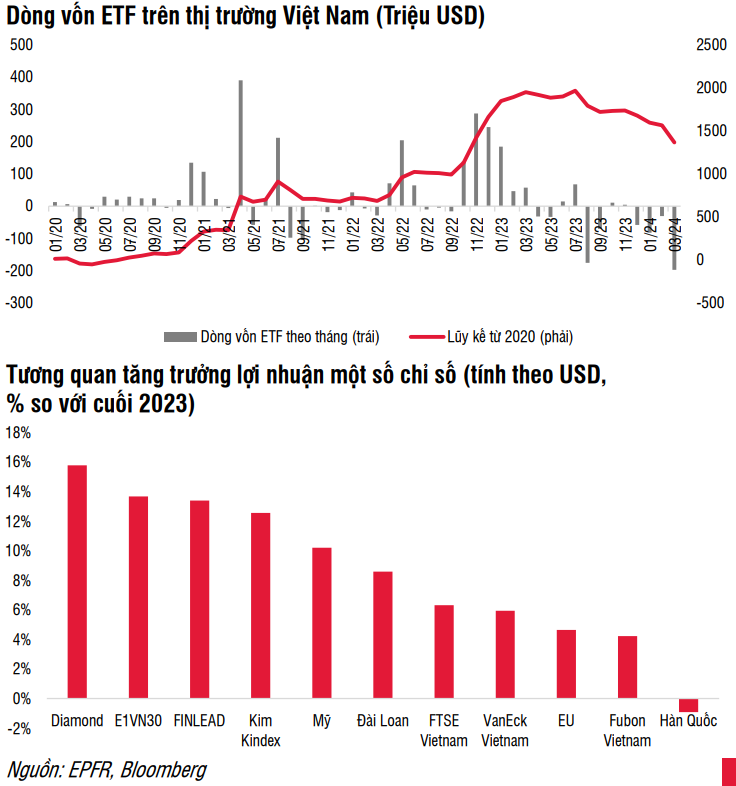

Biến động mạnh và không tích cực về tỷ giá trong quý I/2024 và diễn biến khả quan của các thị trường chứng khoán khác trên thế giới khiến cho sức hấp dẫn của các quỹ ETF Việt Nam không quá nổi trội.

Số liệu do SSI Research cho thấy, các quỹ ETF đẩy mạnh rút ròng trong tháng 3/2024, với giá trị theo tháng kỷ lục là 4,81 nghìn tỷ đồng, tương đương với gần 5,9% tổng quy mô tài sản.

Tính từ đầu năm 2024, giá trị rút ròng ghi nhận 7.760 tỷ đồng. Tổng quy mô tài sản các quỹ ETF đầu tư vào Việt Nam giảm về 76.800 tỷ đồng, so với mức đỉnh hồi tháng 8/2023 là 89.000 tỷ đồng. Hầu hết các quỹ đều ở trạng thái bán ròng trong tháng 3/2024.

DCVFM VNDiamond chịu áp lực bán kỷ lục là 2.800 tỷ đồng trong tháng, tính từ tháng 3/2023 quỹ đã bị rút 8.600 tỷ đồng. Bên cạnh đó, các quỹ Fubon (-970 tỷ đồng), DCVFM VN30 (-435 tỷ đồng), Xtrackers FTSE Vietnam (-389 tỷ đồng), SSIAM VNFIN Lead (-218 tỷ đồng) đều ghi nhận rút vốn đẩy mạnh trong tháng. Ngược lại, chỉ số ít quỹ ghi nhận dòng vốn vào với giá trị không đáng kể.

Theo SSI Research, biến động mạnh và không tích cực về tỷ giá trong quý I/2024 và diễn biến khả quan của các thị trường chứng khoán khác trên thế giới khiến cho sức hấp dẫn của các quỹ ETF Việt Nam không quá nổi trội.

Trên thực tế, tăng trưởng lợi nhuận của các chỉ số ETF như Fubon (+4%) hay VanEck (+6%) đều đang kém hơn so với lợi nhuận ghi nhận của các chỉ số thị trường của Mỹ hay Đài Loan.

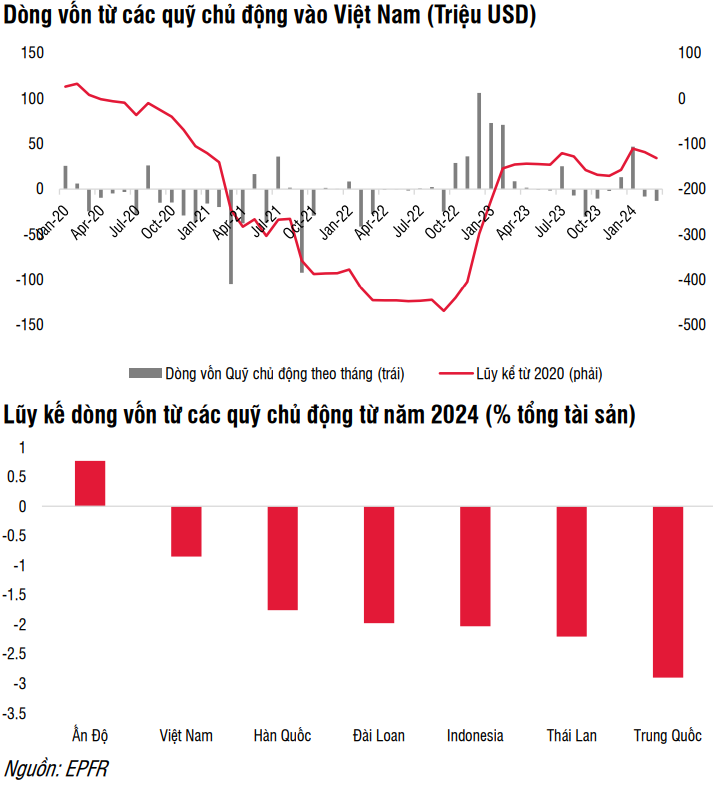

Tương tự, dòng vốn chủ động cũng tiếp tục rút ròng mạnh trong tháng 3/2024. Các quỹ chủ động có diễn biến kém tích cực và rút ròng hơn 1.800 tỷ đồng trong tháng 3.

Khác với tháng 2, xu hướng rút ròng diễn ra đồng đều hơn giữa các quỹ, bao gồm cả các quỹ chủ động đầu tư đa quốc gia và riêng Việt Nam.

Tổng giá trị rút ròng từ các quỹ chủ động vào Việt Nam trong quý I/2024 lên tới hơn 2.800 tỷ đồng, chiếm khoảng 0,8% tổng tài sản các quỹ chủ động.

“Chúng tôi duy trì quan điểm cho rằng sức hấp dẫn của thị trường cổ phiếu Việt Nam khó có thể đem lại sự bứt phá, nhất là trong bối cảnh tỷ giá đang gặp nhiều áp lực, trừ trường hợp các giải pháp giúp nâng hạng thị trường chứng khoán Việt Nam được thực hiện quyết liệt hơn”, SSI Research nhận định.

Tuy nhiên, dòng tiền đầu tư vào thị trường Việt Nam có thể có diễn biến tích cực hơn trong nửa cuối năm nay, khi được hưởng lợi từ dòng tiền chuyển dịch sang thị trường đang phát triển, sau khi Ngân hàng Dự trữ liên bang Mỹ (Fed) bắt đầu cắt giảm lãi suất.

Trái ngược với diễn biến tại thị trường Việt Nam, quỹ cổ phiếu toàn cầu tiếp tục tăng tốc trong tháng 3/2024. Tổng giá trị giải ngân vào quỹ cổ phiếu toàn cầu tăng 59,5 tỷ USD - mức cao nhất kể từ tháng 2/2022 và ghi nhận là tháng vào ròng thứ 7 liên tiếp.

Thị trường Mỹ thu hút phần lớn dòng tiền trong tháng 3 và hầu hết các thị trường khác đều yếu đi so với tháng 2, phản ảnh mức độ phân hóa của dòng tiền.

Quỹ trái phiếu vào ròng tháng thứ 15 liên tiếp, với tổng giá trị đạt 44,3 tỷ USD. Môi trường lãi suất cao giúp sức hút vẫn duy trì từ quỹ trái phiếu thị trường phát triển với mức giải ngân là 48,9 tỷ USD.

Tuy nhiên, thông điệp của Fed về việc nới lỏng chính sách tiền tệ cũng khiến cho dòng tiền vào quỹ trái phiếu hạ nhiệt so với tháng trước.

Quỹ thị trường tiền tệ rút ròng 71,7 tỷ USD trong tháng 3/2024, là tháng rút ròng đầu tiên kể từ tháng 9/2022.

Việc giảm tỷ trọng vào quỹ thị trường tiền tệ được đánh giá là tích cực, phản ánh dòng tiền đang tìm đến những tài sản rủi ro hơn.

“Nhìn chung, dòng tiền đầu tư vào các tài sản tài chính khả quan trong quý I/2024, đặc biệt là vào quỹ cổ phiếu khi số liệu kinh tế và kết quả kinh doanh tích cực của các doanh nghiệp niêm yết”, SSI Research lưu ý.

Khảo sát của Bank of American (BofA) cho thấy, tỷ trọng phân bổ cổ phiếu đã lên mức cao nhất kể từ tháng 11/2021, tuy nhiên đã có sự thận trọng với các cổ phiếu công nghệ và thị trường Mỹ và xu hướng chuyển dịch sang các nhóm ngành khác (ngân hàng, y tế) hoặc thị trường châu Âu/đang phát triển.

Dòng vốn vào quỹ cổ phiếu thị trường phát triển (DM) tích cực với sức hút từ thị trường Mỹ. Trong tháng 3/2024, các quỹ cổ phiếu thị trường DM huy động được thêm 54 tỷ USD - mức cao nhất kể từ tháng 2/2022 trong đó thị trường Mỹ đạt 46,3 tỷ USD nhờ sự tham gia tích cực của nhà đầu tư cá nhân. Các thị trường khác như châu Âu (-5,3 tỷ USD) hay Nhật Bản (+3,2 tỷ USD) kém tích cực hơn.

Dòng vốn vào cổ phiếu thị trường đang phát triển (EM) gần như đi ngang. Trong đó, thị trường Trung Quốc vào ròng nhẹ (+584 triệu USD) khi xu hướng mùa vụ hạ nhiệt (dòng tiền vào 2 tháng đầu năm chủ yếu đến từ nhà đầu tư trong nước).

Các thị trường châu Á lớn khác đều khá yếu ngoại trừ Ấn Độ (+2,2 tỷ USD) nhờ nhu cầu mạnh mẽ từ các quỹ chủ động hay Đài Loan (+5,7 tỷ USD) nhờ sự ra mắt của quỹ ETF mới (vào ròng 5,5 tỷ USD trong 1 ngày).

Tỷ trọng phân bổ của cổ phiếu đối với cả nhà đầu tư tổ chức và cá nhân đều đang thấp hơn hoặc chỉ cao hơn một chút so với mức trung bình dài hạn, chỉ ra rằng dư địa vào các quỹ cổ phiếu vẫn còn khá nhiều.

Khảo sát BofA cũng chỉ ra tỷ trọng tiền mặt trong tháng 3/2024 ở mức 4,4%, cao hơn mức 4,2% trong tháng 2/2024 và cũng chưa xuống ngưỡng “rủi ro đảo chiều” (dưới 4%).