Mirae Asset:

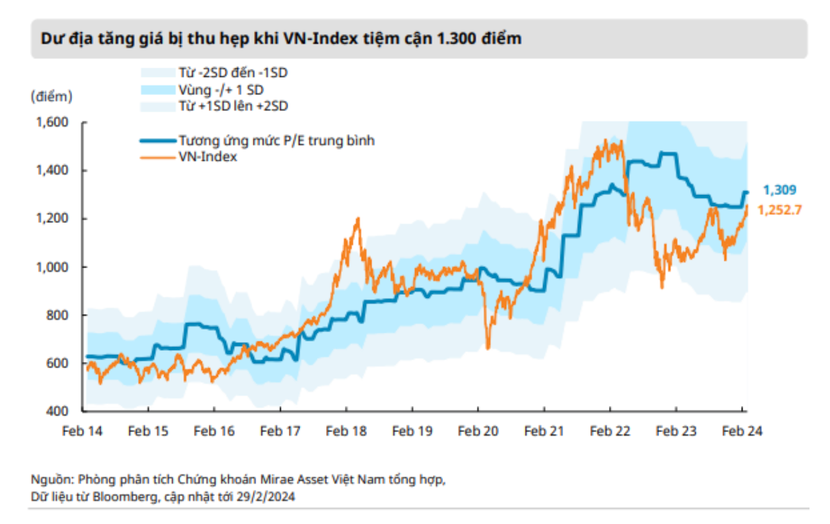

“Dư địa tăng của VN-Index thu hẹp khi tiệm cận vùng PE trung bình 10 năm”

Mirae Asset duy trì quan điểm tích cực về triển vọng kinh tế Việt Nam năm 2024, song với đà tăng tốt của thị trường chứng khoán thời gian qua, dư địa dành cho xu hướng tăng đã bị thu hẹp.

Trong tháng 2/2024, VN-Index tiếp tục tăng khoảng 90 điểm (+7,6% so với tháng trước) và đóng cửa tại 1.252,73 điểm; kéo dài chuỗi tăng điểm sang tháng thứ tư liên tiếp.

Diễn biến này có phần đồng thuận với bối cảnh tích cực của thị trường chứng khoán toàn cầu.

Thanh khoản thị trường trong tháng 2 bùng nổ với mức tăng 38% so với tháng trước - mức giá trị giao dịch bình quân cao nhất kể từ tháng 9/2023.

Điểm sáng đến từ sự tham gia mạnh mẽ của nhóm nhà đầu tư cá nhân với việc mua ròng xuyên suốt, tổng giá trị ghi nhận 6.500 tỷ đồng.

Ngược lại, khối ngoại tiếp tục bán ròng hơn 2.700 tỷ đồng, trong đó các ETF tiếp tục xu hướng rút ròng.

Chứng khoán Mirae Asset trong báo cáo chiến lược mới cập nhật vẫn duy trì quan điểm tích cực về triển vọng tăng trưởng kinh tế của Việt Nam trong năm 2024 với các động lực chính từ đầu tư công, thu hút FDI và nhiều thay đổi tích cực đến từ phía chính sách nhằm định hình triển vọng tăng trưởng bền vững.

Song, Mirae Asset nhận định với đà tăng tốt, dư địa dành cho xu hướng tăng hiện tại của VN-Index hiện đã bị thu hẹp khi dần tiệm cận vùng P/E bình quân 10 năm (tương ứng 1.309 điểm).

Diễn biến tăng điểm cũng đưa chỉ số sàn HOSE quay về vùng trung vị tại 16,2 lần so với mức 14,9 lần vào tháng 1.

Mirae Asset nhận định P/E của VN30 hiện vẫn đang duy trì ở vùng tương đối thấp trong lịch sử khi dao động quanh vùng 12,6 lần và thấp hơn so với mức trung vị 14 lần - dù đã tăng mạnh so với vùng P/E 11,6 vào cuối tháng 1 qua.

Điều này góp phần giải thích khi phần lớn động lực tăng điểm của VN-Index và tăng trưởng vốn hóa phần lớn được ghi nhận tại các nhóm ngành trọng điểm và mang tính dẫn dắt như ngân hàng, bất động sản và nguyên vật liệu.

Mặt khác, Mirae Asset cũng lưu ý tới một số rủi ro như sự không chắc chắn về thời gian và quy mô cắt giảm lãi suất của Fed trong năm 2024; tác động của lãi suất toàn cầu cao đối với việc đảo nợ, hoạt động kinh doanh, tiêu dùng; tác động từ các khó khăn kéo dài của ngành bất động sản một số quốc gia lớn; rủi ro tăng trưởng thấp ở Châu Âu; rủi ro địa chính trị.