Dư nợ vay ký quỹ cao nhất lịch sử, đạt 228 nghìn tỷ đồng

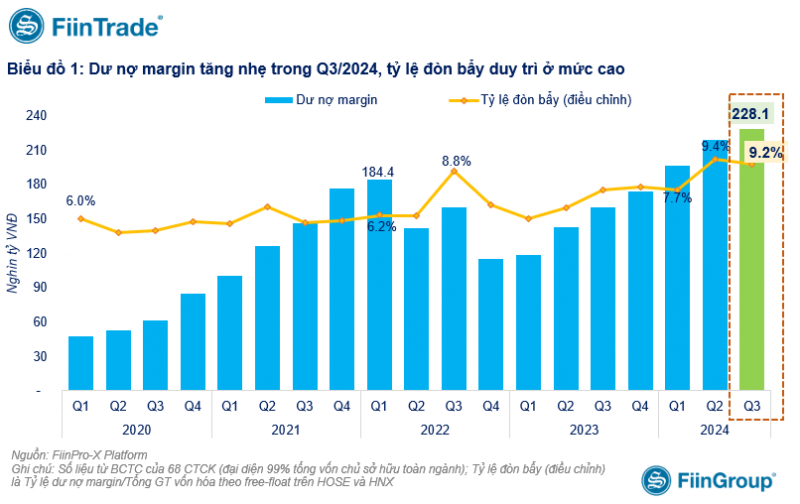

Dư nợ vay ký quỹ (margin) toàn thị trường tính đến hết tháng 9/2024 ước đạt 228,1 nghìn tỷ đồng, tăng 9,12 nghìn tỷ trong quý III/2024, tăng 56 nghìn tỷ đồng so với cuối năm 2023.

Số liệu thống kê của FiinTrade cho thấy, dư nợ margin của 68 công ty chứng khoán (đại diện 99% quy mô vốn chủ sở hữu của toàn ngành) tính đến thời điểm 30/9/2024 đạt 228 nghìn tỷ đồng, tăng nhẹ so với cuối quý II/2024 (+4%).

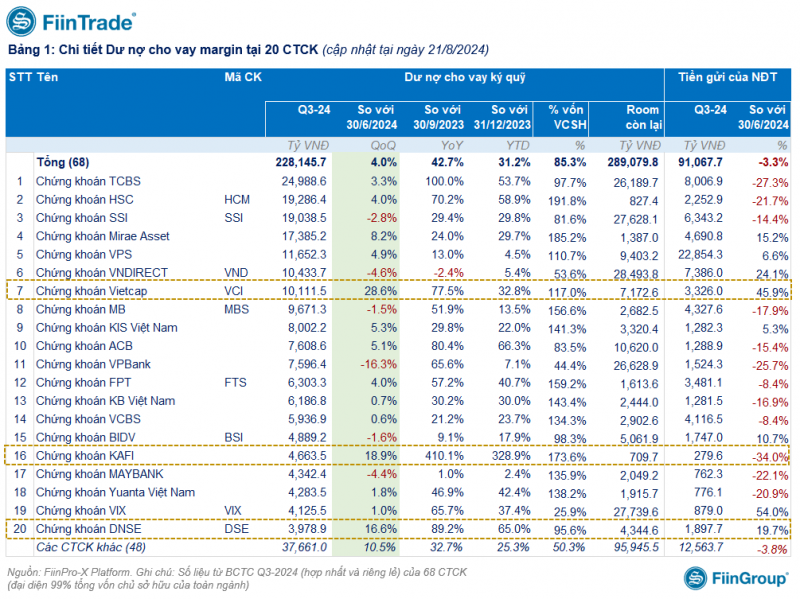

Tuy nhiên, quy mô dư nợ margin giữa các công ty chứng khoán có sự phân hóa lớn. Nhiều công ty có dư nợ margin trên 10 nghìn tỷ đồng, tăng trưởng 2 con số, trong khi không ít công ty chứng khoán bị sụt giảm mạnh dư nợ cho vay margin.

Dẫn đầu thị trường là Công ty cổ phần Chứng khoán Kỹ thương (TCBS), với dư nợ margin cuối kỳ đạt 25.483 tỷ đồng tăng 790 tỷ so với thời điểm cuối quý II/2024. Công ty chứng khoán Mirae Asset có dư nợ margin tăng mạnh nhất nhì thị trường, từ 16.746 tỷ đồng cuối quý II lên 19.291 tỷ đồng cuối quý III/2024.

Công ty chứng khoán Vietcap cũng đẩy mạnh cho vay tăng từ 7.900 tỷ đồng lên 10.111 tỷ đồng. Nhiều công ty chứng khoán lớn khác cũng tăng cho vay margin như HSC, VPS, Yuanta, VIX, Chứng khoán Rồng Việt, KIS, FPTS, VCBS, SHS. Dư nợ cho vay margin còn ghi nhận đột biến ở một số công ty chứng khoán quy mô nhỏ như: DNSE (+16,6%), KAFI (+18,9%), Chứng khoán Liên Việt (+496,5%).

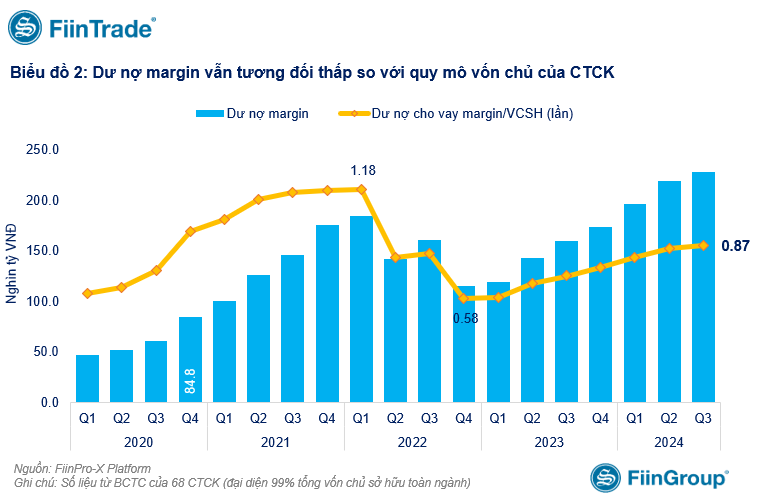

Tuy nhiên, dù cho vay margin tăng, tỷ lệ dư nợ margin/vốn chủ sở hữu ở các công ty chứng khoán trên vẫn ở ngưỡng an toàn, dưới 2 lần. Tại TCBS, dư nợ margin/vốn chủ sở hữu 0,99 lần. Tỷ lệ này ở Vietcap là 1,16 lần; LPBankS là 0,76 lần; VPS 1,15 lần; VIX tỷ lệ cho vay quá thấp dưới ngưỡng quy định đạt 0,26 lần. Trong khi đó, Mirae Asset vượt tỷ lệ là 2,05 lần, HSC 1,9 lần.

Điều này cho thấy dư địa đẩy mạnh nghiệp vụ cho vay margin vẫn còn khá nhiều nếu chỉ xét trên quy mô vốn chủ sở hữu. Tuy nhiên, việc đáp ứng tỷ lệ dư nợ margin/tổng vốn chủ sở hữu chỉ là điều kiện cần và điều kiện đủ để công ty chứng khoán có thể đẩy mạnh mảng cho vay margin đó là phải còn nguồn để cho vay.

Mặc dù dư nợ cho vay margin liên tục lập đỉnh mới, thanh khoản thị trường gần đây vẫn chưa có nhiều cải thiện và cá nhân giảm mua ròng (thậm chí quay ra bán ròng trong tháng 8-9 qua khớp lệnh). Giá trị giao dịch bình quân tháng 9/2024 mỗi phiên ở mức 15.109 tỷ đồng, giảm 8,5% so với mức bình quân tháng 8 và giảm 24,7% so với mức bình quân 5 tháng.

Thêm vào đó, tỷ lệ đòn bẩy (Tỷ lệ giữa Margin/Tổng vốn hóa điều chỉnh theo free-float) và tỷ lệ margin/giá trị giao dịch bình quân duy trì ở mức cao trong quý III/2024. Điều này cho thấy dư nợ margin tăng thêm không giúp đẩy nhanh vòng quay giao dịch trên thị trường (do gia tăng cho vay theo “deal” – thỏa thuận).

Theo ông Nguyễn Thế Minh - Giám đốc khối Nghiên cứu và Phân tích của Chứng khoán Yuanta, margin tăng trong bối cảnh thanh khoản thấp chủ yếu là cho vay deal tăng. Mặc dù có rủi ro, nhưng không giống đáng lo ngại như giai đoạn VN-Index lập đỉnh năm 2022. Vì thời điểm đó, các công ty chứng khoán cho vay deal lớn ở nhóm ngành Bất động sản (chiếm 40%-50% dư nợ margin toàn thị trường), nên khi xảy ra tình trạng lệnh gọi ký quỹ (call margin) hoặc bán giải chấp (force sell) sẽ tạo hiệu ứng bán tháo hàng loạt.

“Ở thời điểm hiện tại, margin không tập trung ở nhóm Bất động sản mà chủ yếu ở nhóm Ngân hàng (55%-60% tổng dư nợ margin). Trong khi đó, dòng bank vẫn ổn định, không đáng lo ngại”, ông Minh nhận định.

Theo thống kê của FiinTrade, dư địa tăng trưởng cho vay ký quỹ, theo quy định, vẫn còn nhiều, khoảng 290 nghìn tỷ đồng, có thể tăng gấp đôi mức hiện tại. Do đó, việc nhìn nhận và quản trị được những rủi ro của cho vay margin giai đoạn tới càng đóng vai trò then chốt để tối ưu hiệu quả đầu tư.