Huy động vốn tín dụng chính thức cho doanh nghiệp nhỏ và vừa tiểu vùng Tây Bắc

Với mục tiêu khơi thông dòng vốn tín dụng ngân hàng cho đối tượng doanh nghiệp nhỏ và vừa tiểu vùng Tây Bắc, tác giả sử dụng phương pháp nghiên cứu định tính kết hợp với định lượng dựa trên nền tảng các yếu tố ảnh hưởng đến quyết định cho vay của ngân hàng đối với doanh nghiệp nhỏ và vừa.

Kết quả nghiên cứu cho thấy, các ngân hàng thương mại thu thập và sử dụng đồng thời cả thông tin cứng và thông tin mềm để quyết định cho vay đối với doanh nghiệp nhỏ và vừa, trong đó thông tin cứng (tài sản thế chấp, tình hình tài chính, lịch sử tín dụng) là quan trọng nhất khi xét duyệt các khoản vay.

Theo Viện Nghiên cứu Kinh tế quản lý Trung ương (CIEM) (2015) và thống kê của tác giả, trong 1.908 doanh nghiệp nhỏ và vừa (DNNVV) khu vực Tây Bắc Việt Nam có trên 34% số DN đang thiếu vốn trầm trọng nhưng khó tiếp cận được nguồn vốn tín dụng ngân hàng bởi nhiều nguyên nhân: Thiếu tài sản đảm bảo, tín chấp thấp, hiệu quả tài chính thấp, lợi nhuận các năm gần đây sụt giảm theo xu thế toàn cầu... Có nghĩa là các DNNVV vùng Tây Bắc không đáp ứng được các yêu cầu về thông tin cứng mà ngân hàng đặt ra.

Hiện nay, có hai công nghệ cho vay cơ bản được sử dụng để tài trợ vốn cho DNNVV đó là cho vay dựa trên các thông tin cứng (chỉ số tài chính: Khả năng thanh toán; Chỉ tiêu cân nợ; Chỉ tiêu hoạt động và Chỉ tiêu sinh lợi) và cho vay dựa trên các thông tin mềm (Chấm điểm dòng tiền; Chất lượng quản lý; Lịch sử tín dụng; Yếu tố vĩ mô; Điểm phi tài chính khác...).

Các thông tin mềm khi ra quyết định tín dụng như: niềm tin, mối quan hệ xã hội... có vai trò quan trọng trong việc ra quyết định tín dụng (theo kết quả phỏng vấn sâu của tác giả với 20 cán bộ tín dụng ngân hàng vùng Tây Bắc) nhưng chưa được phản ánh trong các chính sách tín dụng ngân hàng và doanh nghiệp. Đây là khoảng trống nghiên cứu thú vị khi đánh giá vai trò của thông tin trong quyết định tín dụng nhìn từ góc độ nhà quản trị ngân hàng.

Cơ sở lý thuyết

Đến nay, vẫn chưa có sự thống nhất giữa các nhà nghiên cứu về việc thông tin mềm hay thông tin cứng quan trọng hơn trong hoạt động cho vay của các ngân hàng. Mason và Stark (2004) cho rằng, các chuyên viên tín dụng tại các ngân hàng có xu hướng quan tâm đến hồ sơ tài chính quá khứ của công ty chứ không phải là thông tin về vốn hoặc phát triển các chiến lược nhân lực của công ty.

Tương tự như vậy, nghiên cứu của Bruns và Fletcher (2008) kết luận rằng, tỷ lệ lợi nhuận kỳ trước của người vay là yếu tố quan trọng nhất và khả năng tài chính của người vay là yếu tố quan trọng thứ hai (yếu tố ít quan trọng bao gồm khả năng của công ty trong các dự án kinh doanh và giá trị tài sản thế chấp của công ty). Nói cách khác, các nghiên cứu trên nhấn mạnh thêm về vai trò của công nghệ thông tin, giao dịch khó khăn hơn so với các thông tin mềm.

Đối với hoạt động cho vay DNNVV tại các quốc gia đang phát triển, một số nghiên cứu chỉ ra rằng, thông tin mềm là tương đối quan trọng hơn các thông tin cứng vì các thông tin cứng tại các DNNVV thường ít, không đầy đủ, không được kiểm chứng (Berger và Udell, 1995, 2006; Petersen, 2004; Petersen và Rajan, 1994, 2002).

Phần lớn các tài liệu về công nghệ cho vay của ngân hàng đều cho thấy, mối quan hệ với ngân hàng vay có tác động tích cực liên quan đến điều kiện tín dụng và khả năng tín dụng (Berge và Udell, 1995; Petersen và Rajan, 1994; Cole, 1998; Harhoff và Korting 1998). Khi các mối quan hệ chặt chẽ thì các mức lãi suất sẽ thấp hơn, các mối quan hệ càng tốt cũng dẫn đến việc nới lỏng các yêu cầu về tài sản thế chấp (Berger và Udell, 1995; Harhoff và Korting, 1998).

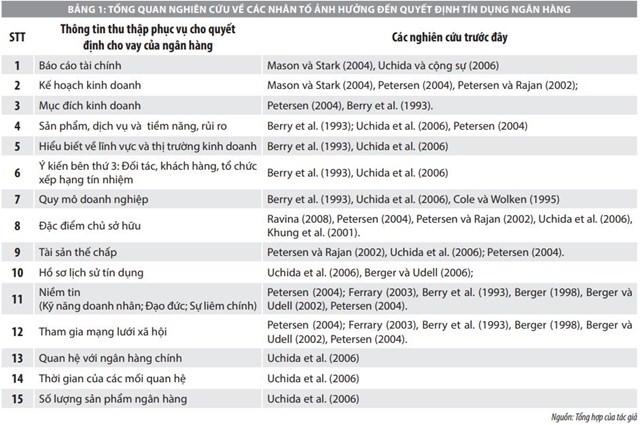

Thông tin được cung cấp bởi các DNNVV và thu thập bởi các cán bộ tín dụng là rất quan trọng đối với quá trình phê duyệt khoản vay của cán bộ quản lý. Các cán bộ tín dụng sẽ sử dụng các thông tin để đánh giá mức độ tín nhiệm của các DNNVV và đưa ra quyết định tín dụng. Từ việc xem xét các nghiên cứu thực nghiệm về quyết định cho vay đối với các DNNVV, có 15 yếu tố được tổng quan lại, là thành phần quan trọng của thông tin cứng và thông tin mềm khi phê duyệt các khoản vay cho DNNVV (Bảng 1).

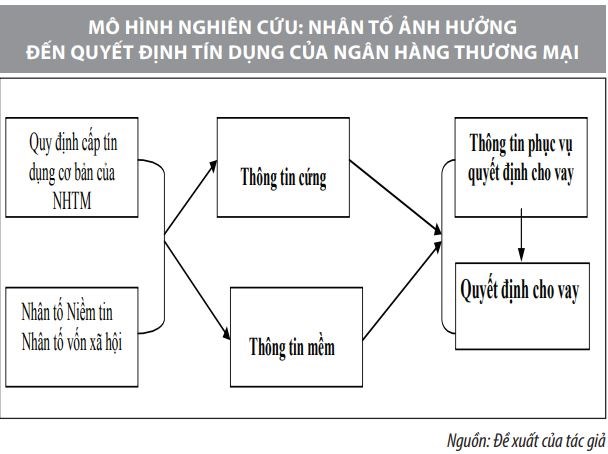

Dựa trên 15 nhân tố thuộc thông tin cứng và thông tin mềm có ảnh hưởng đến quyết định tín dụng ngân hàng cho DNNVV từ tổng quan nghiên cứu, tác giả đề xuất mô hình nghiên cứu như sau:

Giả thuyết H1: Các ngân hàng thương mại sử dụng đồng thời thông tin mềm và thông tin cứng trong quá trình đưa ra quyết định cho vay.

Giả thuyết H2: Thông tin mềm đóng vai trò quan trọng hơn thông tin cứng trong quyết định cho vay.

Kết quả nghiên cứu và thảo luận

Từ 300 bảng khảo sát phát tới 300 cán bộ chuyên trách xét duyệt tín dụng nhóm khách hàng doanh nghiệp tại các ngân hàng thương mại trên địa bàn 4 tỉnh Hòa Bình, Sơn La, Điện Biên, Lai Châu, tác giả thu về được 218 phiếu đã trả lời hoàn chỉnh các câu hỏi với tỷ lệ là 73% (một tỷ lệ tương đối cao cho một khảo sát lẫy mẫu ngẫu nhiên). Có 85,3% số người khảo sát là cán bộ tín dụng, 11,5% số người khảo sát là trưởng phòng tín dụng, còn lại 3,2 % là giám đốc các chi nhánh tại các tỉnh. Thời gian xử lý các khoản vay từ 2 đến 30 ngày và mỗi cán bộ tín dụng phụ trách từ 2 đến 40 hồ sơ/tháng.

Phân tích nhân tố khám phá

Tác giả thực hiện phân tích nhân tố khám phá với sự trợ giúp của phần mềm SPSS 20, những nhân tố không đạt yêu cầu về phương sai trích và hệ số tải sẽ bị loại. Kết quả phân tích nhân tố khám phá cho thấy các biến quan sát được chia thành 7 nhóm.

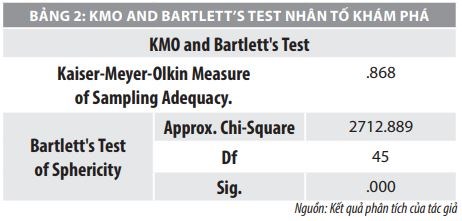

Giá trị tổng phương sai trích = 64,570 % > 50%: đạt yêu cầu; khi đó có thể nói rằng 07 nhân tố này giải thích 64,570 % biến thiên của dữ liệu ban đầu của nhóm 35 biến quan sát. Giá trị hệ số Eigenvalues của các nhân tố đều cao (>1), nhân tố thứ 7 có Eigenvalues (thấp nhất) = 1,576 > 1 với mức khá cao, điều này cho thấy, sự hội tụ của bảy nhân tố là lớn. Ngoài ra, khi tiến hành phân tích nhân tố khám phá cần quan tâm đến kết quả KMO and Bartlett’s test (Bảng 2).

Kết quả phân tích nhân tố cho thấy, chỉ số KMO là 0,868 > 0,5. Điều này chứng tỏ dữ liệu dùng để phân tích nhân tố là hoàn toàn thích hợp. Kết quả kiểm định Barlett’s với mức ý nghĩa (p_value) sig = 0,000 < 0,05, như vậy các biến có tương quan với nhau và thỏa điều kiện phân tích nhân tố.

Phân tích hồi quy logistic để kiểm tra mức độ ảnh hưởng của các nhân tố đến quyết định cho vay của ngân hàng

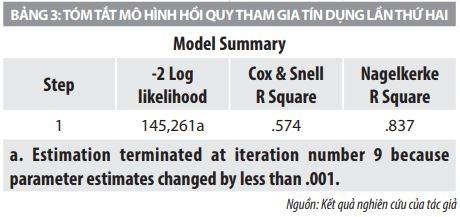

Bảng 3 cho thấy, giá trị -2LL = 145,261 là không quá cao, thể hiện mức độ phù hợp tốt của mô hình tổng thể. Hệ số tương quan Cox & Snell R Square đạt 0,574, trong khi hệ số tương quan Nagelkerke R Square đạt tới 0,837 cho thấy 83,7% sự thay đổi cho vay của ngân hàng được biểu diễn qua các biến trong mô hình. Tỷ lệ này là khá cao, thể hiện sự phù hợp của mô hình nghiên cứu trong việc giải thích biến phụ thuộc.

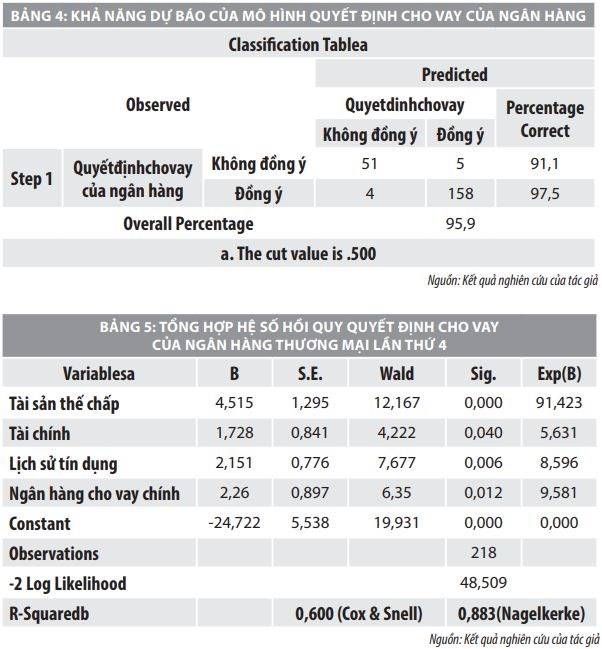

Mô hình hồi quy tương quan lần thứ hai có mức độ giải thích khá chính xác quyết định cho vay của ngân hàng. Mô hình đã dự đoán được tỷ lệ đồng ý cho vay với mức độ chính xác là 97,5 %, trong khi việc giải thích quyết định không cho vay có được tỷ lệ thấp hơn là là 91,1%, tuy nhiên tỷ lệ này vẫn khá cao, tổng hợp lại, mô hình có thể giải thích chính xác được 95,9% quyết định cho vay của các đối tượng khảo sát, do đó mô hình là phù hợp (Bảng 4).

Phương trình hồi quy được viết như sau:

Y = -24,772 + 4,515* tài sản thế chấp + 1,728* tài chính + 2,151*lịch sử tín dụng +2,26*mối quan hệ với ngân hàng cho vay chính

Trong đó Y = loge [ ] (1: có cho vay vốn; 0: không cho vay vốn).

Như vậy, có thể thấy, các thông tin cứng đóng vay trò rất quan trọng trong quá trình quyết định cho vay của các ngân hàng thương mại tiểu vùng Tây Bắc. Bên cạnh đó, thông tin mềm cũng được dùng để đánh giá hồ sơ vay vốn của các DNVNV nhưng chỉ đóng vai trò bổ sung, làm rõ thêm căn cứ để cho DNNVV vay vốn. Kết quả điều tra đi ngược lại với kỳ vọng của tác giả và một số nghiên cứu cho rằng, thông tin mềm được các ngân hàng thương mại sử dụng nhiều hơn thông tin cứng khi quyết định cho vay đối với các DNNVV.

Các ngân hàng thương mại tiểu vùng Tây Bắc cho rằng thông tin cứng là ưu tiên số 1 khi phê duyệt các khoản vay cho DNNVV. Có một số hướng giải thích cho vấn đề này là:

Thứ nhất, cán bộ tín dụng tại các ngân hàng thương mại tiểu vùng Tây Bắc bị hạn chế về khả năng thu thập và xác định các thông tin cá nhân và các thông tin mềm liên quan đến DN.

Thứ hai, cuộc điều tra được tiến hành tại tiểu vùng Tây Bắc nơi mà điều kiện kinh tế chưa thực sự phát triển, các DN chủ yếu là DNVNV đi lên từ hộ kinh doanh cá thể, thông tin bất cân xứng xảy ra nghiêm trọng. Trong khi đó, thông tin mềm đòi hỏi nhiều thời gian và chi phí hơn thông tin cứng và các thông tin mềm rất khó để kiểm tra độ tin cậy.

Thứ ba, các DNNVV của tiểu vùng Tây Bắc vẫn còn kém về năng lực quản lý và không có kinh nghiệm trong việc giải quyết vay vốn với các ngân hàng vì vậy khả năng cung cấp thông tin mềm cũng bị hạn chế.

Thứ tư, các chi nhánh ngân hàng tại các tỉnh còn phụ thuộc trụ hội Sở chính rất nhiều về quyết định tín dụng do đó giảm tính tự chủ của các chi nhánh ngân hàng là một trở ngại cho việc khuyến khích thu thập thông tin mềm.

Giải pháp tiếp cận tín dụng ngân hàng cho các doanh nghiệp nhỏ và vừa tiểu vùng Tây Bắc

Qua nghiên cứu, tác giả đề xuất một vài giải pháp chính nhằm tăng cường khả năng tiếp cận tín dụng ngân hàng nhìn từ góc độ các DNNVV tiểu vùng Tây Bắc, gồm:

Một là, theo kết quả nghiên cứu, các thông tin cứng được ngân hàng đánh giá rất cao (các báo cáo tài chính, tỷ số tài chính, tài sản đảm bảo, dư nợ tại các ngân hàng khác…). Trong các thông tin cứng đó, khó có thể yêu cầu các DNNVV mở rộng quy mô tài sản hiện tại, vậy nên nghiên cứu tập trung vào thực trạng hiện nay các báo cáo tài chính, sổ sách kế toán của DNNVV có độ tin cậy chưa cao, không ít DNNVV có lãi trên thực tế nhưng trên báo cáo tài chính thì lại lỗ… Điều này đã ảnh hưởng đến quyết định cho vay của ngân hàng. Khi DNNVV thực hiện minh bạch hóa, bài bản hóa hệ thống sổ sách kế toán, các ngân hàng sẽ rất thuận tiện trong việc theo dõi hoạt động sản xuất kinh doanh của DN và từ đó tạo điều kiện thuận lợi hơn khi quyết định vay vốn.

Hai là, các DNNVV nâng cao tính chủ động trong việc tìm hiểu thị trường kinh doanh, chủ động mở rộng mối quan hệ với các đối tác kinh doanh, các mối quan hệ xã hội, tạo niềm tin, đánh giá về đạo đức, liêm chính cao (tăng cường chất lượng của thông tin mềm) đồng thời tăng cường sử dụng các sản phẩm dịch vụ cũng như cách thức tiếp cận mà các ngân hàng cung ứng. Điều này sẽ giúp các DNNVV tiểu vùng Tây Bắc dễ dàng tiếp cận với các khoản vay từ ngân hàng nhiều hơn.

Ba là, các DNNVV vùng Tây Bắc cần có chính sách thu hút sự hỗ trợ của Nhà nước và các cấp chính quyền địa phương trong bổ sung tài sản đảm bảo nhằm đáp ứng yêu cầu tín dụng của ngân hàng. Đây là mối quan hệ mật thiết trong động lực phát triển kinh tế vùng Tây Bắc bền vững.

Tài liệu tham khảo:

- Nguyễn Đình Thọ (2014), Giáo trình nghiên cứu khoa học trong kinh doanh,

NXB Tài chính, Hà Nội; - Cục Thống kê Điện Biên, Lai Châu, Sơn La, Hòa Bình (2014), Báo cáo tổng điều tra doanh nghiệp 2014;

- Ngân hàng Nhà nước Điện Biên, Lai Châu, Sơn La, Hòa Bình (2014, 2015, 2016), Báo cáo dư nợ tín dụng của các DNNVV trên địa bàn các tỉnh;

- Agarwal, S., and Robert Hauswald (2010), “Distance and Private Information in Lending,” Review of Financial Studies 23:2757–2788;

- Berger, A.N, S. Frame, and N.H. Miller (2002a), Credit scoring and the price and availability of small business credit, Finance and Economics Discussion Paper Series 2002-26 Board of Governors of the Federal Reserve System;

- Berger, A.N., N.H. Miller, M.A. Petersen, R.G. Rajan, and J.C. Stein (2005), Does function follow organizational form ? evidence from the lending prac-tices of large and small banks, Journal of Financial Economics 76, 237– 269;

- Berger, Allen, Nathan Miller, Mitchell Petersen, Raghuram Rajan, and Jeremy Stein, 2005, “Does Function Follow Organizational Form? Evidence from the Lending Practices of Large and Small Banks,” Journal of Financial Economics 76(2): 237–269;

- Blackwell, D. and Winters, D. (1997), ‘Banking relationships and the effect of monitoring on loan pricing.’ Journal of Financial Research, vol. 20, pp. 275-89;

- Cole, R. (1998), ‘The importance of relationships to the availability of credit.’ Journal of Banking and Finance, vol. 22, pp. 959-77.