"Giải tỏa" cơn khát vốn cho thị trường trái phiếu doanh nghiệp

Trong báo cáo “Đánh giá tác động của Nghị định số 65/2022/NĐ-CP”, nhóm phân tích của FiinRatings cho rằng, thị trường trái phiếu doanh nghiệp (TPDN) đã trải qua giai đoạn trầm lắng kể từ đầu quý II đến nay sau sự kiện trái phiếu Tân Hoàng Minh, do vậy Nghị định số 65/2022/NĐ-CP sẽ phần nào giúp "giải tỏa" cơn khát vốn cho thị trường trong thời gian tới. Tuy nhiên, theo FiinRatings, thị trường cần có đủ thời gian để “làm quen” với quy định và khẩn trương thực hiện các hoạt động phát hành nhằm đáp ứng nhu cầu vốn.

Báo cáo của FiinRatings cho biết, với tình trạng dồn nén và chờ đợi định hướng chính sách trong nhiều tháng, Nghị định số 65/2022/NĐ-CP sẽ tháo gỡ nút thắt huy động vốn thông qua TPDN. Dù kênh vốn tín dụng ngân hàng cũng được nới ở mức độ nhất định nhưng không thể đáp ứng nhu cầu vốn của doanh nghiệp (DN), nhất là các ngành có nhu cầu vốn trung và dài hạn như bất động sản và năng lượng. Bởi vậy, Nghị định số 65/2022/NĐ-CP ra đời sẽ tạo động lực cho các nhà phát hành đủ điều kiện nhanh chóng xây dựng phương án chào bán trái phiếu. Tuy nhiên, dự báo quy, mô phát hành TPDN sẽ chỉ tăng mạnh trở lại kể từ năm sau, đặc biệt là trong giai đoạn nửa cuối năm 2023.

Lành mạnh hóa hoạt động phân phối TPDN, hạn chế các hành vi chào bán tràn lan

Nghị định số 65/2022/NĐ-CP sửa đổi, bổ sung những quy định nhằm đảm bảo sự phát triển của thị trường trong dài hạn, trong đó Điều 15 và Điều 16 bổ sung điều kiện DN chào bán riêng lẻ phải đăng ký lưu ký tại Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam (VSD) và đăng ký giao dịch trái phiếu đã phát hành trên hệ thống giao dịch TPDN chào bán riêng lẻ tại Sở Giao dịch chứng khoán.

Với việc ấn định thời gian vận hành của hệ thống lưu ký và giao dịch là giữa năm 2023, FiinRatings cho rằng đây là nỗ lực đúng đắn để quản lý hoạt động giao dịch TPDN riêng lẻ thành một thị trường giao dịch có tổ chức, có bài bản, từ đó có thể kiểm soát được từ đầu đến cuối quy trình phát hành trái phiếu riêng lẻ.

"Tập trung lưu ký tại VSD cũng sẽ giúp quản lý tốt hơn, nhất là trong công tác xác định nhà đầu tư chuyên nghiệp cũng như đảm bảo quyền lợi của họ. Việc thành lập thị trường giao dịch trái phiếu riêng lẻ sẽ lành mạnh hóa hoạt động phân phối TPDN, hạn chế các hành vi chào bán tràn lan, vi phạm quy định. Đây là phương án khả thi để cải thiện mức thanh khoản của thị trường hiện tại, khi chúng tôi ước tính sẽ có khoảng hơn 1,5 triệu tỷ đồng giá trị TPDN đang lưu hành vào thời điểm cuối năm 2023 sẽ được đưa vào hệ thống mới”, báo cáo của FiinRatings khẳng định.

Tuy nhiên, FiinRatings cũng dự báo mức tăng sẽ không quá cao do thiếu hụt nguồn cầu bởi các điều kiện chặt chẽ hơn trong việc xét nhà đầu tư cá nhân chuyên nghiệp. Vì vậy để phát triển lâu dài, thị trường vẫn nên ưu tiên khuyến khích các DN chào bán ra công chúng thay vì tập trung vào hình thức phát hành riêng lẻ.

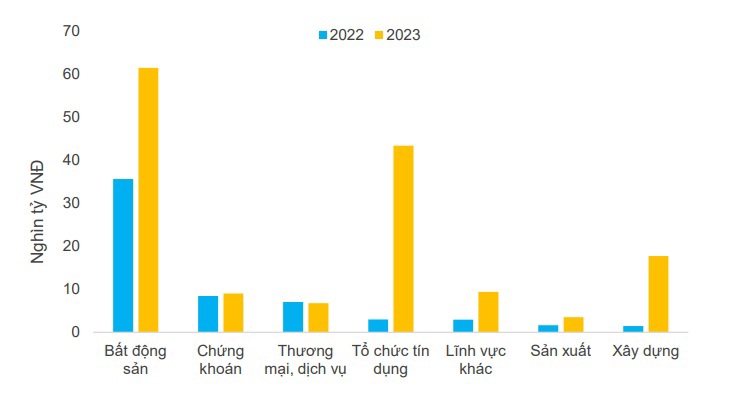

Biểu đồ 2: Giá trị trái phiếu doanh nghiệp đáo hạn trong năm 2022 – 2023 theo nhóm ngành

Nguồn: FiinRatings

Hồ sơ và phương thức chào bán chặt chẽ, đề cao minh bạch thông tin

Khác với các dự thảo trước đó, Nghị định số 65/2022/NĐ-CP ban hành vẫn cho phép các DN được phát hành TPDN để đảo nợ, nhưng chỉ cho chính DN đó. Theo FiinRatings, điều này sẽ củng cố thêm nhu cầu tìm kiếm các kênh vốn khác để đảo nợ của các DN, đặc biệt là với các DN bất động sản vốn sở hữu nhiều công ty con/liên kết để phát triển dự án.

Chỉ tính riêng ngành bất động sản đã chiếm 59% tổng giá trị đáo hạn, áp lực đáo hạn TPDN tính riêng trong năm nay đạt 35,56 nghìn tỷ đồng và sẽ tăng mạnh lên mức 61,37 nghìn tỷ đồng vào năm 2023. Có thể thấy, dù giá trị trái phiếu đáo hạn đã giảm xuống đáng kể nhờ hoạt động mua lại, song áp lực đảo nợ vẫn rất lớn...

Ngoài các điều kiện trên, các DN muốn phát hành TPDN riêng lẻ ra thị trường sẽ chịu thêm nhiều ràng buộc khác về trách nhiệm công bố thông tin. Cụ thể, khoản 1, Điều 13 sửa đổi yêu cầu các DN xây dựng phương án phát hành cần bổ sung các chỉ tiêu tài chính trong 3 năm liền kề và sự thay đổi sau khi phát hành (nếu có), bao gồm tối thiểu 15 chỉ tiêu thay vì chỉ 5 chỉ tiêu ở Nghị định số 153/2020/NĐ-CP ngày 31/12/2020 trước đây.

Ngoài ra, Nghị định có sửa đổi và bổ sung khoản 2 Điều 21, yêu cầu các DN phát hành phải báo cáo định kỳ 6 tháng, hàng năm với Ủy ban Chứng khoán Nhà nước về tình hình sử dụng số tiền thu được từ việc phát hành trái phiếu đối với trái phiếu còn dư nợ và được kiểm toán bởi tổ chức kiểm toán đủ điều kiện; báo cáo tình hình thực hiện các cam kết với người sở hữu trái phiếu.

Nhà đầu tư cá nhân: Giảm về số lượng, nhưng được bảo vệ nhiều hơn về quyền lợi

Theo số liệu của Bộ Tài chính, thị trường TPDN sơ cấp trong 7 tháng đầu năm 2022 ghi nhận 46,14% nhà đầu tư là các tổ chức tín dụng, 22,43% là các công ty chứng khoán, trong khi đó nhà đầu tư cá nhân chuyên nghiệp chỉ chiếm 10,11% tổng giá trị mua. Dù vậy, dữ liệu của thị trường thứ cấp lại cho thấy số lượng TPDN được nắm giữ bởi các cá nhân lên tới 32,6%, chủ yếu nhờ vào các giao dịch mua trung gian với công ty chứng khoán. Có thể thấy, thị trường đang tồn tại hiện tượng môi giới chứng khoán mời gọi nhà đầu tư cá nhân không chuyên đầu tư vào các lô TPDN như một dạng tiền gửi tiết kiệm lãi suất cao.

Để kiểm soát rủi ro trước tình trạng trên, Nghị định số 65/2022/NĐ-CP cũng đã sửa đổi Điều 8 về kiểm định tư cách nhà đầu tư cá nhân chuyên nghiệp. Cụ thể, nhà đầu tư cá nhân chuyên nghiệp cần đảm bảo danh mục chứng khoán niêm yết, đăng ký giao dịch phải đạt giá trị bình quân tối thiểu 2 tỷ đồng trong thời gian tối thiểu 06 tháng liền kề, không bao gồm giá trị vay ký quỹ và giá trị chứng khoán thực hiện giao dịch mua bán lại. Kết quả xác nhận nhà đầu tư cá nhân chuyên nghiệp sẽ có giá trị trong vòng 3 tháng kể từ ngày xác định. Việc tính giá trị bình quân là nhằm đảm bảo quyền lợi của nhà đầu tư cá nhân chuyên nghiệp, giúp họ vẫn linh hoạt được dòng vốn và danh mục đầu tư khi tham gia thị trường này.

Dù chưa thể xử lý triệt để lỗ hổng pháp lý về vấn đề này, song điều khoản nghiêm ngặt của Nghị định số 65/2022/NĐ-CP chắc chắn sẽ khiến các hình thức “lách luật” trở nên khó khăn hơn rất nhiều, cùng với đó quy định tại Điều 6 nâng mệnh giá TPDN từ 100 nghìn đồng lên 100 triệu đồng cũng sẽ khiến cơ cấu nhà đầu tư cá nhân trong thời gian tới giảm đi nhiều so với thực tế hiện nay. Quy định mới về nhà đầu tư cá nhân chuyên nghiệp được kỳ vọng giúp giảm thiểu khả năng gian lận thông qua tài khoản vay ký quỹ, hợp đồng ủy thác/góp vốn đầu tư...

Tuy nhiên, song song với các quy định kiểm soát trên, nhà đầu tư cá nhân cũng được bảo vệ quyền lợi từ nghĩa vụ công bố thông tin của các DN phát hành. Ngoài ra, Nghị định số 65/2022/NĐ-CP củng cố hàng rào bảo vệ đối tượng này bằng việc bổ sung các quy định về quyền biểu quyết cho họ.

Cụ thể, đối với nhà đầu tư cá nhân chuyên nghiệp sở hữu TPDN đại diện từ 65% tổng số trái phiếu cùng loại đang lưu hành trở lên: Có quyền thông qua việc DN thay đổi điều kiện, điều khoản của trái phiếu; và Có quyền yêu cầu DN phát hành mua lại trái phiếu nếu đơn vị này vi phạm các điều kiện được nêu nhưng không thể khắc phục hoặc biện pháp khắc phục không được chấp thuận.

Do vậy, FiinRatings cho rằng, dù điều kiện xác định nhà đầu tư chuyên nghiệp trở nên nghiêm ngặt hơn trước, nhưng bù lại nhà đầu tư cá nhân chuyên nghiệp được bảo vệ nhiều hơn khi có cơ chế báo cáo và trách nhiệm cam kết cao hơn, với quyền biểu quyết các vấn đề liên quan đến TPDN do họ sở hữu.

Các ngân hàng thương mại sẽ được hưởng lợi từ chính sách mới

Dự báo, Nghị định số 65/2022/NĐ-CP sẽ góp phần giảm thiểu rủi ro mất cân đối nguồn vốn hệ thống ngân hàng, do đó các ngân hàng thương mại sẽ được hưởng lợi từ chính sách mới. Thực tế cho thấy, tín dụng bất động sản có đến 94% nguồn vốn là cho vay trung và dài hạn nhưng lại đang đè nặng lên hệ thống ngân hàng thương mại vốn có bản chất huy động ngắn hạn. Nhu cầu vốn của ngành bất động sản gây sức ép trong khi các các ngân hàng mặc dù đã được nới room nhưng không quá nhiều khiến cho áp lực ngày một tăng cao. Hơn nữa, trong thời gian tới các tổ chức này vẫn tiếp tục phải giảm tỷ lệ vốn ngắn hạn cho vay trung – dài hạn xuống 34% theo lộ trình của Ngân hàng Nhà nước.

“Chúng tôi cũng kỳ vọng các ảnh hưởng tích cực của Nghị định số 65/2022/NĐ-CP sẽ giúp phát triển thị trường TPDN thành kênh huy động vốn trung và dài hạn chính, trả lại chức năng thực cho kênh tín dụng ngân hàng là nguồn vốn ngắn hạn tập trung cho vay tiêu dùng và mua nhà.

Ở một góc nhìn khác, ngân hàng vẫn là một trong số những nhà đầu tư chủ chốt của thị trường TPDN, đặc biệt khi đây là sản phẩm có mức lợi suất cao hơn nhiều lần so với trái phiếu chính phủ. Tuy nhiên, việc đầu tư và giao dịch TPDN hiện được hạn chế bởi Thông tư 16 và điều kiện “room” tín dụng hạn chế, ngân hàng sẽ chỉ tham gia đầu tư vào thị trường TPDN một cách chọn lọc.

Ở góc độ này, chúng tôi cho rằng cầu về thị trường TPDN vẫn phải đợi các định chế tài chính phi ngân hàng như quỹ trái phiếu, quỹ hưu trí... để phát triển”, Báo cáo của FiinRatings nhận định.

Xếp hạng tín nhiệm giúp loại bỏ vấn đề bất cân xứng thông tin

Về xếp hạng tín nhiệm, Nghị định số 65/2022/NĐ-CP sửa đổi khoản 2 Điều 12, trong đó yêu cầu các các DN thuộc diện cần xếp hạng phải bổ sung kết quả xếp hạng tín nhiệm vào hồ sơ chào bán trái phiếu riêng lẻ. Cụ thể, dựa vào khoản 2 Điều 19 và khoản 3 Điều 310 Nghị định số 155/2020/NĐ-CP ngày 31/12/2020, các trường hợp phát hành TPDN riêng lẻ cần xếp hạng tín nhiệm bao gồm: Tổng giá trị trái phiếu trong mỗi 12 tháng lớn hơn 500 tỷ đồng và lớn hơn 50% vốn chủ sở hữu ở kỳ báo cáo gần nhất, hoặc Dư nợ trái phiếu lớn hơn 100% vốn chủ sở hữu ở kỳ báo cáo gần nhất.

Ngoài ra, cũng theo nhóm phân tích của FiinRatings, DN cần xếp hạng nếu có tình hình tài chính lành mạnh, có dự án tốt sẽ có thể huy động được vốn với chi phí thấp hơn khi phần bù rủi ro đã được giảm thiểu. Nhìn chung, đây không phải là động thái quản chặt về điều kiện phát hành mà là một trong những yếu tố then chốt giúp thị trường hoạt động minh bạch, hiệu quả hơn.

“Chúng tôi đánh giá cao việc bắt buộc xếp hạng với một số trường hợp sẽ giúp loại bỏ vấn đề bất cân xứng thông tin giữa DN phát hành và nhà đầu tư cá nhân – phần lớn còn bị hạn chế về kiến thức tài chính, năng lực tự phân tích và dễ bị dẫn dắt bởi các luồng thông tin không chính thống”, nhóm phân tích của FiinRatings khẳng định.

Đánh giá chung về tác động của Nghị định số 65/2022/NĐ-CP đối với thị trường, báo cáo của FiinRatings khẳng định, dù với các quy định hồ sơ chào bán và phương thức phát hành chặt chẽ hơn trước rất nhiều, chỉ những DN có năng lực và hồ sơ minh bạch, và bởi vậy vẫn sẽ có hiện tượng DN khó khăn trong việc cơ cấu lại nợ và dẫn đến mất khả năng thanh toán. Tuy nhiên, đây là vấn đề thị trường và thông lệ quốc tế mà thị trường Việt Nam cần phải chấp nhận để phát triển lành mạnh và bền vững.