Lợi nhuận ngân hàng quốc doanh có gì khác biệt?

Quy mô hoạt động bao phủ tạo ra con số lợi nhuận lớn là điều dễ hiểu tại ngân hàng thương mại quốc doanh. Tuy nhiên, so với các ngân hàng thương mại khác, cơ cấu nguồn thu của nhóm này có phần “truyền thống”hơn.

Các ngân hàng thương mại quốc doanh gồm: Vietcombank, VietinBank, BIDV và Agribank (còn gọi là nhóm "Big 4") vừa hoàn thành công bố báo cáo tài chính riêng lẻ bán niên 2020 đã kiểm toán.

Có hai điểm nổi bật từ các báo cáo trên. Mặc dù tốc độ tăng trưởng lợi nhuận có giảm đi so với năm trước nhưng vẫn nằm ở mức dương. Lý do là dù dịch bệnh có tác động đến toàn ngành ngân hàng nhưng lượng khách hàng ổn định và độ bao phủ khắp cả nước khiến cho lợi nhuận nhóm này tương đối ổn định. Thứ nữa, hoạt động tín dụng vấn chiếm3/4 đến 4/5 tổng doanh thu.

Cụ thể, số liệu tổng hợp cho thấy, 6 tháng đầu năm 2020, Agribank tiếp tục là anh cả trong nhóm "Big4" khi đem về tổng thu nhập hoạt động lớn nhất với 25.466 tỷ đồng. Trong đó, 79% là đến từ hoạt động tín dụng và 21% đến từ các hoạt động phi tín dụng.

Vietcombank là điểm sáng nhất cho việc duy trì tốc độ tăng trưởng trong thời gian vừa qua với 22.615 tỷ đồng tổng thu nhập. Trong đó khoảng hơn 70% đến từ tín dụng và hơn 20% đến từ phi tín dụng. Tổng thu nhập của BIDV nửa đầu năm là 21.186 tỷ đồng và VietinBank là 20.340 tỷ đồng. Cơ cấu nguồn thu cũng tương tự các ngân hàng trên.

Công ty Chứng khoán Bảo Việt (BVSC) kỳ vọng tín dụng trong nửa cuối năm nay sẽ có sự cải thiện so với nửa đầu năm. Tuy vậy, mức độ cải thiện sẽ không quá lớn, nhất là trong bối cảnh dịch Covid-19 mới quay trở lại Việt Nam, khiến các doanh nghiệp duy trì quan điểm thận trọng về triển vọng kinh doanh, qua đó hạn chế mở rộng sản xuất kinh doanh.

Bên cạnh đó, BVSC cũng dự báo sau khi đã mạnh tay cắt giảm lãi suất điều hành 2 lần trong nửa đầu năm, NHNN sẽ không chú trọng mục tiêu giảm thêm lãi suất điều hành trong nửa cuối năm. Thay vào đó, NHNN sẽ chuyển mục tiêu từ cố gắng giảm lãi suất sang các mục tiêu khác như: Tháo gỡ các rào cản khiến doanh nghiệp khó tiếp cận vốn sau dịch Covid-19, nới room tín dụng cho các ngân hàng, thậm chí tái cấp vốn cho các dự án đầu tư công có độ lan tỏa cao.

Ngoài ra, tỷ giá USD/VND đang giảm về vùng giá mua vào của NHNN, qua đó giúp cải thiện dự trữ ngoại hối nên nhiều khả năng cũng sẽ có một lượng tiền VND mới được bơm vào hệ thống ngân hàng. Trên cơ sở đó, thanh khoản hệ thống ngân hàng được dự báo vẫn ở trạng thái tích cực trong tháng 8.

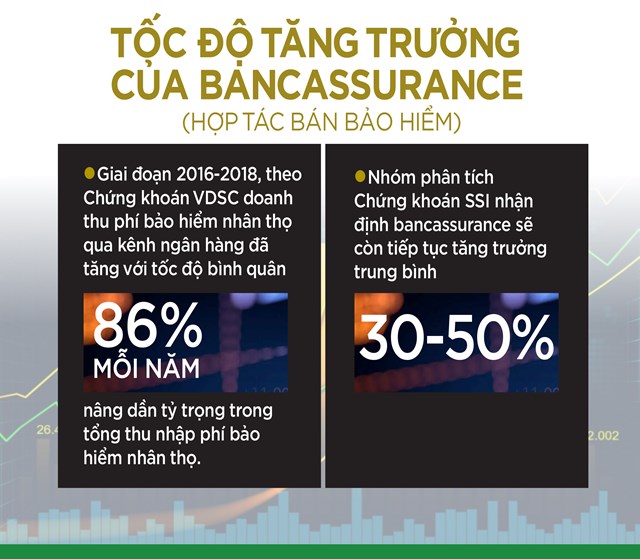

Hệ thống ngân hàng đã và đang có những giải pháp để giảm thiểu việc lệ thuộc vào hoạt động cho vay, tăng thu từ phi tín dụng, trong đó hợp tác với các doanh nghiệp bảo hiểm, nhất là các thương hiệu quốc tế trở thành kênh thu nhập lớn của ngân hàng. Bên cạnh đó, đầu tư chứng khoán cũng đem lại nguồn thu lớn trong đại dịch.

Việc giảm dần doanh thu từ tín dụng là một trong những mục tiêu và yêu cầu đặt ra tại Đề án “Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016 - 2020” của Chính phủ, theo đó phấn đấu tới năm 2020 các ngân hàng thương mại (NHTM) tăng gấp 2 lần tỷ trọng thu nhập từ hoạt động dịch vụ phi tín dụng trong tổng thu nhập của mình, bởi rủi ro tín dụng là một trong những rủi ro phải quản lý chặt chẽ nhất.

Chiến lược phát triển ngành Ngân hàng đến năm 2025, định hướng đến 2030 cũng đặt ra mục tiêu phấn đấu đến cuối năm 2020, tỷ trọng thu nhập từ phi dịch vụ đạt khoảng 12 - 13%, và đến cuối năm 2025 tăng lên mức 16 - 17%. Hệ thống ngân hàng đã và đang có những giải pháp để giảm thiểu việc lệ thuộc vào hoạt động cho vay, tăng thu từ phi tín dụng.

Cơ cấu nguồn thu đang thay đổi rõ nét tại ngân hàng thương mại

Các ngân hàng thương mại khác cũng đã công bố báo cáo tài chính quý II/2020 với tổng thu nhập từ hoạt động kinh doanh nhìn chung tiếp tục ghi nhận tăng trưởng. Lợi nhuận nhóm này giữ phong độ nhờ hoạt động phi tín dụng. Trong đó, doanh thu đột phá từ bảo hiểm và chứng khoán.

Ngân hàng VietBank nửa đầu năm 2020 có tỷ trọng thu nhập lãi thuần chỉ chiếm 37% so với tổng thu nhập hoạt động kinh doanh; năm 2019, tỷ lệ này là 82%. Sau 6 tháng, lợi nhuận trước thuế của VietBank vẫn tăng hơn 15%, nguồn thu từ chứng khoán đầu tư đã đem về cho ngân hàng này 406 tỷ đồng, chiếm 46,8% tổng thu nhập hoạt động kinh doanh.

Tại SeABank, tỷ trọng thu nhập lãi thuần đã giảm từ 86% xuống 67%. Thu nhập từ chứng khoán đầu tư gấp hơn 6 lần (141 tỷ đồng); thu từ các hoạt động kinh doanh khác gấp 63 lần (338 tỷ đồng) so với cùng kỳ năm trước.

Báo cáo tài chính quý II của VietinBank cho thấy, tính đến 30/6/2020, lãi thuần từ hoạt động dịch vụ đạt 1.102 tỷ đồng, tăng 11,7% so với cùng kỳ. Lãi thuần từ hoạt động kinh doanh ngoại hối đạt 643 tỷ đồng, tăng 72,8% so với cùng kỳ. Lãi từ mua bán chứng khoán kinh doanh đạt gần 126 tỷ đồng, tăng 26 lần so với cùng kỳ. Luỹ kế 6 tháng đầu năm, lãi thuần hoạt động dịch vụ của nhà băng này tăng 10,5% so với cùng kỳ, đạt hơn 2.100 tỷ đồng.

Việc chuyển dịch cơ cấu thu nhập theo hướng gia tăng tỷ trọng thu nhập hoạt động phi tín dụng là xu thế chung, tất yếu của hoạt động ngân hàng trên thế giới. Đây cũng là yêu cầu đặt ra với mỗi NHTM để phát triển bền vững trong tương lai. Tuy vậy, các chuyên gia cho rằng trên thực tế, việc chuyển dịch cơ cấu nguồn thu đã có những tiến triển khá tích cực song vẫn còn khiêm tốn, chưa đủ mạnh để lấp chỗ trống từ hoạt động tín dụng.

Navigos Search cho biết, nhu cầu tuyển dụng ngành ngân hàng có chững lại, chưa thể tái khởi động mạnh mẽ tại phân khúc ứng viên cao cấp. Tuy nhiên, phân khúc nhân viên và chuyên viên thì các ngân hàng đã bắt đầu tuyển dụng ồ ạt vị trí kinh doanh phục vụ bán chéo bảo hiểm nhân thọ từ quý II. Cả 3 ngân hàng lớn là BIDV, VietinBank và Vietcombank đều đã thông báo tuyển dụng tập trung đợt 1 năm 2020 với tổng quy mô hơn 1.000 nhân sự.

Bức tranh cuối năm còn khó khăn

TS. Nguyễn Trí Hiếu nhìn nhận, trong hoạt động kinh doanh, mỗi bước đi của ngân hàng đều cần phải gắn với một mục tiêu xác định.

Sau tất cả những chiến lược, tính toán, giải pháp và thực thi..., lợi nhuận chính là mục tiêu hàng đầu. Thế nhưng, trước bối cảnh dịch bệnh hiện nay, các ngân hàng khó có thể xác định trước được con số lợi nhuận, dù chỉ là mục tiêu để phấn đấu.

Cuộc điều tra xu hướng kinh doanh của các tổ chức tín dụng (TCTD) quý III/2020 của Vụ Dự báo - Thống kê (Ngân hàng Nhà nước) vừa công bố cho biết, áp lực trích lập dự phòng rủi ro tín dụng cao sẽ ảnh hưởng lớn tới thu nhập và lợi nhuận trước thuế của hệ thống ngân hàng trong năm 2020.

Theo kết quả điều tra, trong quý II/2020, hệ thống TCTD đã thực hiện giảm giá bình quân sản phẩm, dịch vụ để hỗ trợ khách hàng gặp khó khăn do dịch bệnh.

Xu hướng giữ ổn định hoặc giảm mặt bằng giá sản phẩm, dịch vụ sẽ duy trì đến cuối năm 2020. Trong đó, TCTD đánh giá việc giảm giá tập trung ở giảm lãi suất biên nhiều hơn giảm phí dịch vụ.

Kết quả điều tra cũng cho thấy, các TCTD hạ mức dự báo về tốc độ tăng trưởng dư nợ tín dụng năm 2020 ở 2 kỳ điều tra liên tiếp.

Dư nợ tín dụng của hệ thống ngân hàng được kỳ vọng tăng trưởng 3,5% trong quý III/2020 và tăng 10,5% trong năm 2020, có sự giảm mạnh so với kỳ vọng tương ứng 13,1 - 14,1% của 2 kỳ điều tra trước.

Tuy có 54,3% TCTD kỳ vọng quý III/2020, kết quả hoạt động kinh doanh cải thiện tốt hơn so với quý II/2020, nhưng cũng 15,3% TCTD lo ngại kết quả hoạt động kinh doanh sẽ suy giảm.