Lý luận và định hướng hoàn thiện hoạt động quản lý nhà nước đối với thuế bảo vệ môi trường ở Việt Nam

Bài viết này tổng hợp lý luận về thuế bảo vệ môi trường, đồng thời phân tích tình hình triển khai Luật Thuế bảo vệ môi trường tại Việt Nam (cụ thể: các loại phí môi trường hiện hành, đối tượng chịu thuế, đối tượng nộp thuế, căn cứ tính thuế, biểu khung thuế và mức thuế, hoàn thuế và kết quả thực hiện thu thuế bảo vệ môi trường trong thời gian qua).

Trên cơ sở đó, tác giả đề xuất một số định hướng hoàn thiện hoạt động quản lý nhà nước đối với thuế bảo vệ môi trường trong thời gian tới.

Mở đầu

Cùng với việc tham gia ký kết nhiều văn bản liên quan đến môi trường như: Công ước khung của Liên hợp quốc về biến đổi khí hậu 1992, Công ước về đa dạng sinh học 1992, Công ước Basel về kiểm soát vận chuyển qua biên giới chất thải độc hại và việc loại bỏ chúng năm 1995, trong những năm qua, hệ thống pháp luật về bảo vệ môi trường (BVMT) của Việt Nam liên tục được bổ sung, hoàn thiện…

Đặc biệt, việc ban hành Luật Thuế BVMT năm 2010, có ý nghĩa rất lớn, tạo ra một hành lang pháp lý nhằm hạn chế việc sản xuất và tiêu thụ các nhóm hàng hóa gây ô nhiễm môi trường, tạo nguồn cho ngân sách nhà nước (NSNN) để thực hiện các nhiệm vụ kinh tế - xã hội, trong đó có nhiệm vụ BVMT. Đến nay, Việt Nam đã ban hành một hệ thống chính sách BVMT khá hoàn chỉnh, song thực tiễn thực hiện Luật này thời gian qua cũng bộc lộ một số bất cập cần được nghiên cứu để sửa đổi, bổ sung để góp phần thực hiện nhiệu quả các nhiệm vụ BVMT đang được đặt ra ngày càng bức xúc.

Mục đích của nghiên cứu này nhằm hệ thống hóa lại cơ sở lý luận về thuế BVMT, làm rõ vai trò và mục đích của loại thuế này, cũng như thực trạng triển khai ở Việt Nam trong thời gian qua, từ đó đề xuất một số định hướng hoàn thiện trong thời gian tới.

Cơ sở lý luận về thuế bảo vệ môi trường

Khái niệm thuế bảo vệ môi trường

Có nhiều định nghĩa khác nhau về thuế môi trường tùy thuộc vào luật pháp của mỗi gia hay khu vực. Tuy nhiên, hiểu một cách chung nhất, thuế BVMT là các khoản đóng góp của các chủ thể có các hành vi tác động tiêu cực đến môi trường. OECD (2004) định nghĩa thuế BVMT là các khoản thanh toán bắt buộc được xác lập dựa trên các căn cứ liên quan tới môi trường mà các doanh nghiệp có nghĩa vụ thực hiện với chính phủ.

Theo Cottrell và các cộng sự (2017), thuế BVMT là khoản thu đối với những chủ thể có tác động tiêu cực tới môi trường. Theo đó, các doanh nghiệp gây ô nhiễm phải chịu trách nhiệm hành vi của mình đồng thời phải chịu trách nhiệm thanh toán chi phí để thực hiện các biện pháp giảm ô nhiễm. Milne (2011) nhấn mạnh vai trò của các công cụ thuế trên thị trường cũng như khẳng định mối quan hệ giữa thuế BVMT và một số công cụ khác của các nhà nước.

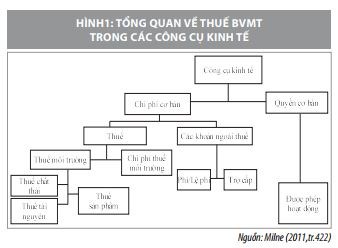

Thuế BVMT là một trong các công cụ kinh tế được nhà nước sử dụng nằm đạt được các mục tiêu cơ bản trong hoạt động BVMT. Theo Milne (2011), có 3 loại Thuế môi trường cơ bản, bao gồm (1) Thuế chất thải, (2) Thuế tài nguyên, (3) Thuế sản phẩm, trong đó gồm:

- Thuế chất thải là loại thuế đánh vào đánh vào sự thải ra ô nhiễm vào các môi trường như đất, nước, không khí. Thuế chất thải được tính toán căn cứ trên khối lượg, nồng độ chất thải cuối cùng được đưa ra ngoài môi trường.

- Thuế tài nguyên là khoản thu đối với các chủ thể sử dụng tài nguyên thiên nhiên phục vụ cho các hoạt động sản xuất.

- Thuế sản phẩm là loại thuế đánh vào các sản phẩm có khả năng gây hại cao cho môi trường trong quá trình sản xuất, sử dụng hay tiêu hủy.

Ngoài ra, bên cạnh thuế, nhiều quốc gia cũng sử dụng một số công cụ kinh tế khác như các khoản ngoài thuế như phí hoặc lệ phí sử dụng môi trường, và các hình thức trợ cấp. Tuy nhiên, khác với thuế, phí hay lệ phí không áp dụng với tất cả các đối tượng cá nhân hay doanh nghiệp mà chỉ sử dụng trong các trường hợp cụ thể được quy định trong pháp luật của mỗi quốc gia.

Tại Việt Nam, theo Khoản 1 Điều 2 Luật Thuế BVMT 2010 định nghĩa “Thuế BVMT là loại thuế gián thu, thu vào sản phẩm, hàng hóa khi sử dụng gây tác động xấu đến môi trường”. Theo đó, thuế BVMT tại Việt Nam tập trung chủ yếu vào các hoạt động sản xuất, nhập khẩu một số sản phẩm có thể gây tác động tiêu cực tới môi trường và sức khỏe con người.

Đặc điểm thuế bảo vệ môi trường

Thuế BVMT có 5 mục đích cơ bản (Bailey, 2002; Metcalf, 2015): thúc đẩy phát triển kinh tế bền vững trên cơ sở phát triển kinh tế gắn với giảm thiểu ô nhiễm môi trường; nâng cao nhận thức của các tổ chức, cá nhân trong sản xuất và tiêu dùng, từ đó cải thiện ý thức và hành vi BVMT của toàn xã hội nhằm giảm thiểu phát thải ô nhiễm tại nguồn; góp phần tạo thêm nguồn thu để giải quyết vấn đề BVMT và các mục tiêu phát triển kinh tế xã hội...

Căn cứ vào khái niệm và mục đích, thuế BVMT có các đặc điểm sau (Bailey, 2002; Milne, 2011; Metcalf, 2015):

Thứ nhất, thuế BVMT là thuế gián thu, được tính thêm vào giá bán của sản phẩm, hàng hóa. Theo đó, người tiêu dùng cuối cùng phải chịu thuế thay cho nhà sản xuất kinh doanh.

Thứ hai, đối tượng chịu thuế môi trường bao gồm các sản phẩm có tác động tiêu cực tới môi trường trong quá trình chúng được sử dụng. Cụ thể, Khoản 1 Điều 2 Luật thuế BVMT 2010, đối tượng chịu thuế chỉ là hoạt động sử dụng hàng hóa, tức là không bao hàm quá trình sản xuất ra các sản phẩm đó.

Thứ ba, thuế môi trường được xem là công cụ kinh tế quan trọng của nhà nước trong việc quản lý và BVMT. Cụ thể, loại thuế này mang lại hiệu quả cao đối với quản lý BVMT so với việc ban hành các quyết định hành chính khác. Bên cạnh đó, thuế BVMT góp phần gia tăng việc sử dụng công nghệ, đặc biệt là công nghệ tiên tiến và thân thiện với môi trường.

Thứ tư, thuế môi trường là công cụ tạo nguồn thu cho NSNN. Xây dựng và thực hiện được chính sách thuế này sẽ góp phần bổ sung thêm nguồn lực cho ngân sách quốc gia theo hướng bền vững.

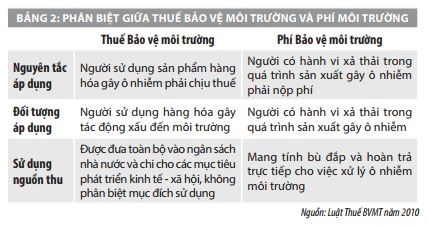

Thứ năm, thuế BVMT có tính chất khác với phí, lệ phí BVMT. Người chịu phí và người nộp phí BVMT là chủ thể sản xuất xả thải ra môi trường còn người đóng thuế BVMT là người sử dụng sản phẩm. Thuế BVMT chỉ tập trung vào một số sản phẩm tiêu dùng gây ô nhiễm nhằm hạn chế việc sử dụng sản phẩm này. Ngoài ra, phí BVMT được xác định theo nguyên tắcbù đắp chi phí xử lý ô nhiễm môi trường trong khi thuế BVMT được nhà nước quy định căn cứ vào nhu cầu sử dụng khoản thuế BVMT, được đưa toàn bộ vào NSNN và chi cho các mục tiêu KTXH.

Thực trạng áp dụng thuế bảo vệ môi trường ở Việt Nam

Ngày 15/11/2010, Quốc hội đã thông qua Luật thuế BVMT. Chủ tịch nước ký Lệnh số 14/2010/L-CTN về việc công bố Luật thuế BVMT vào ngày 29/11/2010 và có hiệu lực thi hành từ ngày 01/01/2012. Luật thuế BVMT đã quy định cụ thể về đề cập đến đối tượng chịu thuế, đối tượng không chịu thuế, đối tượng nộp thuế, căn cứ tính thuế, khai thuế, tính thuế, nộp thuế và hoàn thuế BVMT. Việc thực hiện Luật Thuế BVMT thời gian vừa qua đã góp phần hạn chế sản xuất và tiêu dùng các loại hàng hóa có hại cho môi trường, tạo nguồn thu cho NSNN, đồng thời nâng cao nhận thức và trách nhiệm của cộng đồng về môi trường. Đây là những tiền đề quan trọng để hướng tới phát triển kinh tế bền vững, đảm bảo phát triển kinh tế đã dần gắn liền với giảm thiểu ô nhiễm môi trường. Tuy nhiên, hiện nay, qua thực hiện Luật thuế BVMT cũng như các chính sách thuế, phí liên quan đến BVMT ở Việt Nam đang bộc lộ một số điểm tồn tại, hạn chế nhất định, thể hiện qua một số nội dung sau:

Các loại phí môi trường hiện hành

Phí môi trường được tính toán trên cơ sở ba yếu tố chính, đó là (i) lượng chất ô nhiễm thải ra môi trường, (ii) mức tiêu thụ nguyên nhiên liệu gây ô nhiễm, và (iii) tổng doanh thu (tổng sản lượng hàng hóa), lợi nhuận của doanh nghiệp. Các loại phí hiện nay gồm có: Phí vệ sinh môi trường; Phí BVMT đối với nước thải; Phí BVMT đối với chất thải và phế liệu; Phí BVMT đối với khai thác khoáng sản. Tuy nhiên, sự khác nhau giữa thuế BVMT và phí môi trường chưa được làm rõ trong Luật thuế BVMT.

Hiện nay, các loại phí BVMT mới chỉ huy động một phần đóng góp của các tổ chức và cá nhân xả thải vào môi trường. Trong khi đó, lẽ ra đối tượng xả thải vào môi trường phải tự mình xử lý chất thải cũng như đóng góp thêm chi phí làm sạch môi trường. Như vậy, trong hệ thống pháp luật, cần song hành quy định về phí môi trường lẫn quy định về thuế BVMT. Nói cách khác, không thể lấy việc thực hiện nghĩa vụ thuế BVMT thay cho việc nộp phí và ngược lại.

Đối tượng chịu thuế

Điều 3 Luật thuế BVMT xác định 08 nhóm đối tượng chịu thuế BVMT là những hàng hóa thiết yếu trong đời sống, bao gồm: (i) Xăng, dầu, mỡ, nhờn; (ii) than đá; (iii) dung dịch HCFC; (iv) túi ni lông; (v) thuốc diệt cỏ (loại hạn chế sử dụng); (vi) thuốc trừ mối (hạn chế sử dụng); (vii) thuốc bảo quản lâm sản (hạn chế sử dụng); và (viii) thuốc khử trùng kho (hạn chế sử dụng). Việc lựa chọn đối tượng chịu thuế có mức độ ảnh hưởng đến môi trường trong giai đoạn đầu thực hiện là phù hợp, đảm bảo tính khả thi, tuy nhiên cần được nghiên cứu để sửa đổi, bổ sung nhằm phản ánh đúng thực trạng sản xuất và tiêu dùng các loại hàng hóa gây ô nhiễm môi trương trường.

Trên thực tế, tại Khoản 9, Điều 3, Luật BVMT quy định “Trường hợp xét thấy cần thiết phải bổ sung đối tượng chịu thuế khác cho phù hợp với từng thời kỳ thì ủy ban thường vụ Quốc hội xem xét, quy định”. Tuy nhiên, từ khi Luật thuế BVMT có hiệu lực đến nay, Việt Nam vẫn chưa thực hiện điều chỉnh danh mục các loại hàng hóa, dịch vụ chịu thuế BVMT.

Hiện nay, có một số hàng hóa có khả năng gây ô nhiễm môi trường khi được sử dụng nhưng chưa được đưa vào nhóm đối tượng chịu thuế BVMT như, pin, ắc quy... Có 03 nguyên tắc cần đảm bảo khi tiến hành bổ sung thêm một số sản phẩm gây ô nhiễm môi trường khác vào diện chịu thuế BVMT, cụ thể: (i) phù hợp với các cam kết quốc tế mà Việt Nam đã tham gia và các thông lệ quốc tế; (ii) những hàng hoá sản xuất, nhập khẩu gây tác động xấu đến môi trường khi sử dụng; (iii) đảm bảo tính khả thi và sự hài hoà với phát triển kinh tế, đặc biệt không tác động tiêu cực đến năng lực cạnh tranh của hàng hoá xuất khẩu trong nước trên thị trường quốc tế (Nguyễn Đình Chiến, 2017).

Đối tượng nộp thuế

Điều 5 Luật thuế BVMT xác định người nộp thuế bao gồm các tổ chức, hộ gia đình, cá nhân có hoạt động sản xuất và nhập khẩu hàng hóa thuộc đối tượng chịu thuế BVMT. Như vậy, Luật thuế BVMT năm 2010 đã bổ sung thêm đối tượng nộp thuế là các chủ thể nhập khẩu hàng hóa thuộc đối tượng chịu thuế BVMT. Việc bổ sung thêm nhóm chủ thể này giải quyết được kẽ hở trốn thuế, từ đó khắc phục được hạn chế của Luật BVMT năm 2005. Cụ thể, để trốn thuế BVMT, thay vì sản xuất các sản phẩm gây hại môi trường, các chủ thể sẽ nhập khẩu chúng để tránh phải nộp loại thuế này.

Thuế BVMT là thuế gián thu, với mục đích khuyến khích người tiêu dùng (là chủ thể gây ô nhiễm do sử dụng sản phẩm có hại đến môi trường) sử dụng hàng hóa thân thiện với môi trường. Vì vậy, chính người tiêu dùng là người phải nộp thuế BVMT do loại thuế này đã được tính vào giá bán của hàng hóa một cách hợp lý nhằm tránh các phản ứng gay gắt của người tiêu dùng.

Căn cứ tính thuế

Theo Điều 6 Luật thuế BVMT: “Căn cứ tính thuế BVMT là số lượng hàng hóa tính thuế và mức thuế suất tuyệt đối”. Trong đó, số lượng hàng hóa tính thuế tùy thuộc vào từng loại hàng hóa nhất định. Cụ thể, số lượng hàng hóa tính thuế là số lượng hàng hóa nhập khẩu đối với hàng hóa nhập khẩu. Số lượng hàng hóa tính thuế là số lượng hàng hóa sản xuất bán ra, trao đổi, tiêu dùng nội bộ, tặng cho đối với hàng hóa sản xuất trong nước. Như vậy, việc quy định rõ ràng số lượng hàng hóa tính thuế góp phần hạn chế chi phí phát sinh trong quản lý thu thuế BVMT.

Bên cạnh đó, việc pháp luật quy định tính thuế BVMT theo mức thuế tuyệt đối là phù hợp trong điều kiện Việt Nam. Về cơ bản, phương pháp này khá đơn giản, tạo sự chủ động trong quá trình tính toán giá thành sản phẩm và thu ngân sách nhà nước. Tuy nhiên, phương pháp này gây ra một số khó khăn trong thực thi pháp luật với điều kiệnnền kinh tế thị trường hiện nay. Cụ thể, tình trạng trượt giá khó kiểm soát đòi hỏi khung tính thuế và mức thuế tuyệt đối phải thay đổi liên tục.

Biểu khung thuế và mức thuế cụ thể

Nhằm đảm bảo tính ổn định trong quá trình quản lý thu thuế, pháp luật xây dựng các mức thuế tuyệt đối tối thiểu và tối đa trên cơ sở mức độ gây tác động tiêu cực đến môi trường và kế thừa chính sách thu hiện hành đối với phí xăng dầu, phí BVMT. Tuy nhiên, theo Biểu khung thuế tại Điều 8 Luật thuế BVMT, tính thuyết phục của mức thuế tuyệt đối đối với một số đối tượng chịu thuế còn chưa cao. Bên cạnh đó, khả năng áp dụng thống nhất với cùng một mặt hàng tại các địa phương khác nhau còn chưa cao do khoảng cách giữa mức thuế tối thiểu và mức thuế tối đa của một loại hàng hóa là khá lớn. Thuế lại được thu theo nguyên tắc mức thuế tuyệt đối, trong khi đó mức thuế đáng lý phải xác định căn cứ vào hàm lượng các chất độc hại trong hàng hóa. Ngoài ra, mức thuế chưa hợp lý giữa các đối tượng: mức độ gây tác động xấu đến môi trường của các loại nhiên liệu là khác nhau nhưng chịu cùng một mức thuế, đối tượng gây hại cho môi trường hơn chịu mức thuế thấp hơn.

Hoàn thuế

Điều 11 Luật thuế BVMT năm 2010 quy định đối tượng nộp thuế BVMT được hoàn thuế đã nộp trong các trường hợp cụ thể một cách hợp lý, đảm bảo lợi ích của đối tượng nộp thuế. Tuy nhiên, Luật chưa quan tâm đến vấn đề ưu đãi thuế như miễn, giảm thuế BVMT.

Trong khi đó, áp dụng ưu đãi thuế góp phần quan trọng vào việc thúc đẩy các tổ chức, cá nhân sản xuất có ý thức hơn trong việc hạn chế tác động tiêu cực của hoạt động sản xuất đối với môi trường. Bên cạnh đó, các chủ thể này sẽ giảm thiểu việc xả thải chất độc hại ra môi trường bằng cách áp dụng các công nghệ sản xuất tiên tiến, sản xuất hàng hóa thân thiện với môi trường hơn thông qua đẩy mạnh ứng dụng công nghệ sạch.

Kết quả thực hiện thu thuế BVMT

Trong những năm qua, do tình hình kinh tế trong nước và quốc tế có nhiều biến động khó lường nên đã ảnh hưởng tiêu cực đến tình hình thu thuế BVMT.

Kết quả thống kê thu thuế BVMT trong giai đoan 2014-2018 của Bộ Tài chính cho thấy, tổng số thu thuế BVMT tăng trưởng ổn định kể từ năm 2012 - năm đầu tiên thực hiện Luật Thuế BVMT, đạt 11.160 tỷ đồng; đến năm 2018 đã tăng hơn 4 lần đạt 47.923 tỷ đồng; chiếm tỷ trọng khoảng 1,48% - 4,27% tổng thu NSNN và chiếm tỷ trọng khoảng 0,34%-0,98% trên GDP hàng năm; tỷ trọng thu thuế BVMT trên tổng thuế nội địa tăng từ 2,654% năm 2012 lên 5,35% năm 2016 và 4,17% năm 2018; trong đó, số thu thuế BVMT đối với nhóm hàng xăng dầu chiếm chủ yếu (hơn 74%) tổng số thu thuế BVMT qua các năm.

Kết quả này đảm bảo việc tổ chức quản lý thu thuế BVMT đang theo đúng định hướng Chiến lược cải cách thuế đến năm 2020.

Đề xuất định hướng hoàn thiện quản lý nhà nước đối với thuế bảo vệ môi trường ở Việt Nam

Để QLNN đối với thuế BVMT được hiệu quả, phát huy được vai trò quan trọng trong việc BVMT và bảo tồn nguồn tài nguyên thiên nhiên, tác giả đề xuất, cần nhìn nhận, đánh giá một cách khách quan về tính hiệu quả của QLNN đối với thuế BVMT trong thời gian qua. Thông qua kết quả đánh giá về hiệu quả áp dụng luật và chính sách trong thực tiễn, trên cơ sở nghiên cứu, tiếp thu và học hỏi kinh nghiệm QLNN đối với thuế BVMT ở các nước trên thế giới, Việt Nam sẽ đưa ra các chính sách, định hướng, chiến lược và giải pháp hiệu quả để áp dụng vào việc hoàn thiện QLNN đối với thuế BVMT.

Theo đó, việc hoàn thiện QLNN đối với thuế BVMT ở Việt Nam cần tuân thủ các nguyên tắc như sau:

Thứ nhất, đảm bảo nguyên tắc người gây ô nhiễm phải trả tiền. Nguyên tắc “Người gây ô nhiễm phải trả tiền” được đề xuất bởi các nước thành viên OECD vào năm 1972 và đã trở thành một nguyên tắc quan trọng bậc nhất trong các chính sách về thuế BVMT. Theo nguyên tắc này, bất cứ ai thực hiện hành vi gây ô nhiễm môi trường phải chịu trách nhiệm chi trả các chi phí để tiến hành biện pháp kiểm soát, ngăn ngừa ô nhiễm và phục hồi môi trường do chính người đó gây ra, do các cơ quan nhà nước có thẩm quyền quyết định. Các khoản chi phí này được bao gồm Thuế và Phí BVMT, trong đó thuế BVMT có tầm quan trọng cao nhất trong việc BVMT. Ngoài thuế, các hành vi gây thiệt hại nghiêm trọng đến môi trường sẽ phải chịu phạt hành chính, nghiêm trọng hơn sẽ phải chịu luật hình sự tùy vào mức độ gây ô nhiễm mà cá nhân, tổ chức đó gây ra.

Thứ hai, thuế BVMT phải cụ thể và thực tế. Theo nguyên tắc này, các quy định của pháp luật về các khoản thuế BVMT, đối tượng chịu thuế BVMT, biện pháp thực thi luật thuế và các luật liên quan cũng như cơ quan chịu trách nhiệm thi hành luật cần phải rõ ràng, chi tiết, cụ thể và dễ hiểu, đồng thời phải phù hợp với điều kiện, tình hình, phương hướng và mục tiêu phát triển kinh tế - xã hội của Việt Nam.

Về tiêu chí thực tế, khi nghiên cứu, hoạch định, sửa đổi và bổ sung các điều khoản trong luật thuế BVMT và các luật liên quan, cần chú trọng công tác nghiên cứu, đánh giá thực trạng, nhu cầu và mục tiêu phát triển kinh tế - xã hội của đất nước. Việc áp thuế BVMT cần có sự cân bằng giữa mục tiêu phát triển kinh tế - xã hội và mục tiêu BVMT, không nên vì mục tiêu này mà hy sinh mục tiêu còn lại.

Thứ ba, mức thuế BVMT cần phù hợp với khả năng và mức độ gây thiệt hại cho môi trường. Việc đề ra mức thuế suất đối với các hành vi và đối tượng gây ảnh hưởng đến môi trường cần được nghiên cứu kỹ lưỡng trên cơ sở nguy cơ và mức độ gây thiệt hại do hành vi và đối tượng đó gây ra. Nghiên cứu và xây dựng thang đo, tiêu chuẩn, căn cứ khoa học trong việc đo lường và các giải pháp khoa học để khắc phục ô nhiễm là việc làm cần thiết được chú trọng hoàn thiện trong thời gian tới. Đó cũng là căn cứ để áp dụng mức thuế BVMT phù hợp.

Thứ tư, khuyến khích những hoạt động có lợi cho môi trường và đảm bảo lộ trình thuế hợp lý. Luật Thuế BVMT và các luật liên quan cần đảm bảo cơ chế khuyến khích các hành vi, việc làm không gây ô nhiễm môi trường, cạn kiệt tài nguyên thiên nhiên hoặc theo hướng có lợi cho môi trường. Thuế và Phí BVMT không chỉ vì mục đích kiểm soát, khống chế các hành vi gây bất lợi cho môi trường, mà phải khiến cho các cá nhân, hộ gia đình và tổ chức trong xã hội nhận thấy được những lợi ích khi họ thực hiện các việc làm có lợi cho môi trường.

Bên cạnh đó, tăng trưởng GDP của nước ta hiện chủ yếu dựa vào khai thác tài nguyên thiên nhiên, chưa có nhiều ứng dụng công nghệ cao do trình độ và nguồn lực của quốc gia còn hạn chế so với các nước phát triển như Nhật Bản, Hàn Quốc, Đức…Việc áp dụng thuế BVMT là việc làm từng bước, có lộ trình lâu dài, cụ thể và bài bản, bởi mỗi mức thuế BVMT khác nhau sẽ có ảnh hưởng không giống nhau đến sự sản xuất, tiêu dùng trong nước, gây kìm hãm sự phát triển ở mức độ nhất định.

Tài liệu tham khảo:

1. Quốc hội (2010), Luật Thuế Bảo vệ môi trường 2010;

2. Quốc hội (2014), Luật Bảo vệ môi trường 2014;

3. Chính phủ (2016), Báo cáo tổng kết, đánh giá tình hình thực hiện Luật Thuế Bảo vệ môi trường;

4. Bộ Tài chính - Tổng cục thuế (2013), Quyết định số 688/QĐ-TCT về việc ban hành hệ thống chỉ số đánh giá hoạt động quản lý thuế, Bộ Tài chính - Tổng cục Thuế;

5. Nguyễn Đình Chiến (2017), “Chính sách thuế nhằm bảo vệ môi trường trong điều kiện hội nhập kinh tế quốc tế”, Tạp chí Tài chính ngày 18/07/2017;

6. BaileyIan (2002), “European environmental taxes and charges: economic theory and policy practice”, Applied Geography, 22 (2002) 235–251;

7. Cottrell Jacqueline, Ludewig Damian, Runkel Matthias, Schlegelmilch Kai, Zerzawy Florian (2017), Environmental Tax Reform in Asia and the Pacific, ESCAP – Economic and Social Commission for Asia and the Pacific;

8. Metcalf Gilbert E. (2015), “A Conceptual Framework for Measuring the Effectiveness of Green Fiscal Reforms”, Green Growth Knowledge Platform (GGKP) - Third Annual Conference: Fiscal Policies and the Green Economy Transition: Generating Knowledge – Creating Impact, 29-30 January, 2015,

University of Venice, Venice, Italy;

9. Milne Janet E. (2011), “Environmental Taxation in the United States: The Long View”, Lewis and Clark Law Review, 417 (2011);

10. OECD (1972), Guiding Principles Concerning International Economic Aspects of Environmental Policies, Organisation for Economic Co-operation and Development, C(72)128, adopted 26 May 1972, reprinted.