Một số vấn đề về quản lý thuế đối với hoạt động kinh tế chia sẻ

Mô hình kinh tế chia sẻ đang và sẽ định hình phương thức kinh doanh mới, thói quen tiêu dùng mới đối với người Việt.

Tuy nhiên, mô hình kinh tế chia sẻ lại tạo ra “áp lực” đối với mô hình kinh doanh truyền thống và tác động nhất định đến các bên khi tham gia giao dịch và với toàn xã hội, đồng thời đặt ra không ít thách thức cho công tác quản lý. Bài viết đánh giá một số vấn đề liên quan đến quản lý thuế đối với mô hình kinh tế chia sẻ và khuyến nghị các giải pháp nhằm hỗ trợ, khai thác tốt hơn những lợi thế của mô hình này mang lại.

Quản lý thuế đối với mô hình kinh tế chia sẻ

So với nhiều lĩnh vực quản lý nhà nước khác, khung khổ pháp lý về chính sách thuế, quản lý thuế đối với các hoạt động kinh doanh theo mô hình kinh tế chia sẻ đã tương đối đầy đủ từ khâu đăng ký thuế, chứng từ nộp thuế, kê khai thuế và nộp thuế. Cụ thể:

Về đăng ký thuế: Cũng như các hoạt động kinh doanh truyền thống khác, doanh nghiệp và cá nhân (bao gồm hộ gia đình) trước khi thực hiện kinh doanh theo mô hình kinh tế chia sẻ phải thực hiện đăng ký với cơ quan thuế để được cấp mã số thuế. Đối với doanh nghiệp, từ ngày 01/7/2015, doanh nghiệp thực hiện đăng ký thuế được thực hiện đồng thời với đăng ký kinh doanh. Doanh nghiệp được sử dụng mã số doanh nghiệp để thực hiện các nghĩa vụ về thuế, thủ tục hành chính, quyền, nghĩa vụ khác (theo quy định của Luật Doanh nghiệp).

Đối với cá nhân, sau khi được cơ quan đăng ký kinh doanh cấp Giấy chứng nhận đăng ký hộ kinh doanh, cá nhân phải thực hiện đăng ký thuế trực tiếp với cơ quan thuế của quận, huyện, thị xã, thành phố trực thuộc tỉnh nơi đặt điểm kinh doanh của cá nhân trong thời hạn 10 ngày làm việc kể từ ngày ghi trên Giấy chứng nhận đăng ký kinh doanh. Trường hợp cá nhân đã được cấp mã số thuế cá nhân thì cá nhân sử dụng mã số thuế đó để kê khai, nộp thuế khi thực hiện kinh doanh (quy định tại Thông tư số 95/2016/TT-BTC ngày 28/6/2016 của Bộ Tài chính hướng dẫn về đăng ký thuế).

Về hóa đơn, chứng từ nộp thuế: Tổ chức, cá nhân bán hàng hóa, cung cấp dịch vụ có nghĩa vụ lập và giao hóa đơn cho người mua theo quy định của Luật Quản lý thuế, Luật thuế Giá trị gia tăng (GTGT) và Nghị định số 51/2010/NĐ-CP ngày 14/5/2010 của Chính phủ về hóa đơn bán hàng hóa, cung ứng dịch vụ, Nghị định số 119/2018/NĐ-CP ngày 12/9/2018 của Chính phủ về hóa đơn điện tử khi bán hàng hóa, cung cấp dịch vụ. Thời điểm lập hóa đơn là ngày người bán và người mua làm thủ tục ghi nhận hàng hóa, dịch vụ đã được chuyển quyền sở hữu, quyền sử dụng. Hóa đơn có thể được lập theo hình thức hóa đơn giấy hoặc hóa đơn điện tử. Trước khi sử dụng hoá đơn, tổ chức, cá nhân bán hàng hóa, cung cấp dịch vụ phải lập thông báo phát hành hóa đơn gửi cơ quan thuế. Trước ngày 01/11/2018, việc khởi tạo, phát hành, sử dụng hóa đơn điện tử thực hiện theo Thông tư số 32/2011/TT-BTC. Kể từ ngày 01/11/2018, việc khởi tạo, phát hành, sử dụng hóa đơn điện tử thực hiện theo Nghị định số 119/2018/NĐ-CP.

Về nghĩa vụ kê khai, tính thuế: Doanh nghiệp được thành lập theo Luật Doanh nghiệp có hoạt động kinh doanh theo mô hình kinh tế chia sẻ tại Việt Nam phải kê khai, nộp thuế GTGT, thuế thu nhập doanh nghiệp (TNDN) theo quy định tại các văn bản quy phạm pháp luật về thuế GTGT, thuế TNDN. Đối với cá nhân là người Việt Nam hoặc cá nhân là người nước ngoài cư trú tại Việt Nam thực hiện kinh doanh theo mô hình kinh tế chia sẻ có tổng doanh thu từ tất cả các loại hình kinh doanh trong năm (bao gồm cả doanh thu từ các loại hình kinh doanh khác trên 100 triệu đồng/năm) phải kê khai nộp thuế GTGT, thuế TNCN quy định tại Nghị định số 65/2013/NĐ-CP ngày 27/06/2013 của Chính phủ quy định chi tiết một số điều của Luật Thuế Thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân; Điều 2, 3, 6 và 7 Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính (hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh; Hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế thu nhập cá nhân quy định tại Luật sửa đổi, bổ sung một số điều của các luật về thuế số 71/2014/QH13 và Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các luật về thuế và sửa đổi, bổ sung một số điều của các nghị định về thuế).

Trường hợp tổ chức, cá nhân nước ngoài có hoạt động kinh doanh theo mô hình kinh tế chia sẻ tại Việt Nam hoặc có thu nhập từ kinh doanh theo mô hình kinh tế chia sẻ tại Việt Nam, tổ chức, cá nhân phải nộp thuế GTGT, thuế TNDN hoặc thuế TNCN tại Việt Nam theo quy định tại Nghị định số 209/2013/NĐ-CP, Nghị định số 218/2013/NĐ-CP và hướng dẫn tại Thông tư số 103/2014/TT-BTC ngày 06/8/2014 của Bộ Tài chính hướng dẫn thực hiện nghĩa vụ thuế áp dụng đối với tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam.

Những vấn đề phát sinh và định hướng hoàn thiện

Mặc dù, chính sách thuế và quản lý thuế đối với hoạt động kinh doanh theo mô hình kinh tế chia sẻ đã được quy định cụ thể trong các văn bản quy phạm pháp luật, tuy nhiên quá trình giám sát, quản lý thuế cho thấy còn nhiều vấn đề phát sinh cần được nghiên cứu, hoàn thiện trong thời gian tới. Cụ thể như:

Thứ nhất, việc phân biệt chủ thể kinh doanh, loại hình kinh doanh nhiều khi còn chưa rõ ràng. Đối với những giao dịch kinh doanh truyền thống, chủ thể kinh doanh thường thực hiện các hoạt động kinh doanh một cách liên tục. Các hoạt động kinh doanh được thực hiện tại những địa điểm cụ thể, trong những không gian xác định (cửa hàng, nhà máy, xưởng sản xuất...). Đối tượng của giao dịch là những tài sản hữu hình và một số ít tài sản vô hình. Giao dịch kinh doanh truyền thống chủ yếu được hình thành từ các quan hệ song phương, người bán (người cung cấp dịch vụ) và người mua (người sử dụng dịch vụ).

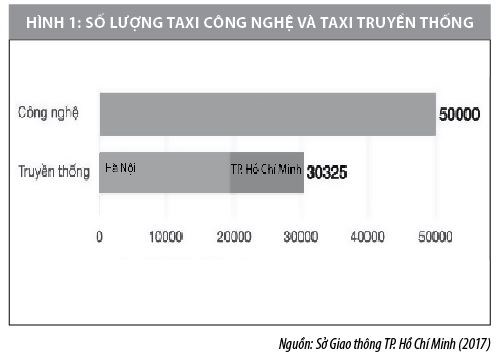

Trong khi đó, kinh doanh theo mô hình kinh tế chia sẻ, ví dụ như hoạt động kinh doanh vận tải Uber, một người lái xe vừa là chủ thể kinh doanh, vừa không phải chủ thể kinh doanh. Người lái xe là chủ thể kinh doanh khi sử dụng chiếc xe của mình làm phương tiện vận chuyển hành khách hoặc hàng hóa. Tuy nhiên, người lái xe sẽ không còn là chủ thể kinh doanh khi sử dụng chiếc xe đó để làm phương tiện đi lại của bản thân và gia đình. Như vậy, hoạt động kinh doanh vận tải của cá nhân này không thường xuyên, liên tục. Công ty Uber kinh doanh dịch vụ vận chuyển hành khách hoặc hàng hóa nhưng không cần phải đầu tư phương tiện vận tải ở Việt Nam, thậm chí cung cấp dịch vụ kinh doanh từ bên ngoài Việt Nam. Như vậy, tần suất thực hiện hoạt động kinh doanh của các cá nhân là không thường xuyên, địa điểm kinh doanh là xuyên biên giới, đo đó, đối tượng giao dịch không được chuyển dịch quyền sở hữu rõ ràng. Giao dịch được thực hiện trên cơ sở thỏa thuận của 3 bên: Người cung cấp dịch vụ, người trung gian và người mua (người sử dụng).

Thứ hai, chưa có mô hình quản lý phù hợp đối với hoạt động kinh doanh theo mô hình kinh tế chia sẻ. Kinh tế chia sẻ là một mô hình mới, có nhiều khác biệt so với những mô hình kinh doanh truyền thống. Các loại hình kinh tế chia sẻ cũng có những cơ chế hoạt động không giống nhau, do vậy, cần có mô hình quản lý riêng tương ứng với mỗi loại hình dịch vụ này.

So với nhiều lĩnh vực quản lý nhà nước khác, khung khổ pháp lý về chính sách thuế, quản lý thuế đối với các hoạt động kinh doanh theo mô hình kinh tế chia sẻ đã tương đối đầy đủ từ khâu đăng ký thuế, chứng từ nộp thuế, kê khai thuế và nộp thuế.

Trong khi đó, hệ thống pháp luật kinh doanh của Việt Nam hiện nay như: Luật Doanh nghiệp, Luật Đầu tư, Luật Giao dịch điện tử… lại chưa có sự chỉnh sửa, bổ sung nhằm quản lý hữu hiệu các hoạt động kinh doanh theo mô hình kinh tế chia sẻ. Luật Quản lý Thuế và các văn bản quy định chi tiết, hướng dẫn thi hành tuy đã điều chỉnh các chủ thể tham gia hoạt động kinh doanh theo mô hình kinh tế chia sẻ nhưng phần lớn vẫn dựa trên nền tảng của những giao dịch truyền thống mà chưa có những cơ chế quản lý đặc thù hữu hiệu.

Thứ ba, cơ chế tự khai, tự nộp thuế không phù hợp đối với cá nhân kinh doanh theo mô hình kinh tế chia sẻ. Theo quy định của Luật Quản lý Thuế, người nộp thuế tự kê khai, tự xác định số thuế. Tuy nhiên, do tính chất không thường xuyên của mô hình kinh tế này nên người nộp thuế có thể không tự thống kê doanh thu, kê khai thuế hoặc không thể tự xác định doanh thu chịu thuế trong kỳ hoặc trong năm. Điều này khiến cơ quan thuế khó quản lý được người nộp thuế, doanh thu chịu thuế và trong nhiều trường hợp không có cơ sở dữ liệu để thực hiện ấn định thuế.

Thứ tư, chưa có cơ chế phối hợp giữa các cơ quan quản lý nhà nước đối với các giao dịch kinh doanh theo mô hình kinh tế chia sẻ. Theo chức năng, nhiệm vụ, mỗi bộ, ngành đều thực hiện quản lý một hoặc một số khâu của quá trình sản xuất, kinh doanh theo mô hình kinh tế chia sẻ. Tuy nhiên, trách nhiệm quản lý nhà nước của mỗi bộ, ngành hoặc xác định bộ chủ trì hoặc đầu mối quản lý đối với hoạt động kinh doanh theo mô hình kinh tế này chưa thực sự rõ ràng. Các văn bản quy phạm pháp luật chưa quy định cơ chế chia sẻ thông tin, cơ chế kết nối đăng ký thuế, cấp mã số thuế tự động giữa cơ quan quản lý chuyên ngành với và cơ quan Thuế.

Để tận dụng những lợi thế mà mô hình kinh tế chia sẻ mang lại, khắc phục những hạn chế vướng mắc của mô hình này trong thực tiễn ở Việt Nam, cần đẩy mạnh một số giải pháp như sau:

Một là, sớm hoàn thiện, báo cáo Chính phủ Đề án mô hình kinh tế chia sẻ, trong đó xác định mô hình quản lý phù hợp với từng mô hình kinh tế chia sẻ. Đồng thời, tổng kết, đề xuất, sửa đổi, bổ sung Nghị định số 52/2013/NĐ-CP và Thông tư số 47/2014/TT-BCT của Bộ Công thương theo hướng tự động chia sẻ, liên thông giữa các cơ quan quản lý nhà nước để vừa tạo thuận lợi cho các tổ chức, cá nhân hoạt động thương mại điện tử, vừa giúp cơ quan thuế quản lý hiệu quả đối tượng thu thuế trong lĩnh vực này.

Hai là, Nhà nước cần nghiên cứu, hoàn thiện hệ thống pláp luật về đầu tư, về kinh doanh, về giao dịch điện tử, về thương mại điện tử. Trong đó, tập trung hoàn thiện các chế định về hợp đồng theo phương thức điện tử, về trách nhiệm của các bên bán hàng, cung cấp dịch vụ theo hướng quy định rõ trách nhiệm của doanh nghiệp cung cấp dịch vụ (ứng dụng) theo mô hình kinh tế chia sẻ đối với người mua hàng (sử dụng dịch vụ), đối với các cơ quan nhà nước liên quan.

Thứ ba, tiếp tục nghiên cứu, hoàn thiện Dự án Luật Quản lý thuế (sửa đổi), trong đó có quy định phần liên quan đến trách nhiệm của một số bộ, ngành trong việc cung cấp thông tin về các tổ chức, cá nhân hoạt động thương mại điện tử; quản lý, giám sát các giao dịch thanh toán thương mại điện tử để Quốc hội xem xét, thông qua trong năm 2019; Bên cạnh đó, rà soát, quy định rõ cơ chế trách nhiệm của các doanh nghiệp cung cấp dịch vụ (ứng dụng) trong việc kê khai, nộp thuế thay đối với thu nhập của cá nhân tham gia mô hình kinh tế chia sẻ; Nghiên cứu, hoàn thiện cách tính thuế của doanh nghiệp cung cấp dịch vụ (ứng dụng) và của cá nhân tham gia mô hình kinh tế chia sẻ để tránh trùng thuế.

Tài liệu tham khảo:

- Nghị định số 51/2010/NĐ-CP ngày 14/5/2010 của Chính phủ về hóa đơn bán hàng hóa, cung ứng dịch vụ;

- Nghị định số 119/2018/NĐ-CP ngày 12/9/2018 của Chính phủ quy định về hóa đơn điện tử khi bán hàng hóa, cung cấp dịch vụ;

- Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh; hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế thu nhập cá nhân quy định tại luật sửa đổi, bổ sung một số điều của các luật về thuế số 71/2014/QH13;

- Công văn số 848/BTC-TCT ngày 18/01/2017 về chính sách thuế và quản lý thuế liên quan đến hoạt động kinh doanh của dịch vụ đặt phòng trực tuyến;

- Thông tư số 95/2016/TT-BTC ngày 28/6/2016 của Bộ Tài chính hướng dẫn về đăng ký thuế;

- Các website: baochinhphu.vn, tapchitaichinh.vn.