Nâng cao tính tuân thủ thuế đối với hộ kinh doanh cá thể ở Việt Nam

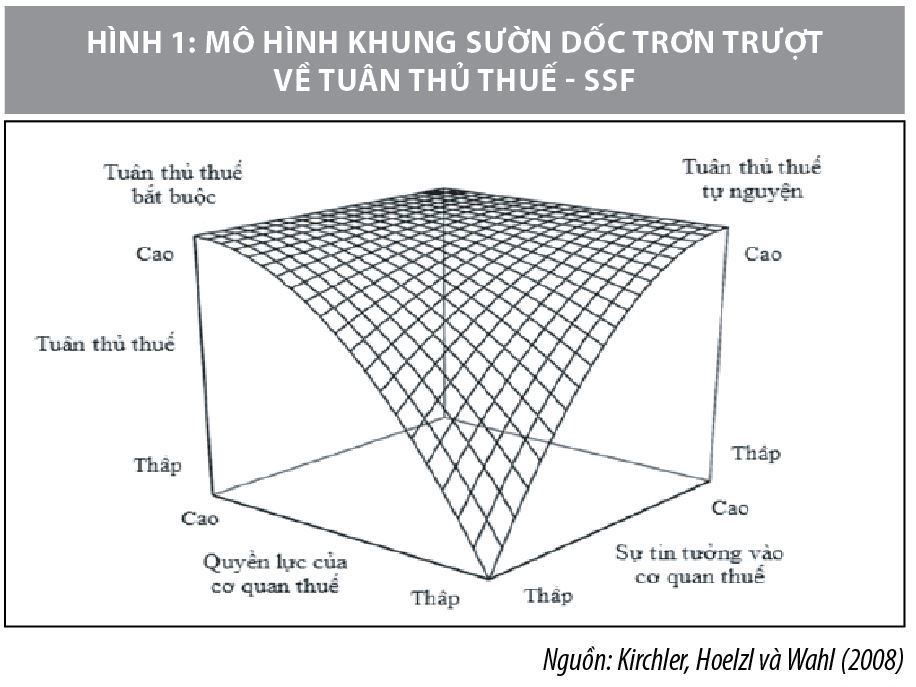

Tuân thủ thuế là việc thực hiện đúng và đầy đủ các quy định pháp luật thuế và người nộp thuế. Tuy nhiên, không phải lúc nào người nộp thuế cũng thực hiện nghĩa vụ một cách đầy đủ. Gia tăng sự tuân thủ của người nộp thuế là một trong những vấn đề lớn và quan trọng nhất trong lĩnh vực thuế. Dựa trên mô hình khung sườn dốc trơn trượt (SSF) về tuân thủ thuế được giới thiệu bởi Kirchler, Hoelzl và Wahl (2008) và thực trạng tuân thủ thuế của hộ kinh doanh cá thể, bài viết đưa ra một số ý kiến nhằm góp phần nâng cao tính tuân thủ thuế đối với hộ kinh doanh cá thể ở Việt Nam.

Cơ sở lý thuyết

Thuế là một trong những khoản đóng góp bắt buộc, có giới hạn phải nộp. Tuy nhiên, không phải lúc nào người nộp thuế (NNT) cũng thực hiện nghĩa vụ của mình một cách đầy đủ. Chính phủ các nước ngày càng quan tâm nhiều hơn về vấn đề không tuân thủ thuế (trốn thuế, tránh thuế) vì các hoạt động này làm giảm nguồn thu ngân sách của quốc gia (Noor và cộng sự, 2013). Gia tăng sự tuân thủ của NNT là một trong những vấn đề lớn nhất và quan trọng nhất trong lĩnh vực thuế (Weisbach và Plesko, 2007). Vì vậy, nâng cao tính tuân thủ thuế đối với hộ kinh doanh cá thể (HKDCT) ở Việt Nam là cần thiết cả về lý luận và thực tiễn.

Khái niệm về tuân thủ thuế

Tuân thủ thuế mô tả sự sẵn sàng nộp thuế của NNT (Kirchler, 2007). Tuân thủ thuế là mức độ tuân thủ pháp luật về thuế của đối tượng nộp thuế (James và Alley, 2002), là mức độ đối tượng nộp thuế chấp hành nghĩa vụ thuế được quy định trong pháp luật về thuế (James và Alley, 1999). Tuân thủ thuế có thể được định nghĩa là tuân thủ các quy tắc hành chính về khai thuế và tính thuế chính xác dựa trên các yêu cầu, quy định của luật thuế, cũng như nộp thuế đúng hạn dựa trên các quy định của pháp luật về thuế (OECD, 2001).

Như vậy, tuân thủ thuế là mức độ NNT tuân thủ pháp luật về thuế (James và Alley, 2004), đây là một quá trình, trong đó NNT nộp tất cả các tờ khai thuế cần thiết, bằng cách kê khai chính xác tất cả các khoản thu nhập, chi phí... (Palil và Mustapha, 2011) và thanh toán chính xác (đầy đủ) nghĩa vụ thuế theo đúng pháp luật và quy định thuế hiện hành (Palil và Mustapha, 2011; Braithwaite, 2009).

Mô hình khung sườn dốc trơn trượt về tuân thủ thuế

Mô hình khung sườn dốc trơn trượt (SSF) về tuân thủ thuế được giới thiệu bởi Kirchler, Hoelzl và Wahl (2008) và là tích hợp các kết quả thực nghiệm từ kinh tế học, xã hội học và tâm lý học. SSF xác định 2 yếu tố trung tâm ảnh hưởng đến sự tuân thủ của NNT, đó là quyền lực được nhận thức và sự tin tưởng vào các cơ quan thuế (CQT) (Kogler, Kirchler và cộng sự, 2013). Quyền lực của CQT được định nghĩa là nhận thức của NNT “về năng lực của CQT trong việc phát hiện và trừng phạt tội phạm về thuế” (Wahl, Kastlunger, và Kirchler, 2010). Tin tưởng vào CQT là “ý kiến chung của các cá nhân và nhóm xã hội rằng, CQT nhân từ và làm việc có ích cho lợi ích chung” (Kirchler và cộng sự, 2008). Mặc dù cả 2 yếu tố đều có thể kích thích sự tuân thủ, nhưng chất lượng của sự tuân thủ có thể bao gồm từ sự tuân thủ bắt buộc đến sự tuân thủ tự nguyện.

Mô hình SSF đề xuất ở đây bắt đầu từ ý tưởng rằng môi trường thuế trong một xã hội có thể thay đổi liên tục giữa môi trường đối kháng và môi trường hợp tác. Trong một môi trường đối kháng, NNT và CQT làm việc chống lại nhau; trong một môi trường hợp tác, NNT và cơ quan thuế làm việc cùng nhau. SSF được đề xuất bằng đồ thị trong không gian 3 chiều, với quyền lực của các cơ quan có thẩm quyền, sự tin tưởng vào các cơ quan có thẩm quyền và hành vi tuân thủ thuế.

Từ mô hình SSF có thể thấy rằng: Việc tăng cường quyền lực của các cơ quan có khả năng dẫn đến việc tuân thủ bắt buộc; Sự tin tưởng ngày càng tăng có khả năng dẫn đến sự tuân thủ tự nguyện; Sự tuân thủ cao có thể dẫn đến cả trong điều kiện có quyền lực mạnh mẽ của các cơ quan có thẩm quyền, cũng như trong điều kiện có sự tin tưởng mạnh mẽ vào các cơ quan có thẩm quyền.

Thực trạng tuân thủ thuế của hộ kinh doanh cá thể

HKDCT có vai trò quan trọng trong việc giải quyết các vấn đề an sinh xã hội tại Việt Nam. Tuy nhiên, tình hình kinh doanh của khu vực này khá phức tạp, khả năng tuân thủ pháp luật nói chung và pháp luật về thuế nói riêng của các HKDCT chưa cao. Tình trạng trốn thuế, dây dưa nợ đọng thuế còn phổ biến ảnh hưởng đến công tác quản lý thuế...

Thứ nhất, số tiền thuế nộp ngân sách chưa tương xứng với số lượng HKDCT: Điều này phần nào phản ánh mức độ tuân thủ thuế của HKDCT đang là vấn đề đối với cơ quan quản lý thuế về mục tiêu hướng đến sự công bằng giữa NNT.

Thông qua phỏng vấn chuyên gia của nhóm tác giả cũng cho thấy, hiện nay, nhiều HKDCT quy mô, doanh thu không thua kém nhiều khi còn cao hơn so với DN... Số liệu của Tổng cục Thống kê cho thấy, cả nước có hơn 5,6 triệu HKDCT, gấp 8 lần số lượng DN. Tuy nhiên, theo số liệu của cơ quan thuế (CQT), cả nước có hơn 1,7 triệu lượt hộ nộp thuế (doanh thu dưới 100 triệu đồng/năm không phải nộp), gấp 3 lần số lượng DN. Vậy nhưng, số thuế hàng năm các HKDCT nộp cho ngân sách lại chưa đầy 2% trong tổng số thu thuế (Hàn Ni, 2019).

Thứ hai, theo Luật Quản lý thuế, hàng năm HKDCT căn cứ vào kết quả sản xuất kinh doanh, dịch vụ của năm trước và khả năng của năm tiếp theo để tự kê khai doanh thu, chi phí, thu nhập chịu thuế theo mẫu và nộp cho cơ quan thuế trực tiếp quản lý, chậm nhất là đến ngày 25/1. Như vậy, những kê khai trên thực chất chỉ là dự báo trong thời gian tương đối dài (1 năm) dẫn đến việc HKDCT sẽ kê khai thấp hơn thực tế sản xuất kinh doanh. Chính vì vậy, các HKDCT luôn tìm cách... để xác định mức doanh thu thấp hơn so với thực tế, trong khi, mức thuế "khoán" cũng chỉ dựa trên doanh số bán hàng một cách "cảm tính", chứ không có sổ sách chứng minh.

Chưa kể, nếu là hộ mới ra kinh doanh sẽ không có căn cứ để kê khai nộp thuế. Bên cạnh đó, việc hướng dẫn các HKDCT ghi chép hoá đơn, chứng từ, kê khai nộp thuế, đăng ký thuế, lập hồ sơ hoàn thuế, miễn giảm thuế chưa đầy đủ và cụ thể. Các HKDCT còn sử dụng hóa đơn chứng từ khi mua và bán hàng chưa nghiêm túc, còn có tình trạng bán lẻ hàng cho các đối tượng tiêu dùng lẻ không xuất hoá đơn, hoặc có ghi hoá đơn, nhưng ghi thấp hơn so với giá bán thực tế, nhằm chiếm dụng tiền của ngân sách nhà nước.

Thứ ba, tính tuân thủ thuế của HKDCT và khách hàng ở mức chưa cao. Thực tiễn cho thấy, thay vì viết hóa đơn hoặc/và thanh toán bằng việc chuyển khoản thì cả khách hàng và HKDCT lại thích hình thức thanh toán bằng tiền mặt và không viết hóa đơn (Bởi hình thức thanh toán này đem lại lợi ích cho cả hai bên, điều này làm cho CQT thiếu căn cứ để xử phạt).

Giải pháp nâng cao tính tuân thủ thuế đối với hộ kinh doanh cá thể ở Việt Nam

Nhằm tăng cường quản lý thuế, nâng cao tính tuân thủ thuế đối với HKDCT, cần triển khai đồng bộ các giải pháp sau:

Một là, tiếp cận quản lý thuế đối với HKDCT theo mức độ tuân thủ thuế, cụ thể:

- Đối với nhóm hộ KDCT tự nguyện tuân thủ thuế: Với đặc điểm chấp hành chính sách thuế tương đối tốt, CQT cần kết hợp để HKDCT tự thực hiện nghĩa vụ thuế, nhưng cần kiểm tra để đảm bảo HKDCT chấp hành đầy đủ, kịp thời.

- Đối với nhóm hộ này, CQT cung cấp đầy đủ và thuận tiện các dịch vụ hỗ trợ về thuế, đề cao các hoạt động tuyên truyền, khuyến khích sự tuân thủ tốt làm thay đổi hành vi của HKDCT theo hướng tích cực. Đổi mới công tác tuyên truyền, những điển hình thực hiện tốt nghĩa vụ thuế của những HKDCT khác, giáo dục và cung cấp dịch vụ và hỗ trợ để nâng cao trình độ hiểu biết chính sách pháp luật của HKDCT, nâng cao tính tự giác và trách nhiệm của HKDCT.

- Đối với nhóm HKDCT ở mức độ tuân thủ thuế bắt buộc: Tăng cường tuyên truyền giáo dục, cung cấp đầy đủ, thuận tiện các dịch vụ để HKDCT thực hiện nghĩa vụ thuế tập trung kiểm tra; Tập trung tuyên truyền các quy định về thanh tra, kiểm tra và cưỡng chế thuế, biện pháp xử lý vi phạm pháp luật thuế và hậu quả mà HKDCT phải gánh chịu, nếu không tuân thủ chính sách thuế. Các chương trình hỗ trợ cần trang bị kiến thức về thuế để giảm vi phạm do thiếu hiểu biết.

- Đối với nhóm HKDCT không tuân thủ thuế: Chú trọng đến các nội dung liên quan các biện pháp xử lý vi phạm và cưỡng chế thuế, nhấn mạnh quyền lực của CQT và sự phối hợp của chính quyền địa phương, các ngành liên quan trong thanh tra, kiểm tra để phát hiện sai phạm, trốn thuế, cũng như thiệt hại mà HKDCT phải gánh chịu nếu không chấp hành quy định về thuế. Mặt khác, cung cấp đầy đủ, thuận tiện các dịch vụ tư vấn thuế, tạo điều kiện cho HKDCT cải thiện sự tuân thủ thuế.

Hai là, tăng cường công tác kiểm tra, giám sát. Nếu kiểm tra phát hiện trường hợp vi phạm, ngoài việc xử lý vi phạm hành chính còn phải xử phạt theo lần số vi phạm, đồng thời phải ấn định thuế theo kết quả kiểm tra đó. Mức thuế ấn định phải cao hơn mức thuế của những hộ kinh doanh cùng ngành nghề, cùng quy mô thực hiện tốt chế độ kế toán, hóa đơn chứng từ để động viên những hộ kinh doanh thực hiện tốt và hộ kinh doanh thấy được lợi ích thực tế, không tái phạm.

Ba là, nâng cao ý thức trách nhiệm của cán bộ quản lý thu thuế: Tùy theo đặc điểm địa bàn và quy mô của đối tượng kinh doanh, bố trí phân công lại cán bộ quản lý cho phù hợp với năng lực, trình độ của từng người nhằm phát huy năng lực và nâng cao hiệu quả công tác; chấm dứt tình trạng phân chia theo tổ nhóm phụ trách và chịu trách nhiệm toàn bộ theo địa bàn; Tăng cường cán bộ cho bộ phận thanh tra của chi cục để bộ phận này đủ sức đảm nhiệm toàn bộ kiểm tra quyết toán và kiểm tra hoàn thuế tại chi cục; Xây dựng tổ, đội quản lý thuế giỏi, cán bộ thuế gương mẫu với ý thức trách nhiệm cao hoàn thành xuất sắc nhiệm vụ; Xử lý nghiêm hành vi vi phạm, kịp thời khen thưởng biểu dương những đơn vị, cá nhân có thành tích trong công tác quản lý thuế...

Tài liệu tham khảo:

- Quốc hội, Luật Thuế số 71/2014/QH13;

- Chính phủ, Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế;

- Bộ Tài chính, Thông tư số 92/2015/TT-BTC về hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh;

- Braithwaite, V. (2007), Taxation and Good Governance, University House Lecture and House Dinner Series, Australian National University, Canberra;

- James, S. and Alley, C. (2004), Tax Compliance, Self Assessment and Tax Administration, Journal of Financial and Management in Public Services, 2, 27-42;

- Kirchler E (2007), The economic psychology of tax behaviour, Cambridge University Press, Cambridge;

- Kirchler, E., Hoelzl, E., & Wahl, I. (2008), Enforced versus voluntary tax compliance: The “slippery slope” framework, Journal of Economic Psychology, 29(2), 210–225;

- Kogler, C., Batrancea, L., Nichita, A., Pantya, J., Belianin, A., & Kirchler, E. (2013), Trust and power as determinants of tax compliance: Testing the assumptions of the slippery slope framework in Austria, Hungary, Romania and Russia. Journal of Economic Psychology, 34, 169–180.

* NCS. Nguyễn Quỳnh Trang- Học viện Ngân hàng

* TS. Đoàn Xuân Hậu, PGS., TS. Đàm Văn Huệ - Trường Đại học Kinh tế Quốc dân

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 10/2021.