Nghiên cứu thực nghiệm về các nhân tố tác động đến tiền gửi tại ngân hàng thương mại

Nguồn vốn huy động có ý nghĩa quyết định, là cơ sở để các ngân hàng tiến hành các hoạt động cho vay, đầu tư, dự trữ… mang lại lợi nhuận cho ngân hàng.

Để có được nguồn vốn này, ngân hàng cần phải tiến hành các hoạt động huy động vốn, trong đó, nguồn vốn huy động từ tiền gửi chiếm vai trò quan trọng. Bài viết này đề cập đến một số nghiên cứu thực nghiệm về nhân tố ảnh hưởng đến lượng tiền gửi tại một số nước. Qua đó làm cơ sở, tiền đề để nghiên cứu các nhân tố ảnh hưởng đến tiền gửi tại các ngân hàng thương mại tại Việt Nam.

Cơ sở lý luận về tiền gửi tại ngân hàng thương mại

Theo Thomas P. Fitch, Dictionary of Banking Terms (2000), “Tổ chức ngân hàng, thường là một công ty, nhận tiền gửi, thực hiện cho vay, thanh toán séc, và thực hiện các dịch vụ liên quan cho công chúng“.

Như vậy, có thể thấy, ngân hàng là một tổ chức kinh doanh tiền tệ, cung cấp một danh mục dịch vụ tài chính tổng hợp, với ba loại hình chủ yếu là nhận tiền gửi, cấp tín dụng và làm dịch vụ thanh toán.

Tiền gửi của ngân hàng thương mại phụ thuộc vào tiền gửi của người gửi tiền. Theo lý thuyết về nhu cầu tiền của Keynes, có ba động cơ chính khiến mọi người nắm giữ tiền gồm: Giao dịch, phòng ngừa và đầu tư. Để phục vụ cho những động cơ này, các ngân hàng thương mại cung cấp các loại hình tiền gửi khác nhau: tiền gửi và tiền gửi tiết kiệm. Nếu như tiền gửi với mục đích thực hiện các giao dịch hàng ngày thì loại tiền gửi tiết kiệm phục vụ nhu cầu của người muốn tiết kiệm và tăng thêm thu nhập. Người gửi tiền trong tài khoản tiền gửi tiết kiệm còn vì động cơ phòng ngừa (Haronet. Al, 2003).

Như vậy, có ba động cơ chính khiến con người nắm giữ tiền gồm: Giao dịch, phòng ngừa và đầu tư. Để phục vụ cho những động cơ này, các ngân hàng thương mại đưa ra các loại tiền gửi và tiền gửi tiết kiệm. Tiền gửi có thể được xem xét từ quan điểm của người tiêu dùng muốn có thu nhập để đáp ứng chi tiêu hộ gia đình của họ và từ quan điểm của các doanh nhân cần tiền và muốn giữ nó để thực hiện các hoạt động kinh doanh của họ.

Các nghiên cứu thực nghiệm về nhân tố tác động đến tiền gửi tại các ngân hàng thương mại

Các yếu tố kinh tế, xã hội và chính trị của đất nước có thể ảnh hưởng đến tiền gửi ngân hàng thương mại. Theo (Herald & Heiko, 2008), rủi ro cụ thể của quốc gia như rủi ro chính trị, kinh tế và tài chính có thể ảnh hưởng đến xu hướng người gửi tiền đặt tiền vào hệ thống ngân hàng. Nhìn chung, một ngân hàng thành công trong hoạt động của họ chủ yếu phụ thuộc vào môi trường mà ngân hàng đó hoạt động. Các nhà nghiên cứu đã xác định được một số yếu tố vĩ mô ảnh hưởng đến tiền gửi tại các ngân hàng thương mại bao gồm: Lãi suất, lạm phát, tăng trưởng kinh tế...

Lãi suất

Masson et al. (1998) cho rằng, lãi suất có quan hệ tích cực đối với tăng trưởng tiền gửi tại các ngân hàng ở các nước đang phát triển châu Phi và châu Mỹ La Tinh. Kết quả này tương đồng với kết quả nghiên cứu của Hazon và Azmi (2008) tại các ngân hàng ở Malaysia.

Trong khi đó, khi nghiên cứu các nhân tố quyết định đến tiền gửi tại các ngân hàng Hồi giáo ở Indonesia, Erna & Ekki (2004), thấy những người gửi tiền tại các ngân hàng Hồi giáo chủ yếu hành động bởi động cơ lợi nhuận, họ chọn các ngân hàng có lãi suất cao hơn để gửi tiền. Lomuto (2008), Herald & Heiko (2009) khi nghiên cứu về tiền gửi tại các ngân hàng ở Kenya cũng cho rằng, tự do hóa lãi suất hấp dẫn cũng chiếm khoảng 78% biến động về mức tiền gửi tại các ngân hàng.

Lạm phát

Theo Herald & Heiko (2008), lạm phát là một trong những yếu tố quyết định tiền gửi ngân hàng thương mại. Mohammad & Mahdi (2010) đã chỉ ra rằng, ở Mỹ Latinh, tác động của lạm phát đối với tiết kiệm và tiền gửi có kỳ hạn là tiêu cực một cách đáng kể.

Lạm phát được coi là một vấn đề kinh tế ở các nước phát triển trong nửa sau của thế kỷ XX. Lạm phát ảnh hưởng đến tăng trưởng kinh tế, việc làm, phân phối thu nhập và sự giàu có cũng như các điều kiện chính trị xã hội của một quốc gia (Mohammad & Mahdi, 2010). Hệ thống ngân hàng với tư cách là nhân tố hiệu quả quan trọng trong hoạt động kinh tế cũng chịu ảnh hưởng của lạm phát. Theo như tác động của lạm phát đối với lĩnh vực tài chính được hình thành thì tài liệu chứng minh rằng lạm phát ảnh hưởng đến năng lực của ngành tài chính để phân bổ nguồn lực tối ưu. Đó là khi tỷ lệ lạm phát tăng, tỷ lệ lãi suất thực tế của tiền và tài sản giảm; do đó tiền gửi không còn hấp dẫn.

Tăng trưởng kinh tế

Các yếu tố quyết định hành vi tiết kiệm của các nước đang phát triển được nghiên cứu bởi Masson et al. (1998) và kết quả nghiên cứu phát hiện ra rằng, tăng trưởng GDP có liên quan tích cực đến tiết kiệm ở cả hai nhóm quốc gia trên, mặc dù có sự khác biệt nhỏ về mức độ của các mối quan hệ này.

Theo Herald & Heiko (2008), tăng trưởng là một trong những yếu tố quyết định đối với tiền gửi ngân hàng thương mại. GDP được tính bằng cách cộng giá trị gia tăng ở mỗi giai đoạn sản xuất (trừ chi phí nguyên liệu sản xuất và nguyên liệu mua từ các nhà cung cấp của ngành. Trong khi đó, Erna & Ekki (2004), tìm thấy bốn biến số: GDP, số lượng chi nhánh của ngân hàng Hồi giáo, tỷ lệ lợi nhuận và lãi suất được cho là có ảnh hưởng đến khối lượng tiền gửi. Vì vậy, GDP có thể ảnh hưởng đến sự tăng trưởng của tiền gửi ngân hàng thương mại.

Chuyển tiền nước ngoài

Chuyển tiền từ người di cư đến các gia đình ở quê nhà đã trở thành một yếu tố quyết định quan trọng khác của tiết kiệm hộ gia đình và tiết kiệm tư nhân trong nước (Athukorala & Sen, 2001). Chuyển tiền là một phần thu nhập khả dụng của các hộ gia đình nhận và khi thu nhập kết hợp của họ tăng lên, tiết kiệm dự kiến sẽ làm như vậy. Tuy nhiên, người ta cho rằng việc chuyển tiền khiến các hộ gia đình khá lỏng lẻo trong chi tiêu và gây áp lực cho các gia đình theo kiểu sống phương Tây. Theo quan điểm này, chuyển tiền được dành cho tiêu dùng dễ thấy và đầu tư không hiệu quả khi nhìn về mặt kinh tế. Mặt khác, kiều hối cho phép các hộ nghèo đầu tư vào hàng hóa lâu bền và vốn nhân lực-cải thiện giáo dục và sức khỏe trẻ em, và do đó nên được khuyến khích và tạo điều kiện.

Thanh khoản của ngân hàng

Các chỉ số thanh khoản chính như tín dụng ngân hàng trung ương cho các tổ chức tài chính, tỷ lệ cho vay đối với tiền gửi, rất quan trọng đối với hoạt động thị trường mở và quản lý thanh khoản (Sheku, 2005). Nhu cầu cơ bản về thanh khoản, tài sản, trách nhiệm pháp lý, an toàn vốn, quản lý rủi ro tín dụng và lãi suất hiện đang có nhiều thách thức hơn trước.

Quản lý thanh khoản của ngân hàng liên quan đến việc có đủ tài sản lưu động để đáp ứng nghĩa vụ của ngân hàng đối với người gửi tiền. Theo các lý thuyết về trung gian tài chính, hai lý do quan trọng nhất cho sự tồn tại của các tổ chức tài chính, đặc biệt là các ngân hàng, là việc cung cấp thanh khoản và dịch vụ tài chính (ISMAL, 2010).

Theo ISMAL (2010), liên quan đến tính thanh khoản, các ngân hàng chấp nhận tiền từ người gửi tiền và mở rộng số tiền đó bằng cách cho vay, tuy nhiên vai trò của ngân hàng trong việc chuyển tiền gửi ngắn hạn thành cho vay dài hạn làm cho chúng dễ bị rủi ro thanh khoản (Bank for International Settlements, 2008). Cá nhân, doanh nghiệp và chính phủ sẽ sẵn sàng gửi tiền vào ngân hàng nếu họ chắc chắn rằng họ có thể rút tiền bất cứ khi nào họ muốn, đây là câu hỏi về thanh khoản của các ngân hàng. Các ngân hàng thanh khoản cao hơn có thể thu hút tiền gửi nhiều hơn.

Khả năng sinh lời của ngân hàng

Erna & Ekki (2004) cho rằng, mối quan hệ lâu dài giữa tiền gửi ngân hàng thương mại và lợi nhuận của các ngân hàng. Lợi nhuận ngân hàng cao hơn sẽ có xu hướng báo hiệu sự vững chắc của ngân hàng, điều này có thể giúp các ngân hàng này dễ dàng thu hút tiền gửi hơn (Herald & Heiko, 2008). Tuy nhiên, ảnh hưởng của lợi nhuận ngân hàng và quy mô ngân hàng được tìm thấy là không đáng kể một khi kiểm soát các biến khác. Vì vậy, ảnh hưởng của lợi nhuận và quy mô ngân hàng đối với tiền gửi ngân hàng thương mại thấp hơn so với các biến khác.

Quy mô ngân hàng

Số lượng và tính đa dạng của quyền sở hữu tài khoản tiền gửi cá nhân cũng như phân phối tiền gửi theo loại thay đổi theo quy mô ngân hàng (Kaufman, 1972). Các ngân hàng nhỏ hơn phải tạo ra ít tiền gửi hơn về mặt tuyệt đối để đạt được cùng mức tăng trưởng tiền gửi so với các ngân hàng lớn, do đó có thể có lợi cho các ngân hàng nhỏ hơn trong việc đạt được tăng trưởng tiền gửi cao hơn. Nhưng một ngân hàng lớn hơn với quy mô kinh tế cũng như mạng lưới chi nhánh lớn hơn có thể thu hút tiền gửi tốt hơn (Herald & Heiko, 2008).

Hành vi người gửi tiền

Các tác giả Yada, Washio, Ukai và Nagaoka (2008) đã xây dựng mô hình giữ tiền và sử dụng mô hình để ước lượng số tiền rút ra khỏi hệ thống trong suốt thời gian khủng hoảng bằng cách sử dụng dữ liệu và các công cụ ước lượng. Nghiên cứu này ước lượng toàn bộ khoản tiền rút tại một chi nhánh khi ngân hàng có khoản tín dụng không an toàn và chỉ ra sự khác nhau trong lượng tiền rút ở các chi nhánh khác nhau, vùng miền khác nhau và nhóm người gửi tiền khác nhau.

Kết luận

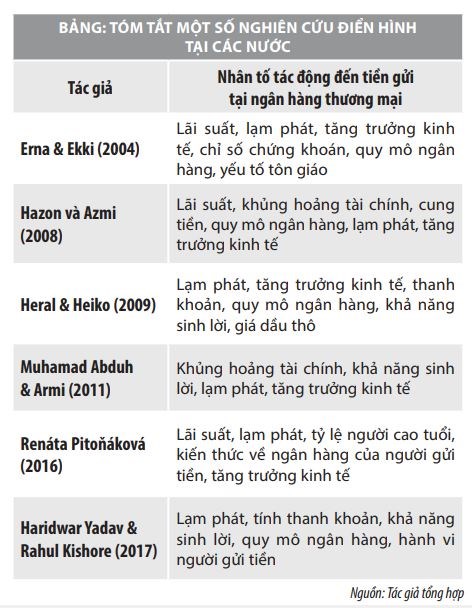

Như vậy, trên thế giới đã có nhiều công trình nghiên cứu về nhân tố ảnh hưởng đến tiền gửi tại các ngân hàng thương mại. Tổng kết lại, có thể chia thành hai nhóm nhân tố: Nhóm nhân tố vĩ mô và nhóm nhân tố vi mô. Nhóm nhân tố vĩ mô bao gồm: Lãi suất, lạm phát, tăng trưởng dân số, thu nhập bình quân đầu người, kiều hối từ nước ngoài chuyển về...

Nhóm các nhân tố vi mô bao gồm: Nhóm nhân tố bản thân ngân hàng như tính thanh khoản của ngân hàng, khả năng sinh lời, lãi tiền gửi ngân hàng, quy mô ngân hàng, chất lượng tín dụng... và hành vi người gửi tiền. Mỗi một nhân tố đều có mức độ ảnh hưởng khác nhau đến sự thay đổi tại các ngân hàng thương mại. Và mỗi một quốc gia, mỗi một thời kỳ lại có một số nhân tố khác biệt làm cho việc xác định các nhân tố cũng như mức độ ảnh hưởng của mỗi nhân tố đến tiền gửi tại các ngân hàng thương mại là khác nhau.

Tài liệu tham khảo:

1. Erna, R., & Ekki, S. (2004), “Factors Affecting Mudaraba Deposits in Indonesia. Working Paper in Economics and Development Studies” Padjadjaran University, Indonesia;

2. Fitch, T. P. (2000), Dictionary of banking terms (Vol. 332, No. F54d);

3. Harald, F., & Heiko, H. (2008), “Lebanon-Determinants of commercial banks deposits in a Regional Financial Center” IMF Working paper, WP/09/195;

4. Haridwar Yadav & Rahul Kishore, (2017), “Bank deposits in India–Econometric Analysis of Macroeconomic Determinants”, Journal of Economics and Sustainable Development, Vol. 8, No.12.