Tác động của vốn trí tuệ đến hiệu quả tài chính của ngân hàng thương mại Việt Nam

Nghiên cứu này nhằm kiểm tra tác động của vốn trí tuệ đến hiệu quả tài chính của các ngân hàng thương mại Việt Nam, đồng thời bổ sung bằng chứng thực nghiệm cũng như hình thành cơ sở cho một số gợi ý chính sách nhằm thúc đẩy sự phát triển của vốn trí tuệ.

Sử dụng mô hình vốn trí tuệ gia tăng (VAIC) để đo lường vốn trí tuệ và thực hiện hồi quy trên mẫu nghiên cứu gồm 25 ngân hàng thương mại trong giai đoạn 2011-2019, nhóm tác giả tìm thấy mối quan hệ tích cực giữa vốn trí tuệ với tỷ suất lợi nhuận trên tổng tài sản của ngân hàng. Trong các thành phần của vốn trí tuệ, vốn cấu trúc có tác động tích cực đến hiệu quả tài chính theo cả hai thước đo, vốn hữu hình có ảnh hưởng tích cực đến hiệu quả kinh doanh tín dụng, trong khi vốn con người lại ảnh hưởng tích cực đến hoạt động ngân hàng hiện đại.

Giới thiệu

Trong bối cảnh của xã hội thông tin, các yếu tố sản xuất truyền thống như vốn, lao động, đất đai từng bước nhường thứ tự ưu tiên cho các yếu tố mới như kiến thức, công nghệ thông tin, vốn trí tuệ (Yalama, 2013). Theo Edvinsson (1997), vốn trí tuệ có thể được định nghĩa là những tài sản vô hình không được trình bày rõ ràng trên bảng cân đối kế toán của doanh nghiệp, nhưng có tác động tích cực đến hiệu quả hoạt động của nó, có thể là mối quan hệ giữa người lao động, ý tưởng và thông tin.

Cho đến nay, nhiều học giả đã phát triển nhiều tiếp cận và thước đo nhằm lượng hóa vốn trí tuệ. Một mô hình được ưa chuộng, dễ ứng dụng để đo lường hiệu quả sử dụng vốn trí tuệ là mô hình VAIC (vốn trí tuệ gia tăng) do Pulic (1998, 2000) đề xuất. Nhiều bằng chứng thực nghiệm thông qua mô hình VAIC cho thấy, vốn trí tuệ thực sự có tác động tích cực đến hiệu quả hoạt động của doanh nghiệp (DN), trong đó có các doanh nghiệp tài chính (Mondal & Ghosh, 2012; Yalama, 2013; Ozkan và cộng sự, 2017…).

Ở Việt Nam, sự phát triển của mạng internet và phổ cập các thiết bị di động đã khuyến khích các ngân hàng thương mại (NHTM) đẩy mạnh ứng dụng công nghệ thông tin và phát triển các sản phẩm dịch vụ mới có hàm lượng vốn trí tuệ cao. Bên cạnh đó, sự gia nhập của các ngân hàng nước ngoài vào thị trường nội địa mang đến hiệu ứng lan tỏa thông qua gia tăng đầu tư cho Nghiên cứu và phát triển (R&D) và giảm chi phí hoạt động (Lehner and Schnitzer, 2008).

Câu hỏi nghiên cứu đặt ra là, liệu vốn trí tuệ có tác động đến hiệu quả hoạt động của NHTM ở Việt Nam? Nếu có thì ở những thành phần nào của vốn trí tuệ?

Nghiên cứu này nhằm kiểm tra tác động của vốn trí tuệ và các thành phần của nó theo mô hình VAIC đến hiệu quả tài chính của các NHTM trong nước. Trên cơ sở đó, đề xuất các khuyến nghị liên quan đến chiến lược đầu tư vào vốn trí tuệ của các NHTM trong tương lai.

Cơ sở lý thuyết và bằng chứng thực nghiệm

Vốn trí tuệ và các tiếp cận đo lường

Các nhà nghiên cứu định nghĩa khái niệm vốn trí tuệ theo những cách khác nhau. Vốn trí tuệ có thể được hiểu là một phần tài sản vô hình trong doanh nghiệp, ngoài những tài sản trí tuệ (bằng sáng chế, phát minh; nhãn hiệu; bí mật kinh doanh…); vốn trí tuệ còn là sự tổng hợp của kiến thức, kinh nghiệm, các mối quan hệ, quy trình làm việc, sự đánh giá từ thị trường và khách hàng (Steward, 1997).

Theo Seetharaman và Saravanan (2002), tồn tại bốn trường phái định giá vốn trí tuệ theo chi phí, cổ phần, dòng tiền và định hướng thị trường); nhưngvề cơ bản chỉ có hai nhóm (Mavridis và Kyrmizoglou, 2003). Nhóm thứ nhất tập trung vào chi phí hoặc giá vốn (định hướng theo quy trình), sử dụng thước đo về sự khác biệt giữa thị trường và giá trị sổ sáchđể tìm kiếm giá trị của vốn trí tuệ. Nhóm còn lại xem xét lợi nhuận hoặclợi suất đầu tư và các động lực của nó (định hướng giá trị). Trong nhóm này, có mô hình VAIC do Pulic (1998, 2000) đề xuất. Theo Mavridis (2004), mô hình này có tính thực tế, dễ sử dụng và phù hợp cho các nghiên cứu trong lĩnh vực ngân hàng.

Vốn trí tuệ bao gồm 3 thành phần chính: Vốn con người, vốn cấu trúc và vốn khách hàng (Steward, 1997; Sveiby, 1997). Vốn con người là kiến thức, kỹ năng, kinh nghiệm, khả năng thích nghi và hoạt động của mỗi nhân viên trong doanh nghiệp (Schultz, 1961). Vốn con người quan trọng, vì đó là nguồn lực cho sự sáng tạo và đổi mới mang tính chiến lược (Bontis, 1998).

Vốn cấu trúc bao gồm tài sản trí tuệ và cơ sở hạ tầng của doanh nghiệp. Ngoài ra, vốn cấu trúc còn bao gồm các hệ thống, quy trình hay văn hóa của doanh nghiệp (Sveiby, 1997; Steward, 1997).

Vốn khách hàng là các mối quan hệ trong và ngoài doanh nghiệp nhằm duy trì doanh nghiệp phát triển theo hướng bền vững: sự hài lòng của khách hàng, sự đánh giá từ các nhà cung cấp, đối tác hay các cơ quan (Sveiby, 1997; Steward, 1997).

Vốn trí tuệ là một trong những động lực nâng cao năng lực và đảm bảo tăng trưởng của doanh nghiệp (Michalisin và cộng sự, 2000). Amit và Shoemaker (1993) cho rằng, vốn trí tuệ quyết định những nguồn lực nào sẽ được sử dụng để tạo ra sản phẩm và dịch vụ mới. Từ đó, nhóm tác giả nghiên cứu này cho rằng, có tác động tích cực từ vốn trí tuệ đến hiệu quả hoạt động của doanh nghiệp, được đo lường bằng giá trị tăng thêm được tạo ra.

Mô hình VAIC

Trong mô hình VAIC nghiên cứu năm 1998, Pulic đã đề cập đến tiềm năng trí tuệ (IP) chứ không phải là vốn trí tuệ (IC). Thay vì đo lường vốn trí tuệ, Pulic đã đo lường hiệu quả doanh nghiệp trong nền kinh tế tri thức. Ông cho rằng, tạo ra giá trị tăng thêm là mục tiêu chính trong nền kinh tế tri thức. Khả năng trí tuệ của một tổ chức thể hiện tổ chức đó đã sử dụng các nguồn lực như thế nào để tạo ra hiệu quả. Vì vậy, Pulic đã phân tích dựa trên 4 thông số sau: Giá trị tăng thêm; Vốn hữu hình; Tiềm năng trí tuệ; Khả năng trí tuệ. Tuy nhiên, năm 2000, cũng dựa trên nền tảng mô hình VAIC ban đầu, ông đã phát triển mô hình của mình nhằm đo lường vốn trí tuệ. Theo đó, VAIC là hệ số giá trị gia tăng trí tuệ (Value Added Intellectual Coefficient), là tổng của ba hệ số: CEE (hiệu quả vốn sử dụng); HCE (hiệu quả vốn con người) và SCE (hiệu quả vốn cấu trúc).

VAIC = CEE + HCE + SCE

Bằng chứng thực nghiệm về tác động của vốn trí tuệ đến hiệu quả tài chính

Các bằng chứng thực nghiệm trên thế giới sử dụng mô hình VAIC chủ yếu tiến hành trong ngành Ngân hàng và trung gian tài chính. Nghiên cứu đầu tiên trong nhóm này là của Pulic và Bornemann (1999), thực hiện trên mẫu các ngân hàng Áo trong giai đoạn 1993-1995, với kết quả khẳng định quan hệ tích cực giữa vốn trí tuệ và thành công của tổ chức.

Những nghiên cứu sau đó đều tiếp tục khẳng định quan hệ tích cực giữa các thước đo hiệu quả tài chính của ngân hàng (ROA, ROE) với VAIC; nhưng chưa thống nhất về đóng góp của các thành phần cấu thành VAIC đến hiệu quả hoạt động của ngân hàng. Chẳng hạn, Goh (2005), Mondal và Ghosh (2012) đề cao vai trò của vốn con người (thông qua HCE); trong khi Joshi và cộng sự (2013) lại cho rằng, CEE ảnh hưởng tích cực đến hiệu quả.

Ở Việt Nam, nghiên cứu về vốn trí tuệ và tác động của nó đến hiệu quả tài chính của doanh nghiệp nói chung và ngân hàng nói riêng hiện nay rất ít. Các nghiên cứu có thể đề cập tới gồm Phạm Thái Việt (2011), trình bày khái niệm vốn trí tuệ và tổng hợp kinh nghiệm cho chiến lược xuất, nhập khẩu nguồn lực trí tuệ của Việt Nam; hoặc Trịnh Hiệp Thiện (2020) tìm kiếm công cụ kế toán quản trị chiến lược phù hợp để quản lý các bộ phận của vốn trí tuệ trong doanh nghiệp. Khoảng trống nghiên cứu này là tiền đề cho các tác giả đề xuất nghiên cứu tác động của vốn trí tuệ đến hiệu quả tài chính của các NHTM Việt Nam.

Phương pháp nghiên cứu

Giả thuyết và mô hình nghiên cứu

Giả thuyết nghiên cứu được đề xuất liên quan đến mối quan hệ đồng biến giữa hệ số giá trị gia tăng trí tuệ, đại diện cho vốn trí tuệ và hiệu quả tài chính của ngân hàng Việt Nam. Giả thuyết này xuất phát từ lập luận của Amit và Shoemaker (1993) và Michalisin và cộng sự (2000). Đồng thời, giả thuyết được hỗ trợ bởi các bằng chứng thực nghiệm trước trong ngành Ngân hàng của Pulic và Bornemann (1999), Goh (2005), Mondal và Ghosh (2012), Joshi và cộng sự (2013), Ozkan và cộng sự (2017).

Mô hình nghiên cứu kế thừa từ Ozkan và cộng sự (2017), phát biểu dưới dạng tổng quát:

Yit=α+β.ICit+γ.controlit+ε

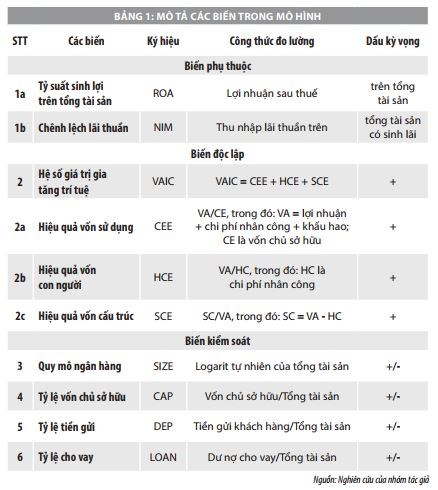

Trong đó:

Yit là hiệu quả tài chính của NHTM, được đo lường bằng tỷ suất lợi nhuận trên tổng tài sản (ROA) và chênh lệch lãi thuần (NIM), trong đó NIM đại diện cho hiệu quả kinh doanh các hoạt động ngân hàng truyền thống.

ICit là vốn trí tuệ, được đo lường bằng hệ số giá trị gia tăng trí tuệ (VAIC) và các thành phần của nó, lần lượt là CEE, HCE và SCE.

Controlit là tập hợp các biến kiểm soát, bao gồm quy mô (SIZE), tỷ lệ vốn chủ sở hữu (CAP), tỷ lệ tiền gửi (DEP), tỷ lệ cho vay (LOAN).

i và t đại diện cho quan sát tương ứng với NHTM thứ i trong năm t.

α, β, γ lần lượt là các hệ số hồi quy; còn ε là phần dư.

Nguồn dữ liệu

Dữ liệu nghiên cứu lấy từ báo cáo tài chính hàng năm được kiểm toán của các NHTM Việt Nam, nguồn Bankscope, giai đoạn thu thập dữ liệu từ năm 2011 đến năm 2019. Sau khi loại trừ các ngân hàng thiếu dữ liệu, các ngân hàng bị hợp nhất, sáp nhập, dữ liệu nghiên cứu bao gồm 25 ngân hàng trong 9 năm, với 225 quan sát, tạo thành bộ dữ liệu bảng cân bằng.

Phương pháp xử lý dữ liệu

Phương trình tổng quát được ước lượng thành 4 phương trình hồi quy phụ, lần lượt cho 2 biến phụ thuộc (ROA, NIM), với biến độc lập VAIC và các thành phần của nó (CEE, HCE và SCE).

Các tác giả lần lượt tiến hành hồi quy gộp (Pooled OLS), hồi quy hiệu ứng cố định (FEM) và hiệu ứng ngẫu nhiên (REM). Các kiểm định phù hợp được thực hiện nhằm lựa chọn hồi quy phù hợp. Nhóm tác giả khắc phục các vi phạm các giả định hồi quy thông qua ước lượng bình phương tối thiểu tổng quát (GLS).

Thảo luận kết quả nghiên cứu

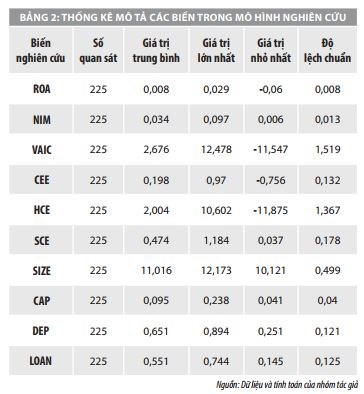

Thống kê từ Bảng 2 cho thấy, tỷ suất sinh lợi trên tổng tài sản của các NHTM bình quân tương đối thấp (0,8%), tuy vậy chênh lệch lãi thuần tương đối cao (3,4%). Hệ số giá trị gia tăng trí tuệ VAIC bình quân mang giá trị dương, nhưng dao động lớn giữa các NHTM; hiệu quả vốn con người HCE có biến động tương tự như VAIC, trong khi hai thành phần còn lại (CEE và SCE) biến động không lớn.

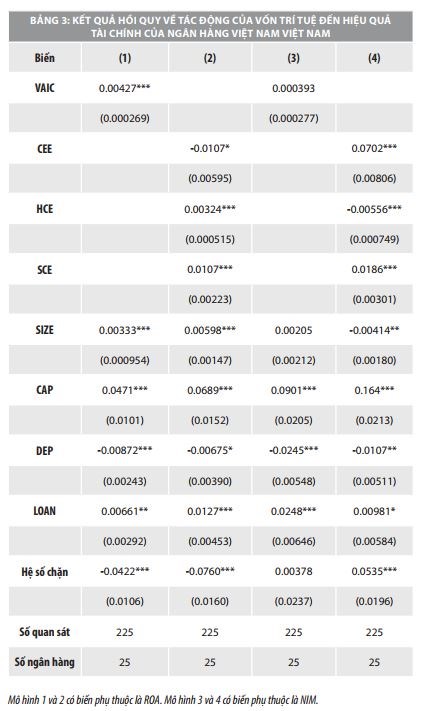

Bảng 3 trình bày kết quả hồi quy GLS, sau khi đã kiểm định lựa chọn ước lượng phù hợp đối với dữ liệu bảng và khắc phục các vi phạm (tự tương quan và phương sai sai số thay đổi).

Kết quả ở Bảng 3 cho thấy, VAIC có tương quan dương với ROA (mức ý nghĩa 1%), nhưng lại không có tương quan dương có ý nghĩa với NIM. Kết quả này một mặt xác nhận giả thuyết nghiên cứu của các tác giả, phù hợp với các bằng chứng thực nghiệm trước của Pulic và Bornemann (1999),Ozkan và cộng sự (2017)... Mặt khác, vốn trí tuệ tác động đến hiệu quả tài chính thông qua các hoạt động ngoài lãi hơn là hoạt động tín dụng truyền thống.

Trong số các thành phần của vốn trí tuệ, SCE có tác động tích cực đến hiệu quả tài chính thông qua ROA và NIM; trong khi đó, ảnh hưởng của vốn con người và vốn sử dụng đến ROA và NIM là trái ngược nhau.

Vốn cấu trúc, như đã nêu, bao gồm các hệ thống, quy trình hay văn hóa của doanh nghiệp. Vì vậy, vốn cấu trúc có thể ảnh hưởng tích cực đến hiệu quả hoạt động ngân hàng truyền thống lẫn hiện đại.

Hiệu quả vốn sử dụng có tác động tiêu cực đến ROA, nhưng lại tác động tích cực đến NIM; khẳng định tầm quan trọng của vốn vật chất đối với hoạt động ngân hàng truyền thống, nhưng không phải là đầu vào ưu tiên cho các hoạt động sáng tạo và phát triển sản phẩm mới trong xã hội thông tin.

Ngược lại, hiệu quả vốn con người có tác động tích cực đến ROA và tiêu cực đến NIM cho thấy, dấu hiệu của chuyển dịch nhân sự ngân hàng Việt Nam từ các hoạt động tín dụng sang các hoạt động ngoài lãi. Kết quả này phù hợp với các bằng chứng trước của Goh (2005), Mondal và Ghosh (2012).

Trong số các biến kiểm soát, tỷ lệ tiền gửi có quan hệ nghịch biến với hiệu quả tài chính, tỷ lệ cho vay và tỷ lệ vốn chủ sở hữu có quan hệ tích cực với hiệu quả, trong khi ảnh hưởng của quy mô ngân hàng đến hiệu quả hoạt động là chưa rõ ràng.

Kết luận

Nhằm kiểm tra tác động của vốn trí tuệ và các thành phần của nó đến hiệu quả tài chính của các NHTM Việt Nam, nhóm tác giả đã thực hiện nghiên cứu trên mẫu 25 ngân hàng trong giai đoạn 2011-2019. Kết quả nghiên cứu cho thấy, vốn trí tuệ thực sự có tác động tích cực đến tỷ suất sinh lợi của NHTM Việt Nam. Thành phần vốn vật chất có tác động hỗ trợ hoạt động tín dụng truyền thống, trong khi thành phần vốn con người lại có tác động hỗ trợ hoạt động ngân hàng hiện đại.

Kết quả nghiên cứu là cơ sở đối với NHTM trong hoạt động quản trị vốn trí tuệ theo một số gợi ý sau:

Thứ nhất, đánh giá đúng mức tầm quan trọng của vốn trí tuệ, bên cạnh các yếu tố tài chính (vốn chủ sở hữu, tiền gửi). Chú trọng hoàn thiện vốn cấu trúc thông qua việc hoàn thiện hệ thống quy định, quy trình, văn hóa doanh nghiệp, nhằm hỗ trợ cho hoạt động kinh doanh ngân hàng truyền thống và hiện đại.

Thứ hai, ứng dụng công nghệ thông tin để giảm chi phí nhân sự trong các hoạt động truyền thống, phát huy vốn nhân lực để nghiên cứu phát triển các sản phẩm mới, phù hợp với xã hội thông tin.

Hạn chế của nghiên cứu này là chưa xem xét đến các thước đo khác của vốn trí tuệ, ngoài mô hình VAIC. Đây là gợi ý cho hướng nghiên cứu tiếp theo.

Tài liệu tham khảo:

1. Trịnh Hiệp Thiện (2020), Mối quan hệ giữa công cụ kế toán quản trị chiến lược và vốn trí tuệ, Kế toán và Kiểm toán, 1-2, 32-37;

2. Phạm Thái Việt (2011), Khái niệm "vốn trí tuệ" và một số kinh nghiệm tham khảo cho tiến trình xây dựng chiến lược xuât - nhập khẩu nguồn nhân lực trí tuệ của Việt Nam, Triết học, 2, 54-60;

3. Goh, P. C. (2005). Intellectual capital performance of commercial banks in Malaysia. Journal of Intellectual Capital, 6(3), 385-396;

4. Joshi, M., Cahill, D., Sidhu, J., & Kansal, M. (2013), Intellectual capital and financial performance: An evaluation ofthe Australian financial sector. Journal of Intellectual Capital, 14(2), 264-285;

5. Lehner, M., & Schnitzer, M. (2008), Entry of foreign banks and their impact on host countries. Journal of Comparative Economics, 36(3), 430-452;

6. 3Amit, R., & Shoemaker, P. (1993). Specialized assets and organizational rent. Strategic Management Journal, 14(1), 33-47;

7. Bontis, N. (1998). Intellectual capital: an exploratory study that develops measures and models. Management Decision, 36(2), 63-76;

8. Edvinsson, L. (1997). Developing intellectual capital at Skandia. Long range planning, 30(3), 366-373;

9. Mavridis, D. G., & Kyrmizoglou, P. (2003). Intellectual capital in the Greek banking sector–an empirical knowledge-based performance investigation. Managerial Finance;

10. Michalisin, M. D., Kline, D. M., & Smith, R. D. (2000). Intangible strategic assets and firm performance: a multi-industry study of the resource-based view. Journal of Business Strategies, 17(2), 91-117;

11. Mondal, A., & Ghosh, S. K. (2012). Intellectual capital and financial performance of Indian banks. Journal of Intellectual Capital, 13(4), 515-530;

12. Mondal, A., & Ghosh, S. K. (2012). Intellectual capital and financial performance of Indian banks. Journal of Intellectual Capital, 13(4), 515-530;

13. Ozkan, N., Cakan, S., & Kayacan, M. (2017). Intellectual capital and financial performance: A study of the Turkish Banking Sector. Borsa Istanbul Review, 17(3), 190-198;

14. Pulic, A. (1998). Measuring the performance of intellectual potential in knowledge economy. Paper presented at the 2nd McMaster World Congress on Measuring and Managing Intellectual Capital by the Austrian Team for Intellectual Potential;

15. Pulic, A. (2000). VAIC™–an accounting tool for IC management. International journal of technology management, 20(5-8), 702-714.