Xác định yếu tố ảnh hưởng đến tỷ lệ thu nhập lãi cận biên của các ngân hàng thương mại

Nghiên cứu sử dụng dữ liệu từ báo cáo tài chính đã kiểm toán của 24 ngân hàng thương mại cổ phần Việt Nam giai đoạn 2008-2017 và các số liệu kinh tế vĩ mô của Ngân hàng Thế giới để đánh giá tỷ lệ thu nhập lãi cận biên của các ngân hàng thương mại cổ phần Việt Nam bằng việc sử dụng kỹ thuật hồi quy bảng.

Kết quả nghiên cứu cho thấy, chi phí hoạt động, rủi ro tín dụng ngân hàng, quy mô vốn chủ sở hữu, quy mô cho vay và tỷ lệ lạm phát có ảnh hưởng đến tỷ lệ thu nhập lãi cận biên của ngân hàng thương mại Việt Nam. Trên cơ sở kết quả nghiên cứu, bài viết đề xuất khuyến nghị nhằm giúp các ngân hàng thương mại nâng cao tỷ lệ thu nhập lãi cận biên trong quá trình hoạt động kinh doanh.

Ngân hàng là trung gian tài chính đặc biệt quan trọng, hoạt động mang lại lợi ích không những cho bản thân tổ chức mà còn đóng vai trò hết sức to lớn, có sức ảnh hưởng đến nền kinh tế. Một trong những hoạt động chủ yếu của ngân hàng đó là huy động tiền gửi nhàn rỗi từ trong dân cư và nền kinh tế, sau đó cho các tổ chức, cá nhân có nhu cầu về vốn vay lại. Chênh lệch lợi nhuận thuần từ hoạt động này sẽ được phản ánh vào tỷ lệ thu nhập lãi cận biên.

Tỷ lệ thu nhập lãi cận biên là thước đo quan trọng để phản ánh tính hiệu quả cũng như khả năng sinh lợi của ngân hàng (thu nhập lãi cận biên chiếm từ 70 – 85% tổng thu nhập của các ngân hàng thương mại (NHTM)Việt Nam). Nhằm nâng cao hiệu quả hoạt động của các NHTM Việt Nam, tác giả đã nghiên cứu và tìm hiểu các yếu tố ảnh hưởng đến tỷ lệ thu nhập lãi cận biên của ngân hàng thương mại Việt Nam. Kết quả nghiên cứu là cơ sở đưa ra những khuyến nghị, nhằm nâng cao hiệu quả hoạt động của hệ thống ngân hàng Việt Nam thông qua chỉ tiêu thu nhập lãi cận biên.

Tổng quan nghiên cứu thực nghiệm

Nhiều nghiên cứu cho thấy, yếu tố tác động đến tỷ lệ thu nhập lãi cận biên của ngân hàng được biểu hiện thông qua 2 nhóm sau: Nhóm các yếu tố đặc trưng của ngân hàng và nhóm các yếu tố vĩ mô.

Nhóm các yếu tố đặc trưng của ngân hàng gồm: Chi phí hoạt động, quy mô vốn chủ sở hữu, quy mô cho vay, rủi ro tín dụng trong các nghiên cứu của Tarus và Mutwol (2012), Gul et al. (2011), Khrawish et al. (2008), Naceur và Goaied (2008), Bashir (2000), Phạm Hoàng Ân và Nguyễn Thị Ngọc Hương (2013), Nguyễn Kim Thu và Đỗ Thị Thanh Huyền (2014).

Nhóm các yếu tố vĩ mô: Tăng trưởng kinh tế, tỷ lệ lạm phát trong các nghiên cứu của Gul et al. (2011), Tarus và Mutwol (2012).

Mô hình nghiên cứu và phương pháp nghiên cứu

Mô hình nghiên cứu

Tác giả lựa chọn các mô hình nghiên cứu theo hướng nghiên cứu của Tarus và Mutwol (2012), Gul et al. (2011), Khrawish et al. (2008), Naceur và Goaied (2008), Bashir (2000), Phạm Hoàng Ân và Nguyễn Thị Ngọc Hương (2013), Nguyễn Kim Thu và Đỗ Thị Thanh Huyền (2014) để áp dụng cho đề tài với kỳ vọng sẽ phù hợp với cơ sở dữ liệu có thể thu thập được tại Việt Nam.

NIM = f(OP, CAP, LOAN, LLR, GDP, INF)

Trong đó:

NIM: Tỷ lệ thu nhập lãi cận biên (Thu nhập lãi thuần/Tổng tài sản).

OP: Chi phí hoạt động (Chi phí hoạt động/Tổng tài sản).

CAP: Quy mô vốn chủ sở hữu (Vốn chủ sở hữu/Tổng nguồn vốn).

LOAN: Quy mô cho vay (Dư nợ cho vay khách hàng/Tổng tài sản).

LLR: Rủi ro tín dụng ngân hàng (Giá trị trích lập dự phòng rủi ro cho vay khách hàng/Dư nợ cho vay khách hàng).

GDP: Tăng trưởng kinh tế (Dữ liệu được thu thập từ website của Ngân hàng Thế giới).

INF: Tỷ lệ lạm phát (Dữ liệu được thu thập từ website của Ngân hàng Thế giới).

Phương pháp nghiên cứu

Dữ liệu nghiên cứu: Dữ liệu thứ cấp được thu thập từ các báo cáo tài chính đã được kiểm toán của 24 NHTM cổ phần Việt Nam giai đoạn 2008-2017, bao gồm 240 quan sát. Ngoài ra, nghiên cứu còn thu thập các số liệu kinh tế vĩ mô gồm: Tăng trưởng kinh tế (GDP), tỷ lệ lạm phát từ Ngân hàng Thế giới.

Phương pháp nghiên cứu: Nghiên cứu sử dụng phương pháp chính là phương pháp phân tích định lượng. Nghiên cứu sử dụng các mô hình hồi quy dữ liệu bảng, sau đó tiến hành kiểm định các vi phạm của mô hình.

Kết quả mô hình vi phạm giả thuyết tự tương quan giữa các sai số và hiện tượng phương sai thay đổi, bài viết đã sử dụng phương pháp GLS để khắc phục các hiện tượng trên.

Kết quả nghiên cứu và thảo luận

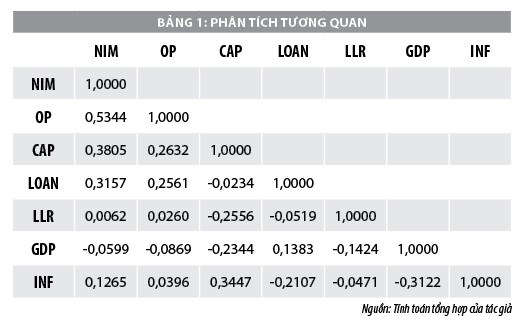

Phân tích mối tương quan giữa các biến

Dựa vào bảng phân tích tương quan trên có thể thấy, tỷ lệ thu nhập lãi cận biên có tương quan ngược chiều với biến tăng trưởng kinh tế (-0,0599) và có tương quan cùng chiều với các biến còn lại. Hệ số tương quan cao nhất là 0,5344 (Chuẩn so sánh theo Farrar và Glauber (1967) là 0,8), vì vậy không có hiện tượng đa cộng tuyến nghiêm trọng.

Kiểm định các giả thuyết hồi quy

Kiểm định không có sự tự tương quan giữa các biến độc lập trong mô hình (hiện tượng đa cộng tuyến): Sau khi tiến hành kiểm định hiện tượng đa cộng tuyến, kết quả thu được của tất cả các biến độc lập đều nhỏ hơn 10 (giá trị cao nhất là 1,36). Hiện tượng đa cộng tuyến trong mô hình được đánh giá là không nghiêm trọng.

Kiểm định phương sai của sai số không đổi (hiện tượng phương sai thay đổi): Kiểm định giả thuyết phương sai của sai số không đổi bằng kiểm định White, với giả thuyết H0: Không có hiện tượng phương sai thay đổi. Với mức ý nghĩa 5%, kiểm định White cho kết quả Prob > chi2 = 0,0000. Vậy, chi2 < 5% nên bác bỏ giả thuyết H0 có hiện tượng phương sai thay đổi.

Kiểm định giữa các sai số không có mối quan hệ tương quan với nhau (hiện tượng tự tương quan): Kiểm định giả thuyết không bị tự tương quan trên dữ liệu bảng, với giả thuyết H0: không có sự tự tương quan. Với mức ý nghĩa 5%, kiểm định cho kết quả là: Prob > F = 0,0000. Vậy, F <5% nên bác bỏ giả thuyết H0 có hiện tượng tự tương quan.

Tổng hợp kết quả kiểm định

Hiện tượng đa cộng tuyến của mô hình được đánh giá là không nghiêm trọng. Tuy vậy, mô hình có hiện tượng phương sai thay đổi và hiện tượng tự tương quan. Tác giả sử dụng phương pháp bình phương bé nhất tổng quát (GLS) để phân tích.

Theo Wooldridge (2002), phương pháp GLS có thể khắc phục hiện tượng phương sai thay đổi nhằm đảm bảo ước lượng thu được vững và hiệu quả.

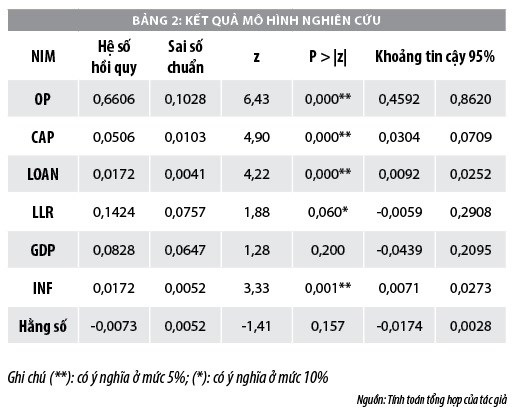

Kết quả mô hình nghiên cứu

Với biến phụ thuộc là thu nhập lãi cận biên, sau khi sử dụng phương pháp GLS để khắc phục hiện tượng phương sai thay đổi và hiện tượng tự tương quan, mô hình có ý nghĩa ở mức ý nghĩa 5% (do Prob > chi2 = 0,0000) nên kết quả mô hình phù hợp và có thể sử dụng được.

Kết quả mô hình nghiên cứu có phương trình như sau:

NIMit = -0,0073 + 0,6606 OPit + 0,0506 CAPit + 0,0172 LOANit + 0,1424 LLRit + 0,0172 INFt + εit

Thảo luận kết quả nghiên cứu

Chi phí hoạt động.

Chi phí hoạt động ảnh hưởng cùng chiều (0,6606) đến tỷ lệ thu nhập lãi cận biên và có ý nghĩa thống kê ở mức ý nghĩa 5%. Kết quả này cho thấy, khi NHTM gia tăng chi phí hoạt động nhưng sử dụng các chi phí một cách có hiệu quả, sẽ khiến gia tăng tỷ lệ thu nhập lãi cận biên.

Kết quả nghiên cứu này phù hợp với các nghiên cứu trước đây như: Tarus và Mutwol (2012), Khrawish et al. (2008), Naceur và Goaied (2008), Phạm Hoàng Ân và Nguyễn Thị Ngọc Hương (2013).

Rủi ro tín dụng ngân hàng (LLR).

Rủi ro tín dụng ngân hàng ảnh hưởng cùng chiều (0,1424) đến tỷ lệ thu nhập lãi cận biên và có ý nghĩa thống kê ở mức ý nghĩa 10%. Kết quả này cho thấy, các ngân hàng có thể chấp nhận rủi ro tín dụng càng cao thì tỷ lệ thu nhập lãi cận biên càng cao và ngược lại.

Kết quả nghiên cứu này phù hợp với các nghiên cứu trước đây như: Phạm Hoàng Ân và Nguyễn Thị Ngọc Hương (2013), Nguyễn Kim Thu và Đỗ Thị Thanh Huyền (2014). Các ngân hàng càng cho vay nhiều, thì mức độ rủi ro tín dụng sẽ càng cao và phải tăng tỷ lệ trích lập dự phòng rủi ro, điều này buộc các ngân hàng phải tính toán lợi nhuận cao hơn để bù đắp các khoản rủi ro dự kiến, tức là có tác động cùng chiều.

Quy mô vốn chủ sở hữu.

Biến quy mô vốn chủ sở hữu ảnh hưởng cùng chiều (0,0506) đến tỷ lệ thu nhập lãi cận biên và có ý nghĩa thống kê ở mức ý nghĩa 5%. Các ngân hàng có quy mô vốn chủ sở hữu càng lớn thì sẽ chủ động trong các hoạt động hơn, điều này giúp cho tỷ lệ thu nhập lãi cận biên của ngân hàng đó sẽ gia tăng và ngược lại.

Kết quả này phù hợp với nghiên cứu của Khrawish et al. (2008), Naceur và Goaied (2008), Bashir (2000), Phạm Hoàng Ân và Nguyễn Thị Ngọc Hương (2013). Quy mô vốn chủ sở hữu tăng sẽ làm cho chi phí trả lãi giảm hơn là việc sử dụng vốn vay, nên chi phí trả lãi giảm sẽ làm cho tỷ lệ thu nhập lãi cận biên của ngân hàng tăng.

Quy mô cho vay.

Biến quy mô cho vay (LOAN) ảnh hưởng có ý nghĩa thống kê đến tỷ lệ thu nhập lãi cận biên, với hệ số hồi quy 0,0172. Kết quả này cho thấy, khi quy mô cho vay gia tăng sẽ tạo ra nguồn thu nhập làm tăng tỷ lệ thu nhập lãi cận biên.

Ở Việt Nam, hoạt động truyền thống và chủ yếu của các NHTM vẫn là cho vay, nên đa số các NHTM có xu hướng tập trung vào hoạt động cho vay - kênh chính tạo ra lợi nhuận cho ngân hàng. Do vậy, quy mô cho vay có tác động cùng chiều đến tỷ lệ thu nhập lãi cận biên. Điều này cũng tìm thấy trong các nghiên cứu Gul et al. (2011), Khrawish et al. (2008), Naceur và Goaied.

Tỷ lệ lạm phát (INF).

Với mức ý nghĩa 5%, biến tỷ lệ lạm phát ảnh hưởng cùng chiều (0,0172) lên tỷ lệ thu nhập lãi cận biên. Kết quả này cũng tìm thấy trong nghiên cứu thực nghiệm của Gul et al. (2011).

Kiến nghị, đề xuất

Đối với vấn đề quản lý chi phí hoạt động tại các ngân hàng thương mại Việt Nam.

Theo kết quả mô hình nghiên cứu, chi phí hoạt động ảnh hưởng cùng chiều đến tỷ lệ thu nhập lãi cận biên và có ý nghĩa thống kê ở mức ý nghĩa 5%. Do đó, các NHTM cần có những chính sách quản lý chi phí hoạt động, nhằm tăng tỷ lệ thu nhập lãi cận biên.

Cụ thể, để đảm bảo hiệu quả quản lý chi phí hoạt động, các NHTM cần cơ cấu, sắp xếp lại các bộ phận chức năng kinh doanh, quản trị, điều hành. Đồng thời, sắp xếp, bố trí hợp lý cán bộ và phát triển đội ngũ cán bộ quản lý và kinh doanh có trình độ cao, ý thức trách nhiệm và đạo đức nghề nghiệp tốt.

Đối với vấn đề rủi ro tín dụng tại các ngân hàng thương mại Việt Nam.

Rủi ro tín dụng ngân hàng ảnh hưởng cùng chiều đến tỷ lệ thu nhập lãi cận biên và có ý nghĩa thống kê ở mức ý nghĩa 10%. Rủi ro tín dụng càng tăng thì tỷ lệ thu nhập lãi cận biên của các ngân hàng tăng. Do đó, để nâng cao tỷ lệ thu nhập lãi cận biên, các ngân hàng cần phải xây dựng hệ thống đánh giá rủi ro tín dụng theo các thông lệ quốc tế, từ đó hạn chế rủi ro ở mức thấp nhất để đảm bảo chất lượng tín dụng cho ngân hàng.

Đối với vấn đề vốn chủ sở hữu tại các ngân hàng thương mại Việt Nam.

Dựa vào kết quả nghiên cứu, quy mô vốn chủ sở hữu ảnh hưởng cùng chiều đến tỷ lệ thu nhập lãi cận biên và có ý nghĩa thống kê ở mức ý nghĩa 5%. Do đó, quy mô vốn chủ sở hữu càng tăng thì tỷ lệ thu nhập lãi cận biên của ngân hàng sẽ cao. Có rất nhiều cách để ngân hàng tăng vốn chủ sở hữu của mình như: phát hành thêm cổ phiếu ra thị trường, bán cổ phần cho các đối tác chiến lược là các ngân hàng trong nước, các ngân hàng nước ngoài, các tổng công ty trong nước, các nhà đầu tư nước ngoài, thực hiện chi trả cổ tức bằng cổ phiếu, sử dụng thặng dư vốn cổ phần của năm trước để tăng vốn cho năm nay, trích lập các quỹ từ nguồn lợi nhuận năm trước.

Tóm lại, tùy theo thế mạnh và tình hình cụ thể trong từng thời kỳ, ngân hàng sẽ có những lựa chọn các phương thức tăng vốn khác nhau sao cho đảm bảo nguồn vốn bền vững, đảm bảo lợi ích của các cổ đông trong ngân hàng.

Đối với về vấn đề quy mô cho vay tại các ngân hàng thương mại Việt Nam.

Kết quả nghiên cứu cho thấy, quy mô cho vay có tác động cùng chiều đến tỷ lệ thu nhập lãi cận biên của ngân hàng với mức ý nghĩa 5%. Vì vậy, các NHTM cần phải có những chiến lược kinh doanh để phát triển hoạt động cho vay một cách hiệu quả; Xây dựng chính sách tín dụng cụ thể nhằm giúp cho cán bộ tín dụng có thể đưa ra được những quyết định chính xác và hợp lý, đúng theo định hướng của ngân hàng.

Đối với về vấn đề nghiên cứu và dự báo các chỉ số kinh tế vĩ mô.

Nghiên cứu cho thấy, chỉ số kinh tế vĩ mô (cụ thể là tỷ lệ lạm phát) hàng năm có ảnh hưởng cùng chiều đến tỷ lệ thu nhập lãi cận biên với mức ý nghĩa 5%. Việc dự báo tốt các chỉ số kinh tế vĩ mô, đặc biệt là tỷ lệ lạm phát sẽ giúp hệ thống ngân hàng kinh doanh một cách hiệu quả. Ngoài ra, chính phủ cũng cần thực hiện cơ chế lạm phát mục tiêu, đây là một cơ chế điều hành chính sách tiền tệ dựa trên nền tảng sử dụng việc dự báo lạm phát làm chỉ số mục tiêu trung gian.

Tài liệu tham khảo:

- Nguyễn Kim Thu, & Đỗ Thị Thanh Huyền (2014), Phân tích các yếu tố ảnh hưởng đến tỷ lệ thu nhập lãi thuần của các ngân hàng thương mại Việt Nam. Tạp chí Khoa học Đại học Quốc gia Hà Nội: Kinh tế và Kinh doanh, 4, 55 – 65;

- Phạm Hoàng Ân, & Nguyễn Thị Ngọc Hương (2013), Tác động của loại hình sở hữu đến thu nhập lãi cận biên của ngân hàng thương mại Việt Nam.

Tạp chí Khoa học, 1, 31 – 37; - Bashir, M. (2000), Assessing the Performance of Islamic Banks: Some Evidence from the Middle East. Paper presented at the ERF 8th meeting in Jordan’’;

- Gul, S., Irshad, F., & Zaman, K. (2011), Factors Affecting Bank Profitability in Pakistan. Published in The Romanian Economic Journal, 39, 61 – 87;

- Khrawish, H., Al-Abadi, M., & Hejazi, M. (2008), Determinants of Commercial Bank Interest Rate Margins: Evidence from Jordan. Jordan Journal of Business Administration, 4, 485 – 502;

- Naceur, S., & Goaied, M. (2008), The Determinants of Commercial Bank Interest Margin and Profitability: Evidence from Tunisia. Frontiers in Finance and Economics, 5, 106 – 130;

- Tarusa, D., Chekolb, Y., & Mutwol, M. (2012), Determinants of Net Interest Margins of Commercial Banks in Kenya: A Panel Study. Procedia Economics and Finance, 2, 199 – 208;

- Wooldridge, M. (2002), Introductory Econometrics: A Mordern Approach (2nd Ed). South-Western College.