Nhân tố ảnh hưởng đến chính sách cổ tức của các doanh nghiệp thủy sản niêm yết

Xây dựng chính sách cổ tức hợp lý là một trong những vấn đề hết sức quan trọng đối với sự phát triển của các doanh nghiệp thủy sản niêm yết ở Việt Nam. Những năm qua, nhìn chung, hầu hết các doanh nghiệp thủy sản niêm yết đã chú trọng xây dựng chính sách cổ tức hợp lý.

Tuy nhiên, thực tế cho thấy, để đạt được mục tiêu này một cách tốt nhất là điều không đơn giản, vì chính sách cổ tức chịu tác động của nhiều nhân tố như: Khả năng sinh lời, quy mô doanh nghiệp… Với những vấn đề đặt ra đó, nghiên cứu này làm rõ một số lý thuyết về nhân tố có tác động quyết định đến chính sách cổ tức của các doanh nghiệp thủy sản niêm yết trên thị trường chứng khoán Việt Nam.

Đặt vấn đề

Mục tiêu mà chính sách cổ tức hướng tới là tối đa hóa lợi ích của cổ đông hiện hành, tức là lựa chọn phương án phân chia cổ tức đảm bảo tối đa hóa được tỷ lệ tăng trưởng cổ tức trong tương lai nhưng tối thiểu hóa được rủi ro cho cổ đông. Để đạt được điều này, nhà quản trị phải hoạch định chính sách cổ tức sao cho hợp lý để làm tăng giá cổ phiếu công ty trên thị trường.

Tuy nhiên, để đạt được mục tiêu này một cách tối ưu là không đơn giản, vì chính sách cổ tức chịu tác động của nhiều nhân tố khác nhau. Nghiên cứu này xem xét cụ thể ảnh hưởng của một số nhân tố đến chính sách cổ tức của các công ty thủy sản niêm yết trên thị trường chứng khoán (TTCK) Việt Nam dựa trên những nghiên cứu của các nhà khoa học trên thế giới.

Nghiên cứu về ảnh hưởng của các nhân tố đến chính sách cổ tức của doanh nghiệp

Trước đây, những nghiên cứu thực tiễn xem xét ảnh hưởng của các nhân tố chính sách cổ tức của các doành nghiệp (DN) bao gồm: Khả năng sinh lời, dòng tiền, thuế thu nhập DN, rủi ro, tốc độ tăng trưởng, quy mô… Cụ thể, Mohammed Amidu và Joshua Abor (2006) nghiên cứu nhân tố tác động đến chính sách cổ tức của các công ty niêm yết tại Ghana. Theo đó, các tác giả sử dụng dữ liệu từ báo cáo tài chính của các công ty niêm yết tại Sở Giao dịch Chứng khoán Ghana trong thời gian 6 năm để thực hiện mô hình hồi quy OLS. Kết quả nghiên cứu cho thấy, mối quan hệ tích cực giữa tỷ lệ chi trả cổ tức với khả năng sinh lời, dòng tiền và thuế thu nhập DN. Tuy nhiên, rủi ro của DN, tỷ lệ tăng trưởng và hệ số giá trị thị trường trên giá trị sổ sách có mối quan hệ tiêu cực đến tỷ lệ chi trả cổ tức của DN.

Theo Phano Patra, Sunil Poshakwale và Kean Ow-Yong (2012) xem xét các yếu tố ảnh hưởng đến chính sách cổ tức của các công ty niêm yết ở Hy Lạp dựa trên dữ liệu của 63 công ty phi tài chính trả cổ tức hàng năm trong giai đoạn 1993 - 2007. Nghiên cứu sử dụng phương pháp GMM để ước tính cấp độ của các nhân tố tác động đến chính sách cổ tức. Các tác giả chorằng, quy mô, lợi nhuận và tính thanh khoản là yếu tố làm gia tăng khả năng trả cổ tức. Tuy nhiên, cơ hội đầu tư, đòn bẩy tài chính và rủi ro kinh doanh làm giảm khả năng trả cổ tức của công ty.

Aliya Bushra, and Nawazish Mirza (2015) đã xác định các yếu tố ảnh hưởng đến chính sách cổ tức của công ty trong các lĩnh vực khác nhau ở Pakistan thông qua sử dụng dữ liệu của 75 công ty niêm yết trên KSE trong giai đoạn 2005-2010. Các tác giả nhận thấy, những công ty có lợi nhuận thường có xu hướng trả cổ tức cao hơn các công ty thua lỗ. Bên cạnh đó, quy mô DN và hệ số giá trị thị trường trên giá trị sổ sách có mối tương quan nghịch chiều với tỷ lệ chi trả cổ tức và tỷ suất cổ tức. Tuy nhiên, tỷ suất cổ tức có tương quan thuận chiều với tăng trưởng doanh thu, tức là khi công ty có doanh thu tăng sẽ tạo ra nhiều lợi nhuận hơn và mức chi trả cổ tức cũng cao hơn.

Imad Jabbouri (2016) xác định, các nhân tố chính ảnh hưởng đến chính sách cổ tức trong các TTCK mới nổi ở Trung Đông và Bắc Phi (MENA) trong giai đoạn 2004 – 2013. Sử dụng phân tích dữ liệu bảng, nghiên cứu ghi nhận chính sách cổ tức có tương quan thuận chiều với quy mô, lợi nhuận hiện tại và tính thanh khoản, nhưng có tương quan nghịch chiều với đòn bẩy tài chính, tốc độ tăng trưởng, dòng tiền tự do và trạng thái của nền kinh tế. Như vậy, thông qua xác định các nhân tố ảnh hưởng đến chính sách cổ tức, các nhà quản lý công ty tại MENA dự báo, mức chi trả cổ tức, lựa chọn các mô hình định giá phù hợp, từ đó làm tăng niềm tin của nhà đầu tư, thúc đẩy hoạt động thị trường và tăng trưởng kinh tế.

Nhìn chung, các nghiên cứu trước đây đã đề xuất và sử dụng nhiều nhân tố khác nhau có ảnh hưởng đến chính sách cổ tức của công ty cổ phần. Tuy nhiên, một số nhân tố được sử dụng thường xuyên đó là: khả năng sinh lời, tỷ lệ tăng trưởng, quy mô công ty, tỷ lệ nợ vay…

Ảnh hưởng của các nhân tố đến chính sách cổ tức của các công ty thủy sản niêm yết

Để phân tích ảnh hưởng của các nhân tố đến quyết định chi trả cổ tức của các công ty thủy sản niêm yết trên TTCK Việt Nam, nghiên cứu này sử dụng phương pháp ước lượng mô hình hồi quy đa biến, cụ thể như sau:

Mô hình nghiên cứu

Biến phụ thuộc

Tác giả lựa chọn chỉ tiêu Mức cổ tức trên mỗi cổ phiếu (DPS) là biến đại diện cho chính sách cổ tức của DN. Chỉ tiêu này cho biết mức cổ tức công ty dành cho cổ đông là bao nhiêu. DPS = Lợi nhuận dành trả cổ tức cho cổ đông thường/Số lượng cổ phần thường đang lưu hành.

Biến độc lập

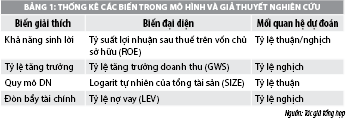

Vận dụng đặc điểm kinh doanh của các DN thủy sản niêm yết, điều kiện thực tế số liệu hiện có ở Việt Nam, tác giả lựa chọn bốn nhân tố chính tác động đến chính sách cổ tức của các DN thủy sản niêm yết trên TTCK Việt Nam (Khả năng sinh lời, tỷ lệ tăng trưởng, quy mô công ty, đòn bẩy tài chính) với các giả thuyết kiểm định như sau:

- Giả thuyết 1: Khả năng sinh lời có quan hệ tỷ lệ thuận/nghịch với mức chi trả cổ tức. Khi khả năng sinh lời của DN cao cho thấy, DN có năng lực hoạt động tốt. Do đó, DN có thể vẫn duy trì mức trả cổ tức như năm trước và dành phần lợi nhuận nhiều hơn cho việc tái đầu tư của DN. Tuy nhiên, điều này phụ thuộc vào các dự án trong tương lai của DN được thực hiện hiệu quả và phù hợp. Khả năng sinh lời được đo lường bằng chỉ tiêu Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu (ROE): ROE = Lợi nhuận sau thuế/Vốn chủ sở hữu bình quân

- Giả thuyết 2: Tỷ lệ tăng trưởng có quan hệ tỷ lệ nghịch với mức chi trả cổ tức. DN có nhiều cơ hội đầu tư khi tỷ lệ tăng trưởng càng cao. Các DN thường sử dụng phần lớn nguồn vốn hiện có để đầu tư vào các dự án triển vọng khi có cơ hội đầu tư. Trong nghiên cứu của Ho (2003), Mohammed Amidu và Joshua Abor (2006) thể hiện mối quan hệ tỷ nghịch giữa tỷ lệ tăng trưởng với mức cổ tức. Nghiên cứu này dùng chỉ tiêu tỷ lệ tăng trưởng doanh thu (GWS) đại diện cho tỷ lệ tăng trưởng của DN như nghiên cứu của Aliya Bushra, and Nawazish Mirza (2015):

GWS = (Doanh thu kỳ này – Doanh thu kỳ trước)/Doanh thu kỳ trước

- Giả thuyết 3: Quy mô DN có quan hệ tỷ lệ thuận với mức chi trả cổ tức. Việc tiếp cận thị trường vốn cũng như huy động vốn với chi phí thấp sẽ dễ dàng hơn cho các DN có quy mô vốn lớn do các nhà cung cấp tín dụng tin tưởng vào khả năng hoàn trả nợ của DN. Do đó, các DN này có thể không cần sử dụng nguồn vốn nội tại của mình và như vậy các DN lớn có khả năng chi trả cổ tức cao hơn so với các DN nhỏ. Điều này được chứng minh trong nghiên cứu của Al-Malkawi, Husam-Aldin Nizar (2008); Theophano Patra và cộng sự (2012). Quy mô DN (SIZE) được tính bằng logarit tự nhiên của tổng tài sản, tương tự như nghiên cứu của Milton (2004): SIZE = Ln (Assets).

- Giả thuyết 4: Đòn bẩy tài chính có mối quan hệ tỷ lệ nghịch với hệ số chi trả cổ tức. Mức độ sử dụng nợ vay nhiều hay ít được thể hiện qua đòn bẩy tài chính của DN cao hay thấp. DN sẽ trả cổ tức thấp để duy trì một lượng vốn nhất định để thực hiện các nghĩa vụ trả nợ của mình khi DN vay nợ nhiều. Nghiên cứu của Al-Malkawi, Husam-Aldin Nizar (2008); Theophano Patra và cộng sự (2012) đã chứng minh mối quan hệ tỷ lệ nghịch giữa đòn bẩy tài chính đến mức chi trả cổ tức của công ty. Nghiên cứu này lựa chọn Tỷ lệ nợ vay (LEV) đại diện cho đòn bẩy tài chính của DN: LEV = Nợphải trả/Tổng nguồn vốn

Tóm lại, mô hình được sử dụng để nghiên cứu ảnh hưởng của các nhân tố đến chính sách cổ tức của các công ty thủy sản niêm yết trên TTCK Việt Nam là:

DPSit = a + b ROEit + c GWSit + d SIZEit-1 + e LEVit +ωit

Dữ liệu nghiên cứu

Tác giả thực hiện thu thập dữ liệu của các công ty thủy sản niêm yết trên Sở Giao dịch Chứng khoán Hà Nội (HNX) và Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE) trong khoảng thời gian từ năm 2010 đến năm 2017, vì thông tin chi trả cổ tức của một số công ty thủy sản niêm yết năm 2018 chưa được công bố nên số liệu về chính sách cổ tức chỉ lấy đến năm 2017 để đảm bảo tính chính xác. Để đảm bảo tính thống nhất của dữ liệu, tất cả các công ty tham gia vào nghiên cứu chỉ dùng dữ liệu của công ty mẹ. Vì vậy, tác giả đã chọn lọc được 14 công ty thủy sản niêm yết đảm bảo các tiêu chí đã đề ra.

Phương pháp nghiên cứu

Nghiên cứu này xem xét ảnh hưởng của các nhân tố đến chính sách cổ tức của 14 công ty thủy sản niêm yết trên TTCK Việt Nam trong 8 năm bằng ước lượng mô hình hồi quy dựa trên dữ liệu dạng bảng. Các mô hình dùng để ước lượng dữ liệu dạng bảng thường được sử dụng là: Mô hình Bình phương nhỏ nhất (OLS); Mô hình tác động cố định (FEM); Mô hình tác động ngẫu nhiên (REM). Tuy nhiên, mô hình OLS lại xem xét các DN là đồng nhất, điều này thường không phản ánh đúng thực tế, vì mỗi DN là một thực thể riêng biệt, có những đặc điểm riêng hoàn toàn khác nhau do vậy sử dụng mô hình OLS có thể dẫn đến những sai lệch nhất định khi ước lượng do không tính đến các sự khác biệt này.

Để giảm thiểu những sai lệch này, nghiên cứu sử dụng phương pháp phân tích hồi quy dữ liệu bảng theo mô hình FEM và mô hình REM. Thông qua kiểm định Hausman để lựa chọn mô hình FEM hay mô hình REM phù hợp.

Kiểm định Hausman với cặp giả thuyết:

H0: Mô hình REM phù hợp hơn mô hình FEM.

H1: Mô hình FEM phù hợp hơn mô hình REM.

Kết quả nghiên cứu

Mô tả dữ liệu

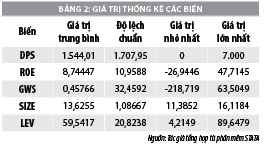

Qua Bảng 2 có thể thấy, mức trung bình của cổ tức mỗi cổ phần là 1.545 đồng/phiếu; mức cổ tức thấp nhất là 0 đồng/cổ phiếu tức là một số DN không trả cổ tức ở một vài năm. Mức cổ tức cao nhất là 7.000 đồng/cổ phiếu. Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu trung bình là 8,744%, cao nhất đạt 47,71%, thấp nhất đạt – 26,94% do trong một số năm, có một số DN hoạt động kinh doanh không hiệu quả khiến cho lợi nhuận sau thuế của DN âm. Tỷ lệ tăng trưởng doanh thu của các DN biến thiên lớn nhất với giá trị nhỏ nhất là -218,71% và giá trị lớn nhất là 63,5%. Quy mô của các DN không có sự biến thiên quá lớn. Tỷ lệ nợ vay trung bình của các DN gần tới 60%. Điều này cho thấy, phần lớn các DN thủy sản niêm yết ưu tiên sử dụng nợ vay hơn vốn chủ sở hữu trong hoạt động tài trợ của mình.

Kết quả ước lượng

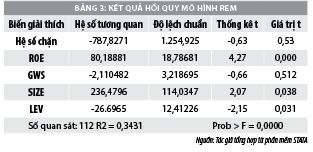

- Lựa chọn mô hình hồi quy: Kết quả thực hiện kiểm định Hausman cho thấy p-value = 0,7593 > 0,05 nên chấp nhận giả thuyết H0 hay mô hình REM là mô hình phù hợp hơn để thực hiện hồi quy cho mô hình nghiên cứu.

- Kết quả ước lượng mô hình REM: Giá trị thống kê F cao (= 28,21) và p-value = 0 cho thấy mô hình được ước lượng có độ chính xác cao. Giá trị R2 cao cho thấy 34,31% thay đổi cổ tức mỗi cổ phiếu của các DN thủy sản niêm yết được giải thích bởi các biến khả năng sinh lời, tỷ lệ tăng trưởng, quy mô công ty và đòn bẩy tài chính.

Kết quả ở Bảng 3 cho thấy, có 3 trong số 4 biến giải thích được đưa vào mô hình có ý nghĩa thống kê ở mức 1% và 5%, bao gồm: Khả năng sinh lời (ROE), Quy mô DN (SIZE) và Đòn bẩy tài chính (LEV). Ảnh hưởng của các từng nhân tố đến mức cổ tức của công ty thủy sản niêm yết được diễn giải như sau:

Khả năng sinh lời (ROE): ROE là nhân tố tác động rõ rệt nhất đến cổ tức một cổ phần. Hệ số tương quan của biến ROE là 80,19 tức là nếu ROE của DN tăng lên1% thì DN sẽ tăng mức chi trả cổ tức lên 80,19 đồng/cổ phiếu. Hệ số này dương cho thấy mối quan hệ tỷ lệ thuận giữa khả năng sinh lời với cổ tức một cổ phần. Điều này hoàn toàn phù hợp với kỳ vọng giả thuyết ban đầu. Khi DN có khả năng sinh lời tốt sẽ giúp mức cổ tức chi trả cho các cổ đông tăng lên. Kết quả nghiên cứu hoàn toàn phù hợp với kết quả nghiên cứu của Mohammed Amidu & Joshua Abor (2006).

Quy mô DN (SIZE): Theo kết quả của mô hình, quy mô DN (SIZE) có tác động rõ rệt đến mức chi trả cổ tức của các công ty thủy sản niêm yết. Hệ số tương quan dương cho thấy quy mô của DN có tác động cùng chiều tới cổ tức một cổ phần. Kết quả này hàm ý các công ty trong mẫu nghiên cứu có quy mô càng lớn sẽ có mức chi trả cổ tức càng cao. Điều này hoàn toàn phù hợp với những nghiên cứu trước đây của Al-Malkawi & Husam-Aldin Nizar (2008); Theophano Patra, Sunil Poshakwale và Kean Ow-Yong (2012); Imad Jabbouri (2016).

Đòn bẩy tài chính (LEV): Hệ số hồi quy tương ứng với biến LEV là -26,7, tức là DN tăng tỷ lệ nợ vay thêm 1% thì mức chi trả cổ tức của DN giảm 26,7 đồng.Hệ số hồi quy biến LEV trong mô hình có ý nghĩa thống kê tại mức 5% và mang dấu âm, hoàn toàn phù hợp với kỳ vọng ban đầu. DN nào có tỷ lệ nợ vay càng lớn thì mức cổ tức cổ đông nhận được càng thấp. Kết quả nghiên cứu này phù hợp với nghiên cứu của Al-Malkawi & Husam-Aldin Nizar (2008), Imad Jabbouri (2016).

Tỷ lệ tăng trưởng (GWS): Hệ số tương quan của GWS là -2,11 cho thấy, mối quan hệ tỷ lệ nghịch giữa tỷ lệ tăng trưởng với cổ tức mỗi cổ phần. Kết quả này hoàn toàn phù hợp với giả thuyết ban đầu, đó là các DN có tỷ lệ tăng trưởng cao thường trả cổ tức cho cổ đông ở mức thấp. Tuy nhiên, ảnh hưởng của nhân tố này không rõ ràng do p-value lớn (0,512). Vì vậy, có thể coi chính sách cổ tức của các DN thủy sản niêm yết ít chịu tác động của nhân tố này.

Kết luận

Kết quả nghiên cứu này cho thấy, chính sách cổ tức của các công ty thủy sản niêm yết trên TTCK Việt Nam giai đoạn 2010-2017 có sự tương đồng với các nghiên cứu trên thế giới. Trong đó, khả năng sinh lời có tác động tích cực và quyết định đến mức cổ tức của DN, quy mô DN càng lớn thì mức trả cổ tức càng cao, DN vay nợ càng nhiều thì mức trả cổ tức càng thấp, tỷ lệ tăng trưởng có tác động tiêu cực đến mức cổ tức nhưng tác động này không rõ ràng trong mẫu nghiên cứu.

Tuy nhiên, ngoài những nhân tố trên vẫn còn rất nhiều nhân tố khác tác động đến chính sách cổ tức của DN, nhưng chưa được đề cập vào mô hình như: Cơ cấu sở hữu, thuế, lãi suất… Chính vì vậy, kết quả của mô hình trên là một trong những căn cứ giúp công ty thủy sản niêm yết nói riêng và các công ty thủy sản nói chung nghiên cứu và định ra chính sách chi trả cổ tức phù hợp với điều kiện thực tế của DN.

Tài liệu tham khảo:

1. Trương Đông Lộc, Phạm Phát Tiến (2015), “Các nhân tố ảnh hưởng đến chính sách cổ tức của các công ty niêm yết trên sở giao dịch chứng khoán thành phố Hồ chí minh”, Tạp chí Khoa học trường Đại học Cần Thơ, 38, pp.67-74;

2. Aliya Bushra, and Nawazish Mirza (2015), “The Determinants of Corporate Dividend Policy in Pakistan”, The Lahore Journal of Economics, 20 (2), pp.77–98;

3. Al-Kuwari, D. (2009), “Determinants of the Dividend Payout Ratio of Companies Listed on Emerging Stock Exchanges: The Case of the Gulf Cooperation Council (GCC) Countries”, Global Economy & Finance Journal, 2 (2), pp.38-63;

4. Imad Jabbouri (2016), “Determinants of corporate dividend policy in emerging markets: Evidence from MENA stock markets”, Research in International Business and Finance, 37 (May 2016), pp.283-298;

5. Mohammed Amidu, Joshua Abor, (2006), "Determinants of dividend payout ratios in Ghana", The Journal of Risk Finance, 7 (2), pp.136-145;

6. TheophanoPatra, Sunil Poshakwale & Kean Ow-Yong (2012), “Determinants of corporate dividend policy in Greece”, Applied Financial Economics,22 (13), pp.1079-1087.