Nhân tố ảnh hưởng đến khả năng tiếp cận tín dụng của khách hàng cá nhân tại Agribank Trà Vinh

Bài viết nghiên cứu các nhân tố ảnh hưởng đến khả năng tiếp cận tín dụng của khách hàng cá nhân tại Agribank - Chi nhánh Trà Vinh. Bằng phương pháp thu thập dữ liệu sơ cấp 300 khách hàng cá nhân bao gồm 150 người tiếp cận được tín dụng tại Agribank và 150 người không tiếp cận được tín dụng, sử dụng phương pháp hồi quy nhị phân, nhóm nghiên cứu đã tìm ra được 7 nhân tố ảnh hưởng đến khả năng tiếp cận vốn của khách hàng cá nhân tại Agribank bao gồm: Nghề nghiệp, trình độ, tài sản đảm bảo, thu nhập, thủ tục, phương án vay vốn và kinh nghiệm, trong đó, nghề nghiệp, kinh nghiệm và thủ tục là các nhân tố có ảnh hưởng lớn nhất.

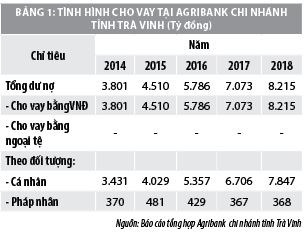

Hoạt động tín dụng cá nhân luôn sôi động với sự tham gia của hầu hết các ngân hàng. Nắm bắt nhu cầu trong nền kinh tế, Agribank ngày càng quan tâm đến khách hàng cá nhân, điều chỉnh chính sách, cùng dịch vụ cho phù hợp, nhằm cho ra các dịch vụ mới đa dạng, hấp dẫn, giúp tín dụng cá nhân khởi sắc, nâng cao hiệu quả cho vay phân tán theo mô hình bán lẻ.

Tuy nhiên, Agribank và hầu hết các ngân hàng ở Việt Nam thời gian qua vẫn chưa khai thác hết tiềm năng của tín dụng cá nhân. Nguyên nhân do giới hạn tín dụng của ngân hàng và cá nhân có nhu cầu tín dụng nhưng không đủ điều kiện để tiếp cận. Cũng trong bối cảnh đó, hoạt động tín dụng cá nhân ở Trà Vinh còn nhiều tiềm năng để phát triển.

Lược khảo tài liệu nghiên cứu

Hawley và cộng sự (1991) phân tích dữ liệu khảo sát tài chính tiêu dùng các tổ chức tín dụng của 3.665 hộ gia đình ở Hoa Kỳ năm 1983 bằng mô hình hồi quy Probit cho thấy, các yếu tố ảnh hưởng tới khả năng hộ tiếp cận tín dụng tiêu dùng gồm: chủng tộc, tuổi, giới tính và tình trạng hôn nhân của chủ hộ, thu nhập và chi tiêu của hộ.

Chien và cộng sự (2001) với dữ liệu khảo sát 4.305 hộ gia đình về tài chính tiêu dùng trong năm 1998 ở Hoa Kỳ, bằng phương pháp phân tích hồi quy Tobit cho thấy, nhiều yếu tố ảnh hưởng tới lượng tín dụng tiêu dùng của hộ ở tổ chức tín dụng. Chủ hộ có trình độ học vấn cao hơn, có gia đình và có chuyên môn, có thái độ rõ ràng đối với nghĩa vụ trả nợ sẽ có lượng tín dụng cao hơn. Hộ gia đình có nhiều nhân khẩu và có thu nhập thấp cũng có khả năng vay được nhiều hơn.

Nuryartono và cộng sự (2005), trong nghiên cứu về tiếp cận tín dụng chính thức của nông hộ ở nông thôn Indonesia, qua phân tích hồi quy Probit nhị phân, kết luận là hầu hết các nông hộ được khảo sát bị giới hạn tín dụng chính thức mà các yếu tố tác động mạnh là quy mô nông hộ (số thành viên trong gia đình), trong khi trình độ học vấn của chủ hộ và thu nhập của nông hộ tác động nghịch.

Tại Việt Nam, Nguyễn Quốc Oánh, Phạm Thị Mỹ Dung (2010) phân tích khả năng tiếp cận tín dụng chính thức của hộ nông dân ở ngoại thành Hà Nội bằng mô hình Heckman 2 bước, nhằm xác định các yếu tố ảnh hưởng tới việc họ tiếp cận tín dụng chính thức. Nghiên cứu cho thấy, các yếu tố như độ tuổi, địa vị xã hội của chủ hộ, tín dụng không chính thức của hộ và thủ tục vay vốn chính thức cùng tác động thuận tới khả năng hộ tiếp cận tín dụng chính thức. Trình độ học vấn của chủ hộ, diện tích đất, thu nhập bình quân, tài sản thế chấp và mục đích vay tác động thuận đến lượng vốn vay chính thức của hộ.

Trương Đông Lộc và Trần Bá Duy (2010) nghiên cứu khả năng hộ nông dân tiếp cận tín dụng chính thức ở tỉnh Kiên Giang và sử dụng mô hình Probit để xác định nhân tố ảnh hưởng. Kết quả là khả năng nông hộ tiếp cận tín dụng tương quan thuận với tuổi, trình độ học vấn của chủ hộ, số thành viên và tổng tài sản của hộ và tương quan nghịch với diện tích đất và thu nhập của hộ.

Lê Khương Ninh và Văn Hùng (2011) nghiên cứu các yếu tố quyết định vốn vay tín dụng chính thức của nông hộ ở Hậu Giang qua mô hình Tobit, kết luận là lượng vốn vay tín dụng chính thức của các nông hộ chịu ảnh hưởng bởi trình độ học vấn, nghề nghiệp của chủ hộ, thu nhập của hộ, khoảng cách đến chợ huyện hay thị tứ, số tổ chức tín dụng, tài sản thế chấp, số lần vay.... Các yếu tố này là rào cản đối với hộ nghèo, ít học, ít đất, ít có quan hệ rộng và có thu nhập thấp, sống ở vùng sâu, vùng xa.

Tuy nhiên, nhìn chung, các công trình trước đây chủ yếu phân tích khả năng tiếp cận vốn tín dụng của nông hộ và hộ nghèo, chưa có nghiên cứu nào về khả năng khách hàng cá nhân tiếp cận vốn tín dụng tại Agribank tỉnh Trà Vinh. Do đó, đây là khoảng trống để nhóm tác giả lựa chọn nghiên cứu.

Phương pháp nghiên cứu

Barslund và Tarp (2006) đề xuất mô hình kinh tế lượng để làm rõ các nhân tố ảnh hưởng đến khả năng tiếp cận tín dụng. Mô hình với biến phụ thuộc bị giới hạn được sử dụng để ước lượng hàm tiếp cận tín dụng. Biến phụ thuộc là biến định tính, nhận giá trị 1 nếu người đi vay tiếp cận được nguồn vốn tín dụng, ngược lại nhận giá trị 0 nếu người đi vay không tiếp cận được nguồn vốn tín dụng. Mô hình sử dụng hàm chuẩn hóa, từ đó xác định được xác suất các yếu tố ảnh hưởng tới khả năng người đi vay tiếp cận tín dụng của theo mô hình hồi quy có dạng:

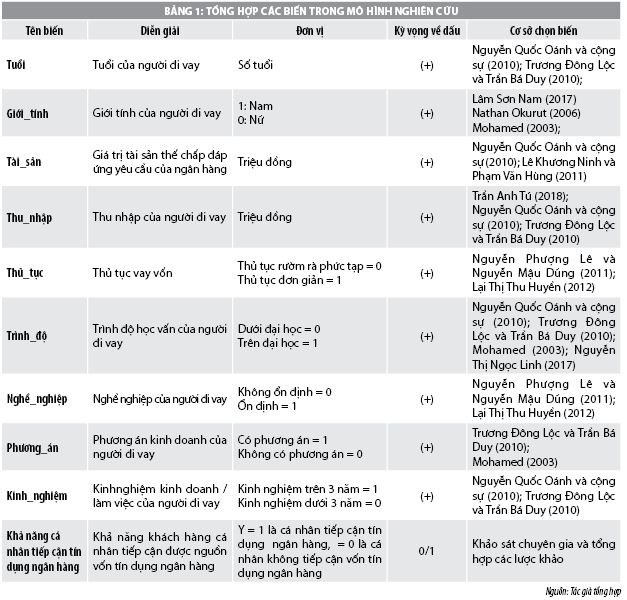

Các biến độc lập bao gồm:

- Nhóm biến người đi vay liên quan đến nhân thân như: tuổi, giới tính, trình độ học vấn,…

- Nhóm biến nguồn lực của người đi vay như tổng giá trị tài sản, uy tín là nguồn lực dễ chuyển đổi giá trị nên được các tổ chức tín dụng căn cứ vào để quyết định cho vay. Giấy tờ hợp lệ liên quan đến tài sản nhà đất.

Mô hình nghiên cứu có dạng như sau:

Ln(Pi/1-Pi) = B0 + B1Tuổi + B2 Giới_tính + B3Tài_sản + B4Thu_nhập + B5Thủ_tục + B6Trình_độ + B7Nghề_nghiệp + B8Phương_án+ B9Kinh_nghiệm+ ui

Biến phụ thuộc:

Y: Là biến nhị phân có 02 giá trị: Y = 1 là cá nhân tiếp cận tín dụng ngân hàng, Y = 0 là cá nhân không tiếp cận vốn ngân hàng.

Các biến độc lập bao gồm: Nhóm biến người đi vay liên quan đến nhân thân như: tuổi, giới tính, trình độ học vấn. Nhóm biến nguồn lực của người đi vay như tổng giá trị tài sản, uy tín là nguồn lực dễ chuyển đổi giá trị nên được các tổ chức tín dụng căn cứ vào để quyết định cho vay. Giấy tờ hợp lệ liên quan đến tài sản nhà đất.

Kết quả nghiên cứu

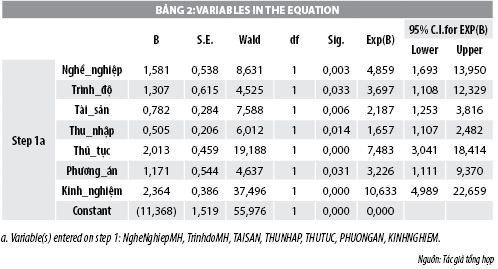

Kết quả nghiên cứu cho thấy, Sig. của các biến điều có giá trị <0,05 nên các biến độc lập trong mô hình hồi quy Binary Logistic có mối tương quan với biến phụ thuộc là Khả năng tiếp cận tín dụng của cá nhân. Mức ý nghĩa thống kê của các hệ số hồi quy trên điều có độ tin cậy trên 95%, dấu của các hệ số hồi quy phù hợp với mong đợi.

- Biến Nghề nghiệp: có B1 = 1,581, P0 = 10% và eB1 = 4,859.

Với khả năng tiếp cận tín dụng ngân hàng là 10%, khi các yếu tố khác không đổi, nếu người có nghề nghiệp ổn định tăng 1 đơn vị thì xác xuất tiếp cận tín dụng NH sẽ là 33,8% (tăng 23,8% so với xác xuất ban đầu là 10%).

- Biến Trình độ: có B2 = 1,307, P0 = 10% và eB2 = 3,697.

Khả năng tiếp cận tín dụng ngân hàng là 10%, khi các yếu tố khác không đổi, nếu người có trình độ cao hơn 1 đơn vị thì xác xuất tiếp cận tín dụng ngân hàng sẽ là 29,1% (tăng 19,1% so với xác xuất ban đầu là 10%).

- Biến Tài sản: có B3 = 0,782, P0 = 10% và eB3 = 2,187.

Khả năng tiếp cận tín dụng ngân hàng là 10%, khi các yếu tố khác không đổi, nếu người có tài sản tăng 1 đơn vị thì xác xuất tiếp cận tín dụng ngân hàng sẽ là 19,5% (tăng 9,5% so với xác xuất ban đầu là 10%).

- Biến Thu nhập: có B4 = 0,505, P0 = 10% và eB4 = 1,657.

Với khả năng tiếp cận tín dụng ngân hàng là 10%, khi các yếu tố khác không đổi, nếu người có thu nhập tăng 1 đơn vị thì xác xuất tiếp cận tín dụng ngân hàng sẽ là 15,5% (tăng 5,5% so với xác xuất ban đầu là 10%).

- Biến Thủ tục: có B5 = 2,013, P0 = 10% và eB5 = 7,483.

Với khả năng tiếp cận tín dụng ngân hàng là 10%, khi các yếu tố khác không đổi, nếu thủ tục cho vay đơn giản hơn 1 đơn vị thì xác xuất tiếp cận tín dụng ngân hàng sẽ là 45,5% (tăng 35,5% so với xác xuất ban đầu là 10%).

- Biến Phương án kinh doanh: có B6 = 1,171, P0 = 10% và eB6 = 3,226.

Với khả năng tiếp cận tín dụng ngân hàng là 10%, khi các yếu tố khác không đổi, nếu có phương án kinh doanh thì xác xuất tiếp cận tín dụng ngân hàng sẽ là 26,4% (tăng 16,4% so với xác xuất ban đầu là 10%).

- Biến Kinh nghiệm: có B7 = 2,364, P0 = 10% và eB7 = 10,633.

Với khả năng tiếp cận tín dụng ngân hàng là 10%, khi các yếu tố khác không đổi, nếu có kinh nghiệm nhiều hơn 1 năm thì xác xuất tiếp cận tín dụng ngân hàng sẽ là 54,2% (tăng 44,2% so với xác xuất ban đầu là 10%).

Hàm ý chính sách

Kết quả nghiên cứu chỉ ra Biến Kinh nghiệm (số năm kinh doanh hay làm việc ổn định) có ảnh hưởng mạnh nhất đến khả năng tiếp cận tín dụng của khách hàng cá nhân tại Agribank chi nhánh Trà Vinh. Kế tiếp sau đó là các biến Thủ tục (thủ tục cho vay của ngân hàng), Nghề nghiệp (nghề nghiệp của người đi vay), Trình độ (trình độ học vấn của người đi vay), Phương án (phương án kinh doanh của người đi vay), Tài sản (tài sản thế chấp của người đi vay), Thu nhập (thu nhập của người đi vay)

Với các kết quả nghiên cứu trên, nhóm tác giả đề xuất một số giải pháp nhằm nâng cao khả năng tiếp cận tín dụng của khách hàng cá nhân tại Agribank Trà Vinh thời gian tới gồm:

Chú trọng tài sản đảm bảo của khách hàng cá nhân vay vốn: Thế chấp tài sản đảm bảo giúp khách hàng cá nhân không chỉ dễ tiếp cận tín dụng mà còn được hưởng lãi suất vay thấp hơn so với vay tín chấp vì lãi suất ngân hàng cho vay luôn bao gồm rủi ro đã được lượng hóa. Các tổ chức tín dụng luôn ưu tiên chọn khách hàng có tài sản đảm bảo và cho họ vay nhiều vốn hơn các khách hàng không có tài sản thế chấp. Tuy nhiên, Ngân hàng không nên tuyệt đối hóa vai trò của tài sản đảm bảo trong quyết định cho vay, chỉ nên xem tài sản đảm bảo là nguồn thu nợ thứ hai đứng sau dòng tiền được tạo ra từ phương án kinh doanh.

Nâng cao tính minh bạch trong chứng minh thu nhập của khách hàng cá nhân: Khách hàng cá nhân có thu nhập quá thấp không đủ trang trải cuộc sống, khó được ngân hàng duyệt cho vay nhiều vốn. Để tránh trường hợp người đi vay có thể dùng một phần vốn vừa được vay vào các chi tiêu thúc bách trước mắt, việc sử dụng vốn vay sai mục đích dẫn đến nợ xấu. Cả ngân hàng và khách hàng cần nâng cao tính minh bạch trong chứng minh thu nhập của khách hàng.

Chú trọng tinh gọn thủ tục và hồ sơ vay vốn: Gần 82% trong 150 người không tiếp cận được tín dụng ngân hàng cho rằng nguyên nhân là do thủ tục vay phức tạp, khó khăn. Ngân hàng không thể tự đặt ra trình tự cùng thủ tục cho vay mà phải tuân thủ các quy phạm của pháp luật, tuy nhiên cũng cần chú trọng giảm thời gian, quy trình thực hiện thủ tục và hồ sơ vay vốn. Bên cạnh đó, để nâng cao khả năng tiếp cận tín dụng, các khách hàng cá nhân cũng cần xây dựng phương án sản xuất kinh doanh có hiệu quả, nâng cao trình độ, kinh nghiệm đi vay, tích cực tham gia các lớp tập huấn khởi nghiệp...

Tài liệu tham khảo:

1. Lại Thị Thu Huyền (2012), Nhân tố ảnh hưởng đến việc tiếp cận nguồn vốn tín dụng của nông hộ huyện Bến Cát, tỉnh Bình Dương, Luận văn thạc sĩ, Trường Đại học Mở TP. Hồ Chí Minh;

2. Vũ Thị Hường Ngát (2015), Khả năng tiếp cận nguồn vốn tín dụng chính thức của hộ kinh doanh cá thể trên địa bàn tỉnh Bình Dương, Luận văn thạc sĩ, Trường Đại học Mở TP. Hồ Chí Minh;

3. Nguyễn Phượng Lê và Nguyễn Mậu Dũng (2011), “Khả năng tiếp cận vốn tín dụng chính thức của nông hộ ngoại thành Hà Nội, điển hình tại xã Hoàng Văn Thụ, huyện Chương Mỹ”, Tạp chí Khoa học và Phát triển 2011: Tập 9, số 5: từ trang 844-852;

4. Lâm Sơn Nam (2017), Các yếu tố tác động đến khả năng tiếp cận tín dụng chính thức của hộ gia đình ở địa bàn thành phố Rạch Giá, tỉnh Kiên Giang, Luận văn Thạc sĩ Kinh tế, Trường Đại học Kinh tế TP. Hồ Chí Minh.