Tín dụng thương mại và hiệu quả hoạt động của các công ty niêm yết ở Việt Nam

Nghiên cứu này được thực hiện trên mẫu dữ liệu 279 công ty niêm yết tại Sở Giao dịch chứng khoán TP. Hồ Chí Minh trong giai đoạn 2012-2018 nhằm kiểm tra ảnh hưởng của tín dụng thương mại đến hiệu quả hoạt động của doanh nghiệp.

Qua nghiên cứu, nhóm tác giả đã tìm thấy bằng chứng về ảnh hưởng tích cực của tín dụng thương mại thông qua khoản phải thu và khoản phải trả đến hiệu quả hoạt động của doanh nghiệp quy mô lớn, và ảnh hưởng ngược lại đối với các doanh nghiệp quy mô nhỏ. Kết quả nghiên cứu là cơ sở cho các gợi ý cho doanh nghiệp quản lý tín dụng thương mại.

Cơ sở lý thuyết và bằng chứng thực nghiệm

Mian và Smith (1992) cho rằng, tín dụng thương mại (TDTM) là một thỏa thuận giữa người mua và người bán, trong đó, người bán cho phép thanh toán chậm cho sản phẩm của mình thay vì thanh toán bằng tiền mặt. Theo Hillier và ctg (2013), đứng về góc độ kế toán, TDTM là một loại tín dụng mà doanh nghiệp (DN) cấp công ty khác, làm phát sinh các khoản phải thu.

Các lý thuyết giải thích tác động của tín dụng thương mại đến hiệu quả hoạt động

Các lý thuyết về TDTM đã được phát triển qua nhiều năm. Theo Petersen và Rajan (1997), có 3 nhóm lý thuyết nổi bật gồm: Lý thuyết về lợi thế tài trợ của TDTM, lý thuyết về phân định giá thông qua TDTM và lý thuyết chi phí giao dịch.

Các lý thuyết về lợi thế tài trợ của tín dụng thương mại

Schwartz (1974) cho rằng, nhà cung cấp có lợi thế về đánh giá mức độ tín nhiệm của khách hàng, cũng như trong việc giám sát trả nợ. Điều này dẫn đến việc nhà cung cấp có lợi thế về chi phí cấp tín dụng cho khách hàng so với các định chế tài chính, bao gồm lợi thế về thu thập thông tin, lợi thế điều khiển người mua, lợi thế về thu hồi giá trị từ hàng hóa đã cung cấp.

Lý thuyết về phân định giá thông qua tín dụng thương mại

Thông thường, người bán sẽ có chính sách TDTM với điều kiện và thời hạn khác nhau cho các khách hàng hay “nhóm” khách hàng khác nhau. Từ đó có thể cung cấp hàng hóa với các nhiều giá khác nhau, hay tín dụng thương mại là một hình thức phân định giá cho những “nhóm” khách hàng khác nhau (Brennan và ctg, 1988, Huyghebaert, 2006). Petersen và Rajan (1997) đã lập luận rằng, TDTM là khoản “trợ cấp” cho các DN bị hạn chế tiếp cận tín dụng.

Lý thuyết về chi phí giao dịch

Theo Ferris (1981), TDTM có thể làm giảm chi phí trong các giao dịch hàng hóa thông qua việc tách giao dịch hàng hóa khỏi giao dịch thanh toán, từ đó làm giảm rủi ro và chi phí giao dịch. Petersen và Rajan (1997) cho rằng, TDTM cho phép người mua dồn nhiều đơn hàng để thanh toán một lần theo định kỳ và giảm chi phí thanh toán. Về phía người bán, thông qua TDTM sẽ giảm chi phí tồn kho và gia tăng doanh thu mà không cần phải giảm giá bán.

Các lý thuyết nêu trên đều cho rằng, khoản phải thu giúp cải thiện hiệu quả hoạt động thông qua hiệu ứng về doanh thu, giảm rủi ro không thanh toán, nhưng đồng thời cũng làm gia tăng chi phí tài trợ (Hillier và ctg, 2013); còn khoản phải trả giúp rút ngắn chu kỳ luân chuyển tiền mặt, bổ sung nguồn tài trợ cho hoạt động kinh doanh (Gentry và ctg,1990; Petersen và Rajan, 1997) nhưng có chi phí đắt đỏ hơn tín dụng chính thức (Hillier và ctg, 2013).

Các bằng chứng thực nghiệm liên quan

Các nghiên cứu trước về TDTM được thực hiện theo 3 hướng chính là: (1) Về các yếu tố ảnh hưởng đến TDTM, (2) Về quan hệ giữa TDTM và TDNH, (3) Về ảnh hưởng của TDTM đến hiệu quả hoạt động của DN. Các yếu tố ảnh hưởng đến TDTM được khẳng định về mặt thực nghiệm bao gồm quy mô DN, tuổi đời DN, dòng tiền và hiệu quả hoạt động, khả năng thanh toán, tài sản hữu hình (chẳng hạn García-Teruel và MartinezSolano, 2010; Trần Ái Kết, 2016). Mối quan hệ giữa TDTM và TDNH được khẳng định là có quan hệ hỗ trợ của TDNH đối với khoản phải thu, nhưng có quan hệ thay thế của TDNH đối với khoản phải trả; đặc biệt là quan hệ thay thế rõ rệt trong giai đoạn khủng hoảng (đại diện là Love và ctg, 2007; Love và Zaidi, 2010; Phạm Quốc Việt và Nguyễn Hữu Duy, 2017).

Riêng hướng nghiên cứu về ảnh hưởng của TDTM đến hiệu quả hoạt động của DN cho đến nay ít được nghiên cứu, theo hiểu biết chủ quan của các tác giả.

Kenstens và ctg (2012) nghiên cứu về mối quan hệ giữa TDTM và hiệu quả hoạt động của DN Bỉ trong cuộc khủng hoảng 2008. Với mẫu dữ liệu thu thập từ 15.440 DN phi tài chính trong giai đoạn 2006-2009, nhóm tác giả đã tìm thấy mối quan hệ tích cực giữa khoản phải thu và hiệu quả hoạt động và mối quan hệ tiêu cực giữa khoản phải trả với hiệu quả hoạt động. Martínez-Sola và ctg (2014) nghiên cứu về mối quan hệ giữa việc sử dụng TDTM (thông qua khoản phải thu) và khả năng sinh lợi của các DNNVV ở khu vực Iberia (gồm Bồ Đào Nha và Tây Ban Nha). Các tác giả sử dụng số liệu từ 11.337 DNVVV trong giai đoạn từ năm 2000-2007 để hồi quy tác động của khoản phải thu đến khả năng sinh lợi. Kết quả cho thấy, khoản phải thu đã cải thiện rõ rệt khả năng sinh lợi của DNNVV.

Có thể thấy, chưa có nghiên cứu nào tìm hiểu về tác động của TDTM đến hiệu quả hoạt động của DN tại Việt Nam. Với đặc trưng của một nền kinh tế chuyển đổi với thị trường tài chính đang hoàn thiện, một nghiên cứu thực nghiệm tại Việt Nam được kỳ vọng bổ sung khoảng trống nghiên cứu này.

Phương pháp nghiên cứu

Phát triển giả thuyết nghiên cứu Theo Petersen và Rajan (1997), nhà cung cấp khi bán trả chậm sẽ tiết kiệm được chi phí lưu kho mà không phải giảm giá bán bằng cách đưa hàng tồn kho sang khách hàng có khả năng lưu kho tốt, qua đó giúp tăng doanh thu và góp phần nâng cao hiệu quả hoạt động của DN. Lập luận này được ủng hộ bởi hai nghiên cứu thực nghiệm của Kenstens và ctg (2012), Martínez-Sola và ctg (2014). Vì vậy, các tác giả đề xuất giả thuyết nghiên cứu:

H1: khoản phải thu có ảnh hưởng tích cực đến hiệu quả hoạt động của các doanh nghiệp ở Việt Nam. Petersen và Rajan (1997), Hillier và ctg (2013) đã chỉ ra rằng TDTM là nguồn tài trợ đắt đỏ và các DN chỉ tìm đến nó sau các nguồn tài trợ khác. Nghiên cứu thực nghiệm của Kenstens và ctg (2012) đã xác nhận giả thuyết này bằng quan hệ tiêu cực giữa khoản phải trả và hiệu quả hoạt động. Do đó, các tác giả đề xuất giả thuyết nghiên cứu:

H2: các khoản phải trả có ảnh hưởng tiêu cực đến hiệu quả hoạt động của các DN ở Việt Nam.

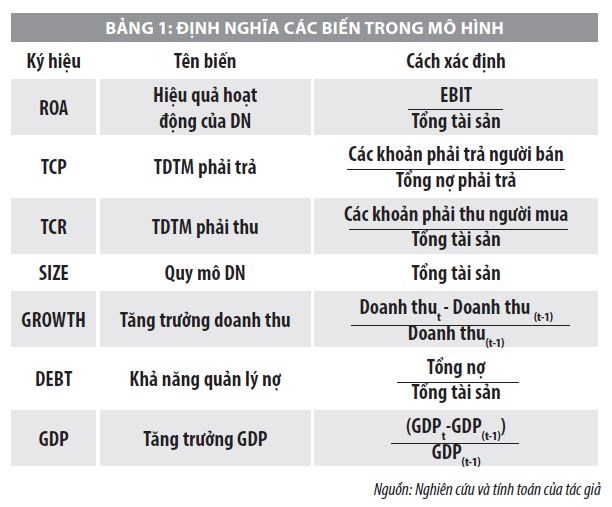

Mô hình nghiên cứu và mô tả biến

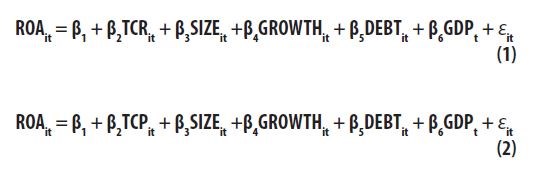

Kế thừa nghiên cứu của Martínez-Sola và ctg (2014), đồng thời bổ sung thước đo khoản phải trả theo Kenstens và ctg (2012), 2 mô hình bên dưới được đề xuất:

Trong đó, phương trình hồi quy (1) với biến độc lập TCR (khoản phải thu) nhằm kiểm tra giả thuyết thứ nhất, còn phương trình hồi quy (2) với biến độc lập TCP (khoản phải trả) nhằm kiểm tra giả thuyết thứ hai.

Nguồn dữ liệu

Dữ liệu được sử dụng trong nghiên cứu được thu thập từ các báo cáo tài chính năm đã kiểm toán của các DN niêm yết ở Sở Giao dịch chứng khoán TP. Hồ Chí Minh (HOSE) trong giai đoạn từ năm 2012 đến 2018. Ngoài ra, số liệu doanh thu được lấy trễ một kỳ dùng để xác định tốc độ tăng trưởng doanh thu hàng năm. Tăng trưởng GDP được lấy từ nguồn Ngân hàng Thế giới. Các DN được lựa chọn theo tiêu chí của Martínez-Sola và ctg (2014), tức là loại bỏ các công ty ngành tài chính và những công ty còn lại không đủ dữ liệu cho toàn bộ giai đoạn nghiên cứu. Mẫu dữ liệu là dữ liệu bảng cân bằng gồm 279 công ty trong giai đoạn 2012 - 2018, tạo thành 1.953 quan sát.

Phương pháp xử lý dữ liệu

Trình tự xử lý dữ liệu được thực hiện theo Kenstens và ctg (2012). Việc xử lý dữ liệu được thực hiên trên mẫu tổng thể và trên hai mẫu phụ theo quy mô. Các phương pháp hồi quy được sử dụng bao gồm hồi quy gộp (Pooled OLS), hiệu ứng cố định (FEM) và hiệu ứng ngẫu nhiên (REM). Các kiểm định liên quan được sử dụng để lựa chọn phương pháp hồi quy phù hợp với đặc tính dữ liệu. Các tác giả cũng kiểm tra các vi phạm giả định hồi quy (tự tương quan, phương sai sai số thay đổi) và khắc phục các vi phạm bằng phương pháp bình phương tối thiểu tổng quát (GLS).

Thảo luận kết quả nghiên cứu

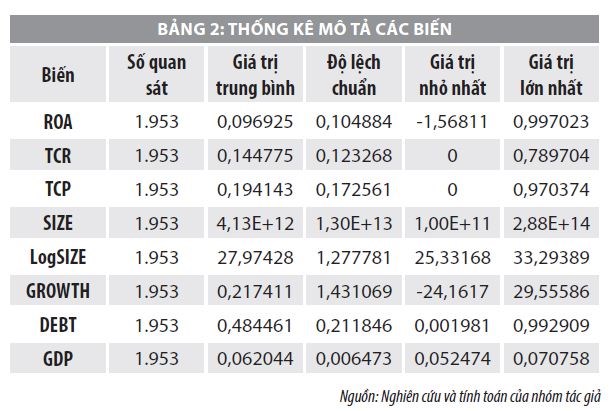

Số liệu Bảng 2 cho thấy, hiệu quả hoạt động bình quân đạt 9,69%/năm; khoản phải thu bình quân đạt 14,48% và khoản phải trả bình quân đạt 19,41% trên tổng tài sản; tổng tài sản bình quân đạt 4,13 nghìn tỷ đồng; tốc độ tăng trưởng doanh thu bình quân khá cao, đạt 21,74%/năm; tỷ lệ nợ bình quân đạt 48,45% tổng tài sản.

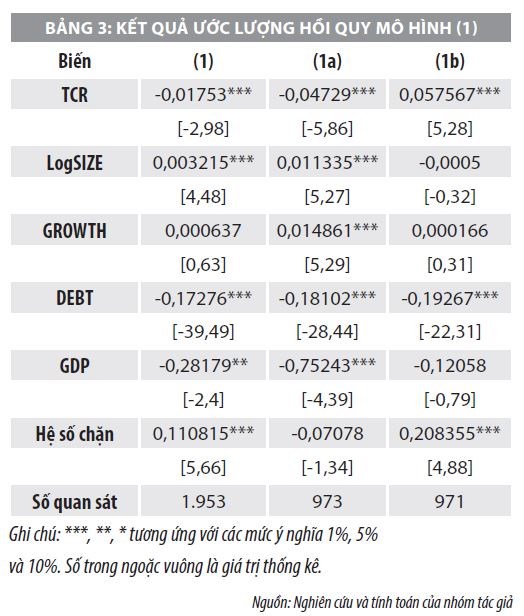

Bảng 3 cho thấy, khoản phải thu có ảnh hưởng đến hiệu quả hoạt động, cụ thể là ảnh hưởng tiêu cực trên mẫu tổng thể và mẫu DN quy mô nhỏ, và ảnh hưởng tích cực trên mẫu DN quy mô lớn. Kết quả này, trừ mẫu DN quy mô lớn, nhìn chung trái với kỳ vọng của các tác giả, và trái với bằng chứng thực nghiệm trước của Kenstens và ctg (2012) hay Martínez-Sola và ctg (2014), vốn cho rằng ảnh hưởng này phải là tích cực.

Kết quả đối với các DN lớn ủng hộ cho các lý thuyết vể lợi thế của TDTM được Petersen và Rajan (1997) và Schwartz (1974) nêu ra, lý thuyết chi phí giao dịch của Ferris (1981) cũng như kết quả từ hai nghiên cứu thực nghiệm của Kenstens và ctg (2012), và Martínez-Sola và ctg (2014). Thực tế cho thấy các DN lớn tận dụng ưu thế trên thị trường để áp đặt các điều kiện thương mại cho người mua.

Kết quả đối với các DN quy mô nhỏ có thể được giải thích bằng khả năng tiếp cận các nguồn tài trợ bị hạn chế, vị thế yếu hơn trên thị trường nên khó có thể áp đặt được các điều kiện thương mại cho khách hàng. Do đó, lợi ích từ việc cấp TDTM cho khách hàng thấp hơn chi phí tài trợ.

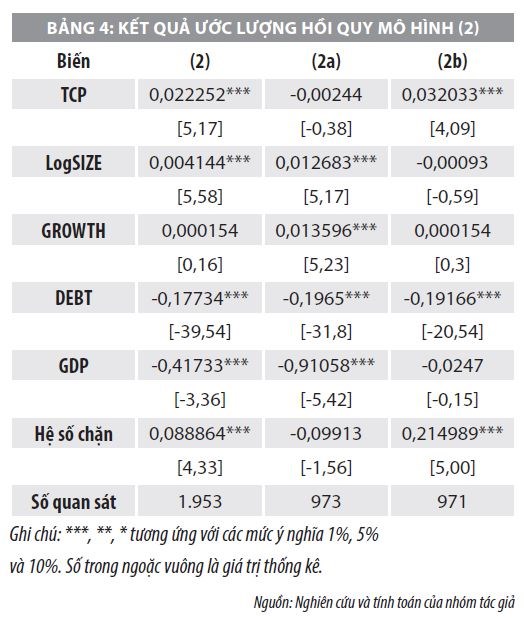

Bảng 4 cho thấy, khoản phải trả có ảnh hưởng đến hiệu quả hoạt động, cụ thể là ảnh hưởng tích cực trên mẫu tổng thể và mẫu DN quy mô lớn, và ảnh hưởng tiêu cực trên mẫu DN quy mô nhỏ, nhưng không có ý nghĩa thống kê. Kết quả này trái với kỳ vọng của các tác giả, và khác với bằng chứng thực nghiệm của Kenstens và ctg (2012).

Tuy vậy, về mặt lý thuyết, Hillier và ctg (2013), Gentry và ctg (1990), Petersen và Rajan (1997) đã có giải thích về chiều hướng tác động tích cực này thông qua việc rút ngắn chu kỳ luân chuyển tiền mặt, tiết kiệm chi phí giao dịch từ khoản phải trả. Kết quả nghiên cứu khẳng định các DN quy mô lớn vẫn hưởng lợi từ khoản phải trả, do vị thế trên thị trường có thể áp đặt giá mua với nhà cung cấp. Trong khi đó, dù tác động tiêu cực của khoản phải trả đến hiệu quả hoạt động ở mẫu các DN quy mô nhỏ chưa được khẳng định, nhưng kết quả này vẫn có thể giải thích bằng những hạn chế từ quy mô tài sản nhỏ và vị thế trên thị trường yếu, khó có thể áp đặt điều kiện thương mại lên nhà cung cấp, dẫn đến việc các DN nhỏ vẫn không thể hưởng được lợi ích từ khoản phải trả, trong khi phải gánh chịu chi phí tài trợ cao hơn.

Ngoài hai biến độc lập, các yếu tố tài chính bên trong DN như quy mô, tăng trưởng và tỷ lệ nợ đều có ảnh hưởng đến hiệu quả hoạt động. Chu kỳ kinh tế thông qua tăng trưởng GDP có ảnh hưởng tiêu cực đến hiệu quả hoạt động, đặc biệt với các DN quy mô nhỏ, nhưng không rõ rệt đối với các DN quy mô lớn.

Kết luận và một số hàm ý quản trị

Để kiểm tra tác động của TDTM đến hiệu quả hoạt động của DN niêm yết, nghiên cứu được thực hiện với bộ dữ liệu được thu thập từ 279 công ty niêm yết trên HOSE trong giai đoạn 2012-2018.

Các kết quả nghiên cứu chính bao gồm: (1) Các khoản phải thu có tác động tích cực đến hiệu quả hoạt động của các DN niêm yết nói chung và các DN quy mô lớn, trong khi tác động này là tiêu cực với các DN quy mô nhỏ; (2) Các khoản phải trả có tác động tích cực đến hiệu quả hoạt động của các DN niêm yết nói chung và các DN quy mô lớn, trong khi tác động này là tiêu cực với các DN quy mô nhỏ nhưng chưa thực sự rõ ràng. Lý do là các DN quy mô lớn, với khả năng tiếp cận các nguồn tài trợ với chi phí rẻ dễ dàng hơn, cũng như vị thế lớn hơn trên thị trường để có thể áp đặt các điều kiện thương mại cho đối tác, có thể đạt được lợi ích sau cùng từ TDTM, cho dù là khoản phải thu hay khoản phải trả.

Kết quả nghiên cứu dẫn đến gợi ý đối với các DN trong việc tăng quy mô để tận dụng các lợi ích từ TDTM. Bên cạnh đó, các DN quy mô nhỏ cần thận trọng trong việc quản trị TDTM để gia tăng lợi ích, nhưng đồng thời phải kiểm soát chi phí từ TDTM.

Hạn chế của nghiên cứu là chưa đánh giá được ảnh hưởng của TDTM đến các DNNVV chưa niêm yết, cũng như chưa đánh giá được tác động của khủng hoảng đến mối quan hệ giữa TDTM và hiệu quả hoạt động của DN. Đây là gợi ý cho các nghiên cứu tiếp theo.

Tài liệu tham khảo:

1. Trần Ái Kết (2016), Yếu tố ảnh hưởng tới tín dụng thương mại của doanh nghiệp ngành xây dựng Việt Nam. Tạp chí Kinh tế và Dự báo, số 20 (628), trang 15-18;

2. Phạm Quốc Việt, Nguyễn Hữu Duy (2017), Quan hệ giữa tín dụng thương mại và tín dụng ngân hàng: Nghiên cứu thực nghiệm tại Việt Nam. Tạp chí Tài chính, Kỳ 1-tháng 9/2017, (664), trang 47 – 50;

3. Brennan, M. J., Maksimovics, V., & Zechner, J. (1988), Vendor financing. The journal of finance, 43(5), 1127-1141;

4. Ferris, J. S. (1981). A transactions theory of trade credit use. The Quarterly Journal of Economics, 96(2), 243-270;

5. García-Teruel, P. J., & Martinez-Solano, P. (2010), Determinants of trade credit: A comparative study of European SMEs. International Small Business Journal, 28(3), 215-233;

6. Gentry, J. A., Vaidyanathan, R., & Lee, H. W. (1990), A weighted cash conversion cycle. Financial Management, 90-99.