Rủi ro hệ thống trong hoạt động kinh doanh ngân hàng ở các giai đoạn khủng hoảng

Nghiên cứu này trình bày cơ sở lý thuyết về rủi ro hệ thống theo quan điểm của các nhà khoa học để thấy được tầm quan trọng cũng như hiểm họa của rủi ro hệ thống đối với hoạt động ngân hàng. Thông qua phương pháp nghiên cứu định tính (như mô tả, phân tích), bài viết đánh giá về rủi ro hệ thống tài chính ở các quốc gia trên thế giới, từ đó đề xuất một số giải pháp và kiến nghị nhằm hạn chế rủi ro hệ thống và đảm bảo ổn định cho hoạt động kinh doanh của các ngân hàng thương mại Việt Nam.

Rủi ro hệ thống tài chính là gì?

Billio et al. (2010) chỉ ra rằng, cuộc khủng hoảng tài chính 2007-2009 đã tạo ra mối quan tâm mới trong rủi ro hệ thống. Rủi ro hệ thống (hay rủi ro thị trường) là rủi ro liên quan đến các yếu tố ảnh hưởng đến nền kinh tế hay phân khúc thị trường chứng khoán. Rủi ro này ảnh hưởng đến các trạng thái tài chính hoặc quản lý của các công ty. Tùy thuộc vào đầu tư, rủi ro đó có thể liên quan đến yếu tố trong nước và quốc tế. Ví dụ, rủi ro hệ thống bao gồm rủi ro lãi suất, rủi ro lạm phát, rủi ro tiền tệ và rủi ro chính trị xã hội (Vcbf, 2013). Trong khi đó, theo Darryll (2006), các đặc điểm quan trọng của rủi ro hệ thống là sự di chuyển từ một sự cân bằng ổn định (tích cực) đến một sự cân bằng ổn định khác (tiêu cực) cho nền kinh tế và hệ thống tài chính.

Theo Đỗ Việt Hùng (2017), trên thế giới, có nhiều định nghĩa khác nhau về rủi ro hệ thống tài chính nhưng cơ bản đều xoay quanh 9 đặc điểm cơ bản là: (i) Xáo trộn chức năng hệ thống tài chính (ví dụ trung gian tài chính); (ii) Quy mô lớn (có tính hệ thống); (iii) Xác suất, khả năng của sự cố; (iv) Đặc điểm tiến triển của hiện tượng; (v) Hiệu ứng lan truyền; (vi) Tính chất liên kết giữa các nhân tố trong hệ thống tài chính; (vii) Đổ vỡ, phá sản; (viii) Tác động đến nền kinh tế thực và (ix) Mất lòng tin.

Ngân hàng Trung ương châu Âu - ECB (2009) lưu ý, cuộc khủng hoảng tài chính và kinh tế đã làm rung chuyển nền kinh tế thế giới trong hơn hai năm đã cho thấy rõ sự liên quan của rủi ro hệ thống. Theo các chuyên gia từ ECB (2010), rủi ro hệ thống đề cập đến nguy cơ bất ổn tài chính và đây là nguyên nhân làm suy yếu các chức năng của một hệ thống tài chính. Các tổ chức tài chính quốc tế khác về tài chính (Quỹ Tiền tệ quốc tế, Hội đồng ổn định tài chính và Ngân hàng Thanh toán quốc tế) cũng định nghĩa rủi ro hệ thống như là "một nguy cơ gián đoạn các dịch vụ tài chính, làm giảm giá tất cả hoặc một phần của hệ thống tài chính và có khả năng gây hậu quả tiêu cực đến nền kinh tế thực".

Rủi ro hệ thống trong hệ thống ngân hàng

Hiện nay, các ngân hàng thương mại đã tham gia sâu vào các hoạt động quốc tế, đồng thời duy trì sự hiện diện trong một loạt các hoạt động kinh doanh tài chính bán lẻ và bán buôn như: Cho vay doanh nghiệp và cá nhân; Bảo lãnh phát hành nợ và chứng khoán vốn dịch vụ; Đóng vai trò là đại lý ngoại hối, chứng khoán, thị trường và các dẫn xuất; Cung cấp dịch vụ quản lý tài sản; Cung cấp các khoản thanh toán, thanh toán và các dịch vụ giữ hộ và nhận tiền gửi…

Rủi ro hệ thống trong ngành Ngân hàng thường được biểu hiện bằng sự phá sản ngân hàng xảy ra ở một quốc gia, một số quốc gia, hoặc trên toàn thế giới. Mô hình Franklin Allen và Douglas Gale (1998) cho rằng, rủi ro hệ thống trong lĩnh vực ngân hàng là một quá trình mà qua đó những cú sốc vĩ mô có thể "đốt cháy" ngân hàng đang hoạt động.

Tại Việt Nam, theo Khoản 8 Điều 3 Thông tư 08/2017/TT-NHNN, rủi ro hệ thống trong hoạt động ngân hàng được định nghĩa là khả năng xảy ra tổn thất lan truyền từ sự đổ vỡ của một tổ chức tín dụng, chi nhánh ngân hàng nước ngoài riêng lẻ tới các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác, làm gián đoạn hoạt động của toàn bộ các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và toàn bộ nền kinh tế.

Nhìn lại các cuộc khủng hoảng ngân hàng trên thế giới

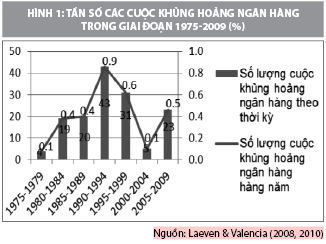

Khủng hoảng tài chính đã được nhiều học giả (như Demirgüç-Kunt & Detragiache, 2005, Caprio & Klingebiel, 2003) đề cập nhiều trong các nghiên cứu thực nghiệm. Cụ thể như nghiên cứu về khủng hoảng tài chính của Reinhart & Rogoff (2008, 2009), Laeven & Valencia (2008, 2010). Theo đó, trong khoảng thời gian từ 1970-2007, Laeven & Valencia (2008) đã xác định, có 394 cuộc khủng hoảng, trong đó có 124 khủng hoảng hệ thống ngân hàng, 207 cuộc khủng hoảng tiền tệ và 63 cuộc khủng hoảng nợ công. Cũng theo Laeven & Valencia (2008, 2010), khủng hoảng ngân hàng xảy ra với tần suất cao nhất trong giai đoạn từ 1990-1994, với số lượng trung bình khoảng 9 cuộc khủng hoảng một năm.

Laeven & Valencia (2008) cũng cho rằng, trong khoảng thời gian từ năm 1975-1994, tần suất khủng hoảng ngân hàng tăng từ 0,8 lên 8,6, sau đó giai đoạn 2000-2004 giảm xuống chỉ còn 1 lần/1 cuộc khủng hoảng. Bước sang giai đoạn 2007-2008, tình hình thay đổi mạnh mẽ hơn, khi khủng hoảng ngân hàng xảy ra liên tục (21 lần). Theo Laeven & Valencia (2008, 2010), trong giai đoạn từ 1970-2009, tình trạng khủng hoảng ngân hàng xảy ra nhiều nhất ở Argentina (4 lần), Mỹ và Zaire (3 lần). Reinhart & Rogoff (2008, 2009) cũng chỉ ra 264 cuộc khủng hoảng ngân hàng trên thế giới trong suốt giai đoạn từ 1800-2007. Theo Reinhart & Rogoff (2008, 2009), khủng hoảng ngân hàng xảy ra nhiều nhất ở Vương quốc Anh (13 trường hợp) và Mỹ (12 lần).

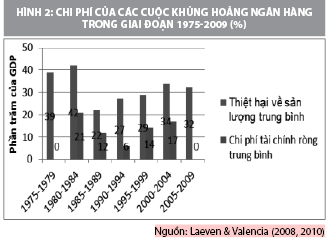

Các cuộc khủng hoảng ngân hàng đã được phân tích trong nhiều nghiên cứu thực nghiệm như: Boyd et al. (2005), Hutchison & Noy (2005), Barrell et al. (2006), Demirgüç-Kunt et al. (2006), Laeven & Valencia (2008, 2010), Serwa (2010)… Trong hầu hết các nghiên cứu đều đã chỉ ra được những ước tính về thiệt hại đầu ra và chi phí tài chính từ các cuộc khủng hoảng ngân hàng này. Theo Laeven & Valencia (2008), chi phí tài chính liên quan đến quản lý khủng hoảng ngân hàng có thể là đáng kể (khoảng 13,3% của GDP trung bình). Họ cũng cho rằng, thiệt hại sản lượng của các cuộc khủng hoảng ngân hàng có thể lớn và phạm vi từ 0% đến 98% của GDP trong 4 năm đầu tiên của cuộc khủng hoảng ngân hàng (khoảng 20% của GDP trung bình). Kết quả của Laeven & Valencia (2008) nghiên cứu cho thấy, các cuộc khủng hoảng ngân hàng là tốn kém nhất trong giai đoạn 1975-1984 (Hình 2).

Trong nghiên cứu của mình, Laeven & Valencia (2010) cho rằng, chi phí kinh tế của các cuộc khủng hoảng ngân hàng mới xảy ra trong năm 2007-2008 trên toàn thế giới là trên trung bình, lớn hơn so với các cuộc khủng hoảng trong quá khứ. Nghiên cứu rõ về điều này, Laeven & Valencia (2010) cho rằng, chi phí kinh tế cao hơn của cuộc khủng hoảng ngân hàng có thể bắt nguồn từ nhiều lý do: Các cuộc khủng hoảng ngân hàng gần đây xảy ra ở các nước có thu nhập cao, kích thước của hệ thống tài chính tăng lên trong thập kỷ qua và quy mô của cú sốc ban đầu cho hệ thống tài chính lớn hơn.

Tuy nhiên, trên góc nhìn tích cực, Rancière et al. (2008) lại cho rằng, sau các cuộc khủng hoảng ngân hàng, các quốc gia này đã có bước phát triển nhanh hơn so với các nước có điều kiện tài chính ổn định.

Hiểm họa của rủi ro hệ thống

Phản ứng dây chuyền và cú sốc chung do rủi ro hệ thống mang lại lan truyền với tốc độ rất nhanh, do đó chắc chắn phải có mối liên hệ trực tiếp hoặc gián tiếp nào đó giữa các bên có liên quan đến rủi ro (Kaufman 1994). Đối với các ngân hàng, mối liên hệ trực tiếp này thể hiện thông qua: các khoản tiền gửi, tiền vay, các giao dịch thanh toán trên hệ thống, đồng thời gián tiếp liên hệ với nhau thông qua chức năng phục vụ thị trường tiền gửi hoặc tiền vay. Do vậy, khi mức độ thua lỗ tại một ngân hàng đủ lớn sẽ dẫn đến khả năng mất thanh khoản và tạo ra cú sốc cho các ngân hàng khác theo hiệu ứng dây chuyền.

Lý thuyết và các bằng chứng đưa ra đều cho thấy, so với các lĩnh vực khác, xác suất, cường độ và phạm vi lan truyền của rủi ro hệ thống luôn cao hơn đối với hệ thống ngân hàng, trong đó ngân hàng đầu tiên gặp cú sốc thường phải chịu tác động lớn hơn. Sự lan truyền và hiểm họa của rủi ro hệ thống có khả năng khác nhau, tùy thuộc vào cường độ của cú sốc ban đầu và đặc điểm riêng của ngân hàng chịu tác động ban đầu.

Xét về mặt lý thuyết, trong trường hợp không có sự bảo lãnh của Chính phủ, các ngân hàng liên quan trong dây chuyền tác động, phải nỗ lực tự bảo vệ mình tránh những mất mát do các cú sốc gây ra. Những nỗ lực này buộc các ngân hàng phải tăng mức lãi suất đối với các khoản đầu tư có mức độ rủi ro cao, đồng thời kiểm soát đối tác chặt chẽ và xây dựng thêm các mối quan hệ song phương tốt hơn để có đủ nguồn vốn để trang trải các khoản thua lỗ cũng như phòng ngừa tình trạng người gửi tiền đổ xô đến rút tiền.

Kinh nghiệm ứng phó với rủi ro hệ thống

Để hạn chế các ảnh hưởng tiêu cực từ việc hội nhập tài chính nhằm ổn định thị trường tài chính và ngăn ngừa khủng hoảng tài chính cũng như giảm thiểu nguy cơ rủi ro hệ thống đối với lĩnh vực ngân hàng, cần chú trọng triển khai một số giải pháp sau:

Một là, thiết lập các quy định về vốn/mức chu chuyển: Nền tảng của các quy định quốc tế hiện nay là các ngân hàng trung ương cần đưa ra các mức yêu cầu hoặc tiêu chuẩn cao đối với nguồn vốn và tài sản hoán chuyển trong hoạt động kinh doanh ngân hàng. Qua đó, góp phần giảm thiểu các rủi ro mang tính đặc thù đối với bảng cân đối tài sản của các ngân hàng cũng như hạn chế nguy cơ, hoặc hiệu ứng rủi ro hệ thống lan sang các ngân hàng khác và toàn hệ thống ngân hàng của một quốc gia.

Hai là, thiết lập các quy định điều tiết mang tính hệ thống: Việc thiết lập các quy định điều tiết mang tính hệ thống trong hoạt động ngân hàng vô cùng quan trọng, có thể coi là những hàng rào ngăn chặn trước các rủi ro đối với hệ thống ngân hàng. Với sự ra đời của Hiệp ước Basel I và Basel II, sự điều tiết này ngày càng được thiết lập và điều chỉnh để phù hợp với thực tiễn, dựa vào các rủi ro có thể xảy ra. Chẳng hạn, với những quy định hiện nay về lộ trình tăng vốn đối với hệ thống ngân hàng, động thái này sẽ giúp tăng khả năng hồi phục của cả hệ thống ngân hàng khi có khủng hoảng xảy ra hoặc ngăn ngừa các rủi ro đổ vỡ về sau.

Ba là, tính giá trị ròng và loại bỏ các công cụ phái sinh: Sự tăng trưởng nhanh chóng về quy mô và sự phức tạp của thị trường công cụ phái sinh đã góp phần làm mất đi tính ổn định cũng như cơ động của hệ thống ngân hàng - vốn thường chịu nhiều áp lực nhất trong quá trình khủng hoảng tài chính xảy ra. Điều này đặt ra những câu hỏi về cấu trúc cơ sở và đặc điểm quy mô của thị trường công cụ phái sinh ở mức độ nào để không gây thêm các rủi ro hệ thống cho ngân hàng bởi cuộc khủng hoảng tài chính do các khoản nợ dưới chuẩn của các ngân hàng Mỹ trước đây cũng phần nào bắt nguồn từ các sản phẩm phái sinh này.

Bốn là, xây dựng cấu trúc mạng lưới tài chính: Xét về khía cạnh chính sách công, mạng lưới tài chính thường có 2 đặc điểm cấu trúc, gồm: (1) Là sự đa dạng trong hệ thống tài chính. Thông thường, trong thời gian sắp khủng hoảng cũng như trong quá trình theo đuổi mục tiêu đa dạng hóa, thì việc cân đối tài sản và các hệ thống quản trị rủi ro của hệ thống ngân hàng ngày càng đồng nhất; (2) Là khả năng phân chia (module hóa, thường có hiệu ứng lan truyền) trong hệ thống tài chính. Bằng việc hạn chế khả năng lan truyền của đặc tính mô đun hóa này, qua đó cũng giúp đẩy nhanh khả năng phục hồi của hệ thống tài chính – ngân hàng.

Đề xuất, kiến nghị

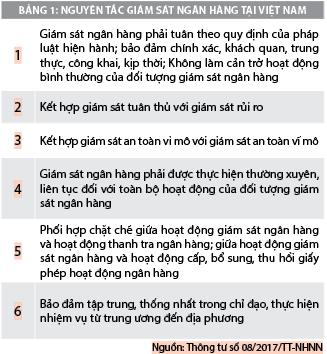

Tại Việt Nam, hệ thống quản trị rủi ro tại các ngân hàng thương mại trong vài năm gần đây đã được quan tâm ở mức độ nhất định, nhưng do những hạn chế có tính cơ chế và kỹ thuật, hệ thống này chưa thể đáp ứng được đòi hỏi phức tạp của ngân hàng thương mại hiện đại hoạt động trong môi trường nhiều rủi ro như hiện nay. Cụ thể, ngày 01/8/2017, Ngân hàng Nhà nước đã ban hành Thông tư số 08/2017/TT-NHNN quy định về trình tự, thủ tục giám sát ngân hàng. Theo đó, nội dung giám sát ngân hàng tập trung vào:

Thứ nhất, thu thập, tổng hợp và xử lý tài liệu, thông tin, dữ liệu của đối tượng giám sát ngân hàng theo yêu cầu giám sát.

Thứ hai, xem xét, theo dõi tình hình chấp hành quy định về các giới hạn, tỷ lệ bảo đảm an toàn hoạt động ngân hàng và các quy định khác của pháp luật có liên quan; việc thực hiện kết luận thanh tra và khuyến nghị, cảnh báo về giám sát ngân hàng của đối tượng giám sát ngân hàng.

Thứ ba, phân tích, đánh giá thường xuyên tình hình tài chính, hoạt động, quản trị, điều hành và mức độ rủi ro đối với từng tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và toàn bộ hệ thống các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; thực hiện xếp hạng các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài theo quy định của Ngân hàng Nhà nước.

Thứ tư, phát hiện, cảnh báo các yếu tố tác động, xu hướng biến động tiêu cực, rủi ro gây mất an toàn hoạt động, các rủi ro, nguy cơ dẫn đến vi phạm pháp luật về tiền tệ, ngân hàng đối với từng tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và hệ thống các tổ chức tín dụng.

Thứ năm, tăng cường biện pháp phòng ngừa, ngăn chặn và xử lý các rủi ro, vi phạm pháp luật của đối tượng giám sát ngân hàng theo quy định của pháp luật.

Thực tiễn cho thấy, cùng với quá trình tự do hoá tài chính, mức độ rủi ro ngày càng tăng, nhất là rủi ro tín dụng, rủi ro lãi suất, rủi ro hối đoái, rủi ro thị trường và rủi ro thanh khoản... Bên cạnh đó, rủi ro hệ thống tài chính, trong đó rủi ro hệ thống ngân hàng là hệ lụy cộng hưởng từ rất nhiều các nguyên nhân khác nhau. Thực trạng này phản ánh sự thất bại trong hoạt động giám sát an toàn vi mô của cơ quan quản lý và cũng đặt ra yêu cầu nâng cao vai trò của giám sát cẩn trọng vĩ mô. Do vậy, Ngân hàng Nhà nước cần có sự đánh giá tổng quát về mức độ rủi ro có thể nguy hại đến hệ thống ngân hàng. Trong đó, nếu mức độ rủi ro ở nguy hiểm thì mạnh dạn đề xuất phương án xử lý theo hướng cho phá sản ngân hàng, không nên tìm cách bảo vệ hay giải cứu như thời gian qua (Nguyễn, 2013).

Cùng với đó, Ngân hàng Nhà nước cần giới thiệu phương pháp giám sát an toàn vĩ mô hệ thống hoặc học tập các kinh nghiệm giám sát trên thế giới để các ngân hàng thương mại áp dụng. Để hạn chế rủi ro hệ thống hiệu quả, theo Ngân hàng Thanh toán Quốc tế, có 2 việc cần triển khai trước mắt, đó là: (1) Giảm mức độ khuyếch đại của khủng hoảng theo chu kỳ kinh tế; (2) Giảm mối quan hệ phụ thuộc và những rủi ro chung của các tổ chức tài chính, đặc biệt đối với những ngân hàng có vai trò quan trọng trong hệ thống. Đồng thời, Việt Nam cần tiếp tục nghiên cứu để tiến tới thực hiện chuẩn Basel III trong toàn hệ thống ngân hàng.