Rủi ro tài chính từ việc mở rộng đầu tư tại các công ty niêm yết trên HOSE

Nghiên cứu nhằm xác định sự ảnh hưởng của mở rộng đầu tư ra nước ngoài đến rủi ro tài chính của các công ty niêm yết trên Sở Giao dịch chứng khoán TP. Hồ Chí Minh (HOSE). Bằng phương pháp hồi quy và dữ liệu bảng có sử dụng biến tương tác, nhóm tác giả phân tích mẫu (gồm 220 công ty giai đoạn 2015 – 2018) và phát hiện mối quan hệ ngược chiều giữa mở rộng đầu tư ra nước ngoài với rủi ro tài chính của công ty; phát hiện mối quan hệ cùng chiều giữa quy mô công ty, triển vọng tăng trưởng và biến tương tác mở rộng đầu tư với quy mô công ty tác động cùng chiều lên rủi ro tài chính. Trong khi đó, đòn bẩy tài chính, khả năng thanh khoản tác động ngược chiều lên rủi ro tài chính.

Giới thiệu

Trên thế giới, đã có nhiều bằng chứng thực nghiệm về sự ảnh hưởng của mở rộng đầu tư đến rủi ro tài chính của các công ty. (Hughes, Logue, & Sweeney, 1975) cho rằng, mở rộng đầu tư có tác động làm giảm rủi ro tài chính. Tuy nhiên, Reeb, Kwok, & Baek (1998) lại cho rằng, mở rộng đầu tư ảnh hưởng làm tăng rủi ro tài chính; (Thompson, 1984) cho thấy, mở rộng đầu tư không tác động đến rủi ro công ty. Các kết quả hỗn hợp này phụ thuộc vào thời gian nghiên cứu, không gian nghiên cứu và phương pháp nghiên cứu được lựa chọn. Vậy các công ty Việt Nam mở rộng đầu tư ra nước ngoài thì sẽ ảnh hưởng đến rủi ro tài chính như thế nào? Tìm đáp án cho câu hỏi nghiên cứu này là mục tiêu chính của nhóm tác giả thực hiện bài nghiên cứu này.

Cơ sở lý thuyết

Theo (Jafarinejad, Ngo, & Escobari, 2018), mở rộng đầu tư khu vực địa lý đề cập đến việc công ty hoạt động trong nhiều bộ phận địa lý khác nhau. Hay mở rộng đầu tư khu vực địa lý là việc công ty mở rộng hoạt động kinh doanh của công ty ra nước ngoài (Denis, Denis, & Yost, 2002) hay là việc công ty mở rộng kinh doanh sang một khu vực địa lý khác (Capar, Chinta, & Sussan, 2015). Nhóm tác giả nghiên cứu về mở rộng đầu tư là việc công ty đầu tư ra thị trường nước ngoài.

Khi công ty mở rộng đầu tư ra nước ngoài sẽ tạo cho công ty nhiều cơ hội nhưng công ty cũng phải đối đầu với nhiều thách thức. Một mặt, mở rộng đầu tư khu vực địa lý sẽ giúp công ty đa dạng dòng thu nhập, cổ phiếu của các công ty này có thể được nhiều nhà đầu tư mong muốn sở hữu vì thông qua danh mục đa dạng của công ty thì nhà đầu tư gián tiếp mở rộng danh mục đầu tư của nhà đầu tư (Agmon & Lessard, 1977).

Phương pháp nghiên cứu

Nhóm tác giả thực hiện thống kê mô tả để biết được các đặc điểm cơ bản của các biến nghiên cứu như trung bình, giá trị nhỏ nhất, lớn nhất của các biến trong mẫu dữ liệu nghiên cứu. Sau đó sử dụng dữ liệu bảng (Panel data). Với dữ liệu bảng kết hợp thực hiện các mô hình ước lượng thông qua ba cách tiếp cận độc lập nhau. Đó là: Mô hình hồi quy tuyến tính thông thường (the pooled model – Pooled OLS), mô hình ảnh hưởng cố định (Fixed effect model - FEM) và mô hình ảnh hưởng ngẫu nhiên (Random effect model - REM). Tuy nhiên, với mô hình Pooled OLS có ràng buộc các giả định quá chặt chẽ đó là các hệ số hồi quy không đổi theo không gian và thời gian, với các giả định này có thể làm mất đi ảnh hưởng thật của biến độc lập lên biến phụ thuộc, có thể dẫn đến kết quả mô hình không phù hợp trong điều kiện thực tế. Chính vì thế, sau khi ước lượng mô hình, nhóm tác giả dùng kiểm định F (F-test) để lựa chọn ra mô hình hồi quy phù hợp giữa hai mô hình ước lượng FEM và Pooled OLS và sử dụng kiểm định Hausman (Hausman-test).

Mô hình nghiên cứu

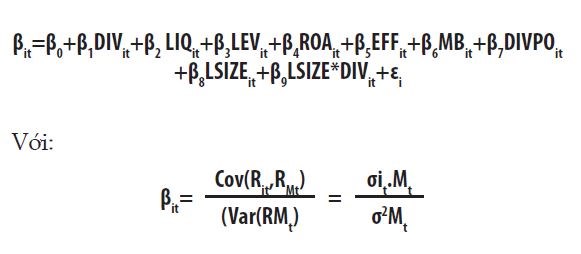

Kế thừa nghiên cứu của (Krapl, 2015), nhóm tác giả sử dụng mô hình sau để phân tích ảnh hưởng của mở rộng đầu tư đến rủi ro tài chính:

Rit: là tỷ suất sinh lợi của chứng khoán i trong thời gian t.

RMt: là tỷ suất sinh lời của chỉ số VN index trong thời gian t.

DIV: là biến đại diện mở rộng đầu tư, nhóm tác giả sử dụng 2 biến là Fsale và Dumdiv để đo lường mức độ mở rộng đầu tư ra nước ngoài.

Khả năng thanh khoản LIQ được đo lường bằng cách lấy tài sản ngắn hạn chia cho nợ ngắn hạn. Đối với những công ty có khả năng thanh khoản tốt sẽ đáp ứng kịp thời những khoản nợ đến hạn của công ty vì thế sẽ giảm được rủi ro cho công ty.

Đòn bẩy tài chính LEV được sử dụng trong các nghiên cứu (Fatemi, 1984), (R. Goldberg & Heflin, 1995), (Krapl, 2015). LEV là đại diện cho cấu trúc vốn của công ty, được đo lường bằng cách lấy nợ phải trả chia cho tổng tài sản.

Khả năng sinh lời ROA được tính bằng cách lấy lãi ròng chia cho tổng tài sản. (Barton, 1988) và (Logue & Merville, 1972) đã chứng minh khả năng sinh lời tác động ngược chiều lên rủi ro công ty.

Hiệu quả hoạt động EFF - giống như Logue & Merville (1972) và Krapl (2015), tác giả sử dụng hiệu quả hoạt động như là biến kiểm soát và kỳ vọng sự tác động ngược chiều của hiệu quả hoạt động lên rủi ro công ty.

MB: triển vọng tăng trưởng công ty được tính bằng cách lấy giá thị trường chia cho giá trị sổ sách của vốn chủ sở hữu.

LSIZE: quy mô công ty được tính bằng cách lấy logarit tổng tài sản giống nghiên cứu (Beaver et al., 1970; Jafarinejad et al., 2018; Krapl, 2015). Những công ty có quy mô lớn thì khả năng mở rộng đầu tư càng cao và ít rủi ro. Theo mạch suy nghĩ này, nhóm tác giả cũng đưa biến tương tác LSIZE*DIV vào mô hình nghiên cứu.

Kết quả nghiên cứu và thảo luận

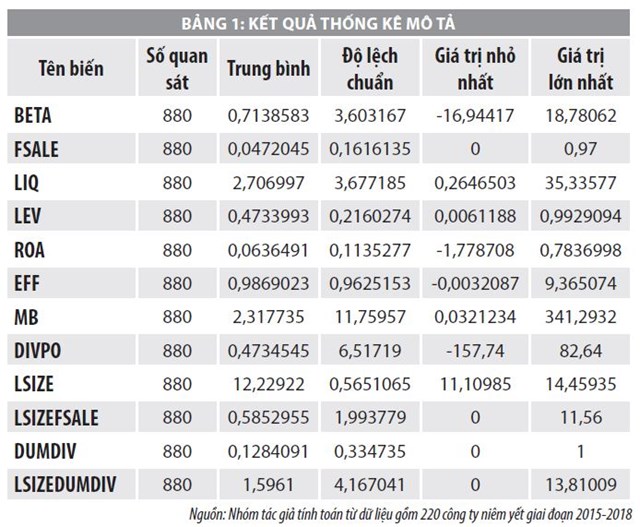

Bảng 1 cho thấy, hệ số β trung bình là 0,7139, hệ số β của các công ty biến động lớn với độ lệch chuẩn là 3,603167, khoảng cách giá trị nhỏ nhất và lớn nhất khá xa lần lượt là -16,94417 và 18,78062. Các công ty niêm yết đầu tư ra nước ngoài tương đối ít, trung bình chỉ 4,72%. Khả năng thanh khoản tương đối tốt là 2,71 lần. Nợ tương đối cao trung bình là 47,34%, khả năng sinh lời tương đối thấp, trung bình chỉ 6,36% chưa bằng lãi suất ngân hàng. Hiệu quả hoạt động là 0,9869 cho thấy, 1 đồng tổng tài sản chưa tạo ra được tới 1 đồng doanh thu thuần. Các nhà đầu tư đánh giá triền vọng tăng trưởng của các công ty khá tốt khi tỷ số này là 2,32 lớn hơn 1. Tỷ lệ thanh toán cổ tức của các công ty khá cao, trung bình là 47,35%, cho thấy, nếu công ty kiếm được 1 đồng thu nhập thì thanh toán cổ tức cho các cổ đông đến 0,4735 đồng. Quy mô của các công ty tương đối đồng đều trung bình log (tổng tài sản) là 12,23 với độ lệch chuẩn nhỏ là 0,565.

Kết quả hồi quy

Kết quả kiểm định lựa chọn mô hình với Fsale là đại diện cho mở rộng đầu tư cho thấy, mô hình ảnh hưởng cố định (FEM) là mô hình phù hợp nhất. Theo đó, mở rộng đầu tư FSALE và đòn bẩy tài chính LEV tác động ngược chiều đến rủi ro tài chính BETA với mức ý nghĩa 1%, quy mô công ty LSIZE tác động cùng chiều lên rủi ro tài chính BETA với mức ý nghĩa 1%, triển vọng tăng trưởng MB và biến tương tác LSIZEFSALE đều tác động cùng chiều đến rủi ro tài chính với mức ý nghĩa 5%, khả năng thanh khoản tác động ngược chiều lên rủi ro tài chính với mức ý nghĩa 10%.

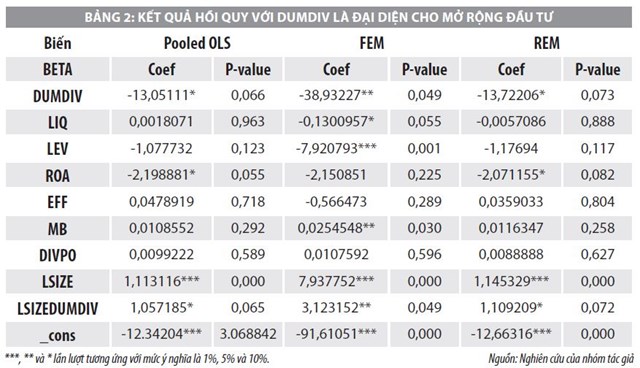

Kết quả kiểm định lựa chọn mô hình với Dumdiv là đại diện cho mở rộng đầu tư cho thấy, mô hình ảnh hưởng cố định (FEM) là mô hình phù hợp nhất. Bảng 2 cho thấy, khi đại diện cho mở rộng đầu tư là biến giả như sau: Mở rộng đầu tư DUMDIV tác động ngược chiều lên rủi ro tài chính BETA với mức ý nghĩa 5%. Khả năng thanh khoản LIQ tác động ngược chiều lên rủi ro tài chính BETA với mức ý nghĩa 10%. Đòn bẩy tài chính LEV tác động ngược chiều lên rủi ro tài chính BETA với mức ý nghĩa 1%. Triển vọng tăng trưởng MB và biến tương tác LSIZEDUMDIV tác động cùng chiều lên rủi ro tài chính BETA với mức ý nghĩa 5%. Quy mô công ty LSIZE tác động cùng chiều lên rủi ro tài chính BETA với mức ý nghĩa 1%.

Mở rộng đầu tư tác động ngược chiều lên rủi ro tài chính với mức ý nghĩa 1% nếu FSALE đại diện và mức ý nghĩa 5% nếu DUMDIV đại diện. Kết quả này phù hợp với các nghiên cứu trước như: (Hughes et al., 1975), (Fatemi, 1984), (Lubatkin & Chatterjee, 1994), (Shaked, 1986), (Stulz, 1999) và (Hann et al., 2013).

Kết luận và hàm ý chính sách

Nghiên cứu này cho thấy, việc mở rộng đầu tư ra nước ngoài sẽ giúp công ty giảm rủi ro tài chính. Khi mở rộng đầu tư ra nước ngoài mặc dù các công ty phải đối mặt với nhiều rủi ro như rủi ro tỷ giá, rủi ro pháp lý, đối tượng khách hàng khác so với trong nước, sự phân bổ nguồn lực chưa tốt do khoảng cách địa lý và nhiều rủi ro khác nhưng các công ty đã tận dụng được lợi thế đa dạng dòng thu nhập của công ty; tận dụng tốt chính sách hổ trợ xuất khẩu của nước nhà; khuyến khích các công ty kinh doanh ở thị trường lớn hơn; xây dựng hình ảnh tích cực trong mắt nhà đầu tư.

Từ kết quả nghiên cứu, nhóm tác giả khuyến nghị đến các công ty ở Việt Nam hãy đẩy mạnh việc mở rộng đầu tư ra nước ngoài để đa dạng dòng thu nhập, phát triển thị trường giúp công ty ngày càng lớn mạnh và bền vững.

Trong phạm vi bài báo này khi nghiên cứu mở rộng đầu tư và rủi ro tài chính chỉ nghiên cứu một phần của mở rộng đầu tư là mở rộng khu vực địa lý, đầu tư ra nước ngoài, chưa nghiên cứu về việc mở rộng ngành nghề kinh doanh trong công ty ảnh hưởng như thế nào đến rủi ro. Do vậy, nhóm tác giả đề xuất hướng nghiên cứu tiếp theo là đánh giá sự tác động của mở rộng ngành nghề kinh doanh đến rủi ro tài chính công ty.

Tài liệu tham khảo:

1. Aabo, T., Pantzalis, C., Sørensen, H., & Toustrup, M. T. (2016). Corporaterisk and external sourcing: A study of Scandinavian multinational firms. International Business Review, 25(6), 1297-1308. doi: https://doi.org/10.1016/j.ibusrev.2016.04.002;

2. Agmon, T., & Lessard, D. R. (1977), Investor Recognition of Corporate International Diversification. The Journal of Finance, 32(4), 1049-1055. doi: 10.2307/2326511;

3. Barton, S. L. (1988), Diversification Strategy and Systematic Risk: Another Look. Academy of Management Journal, 31(1), 166-175. doi: 10.5465/256503;

4. Beaver, W., Kettler, P., & Scholes, M. (1970), The Association between Market Determined and Accounting Determined Risk Measures. The Accounting Review, 45(4), 654-682.