Tác động của rủi ro tín dụng đến khả năng phá sản các ngân hàng thương mại Việt Nam

Thời gian qua, Ngân hàng Nhà nước đã thực hiện việc mua lại một loạt các ngân hàng thương mại Việt Nam yếu kém; một số ngân hàng thương mại nhỏ cũng đã thực hiện việc sát nhập, hợp nhất nhằm làm lành mạnh hóa, nâng cao năng lực tài chính của hệ thống ngân hàng. Bài viết phân tích tác động của rủi ro tín dụng đến khả năng phá sản của các ngân hàng thương mại như là một trong những nội dung quan trọng nhằm củng cố thêm bằng chứng thực nghiệm về ảnh hưởng của rủi ro tín dụng đến khả năng phá sản ngân hàng thương mại và hàm ý chính sách kiểm soát rủi ro tín dụng, góp phần ổn định hoạt động của hệ thống ngân hàng thương mại Việt Nam trong tương lai.

Rủi ro tín dụng của ngân hàng thương mại

Rủi ro trong kinh doanh là tổn thất tiềm năng mà ngân hàng gặp phải do một hoặc một số sự kiện xảy ra. Rủi ro phát sinh do sự xảy ra không chắc chắn của các sự kiện liên quan mà sự kiện này có nguy cơ gây ra thiệt hại cho ngân hàng.

Rủi ro chủ yếu xảy ra trong các giao dịch tài chính và trong các hoạt động khác, dẫn đến sự tổn thất về tài sản của ngân hàng, giảm sút lợi nhuận thực tế so với dự kiến hoặc phải bỏ một khoản chi phí để có thể hoàn thành nghiệp vụ tài chính nhất định. Rủi ro được đo lường bằng sự thay đổi của giá trị tài sản, giá của chứng khoán hoặc hàng hóa có liên quan đến giá trị hoặc giá hiện tại. Trong các rủi ro mà ngân hàng thương mại (NHTM) phải đối mặt, thì rủi ro tín dụng (RRTD) có ảnh hưởng rất lớn đến hiệu quả kinh doanh và tình hình tài chính của NHTM.

RRTD phát sinh trong quá trình cấp tín dụng của ngân hàng, phát sinh từ việc khách hàng không thực hiện hoặc không có khả năng thực hiện nghĩa vụ của mình theo cam kết. Có nhiều cách tiếp cận khái niệm RRTD nhưng tựu chung có 2 cấp độ sau: Khách hàng trả nợ không đúng hạn và khách hàng không trả được nợ cho ngân hàng.

Khi RRTD phát sinh, ngân hàng không thu hồi được vốn tín dụng đã cấp và lãi cho vay, dẫn tới mất cân đối thu chi và có thể rơi vào tình trạng mất khả năng thanh toán, nguy cơ gặp rủi ro thanh khoản cao, tác động đến niềm tin của người gửi tiền và ảnh hưởng uy tín của ngân hàng. Mức độ RRTD được thể hiện trực tiếp qua các chỉ tiêu sau: Tỷ lệ nợ xấu; dự phòng RRTD.

Khả năng phá sản của ngân hàng thương mại

Chung quan điểm về khả năng phá sản NHTM, Logan (2001) và Shelagh Heffernan (2005) cho rằng, khi mất khả năng thanh khoản, ngân hàng bị sáp nhập hoặc bị mua lại bởi một ngân hàng lớn, có sự kiểm soát của Chính phủ hoặc phải nhận sự cứu trợ từ ngân hàng trung ương. Những dấu hiệu để nhận biết NHTM có khả năng phá sản là: Tỷ lệ nợ xấu tăng cao; mất khả năng chi trả; lợi nhuận giảm sút liên tục qua các năm, số lỗ lũy kế lớn hơn nhiều so với tổng số vốn điều lệ thực có và các quỹ; tỷ lệ an toàn vốn tối thiểu không đạt theo quy định.

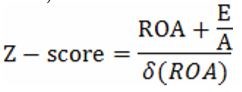

Cho đến thời điểm hiện tại, chỉ số khả năng phá sản (Z-score) được xem là chỉ số về dự báo khả năng phá sản của ngân hàng được sử dụng phổ biến trong các nghiên cứu của Foos (2010), Leatitia Lepetit & Strobel (2014). Một giá trị Z-score cao sẽ thể hiện sự ổn định của ngân hàng. Ngược lại, khi chỉ số Z-score thấp, thể hiện rằng ngân hàng đang mất sự ổn định, nguy cơ cạn kiệt nguồn vốn, dẫn đến mất khả năng thanh toán và phá sản (Boyh và các cộng sự, 1993).

Trong đó: ROA là tỷ suất sinh lợi trên tổng tài sản; E/A là tỷ lệ vốn chủ sở hữu trên giá trị tổng tài sản; δ(ROA) là độ lệch chuẩn của tỷ suất sinh lợi trên tổng tài sản.

Góc nhìn của các nhà nghiên cứu về rủi ro tín dụng và khả năng phá sản của ngân hàng thương mại

Khả năng phá sản của NHTM bị ảnh hưởng bởi nhiều yếu tố, bao gồm: Các yếu tố thuộc đặc điểm của ngân hàng (Quy mô ngân hàng, vốn hóa thị trường, đòn bẩy tài chính…). Các yếu tố thuộc rủi ro tài chính của ngân hàng (RRTD, rủi ro lãi suất, rủi ro thanh khoản, rủi ro tỷ giá…).

Nghiên cứu nguyên nhân phá sản của các ngân hàng ở Nhật Bản và ở Indonesia trong giai đoạn từ năm 1997 – 2003, Montgomery & cộng sự (2004) cho rằng, tỷ lệ dư nợ cho vay/tổng tài sản và tỷ lệ dư nợ cho vay/tổng tiền gửi có quan hệ đồng biến với khả năng phá sản. Cùng với đó, nghiên cứu này còn cho thấy, tỷ lệ đòn bẩy cũng đồng biến với rủi ro của ngân hàng.

Halling (2007) cũng sử dụng mô hình Logit khi nghiên cứu về 1100 ngân hàng và khoảng 150 ngân hàng bị phá sản của Áo trong giai đoạn từ năm 1995 – 2002. Kết quả cho thấy, tỷ lệ lợi nhuận từ hoạt động kinh doanh/tổng tài sản đồng biến với nguy cơ phá sản ngân hàng. Ngoài ra, nghiên cứu còn đưa ra kết quả bất ngờ, đó là tỷ lệ dự phòng nợ xấu của năm trước nghịch biến với khả năng phá sản ngân hàng, lý giải điều này ngân hàng có hoạt động kinh doanh tích cực sẽ chủ động tăng dự phòng tín dụng như một phương án đề phòng RRTD.

Sử dụng mô hình hồi quy đa biến để đánh giá tác động của rủi RRTD, rủi ro thị trường, rủi ro thanh khoản và kinh tế vĩ mô đến sự ổn định của 13 ngân hàng ở Liên minh châu Âu và 8 ngân hàng tại nước khác trong giai đoạn từ năm 1997 - 2004 với biến phụ thuộc là Z-score. Mark Swinbume và cộng sự (2007) chỉ ra rằng, tăng trưởng tín dụng quá mức sẽ gây ra rủi ro cho các ngân hàng và các ngân hàng có mức vốn hóa thấp sẽ gặp nhiều rủi ro hơn các ngân hàng có mức vốn hóa cao.

Nghiên cứu tác động của kinh tế vĩ mô khác nhau và khả năng phá sản ngân hàng, Ivicic, Kunovac & Ljubaj (2008) cho rằng, với chỉ số Z-score đại diện cho khả năng phá sản, tại 7 ngân hàng của các nước trong khu vực Trung và Đông Âu (CEE) giai đoạn từ năm 1996-2006. Nhóm tác giả sử dụng mô hình hồi quy tuyến tính riêng biệt cho mỗi quốc gia, nghiên cứu cung cấp bằng chứng thực nghiệm rằng, sự ổn định ngân hàng bị tác động bởi tăng trưởng tín dụng, lạm phát và mức độ tập trung ngân hàng. Kết quả hồi quy cho thấy, sự ổn định ngân hàng các nước CEE ở mức trên trung bình và có mối quan hệ ngược chiều đến tăng trưởng tín dụng. Kết quả nghiên cứu nhấn mạnh các vấn đề của việc mở rộng tín dụng nhanh chóng kết hợp cùng với rủi ro vi mô (nới lỏng chính sách tín dụng và đánh giá thấp rủi ro) và vĩ mô (sự mất cân bằng trong và ngoài nước).

Teresa & Dolores (2008) cũng sử dụng dữ liệu bảng và kỹ thuật ước lượng GMM trong phân tích khả năng phá sản của các NHTM ở Tây Ban Nha giai đoạn từ năm 1993 - 2000. Chỉ số đo lường phá sản là Z-score, các biến độc lập: Lợi nhuận/vốn chủ sở hữu (ROE), tổng dư nợ/tổng tài sản (LTA), quy mô ngân hàng (SIZE). Kết quả nghiên cứu cho thấy, ROE và LTA có mối quan hệ ngược chiều với Z-score. Trong khi đó, đối với những ngân hàng có hệ số SIZE lớn thì có mối quan hệ cùng chiều với rủi ro, đối với những ngân hàng có hệ số SIZE trung bình thì có mối quan hệ ngược chiều với rủi ro.

Nghiên cứu sự tác động của tính minh bạch đến khả năng phá sản của ngân hàng tại Mỹ trong giai đoạn từ năm 1990 – 2004, Jayaraman & Kothari (2012) cho rằng, tính minh bạch có mối tương quan nghịch biến với khả năng phá sản. Kết quả chỉ ra rằng, tỷ lệ dự phòng đại diện cho RRTD có tương quan đồng biến với khả năng phá sản ngân hàng.

Young Tana & Florosb (2013) nghiên cứu sử dụng mô hình 3SLS để điều tra mối quan hệ giữa rủi ro, vốn và hiệu quả của các ngân hàng ở Trung Quốc. Dữ liệu nghiên cứu được thu thập từ 101 ngân hàng Trung Quốc trong giai đoạn từ năm 2003 - 2009. Các bằng chứng thực nghiệm cho thấy, có một mối quan hệ cùng chiều và có ý nghĩa thống kê giữa RRTD (dự phòng) và khả năng phá sản trong ngành Ngân hàng Trung Quốc, trong khi mối quan hệ giữa phá sản và mức vốn hóa là ngược chiều, có ý nghĩa thống kê. Điều này được giải thích bởi thực tế các ngân hàng có mức vốn cao có nhiều khả năng hấp thụ các khoản lỗ lũy kế từ các khoản vay không hiệu quả, từ đó làm giảm khả năng phá sản, trong khi các ngân hàng với mức độ rủi ro phá sản cao cần một lượng lớn vốn để bù đắp các khoản lỗ đó giãn đến mức vốn thấp. Nghiên cứu của Young Tana & Florosb (2013) cũng cho thấy, ROA và SIZE có mối quan hệ cùng chiều với khả năng phá sản, trong khi lạm phát lại có tác động ngược chiều.

Tác động của rủi ro tín dụng đến khả năng phá sản của ngân hàng thương mại

Mô hình nghiên cứu

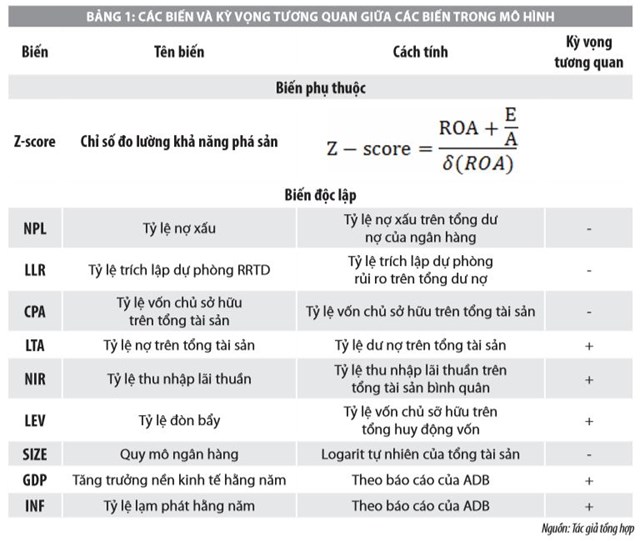

Trong mô hình nghiên cứu tác động của RRTD đến khả năng phá sản của NHTM, Z-score đại diện cho khả năng phá sản của các NHTM, dùng làm biến phụ thuộc. Biến độc lập bao gồm: Tỷ lệ nợ xấu, tỷ lệ dự phòng RRTD, tỷ suất vốn hóa thị trường, tỷ lệ nợ trên tổng tài sản, tỷ lệ thu nhập lãi thuần, tỷ lệ đòn bẩy, quy mô ngân hàng, tốc độ tăng trưởng kinh tế, tỷ lệ lạm phát.

Dữ liệu nghiên cứu

Dữ liệu nghiên cứu trong bài viết được thu thập từ báo cáo thường niên của 27 NHTM từ năm 2008 đến năm 2018, đáp ứng số liệu cho việc thực hiện nghiên cứu. Dữ liệu kinh tế vĩ mô gồm: Các biến vĩ mô như tốc độ tăng trưởng GDP, tỷ lệ lạm phát được tổng hợp từ dữ liệu của Quỹ Tiền tệ quốc tế (IMF).

Kết quả nghiên cứu

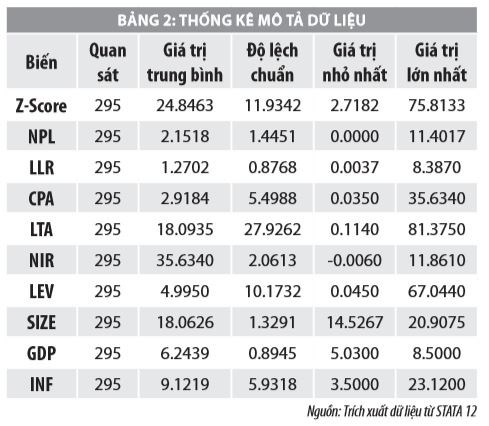

Chỉ số Z-score càng cao, thì mức độ ổn định của ngân hàng càng cao. Chỉ số Z-score có giá trị trung bình là 24.8463 với độ lệch chuẩn là 11.9342. Giá trị nhỏ nhất là 2.7182, trong khi giá trị lớn nhất là 75.8133. Điều này cho thấy, sự chênh lệch trong khả năng phá sản của các ngân hàng trong mẫu nghiên cứu.

Giá trị trung bình của tỷ lệ nợ xấu (NPL) là 2.1518%, độ lệch chuẩn là 1.4451%. Giá trị nhỏ nhất là 0% và giá trị lớn nhất là 11.4017%. Điều này cho thấy, sự khác biệt trong tỷ lệ nợ xấu của các NHTM trong giai đoạn được nghiên cứu.

Tỷ lệ trích lập dự phòng RRTD (LLR) có giá trị trung bình là 1.2702%, độ lệch chuẩn là 0.8768%. Giá trị nhỏ nhất là 0.0037%, giá trị lớn nhất là 8.3870%. Tỷ lệ trích lập dự phòng RRTD có sự biến động lớn và mức độ không đồng đều tại các ngân hàng. Tỷ lệ LTA, tỷ lệ vốn hóa thị trường (CAP), tỷ lệ thu nhập lãi thuần (NIR), tỷ lệ đòn bẩy tài chính (LEV), SIZE, tất cả không có những giá trị bất thường, cho thấy dữ liệu nghiên cứu hoàn toàn phù hợp.

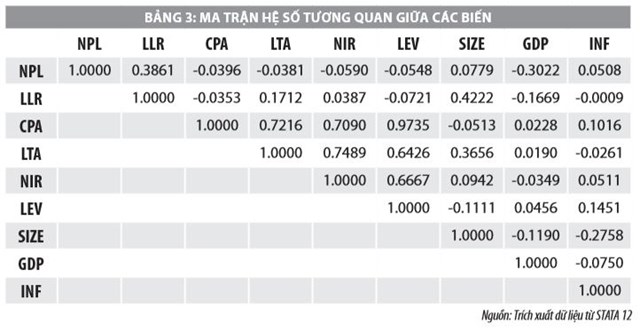

Kết quả nghiên cứu cho thấy, các hệ số tương quan tương đối nhỏ (không có hệ số tương quan nào lớn hơn 0.8). Kiểm tra lại hiện tượng đa cộng tuyến bằng hệ số phóng đại phương sai VIF. Theo kết quả hệ số VIF có giá trị trung bình là 1.9 và đồng thời hệ số VIF của các biến giao động từ 1.07 đến 4.17, không có hệ số VIF nào lớn hơn 10, nên hiện tượng đa cộng tuyến giữa các biến là không nghiêm trọng.

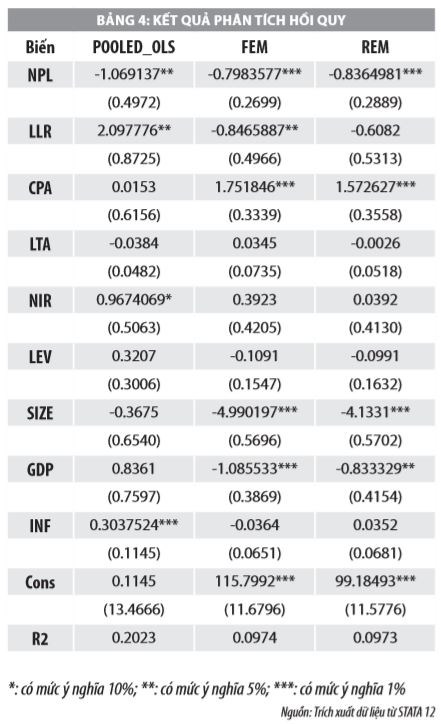

- Kiểm định Likelihood radio test lựa chọn mô hình Pooled_OLS và FEM: Từ kết quả hồi quy của mô hình tác động cố định FEM, giá trị P-value là 0.0000 < 0.05, nên bác bỏ giả thuyết H0: mô hình Pooled_OLS có ý nghĩa thống kê. Kết luận lựa chọn mô hình FEM.

- Kiểm định Breusch – Pagan: Kiểm định Breusch – Pagan, giá trị P-value là 0.0000 < 0.05, nên bác bỏ giả thuyết H0: phương sai không thay đổi. Như vậy, mô hình vi phạm giả thiết phương sai không đổi trông mô hình hồi quy tuyết tính Gauss. Đồng thời, kết luận lựa chọn mô hình tác động ngẫu nhiên REM.

- Kiểm định Hausman: Kiểm định Hausman cho kết quả giá trị P-value là 0.000 < 0.05, nên bác bỏ giả thuyết H0: mô hình tác động ngẫu nhiên REM có ý nghĩa thống kê. Kết luận lựa chọn mô hình tác động cố định FEM.

- Kiểm định Wald: Kết quả kiểm định Wald cho giá trị P-value là 0.000 < 0.05, vì vậy, bác bỏ giả thiết H0. Kết luận là có hiện tượng phương sai thay đổi.

- Kiểm định Wooldridge: Kết quả kiểm định cho giá trị P-value là 0.000 < 0.05, vì vậy, bác bỏ giả thiết H0. Kết luận là có hiện tượng tự tương quan.

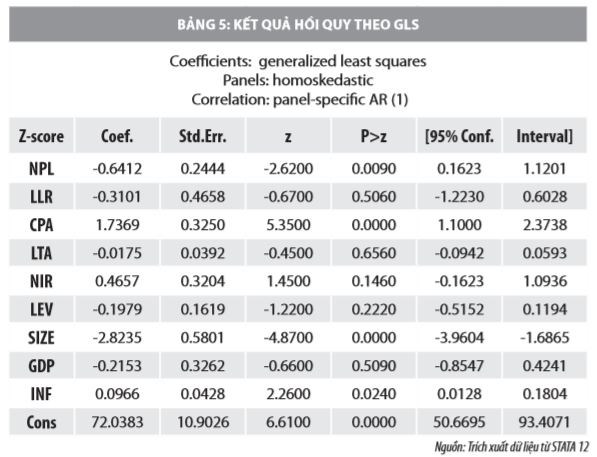

Kết quả hồi quy sau khi khắc phục hiện tượng phương sai thay đổi và hiện tượng tự tương quan của mô hình được biểu hiện cụ thể tại Bảng 6.

Kết luận

Kết quả hồi quy cho thấy, tỷ lệ NPL có mối quan hệ nghịch biến với chỉ số Z-score, có nghĩa là đồng biến với khả năng phá sản của ngân hàng và có mức ý nghĩa thống kê 1%. Kết quả này phù hợp với kỳ vọng ban đầu của tác giả. Kết quả này cũng phù hợp với nghiên cứu của Mark Swinbume & cộng sự (2007) và Cho và cộng sự (2012). Nợ xấu gia tăng thì trích lập dự phòng cao hơn, làm ngân hàng mất ổn định và sụt giảm lợi nhuận, dẫn tới nguy cơ phá sản.

SIZE có mối quan hệ nghịch biến với Z-score và có mức ý nghĩa 1%. Nghĩa là SIZE đồng biến với khả năng phá sản của ngân hàng. Kết quả này cũng đồng quan điểm với nghiên cứu của Sherieves & Drew Dahl (1991), Yong Tana & Christos Florosb (2013).

CPA có mối quan hệ đồng biến với Z-score tức là có mối quan hệ nghịch biến với khả năng phá sản ngân hàng, với mức ý nghĩa 1%. Kết quả này trái ngược với kỳ vọng ban đầu của tác giả, tuy nhiên kết quả này cũng phù hợp với kết quả nghiên cứu của Mark Swinbune và công sự (2007), khi nghiên cứu 13 ngân hàng tại Liên minh châu Âu và 8 ngân hàng khác trong giai đoạn từ năm 1997 – 2004, cụ thể là các ngân hàng có mức vốn hóa thấp sẽ gặp nhiều rủi ro hơn so với những ngân hàng có mức vốn hóa cao.

Tài liệu tham khảo:

1. Tan, Y., Floros, C. (2013), Risk, capital and efficiency in Chinese Banking. Journal of International Financial Markets, Institutions & Money,Vol 26, pp 378–393. http://dx.doi.org/10.1016/j.intfin.2013.07.009;

2. Halling, M. and Hayden, E. (2006), Bank Failure Prediction: A Two-Step Survival Time Approach. Available at SSRN: http://ssrn.com/abstract=904255 or http://dx.doi.org/10.2139/ssrn.904255 [Accessed: 6 Feb 2014];

3. Hilman (2014), The bank bankruptcy prediction models based on financial risk (An Empirical Study on Indonesian Banking Crises). International Journal of Business, Economics and Law, Vol. 4, Issue 2 (June). ISSN 2289-1552;

4. Ivičić, L., Kunovac D., and I. Ljubaj. (2008), Measuring Bank Insolvency Risk in CEE Countries. Croatian National Bank Working Paper;

5. Ghosh (2012), Managing Risks in Commercial and Retail Banking. Publisher: John Wiley & Sons;

6. Greuning, Bratanovic (2003), Analyzing and Managing Banking Risk: A Framework for Assessing Corporate Governance and Financial Risk Management, Second Edition. Washington, DC: World Bank. © World Bank. https://openknowledge.worldbank.org/handle/10986/14949 License: CC BY 3.0 IGO;

7. Lepeti, Strobel (2015), Bank Insolvency Risk and Z-Score Measures: A Refinement, Finance Research Letters, Vol 13, pp 214-224.