Tác động của tỷ giá hối đoái đến cán cân thương mại của Việt Nam giai đoạn 2008-2020

Tỷ giá hối đoái luôn có mối quan hệ với tăng trưởng kinh tế đặc biệt là cán cân thương mại. Sự thay đổi của cán cân thương mại do biến động của tỷ giá là một vấn đề quan trọng và cơ bản trong chính sách kinh tế vĩ mô. Đối với Việt Nam, việc nghiên cứu và thảo luận về chính sách tỷ giá hối đoái trong giai đoạn 2008-2020 và đề xuất giải pháp hoàn thiện chính sách tỷ giá với mục tiêu cải thiện tình hình xuất khẩu và nhập khẩu hiện nay có ý nghĩa rất quan trọng.

Cơ sở lý thuyết và nghiên cứu thực nghiệm

Các lý luận kinh tế học cho rằng, khi phá giá tiền tệ, giá hàng xuất khẩu định danh bằng ngoại tệ trở nên thấp đi trong khi giá hàng nhập khẩu định danh bằng nội tệ tăng lên. Vì thế, xuất khẩu sẽ tăng và nhập khẩu giảm. Kết quả là cán cân vãng lai sẽ được cải thiện.

Theo điều kiện Marshall-Lerner (Điều kiện này đặt theo tên của hai học giả kinh tế đã phát hiện ra là Alfred Marshall và Abba Lerner), để phá giá đồng tiền có tác động tích cực tới cán cân thương mại thì giá trị tuyệt đối của tổng hai độ co giãn theo giá của hàng xuất khẩu và độ co giãn theo giá của hàng nhập khẩu lớn hơn 1. Phá giá đồng tiền nhằm giảm giá hàng xuất khẩu định danh bằng ngoại tệ và tăng giá hàng nhập khẩu định danh bằng nội tệ, xuất khẩu ròng tăng.

Tuy nhiên, các nghiên cứu thực nghiệm cho thấy, hàng hóa thường không co giãn theo giá cả trong ngắn hạn, bởi vì thói quen tiêu dùng của người tiêu dùng không thay đổi dễ dàng. Do đó, điều kiện Marshall-Lerner không được đáp ứng, dẫn tới việc phá giá tiền tệ chỉ làm cho cán cân thanh toán trong ngắn hạn xấu đi. Trong dài hạn, khi người tiêu dùng đã điều chỉnh thói quen tiêu dùng của mình theo giá mới, cán cân thanh toán mới được cải thiện. Tương quan chéo giữa cán cân thương mại (CCTM) và tỷ giá hối đoái thực có hiệu ứng tuyến S (Hiệu ứng tuyến S được đưa ra lần đầu tiên vào năm 1994 bởi ba nhà kinh tế: Backus, Kahoe và Kydland.

Hiệu ứng tuyến S được xây dựng dựa trên hệ số tương quan chéo giữa CCTM và tỷ giá thực chứ không phải từ kết quả hồi quy). Tương quan chéo mang giá trị âm giữa giá trị hiện thời của tỷ giá thực và trạng thái CCTM trong quá khứ, và giá trị dương giữa giá trị hiện thời của tỷ giá thực và trạng thái CCTM trong tương lai.

Nhiều nghiên cứu trong và ngoài nước đã đề cập sự tác động của tỷ giá hối đoái đến CCTM. Phan Thanh Hoàn, Nguyễn Đăng Đào (2007) chỉ ra tác động tích cực của việc tăng tỷ giá đối với hoạt động xuất khẩu của Việt Nam và phá giá tiền tệ rất hiệu quả trong việc cải thiện CCTM. Trinh (2014) đã tìm ra tỷ giá hối đoái thực có tác động tích cực đến CCTM trong dài hạn, điều đó thể hiện rằng phá giá VND làm cải thiện CCTM và ngược lại.

Nguyen Thi My Linh, Nguyen Thi Kim Lien (2020) nghiên cứu tác động của tỷ giá hối đoái đến CCTM Việt Nam và chỉ ra tỷ giá hối đoái thực có ảnh hưởng quan trọng đến CCTM và phá giá trong dài hạn. Thom, Dang Thi Xuan (2018) đánh giá tác động của tỷ giá hối đoái đến CCTM Việt Nam qua chuỗi thời gian trong ngắn hạn và dài hạn bằng phương pháp sử dụng mô hình ADRL cho thấy, trong ngắn hạn không tồn tại mối quan hệ giữa tỷ giá hối đoái và CCTM nhưng trong dài hạn tỷ giá hối đoái có tác động đến 55,21%.

Thanh Hoan Phan, Ji Young Jeong(2015) đã chỉ ra rằng tỷ giá hối đoái thực và GDP trong nước có tác động tiêu cực đến CCTM, GDP của các nước đối tác cótác động tích cực đến CCTM. Lord (2002) đã sử dụng mô hình ECM để tính hệ số co giãn của xuất khẩu với tỷ giá thực trong cả ngắn hạn và dài hạn và đã tính được hệ số co giãn xuất khẩu của tỷ giá thực trên thị trường quốc tế là 1,8 trong ngắn hạn và 2,0 trong dài hạn cho thấy, tác động của tỷ giá thực lên xuất khẩu có ý nghĩa về mặt thống kê trên thị trường thế giới và trên một số thị trường khu vực…

Nhìn chung, các bài nghiên cứu trên có điểm chung là sử dụng một dạng mô hình từ đó phát triển lên cho phù hợp với mỗi quốc gia nhằm đánh giá tác động của tỷ giá hối đoái thực đến CCTM song phương. Điểm khác chủ yếu ở mỗi nghiên cứu sử dụng tỷ giá hối đoái thực song phương để xét riêng mỗi CCTM. Tuy nhiên, việc trao đổi hàng hoá diễn ra đồng thời với nhiều đối tác thương mại khác nhau, nên việc sử dụng tỷ giá hối đoái đa phương (tỷ giá chéo với các đối tác có tỷ trọng thương mại lớn nhất) sẽ có cái nhìn toàn diện hơn. Đây là khoảng trống trong nghiên cứu mà bài viết sẽ đề cập đến.

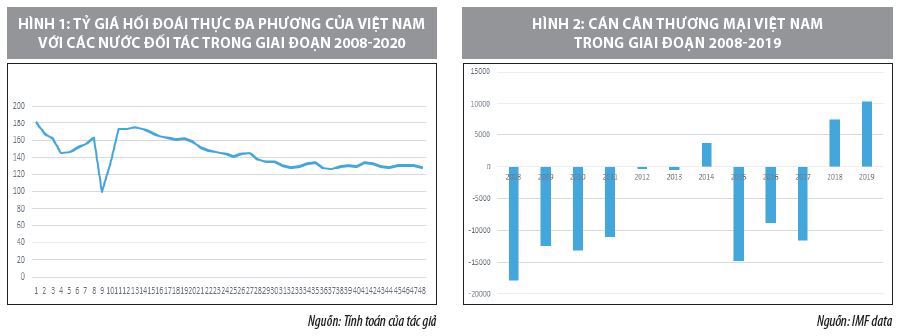

Diễn biến của tỷ giá hối đoái và cán cân thương mại của Việt Nam từ 2008 đến 2020

Trong giai đoạn từ năm 2008 đến năm 2020, để thích ứng với những biến động về tình hình kinh tế trên thế giới và khu vực cũng như những thay đổi kinh tế trong nước, Ngân hàng Nhà nước (NHNN) Việt Nam đã có những điều hành tỷ giá linh hoạt, thực hiện được các mục tiêu của chính sách tỷ giá, đảm bảo thanh khoản ngoại tệ của hệ thống ngân hàng, góp phần thúc đẩy xuất khẩu, hạn chế nhập siêu, kiềm chế lạm phát và ổn định kinh tế vĩ mô.

Cụ thể, ngày 09/02/2011, NHNN ban hành Quyết định số 230/QĐ-NHNN điều chỉnh tỷ giá bình quân liên ngân hàng. Trong năm 2013, NHNN đề ra mục tiêu duy trì tỷ giá trong biên độ không quá 2-3% nhằm kiểm soát kỳ vọng về sự mất giá của VND, tạo điều kiện cho các doanh nghiệp chủ động trong kế hoạch sản xuất kinh doanh. Ngày 31/12/2015, NHNN ban hành Quyết định số 2730/QĐ-NHNN về việc công bố tỷ giá trung tâm của VND và USD, tỷ giá tính chéo của VND và các ngoại tệ khác. Cơ chế tỷ giá trung tâm được chính thức thực hiện kể từ ngày 04/01/2016. Trong những năm gần đây, tỷ giá VND/USD được điều hành theo hướng ổn định, linh hoạt với biên độ dao động dưới 2%/năm nhờ cung cầu ngoại tệ thuận lợi cũng như chính sách ưu tiên ổn định kinh tế vĩ mô của Nhà nước.

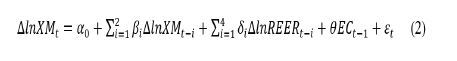

Kể từ khi ký hiệp định thương mại song phương với Hoa Kỳ trong năm 2000 và gia nhập Tổ chức Thương mại Thế giới (WTO) năm 2007, quan hệ thương mại của Việt Nam đã đa dạng hơn. Quan hệ thương mại với các nước châu Âu chiếm 8,32% tổng thương mại của Việt Nam trong năm 2011. Đồng thời, giao thương với các nước thành viên ASEAN và các nước có nền kinh tế nổi bật như: Singapore, Indonesia, Canada, Mỹ đã và tăng đáng kể trong thập kỷ qua.

Từ giai đoạn 2008 đến 2013, CCTM của Việt Nam ở mức thâm hụt cao đặc biệt là năm 2008 do ảnh hưởng của cuộc khủng hoảng kinh tế toàn cầu. Hiệp định Thương mại tự do và Hiệp định bảo hộ đầu tư giữa Việt Nam và Liên minh châu Âu (EVFTA và EVIPA) được khởi động và kết thúc đàm phán trong bối cảnh quan hệ song phương Việt Nam-EU ngày càng phát triển tốt đẹp, đặc biệt trong lĩnh vực kinh tế-thương mại. EU hiện đang là một trong những đối tác thương mại hàng đầu của Việt Nam với kim ngạch hai chiều năm 2019 đạt 56,45 tỷ USD, trong đó xuất khẩu đạt 41,5 tỷ USD, nhập khẩu từ EU đạt 14,9 tỷ USD. EVFTA là một Hiệp định toàn diện, chất lượng cao và đảm bảo cân bằng lợi ích cho cả Việt Nam và EU.

Kết quả nghiên cứu

Các biến được sửdụng trong mô hình để đánh giá tác động của tỷ giá hối đoái lên CCTM Việt Nam bao gồm: tỷ giá hối đoái thực đa phương (REER), thu nhập trong nước (GDPrVN) và thu nhập nước ngoài (GDPrDT) dựa trên các lý thuyết kinh tế. REER là đại điện tốt nhất cho tỷ giá hối đoái vì nó đại diện cho chỉ số hối đoái trung bình của VND so với đồng tiền của các đối tác thương mại được điều chỉnh theo lạm phát trong nước và các nước đối tác. Khi đó, hàm CCTM được biểu thị như sau:

Hàm CCTM là một hàm của tỷ giá hối đoái thực hữu hiệu, thu nhập trong nước và thu nhập nước ngoài được viết như sau:

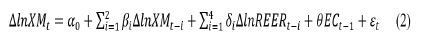

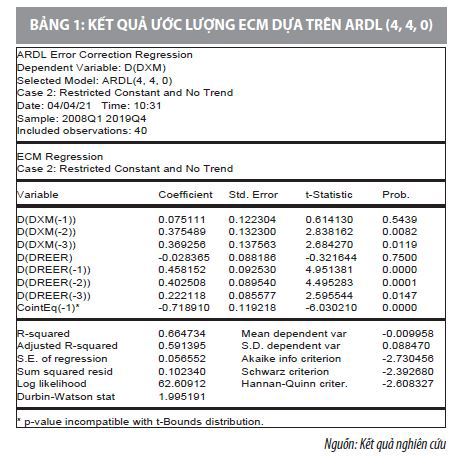

Tác động của tỷ giá hối đoái REER đến CCTM được ước lượng bằng mô hình hiệu chỉnh sai số ECM. Dựa trên mô hình cân bằng trong dài hạn, mô hình ECM được viết lại như sau:

Trong đó: EC là sai số hiệu chỉnh

Trong ngắn hạn, REER có tác động tích cực đến XM, GDPrVN không có tác động tới XM. Tỷ giá hối đoái thực tăng 1% sẽ làm CCTM cải thiện trong 3 quí liên tiếp lần lượt là 0,46%, 0,402%, 0,222%.

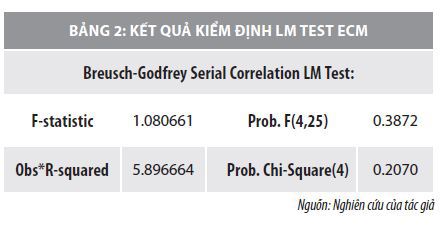

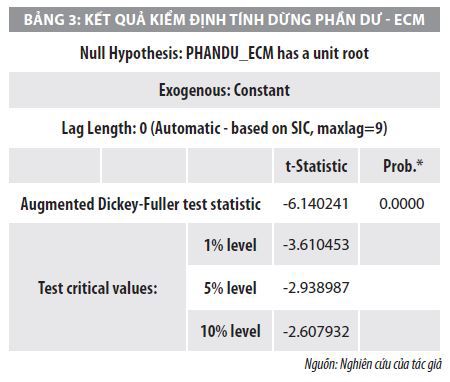

Kết quả kiểm định chẩn đoán trên phần dư cho thấy, phần dư của mô hình ECM có tính dừng, không có tự tương quan và phương sai không đổi. Hệ số ước lượng của sai số hiệu chỉnh (EC) là âm, có ý nghĩa thống kê và có giá trị nhỏ hơn 1, góp phần khẳng định tính ổn định của phương trình cân bằng dài hạn.

Trong nghiên cứu này, tác giả đã tính toán được: tỷ giá thực đa phương REER với 10 quốc gia đối tác quan trọng để tính toán trong rổ tiền tệ, thay vì chỉ sử dụng tỷ giá thực song phương VND/USD; thu nhập thực tế của Việt Nam; thu nhập thực tế nước ngoài trung bình của 10 đối tác thương mại để đưa vào mô hình phân tích định lượng. Các kết quả nghiên cứu có được như sau:

Thứ nhất, tỷ giá thực có tác động tiêu cực tới CCTM trong ngắn hạn. Tỷ giá thực tăng, CCTM ngay lập tức thâm hụt ở 3 quý liên tục.

Thứ hai, kết quả ước lượng khẳng định tỷ giá thực có tác động lên CCTM, tuy nhiên chỉ có thể giải thích được khoảng 66,47% biến động của CCTM. Hay nói cách khác mô hình còn bỏsót nhiều biến độc lập quan trọng cótác động đến CCTM.

Khuyến nghị

Từ diễn biến của tỷ giá cũng như CCTM Việt Nam giai đoạn 2008 – 2019 cho thấy, cơ cấu xuất nhập khẩu của nước ta chưa mang tính bền vững. Điều này ảnh hưởng nhiều đến kim ngạch xuất nhập khẩu và tình trạng nhập siêu của Việt Nam trong những năm gần đây. Do đó, nghiên cứu đưa ra một vài khuyến nghị trong hoàn thiện chính sách tỷ giá hối đoái của Việt Nam với mục tiêu là cải thiện được tình hình xuất khẩu và nhập khẩu hiện nay.

Một là, Nhà nước cần có dự trữ ngoại tệ đủ mạnh: Để có thể ổn định tỷ giá thì cần phải có sự can thiệp của NHNN bằng các công cụ của mình, dự trữ ngoại tệ phải đủ mạnh để luôn trong trạng thái sẵn sàng đối phó với hiện tượng đầu cơ. Nếu như dự trữ ngoại tệ của NHNN yếu, không đủ để can thiệp có thể sẽ phải đối mặt với việc thả nổi đồng tiền của quốc gia mình.

Hai là, phối hợp hài hòa giữa chính sách tỷ giá và chính sách lãi suất: Tỷ giá và lãi suất là 2 yếu tố nhạy cảm của nền kinh tế và là công cụ hữu hiệu của chính sách tiền tệ. Tỷ giá và lãi suất luôn có mối quan hệ chặt chẽ với nhau, ảnh hưởng lẫn nhau và cùng tác động lên các hoạt động của nền kinh tế. Trong chính sách kinh tế vĩ mô, chính sách lãi suất và chính sách tỷ giá phải được điều hành một cách đồng bộ và phù hợp với thực trạng của nền kinh tế trong từng thời kỳ nhất định.

Ba là, không phá giá mạnh VND: Mặc dù trên lý thuyết, chính sách đồng nội tệ yếu có thể tác động nâng cao năng lực cạnh tranh hàng hóa xuất khẩu của một nước, tuy nhiên, chính sách về tỷ giá không nên chỉ thiên về riêng xuất khẩu, mà cần phải cân bằng lợi ích chung của nền kinh tế. Phá giá mạnh sẽ tác động rất lớn đến sản xuất trong nước, nhất là với các doanh nghiệp sản xuất với đầu vào là nguyên vật liệu nhập khẩu, phá giá mạnh khiến cho chi phí sản xuất tăng cao. Phá giá mạnh làm tăng rủi ro và gánh nặng cho doanh nghiệp và chính phủ với các khoản vay bằng ngoại tệ.

Bốn là, neo VND vào một rổ ngoại tệ: Hiện nay, Việt Nam đã mở rộng ngoại thương với rất nhiều quốc gia trên thế giới nên việc neo đồng VND vào rổ tiền tệ có trọng số thương mại của mỗi đồng tiền quốc gia đối tác sẽ phản ánh rõ nét nhất xu hướng mậu dịch quốc tế của Việt Nam, từ đó có thể đưa ra đánh giá chính xác sức mua đồng VND và sức cạnh tranh thương mại với các đối tác trong rổ tiền tệ này. Việc điều hành chính sách tỷ giá cũng sẽ giảm bớt sự lệ thuộc VND vào USD.

Tài liệu tham khảo:

1. Thanh Hoan Phan, Ji Young Jeang (2015), Vietnam Trade Balance and Exchange Rate: Evidence from Panel Data Analysis, Journal of Applied Economics and Business Research, JAEBR, 5(4): 220-232;

2. Thom, Dang Thi Xuan (2018), Exchange Rate and Trade Balance in VietNam: A Time Series Analysis, Asian Economic and Financial Review, Vol. 8, No. 9, 1158-1174;

3. Vinh Nguyen Thi Thuy, Duong Thi Thuy (2019), The Impact of Exchange Rate Volatility on Exports in Vietnam: Abounds Testing Approach. Journal of Risk and Financial Management, 2019, 12, 6;

4. Bahmani-Oskooee and A. C. Arize (2019), U.S. – Africa Trade Balance and the J-curve: An Asymmertry analysis, The International Trade Journal;

5. Bahmani-Oskooee, M. (1998), Cointegration Approach to Estimate the Long-run Trade Elasticites in LDCs. International Economic Journal 12:3, 89-96;

6. Pham, T. T. T. (2012), The Impact of Exchange Rate Fluctuation on Trade Balance in Short and Long Run. Depocen Working Paper Series 2012(23).

* ThS. Nguyễn Phạm Anh, Trường Đại học Kinh tế Quốc dân.

** Bài đăng Tạp chí Tài chính kỳ 1 tháng 12/2021.