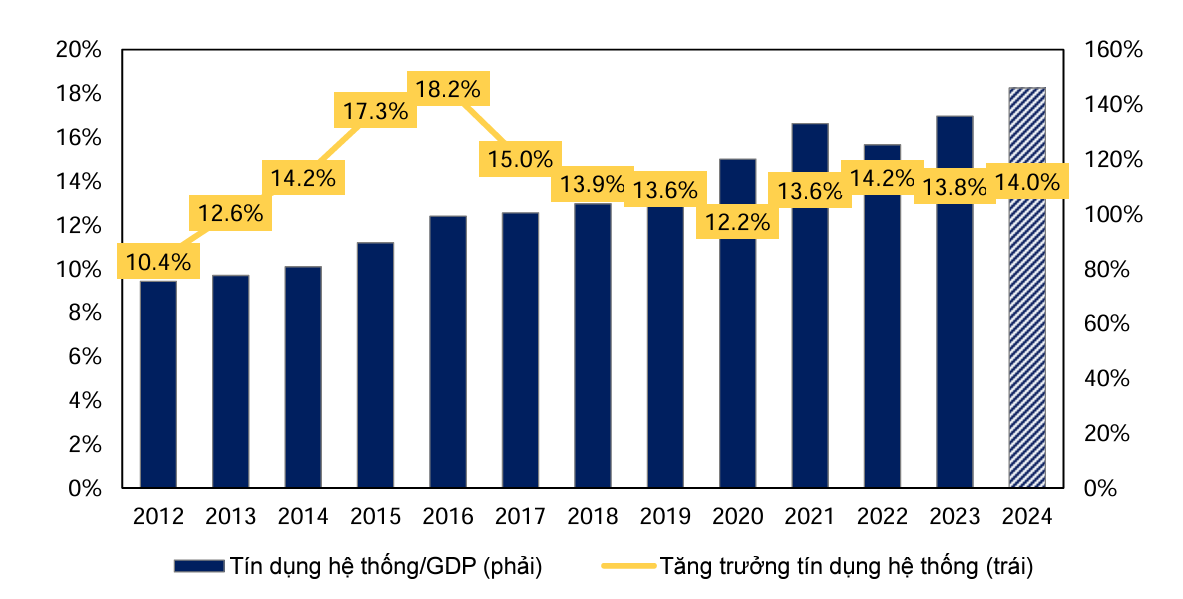

Tăng trưởng tín dụng năm 2024 có thể đạt 14%

Tăng trưởng tín dụng sẽ tăng tốc trong những tháng cuối năm 2024 và đạt 14% cho cả năm dựa trên khả năng hấp thụ vốn mạnh trong mảng tài chính tiêu dùng, thẻ tín dụng, vay mua ô tô…

Hoàn thành mục tiếu tăng 6% trong nửa đầu năm

Theo số liệu của Ngân hàng Nhà nước (NHNN) công bố, đến ngày 30/6, tăng trưởng tín dụng đạt 6% so với cuối 2023. Như vậy, tăng trưởng tín dụng đã được chỉ tiêu cao theo chủ trương của Thủ tướng Chính phủ là đến đến hết quý II/2024, phải đạt 5-6%.

Hình 1: Dự báo tăng trưởng tín dụng hệ thống

Trước đó, theo thông báo của NHNN, tăng trưởng tín dụng tính đến cuối tháng 5/2024 mới chỉ đạt 2,4%. Như vậy, riêng trong tháng 6, tín dụng tăng 3,6%, cao hơn tốc độ tăng trưởng của nền kinh tế cộng lại. Đặc biệt, chỉ trong tuần cuối tháng 6, tín dụng tăng tới hơn 1,5%.

Trước đó, nhiều ngân hàng thương mại cổ phần cho hay, tín dụng 5 tháng đầu năm chỉ tăng 1-2%, song dự báo hết tháng 6 sẽ tăng 5-6%, nguyên nhân là các hợp đồng đã ký kết sẽ dồn dập giải ngân trong tháng 6. Như vậy, từ đầu năm đến nay, hệ thống ngân hàng đã bơm hơn 800.000 tỷ đồng ra nền kinh tế. Riêng trong tháng 6/2024, hệ thống ngân hàng đã bơm 480.000 tỷ đồng ra nền kinh tế.

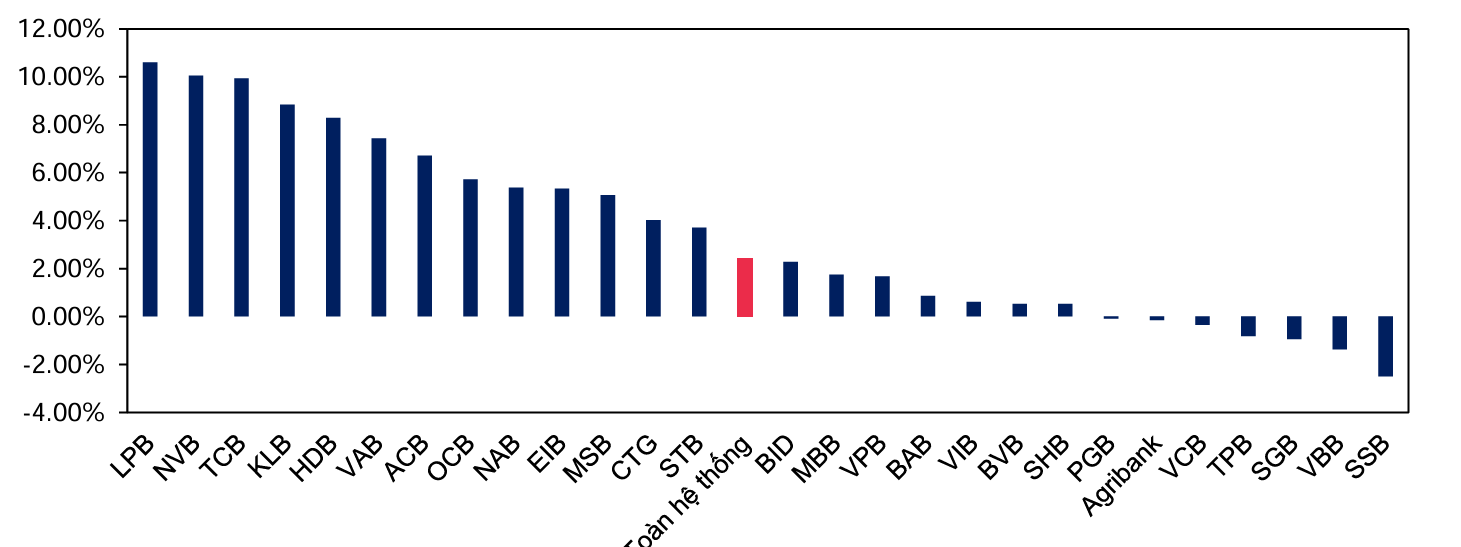

Việc tín dụng bứt tốc trong những tuần cuối tháng 6 là điều đã được một số lãnh đạo ngân hàng lớn dự kiến từ trước. Chia sẻ về vấn đề này tại Hội nghị trực tuyến toàn ngành về giải pháp đẩy mạnh tăng trưởng tín dụng năm 2024, Tổng Giám đốc Vietcombank Nguyễn Thanh Tùng cho biết, tính đến hết ngày 17/6, tăng trưởng tín dụng của ngân hàng này mới đạt 2,1%, tức tăng 29.000 tỷ đồng, thấp hơn so với các năm trước. Tuy nhiên, ông Tùng dự kiến đến hết ngày 30/6 tăng trưởng tín dụng đạt 4,3%, đến hết 30/9 là 8,2% và cả năm là 12%. Tức trong nửa cuối tháng 6, mức tăng trưởng đạt được gần ngang bằng trong hơn 5 tháng trước đó.

Hình 2: Tăng trưởng tín dụng theo từng ngân hàng tính đến hết tháng 5

Ở nhóm cổ phần, Tổng Giám đốc MB Phạm Như Ánh cho biết, tăng trưởng tín dụng toàn Ngành đến cuối tháng 6 có thể đạt 6 - 6,5%, từ mức 4,5% ghi nhận vào giữa tháng 6. Trong khi đó, lãnh đạo VIB cũng dự báo mức tăng trưởng cuối quý II đạt khoảng 2% từ mức 1,14% đạt được vào cuối tháng 5.

Tín dụng sẽ tập trung vào các ngân hàng “hy sinh” NIM

Theo báo cáo của Trung tâm Phân tích Công ty Chứng khoán MB (MBS Research), tăng trưởng tín dụng năm 2024 có thể đạt 14% với mức tăng trưởng GDP dự kiến là 6,3%-6,5% cho cả năm. Cơ sở cho mức tăng này dựa trên kỳ vọng phục hồi của tài chính tiêu dùng, gia tăng thẻ tín dụng, tăng trưởng xuất nhập khẩu ở mức cao và nhu cầu vay mua ô tô lớn.

Bên cạnh đó, lãi suất cho vay hiện ở mức thấp; tín dụng bất động sản cũng đã có dấu hiệu tích cực trở lại như tỷ lệ hàng tồn kho của các công ty bất động sản tăng nhẹ, số thu thuế liên quan đất đai tăng trưởng tốt hơn… Đây là động lực thúc đẩy cầu tín dụng tăng khả quan trong thời gian tới.

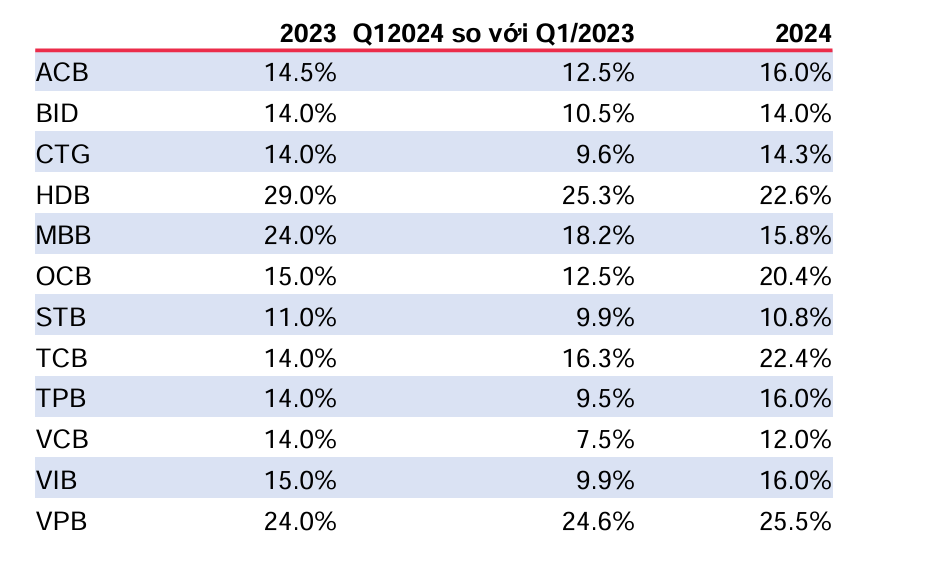

MBS Research cũng kỳ vọng, các ngân hàng sẽ tăng trưởng tín dụng cao trong thời gian còn lại của năm 2024 nhờ biên lợi nhuận ròng (NIM) đang ở mức cao, nên các ngân hàng có thể giảm NIM bằng cách giảm lãi suất cho vay, qua đó thu hút tín dụng.

Hình 3: Dự phóng về tăng trưởng tín dụng của các ngân hàng cho năm 2024

Các ngân hàng có tỷ lệ NIM cao hiện nay có thể kể đến VPBank, MB Bank, Techcombank, HDBank… Lãi suất huy động duy trì ở mức thấp và nhu cầu tín dụng yếu đã khuyến khích các ngân hàng giảm lãi suất cho vay và làm giảm NIM của hầu hết ngân hàng trong nửa cuối năm 2024 (so với quý I/2024).

Lãi suất huy động 12 tháng đã giảm xuống mức thấp lịch sử kể từ tháng 4/2023, điều này sẽ được phản ánh đầy đủ vào chi phí vốn trong năm nay. Hiện, một số ngân hàng quy mô vừa và nhỏ đã bắt đầu “rục rịch” tăng lãi suất nhưng vẫn ở mức thấp (chỉ số ít ngân hàng tăng lãi suất huy động cao nhất lên 6,1%/năm). MBS Research dự phóng, lãi suất huy động 12 tháng của các ngân hàng thương mại lớn có khả năng tăng thêm 50 điểm cơ bản lên 5,2% - 5,5% một năm vào cuối năm 2024.

Ngoài ra, các ngân hàng có chất lượng tài sản vững chắc đã được kiểm chứng từ giai đoạn COVID-19 đến nay như ACB, Vietcombank, Techcombank… sẽ dễ dàng vượt qua áp lực trích lập dự phòng trong các quý tiếp theo khi đẩy mạnh tăng trưởng tín dụng.