Thị trường chứng khoán Việt Nam dự kiến đón nhận 1,2 tỷ USD vốn nước ngoài nếu được FTSE và MSCI nâng hạng

Các cổ phiếu sẽ được quan tâm khi thời điểm nâng hạng đến gần có thể kể đến như VCB, VIC, VRE hay VNM,.., Tuy vậy, thực tế cho thấy dòng tiền ngoại rót vào thị trường còn có thể lớn hơn do sẽ có nhiều nhà đầu tư, quỹ mới quan tâm hơn tới thị trường Việt Nam.

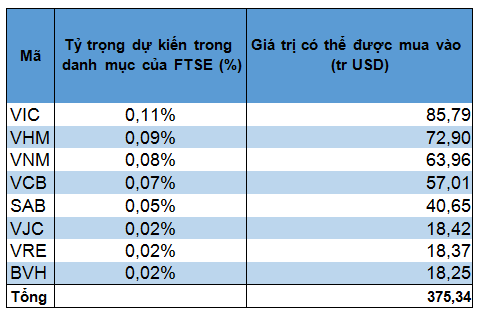

Với FTSE:

Theo thống kê của BVSC, hiện có khoảng 27 quỹ ETF đang đầu tư thụ động dựa theo chỉ số FTSE Emerging Markets, với tổng số vốn hóa lên tới 76,4 tỷ USD. Quỹ ETF lớn nhất là quỹ Vanguard FTSE Emerging Markets với vốn hóa lên tới 61,19 tỷ USD. Trường hợp Việt Nam được FTSE xem xét nâng hạng lên thị trường mới nổi hạng 2 vào tháng 3/2020 sau khi Luật chứng khoán sửa đổi được thông qua trong kỳ họp thứ 8 của Quốc hội khóa 14, BVSC ước tính sẽ có khoảng ít nhất 375,34 triệu USD vốn đầu tư thụ động từ các quỹ ETF sẽ được rót vào thị trường chứng khoán Việt Nam trong các kỳ các quỹ ETF tái cơ cấu danh mục sau tháng 3/2020.

Có 4 tiêu chí mà 1 mã cổ phiếu cần phải thỏa mãn để có thể được đưa vào FTSE Emerging Markets Index: vốn hóa, thanh khoản, room ngoại và tỷ lệ cổ phiếu tự do chuyển nhượng.

Dựa theo các tiêu chí của FTSE, BVSC lọc ra được những cổ phiếu sau có thể sẽ được vào FTSE Emerging Markets Index khi Việt Nam được nâng hạng lên thị trường mới nổi loại 2.

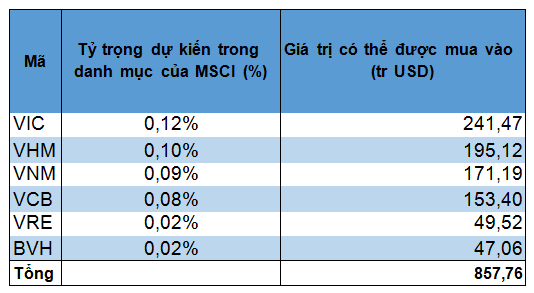

Với MSCI:

Các tiêu chí để được MSCI công nhận là thị trường mới nổi sẽ khắt khe hơn so với các tiêu chí khi FTSE xem xét nâng hạng TTCK Việt Nam lên Mới nổi hạng hai. Điều này có thể do MSCI chỉ phân chia thị trường các nước thành 4 bậc: Phát triển, Mới Nổi, Cận Biên và Không phân loại (Standalone) trong khi FTSE thì phân chia thị trường các nước thành 5 bậc: Phát triển, Mới Nổi Cao Cấp, Mới Nổi Hạng Hai, Cận Biên và Không Phân Loại.

Dù có thể đến năm 2020 TTCK Việt Nam mới có thể được MSCI xem xét nâng hạng lên thị trường chứng khoán mới nổi, nhưng việc xem xét các mã đủ điều kiện của MSCI cũng là việc cần thiết.

Theo thống kê của BVSC, có khoảng 94 quỹ ETF đang tiến hành đầu tư thụ động dựa theo chỉ số MSCI Emerging Markets với tổng số vốn hóa thị trường lên đến 200,26 tỷ USD. Quỹ iShare Core Emerging Markets ETF là quỹ lớn nhất với vốn hóa lên tới 57,73 tỷ USD. Nếu chính thức được MSCI nâng hạng từ thị trường cận biên lên thị trường mới nổi, thì theo ước tính của chúng tôi, thị trường chứng khoán Việt Nam sẽ đón nhận khoảng 857,76 triệu USD dòng vốn thụ động.

Cũng tương tự như ở trường hợp của FTSE, 4 tiêu chí mà 1 mã cổ phiếu cần phải thỏa mãn để có thể được đưa vào MSCI Emerging Markets Index là: tổng vốn hóa, tổng vốn hóa tự do, thanh khoản và room ngoại.

Dựa vào các tiêu chí của MSCI, BVSC đã lọc ra những cổ phiếu sau có khả năng được đưa vào MSCI Emerging Markets Index trong trường hợp Việt Nam được MSCI nâng hạng từ thi trường cận biên lên thị trường mới nổi:

** Với trường hợp của của cổ phiếu VHM, tương tự như với FTSE, mã cổ phiếu này hiện vẫn chưa đáp ứng đủ điều kiện về thanh khoản của MSCI đưa ra. Để có thể đáp ứng được điều kiện này giá trị trung vị của giá trị giao dịch theo ngày mà VHM cần đạt được trong suốt 12 tháng là 44,18 tỷ VNĐ/ngày.

Như vậy, khi TTCK Việt Nam được nâng hạng lên thị trường mới nối, thị trường có thể thu hút thêm trên 1,2 tỷ USD từ các quỹ hiện đang tracking theo hai chỉ số FTSE và MSCI. Bên cạnh các quỹ chỉ số đang đầu tư theo hai chỉ số này, việc nâng hạng còn giúp thị trường Việt Nam thu hút thêm được nhiều nhà đầu tư và quỹ mới, việc đầu tư vào thị trường Việt Nam không chỉ dừng ở việc tracking theo FTSE và MSCI, các quỹ còn có thể tự xây dựng chỉ số, hoặc đầu tư thông qua các chỉ số hiện có của Việt Nam như VN30, VN50, VN100. Được nâng hạng sẽ tạo ra bối cảnh tốt để dòng tiền ngoại sẽ tiếp tục chảy vào thị trường Việt Nam.