Trí tuệ nhân tạo trong lĩnh vực tài chính - Thực tiễn áp dụng và thách thức

Bài viết đưa ra cái nhìn tổng quan về trí tuệ nhân tạo, cùng với những ứng dụng trong các dịch vụ tài chính và cách các tổ chức tài chính thế giới nói chung và tại Việt Nam nói riêng phản ứng trước sự thâm nhập của công nghệ AI, đồng thời, chỉ ra những thách thức cần khắc phục.

1. Giới thiệu

Nhiều quốc gia bắt đầu ghi nhận xu thế phát triển tất yếu và tác động chuyển đổi to lớn của AI trong mọi mặt đời sống xã hội. Để đảm bảo tiếp tục phát triển kinh tế - xã hội và đem lại thịnh vượng cho quốc gia cũng như tận dụng hiệu quả những thành tựu phát triển của công nghệ AI và tự động hóa, cần có sự hiểu biết sâu sắc, cái nhìn đa chiều về công nghệ này, vận dụng kinh nghiệm từ thực tiễn các nước và sớm nhận biết những khó khăn khi áp dụng công nghệ AI trong cuộc cách mạng công nghiệp 4.0 hiện nay.

2. Tác động của AI trong lĩnh vực tài chính

- Mức độ phổ biến áp dụng công nghệ AI

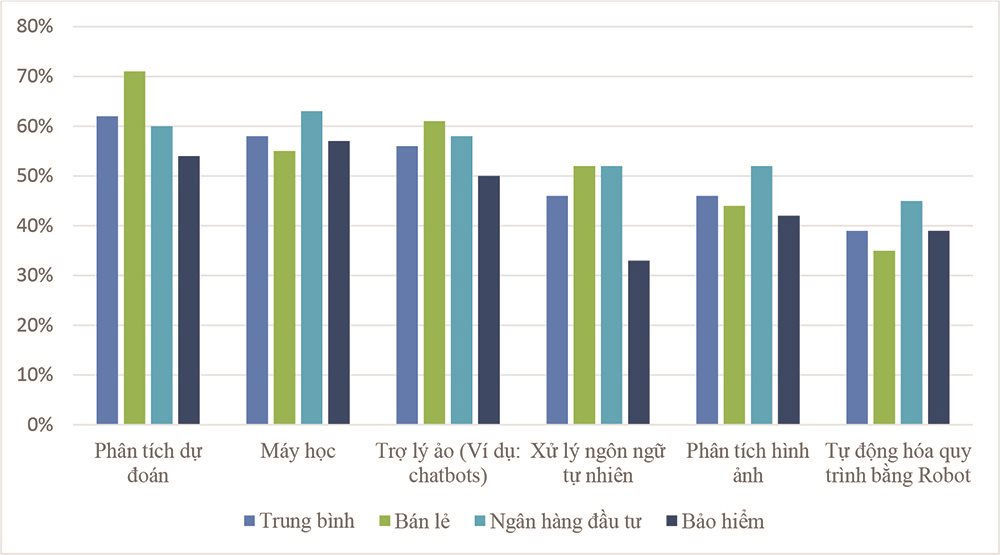

Công nghệ trí tuệ nhân tạo (AI) phổ biến trong ngân hàng đầu tư, ngân hàng bán lẻ và bảo hiểm trên toàn cầu. Tuy nhiên, có những sự khác biệt trong áp dụng ở cấp ngành và cấp khu vực.

Một cuộc khảo sát của Dewi John (2020) với 200 giám đốc điều hành kinh doanh và các lãnh đạo cấp cao ứng dụng cả công nghệ thông tin (CNTT) và các chức năng phi CNTT tại các ngân hàng đầu tư, ngân hàng bán lẻ và công ty bảo hiểm đã cho thấy một số kết quả sau.

Các ngân hàng đầu tư đang dẫn đầu trong triển khai hầu hết ứng dụng AI, bao gồm xử lý ngôn ngữ tự nhiên (natural language processing) và máy học (machine learning), trong khi ngân hàng bán lẻ có lợi thế trong phân tích dự đoán (71% chấp nhận), phản ánh việc sử dụng đáng kể khoa học dữ liệu các công cụ trong việc giữ chân khách hàng.

Tuy nhiên, bảo hiểm tụt hậu trong mọi ứng dụng. Nhìn chung, các tổ chức lớn (với hơn 5.000 nhân viên) có mức thâm nhập AI cao hơn các đối tác nhỏ (54% và 49% tương ứng), chủ yếu phản ánh mức độ đầu tư có sẵn của các công ty lớn đối với công nghệ AI.

Trong số những đơn vị chấp nhận, lợi ích chính nhận thấy (40%) là tăng năng lực của nhân viên để xử lý khối lượng công việc chung. Ngược lại, những người chấp nhận ít hơn không coi đây là lợi ích chính (chỉ 27%).

Biểu đồ 1: Những ứng dụng của công nghệ AI

|

|

Nguồn: The Economist Intelligence Unit |

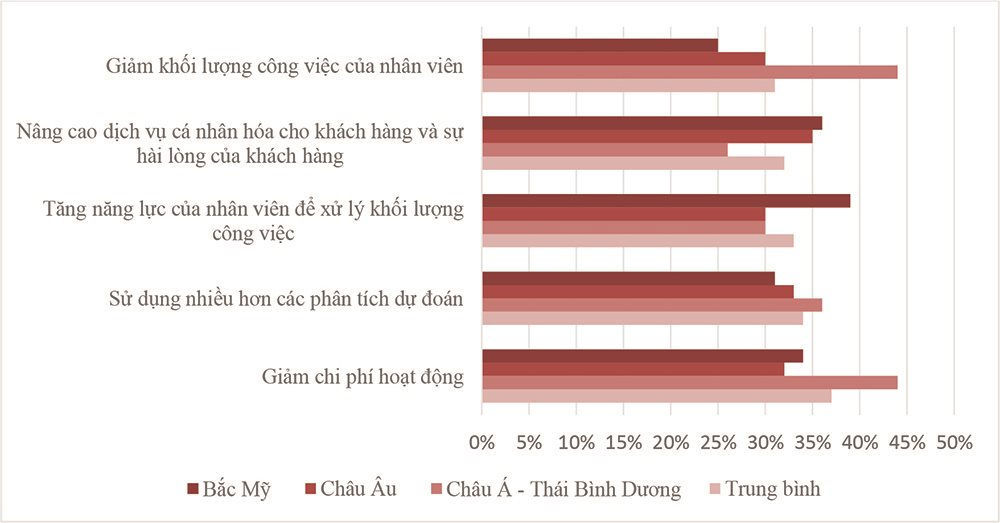

Lợi ích của AI rất nhiều và thường khác nhau giữa các ngành và khu vực. Nhìn chung, các công ty thấy AI như một đòn bẩy quan trọng để đổi mới, khởi chạy sản phẩm và dịch vụ thâm nhập thị trường mới.

Trong vòng khảo sát, chi phí hoạt động thấp hơn nổi lên như là lợi ích hàng đầu của AI (37%). Một tỷ lệ tương tự cũng cho rằng tạo điều kiện cho các quyết định dựa trên dữ liệu thông qua sử dụng nhiều hơn các phân tích dự đoán và ngày càng tăng năng lực của nhân viên để giải quyết khối lượng công việc lớn hơn.

Khoảng 36% những người sử dụng nhiều cũng đã thấy dịch vụ tiếp thị và sản phẩm hiệu quả hơn là một lợi ích đáng kể, quan điểm này chỉ được chia sẻ bởi 23% những người chấp nhận ít hơn. Điều này có lẽ là bởi vì những lợi ích thu được từ việc giám sát thị trường chỉ có thể có hiệu lực khi có nhiều AI “cốt lõi” hơn hệ thống dành cho các công ty.

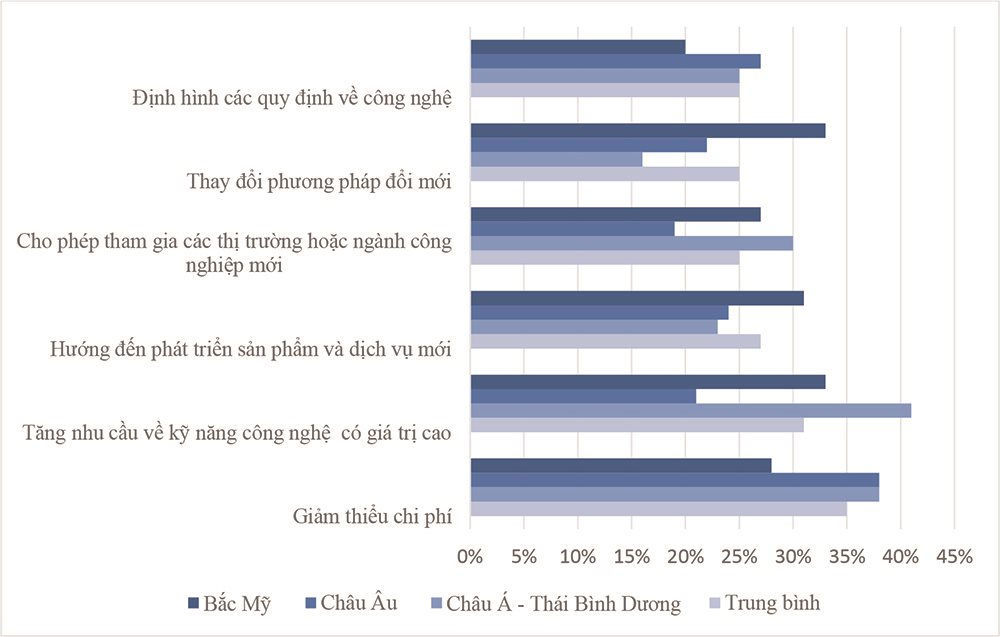

Biểu đồ 2: Những lợi ích của công nghệ AI

|

|

Nguồn: The Economist Intelligence Unit |

Nhóm khu vực Bắc Mỹ có tham vọng lớn nhất ở đây với 33% tin rằng AI sẽ thay đổi phương pháp đổi mới và 31% nói rằng AI sẽ cho phép họ phát hành sản phẩm và dịch vụ mới. Bên cạnh đó, khu vực châu Á - Thái Bình Dương và Bắc Mỹ nhìn thấy cơ hội lớn để nhập cuộc thị trường mới (lần lượt là 30% và 27%).

Điều này phản ánh tốc độ tăng trưởng kinh tế cao hơn ở cả hai khu vực nói chung so với phần còn lại của thế giới cũng như mức đầu tư vào AI từ các công ty cá nhân để hỗ trợ tăng trưởng kinh doanh.

- Áp dụng AI tại các tổ chức tài chính Việt Nam

Trước sự thay đổi nhanh chóng và phát triển vượt bậc của làn sóng công nghệ mới, các ngân hàng Việt Nam cũng đã mạnh tay đầu tư hệ thống công nghệ nhằm đáp ứng sự thay đổi trong xu hướng mua sắm, tiêu dùng cũng như yêu cầu đối với các dịch vụ tài chính.

Công nghệ hiện đại không chỉ giúp các ngân hàng đẩy mạnh hoạt động kinh doanh, giảm chi phí giao dịch mà còn tăng tính bảo mật, giao dịch minh bạch và an toàn hơn.

Ngân hàng TMCP Đông Nam Á (SeABank) đầu tư nền tảng trí tuệ nhân tạo (AI) trong hoạt động ngân hàng hàng ngày với việc triển khai dự án Core AI trong năm 2020 thông qua việc xây dựng nền tảng về công nghệ thông minh, ứng dụng trí tuệ nhân tạo, tích hợp với các hệ thống khác giúp nâng cao sản phẩm, dịch vụ và trải nghiệm khách hàng.

Một trong những ứng dụng nổi bật được khách hàng biết đến là SeAMobile - ứng dụng tài chính duy nhất có tính năng như một trợ lý tài chính cá nhân với các ưu điểm vượt trội. SeABank còn là ngân hàng đầu tiên xây dựng hệ thống tổng đài tự động chăm sóc khách hàng (Callbot) và sẵn sàng ứng dụng vào đầu năm 2021 với các tính năng như tự động chăm sóc khách hàng đến hạn thẻ tín dụng, tự động nhắc nợ đến hạn khoản vay, tự động chăm sóc khách hàng đến hạn sổ tiết kiệm (Phan Thu, 2021).

Cùng nắm bắt xu hướng này, FE CREDIT là công ty tài chính tiêu dùng đầu tiên tại Việt Nam triển khai công nghệ AI vào quy trình thẩm định như: nhận diện ký tự quang học và nhận diện sinh trắc học (OCR/ICR), nhận diện khuôn mặt, này giúp khách hàng hoàn thành quy trình định danh chỉ trong 2 phút; rút ngắn toàn bộ quy trình cho vay chỉ còn 10-15 phút vo sới 3-4 ngày theo mô hình truyền thống.

Bên cạnh đó, FE CREDIT cũng đang tăng tốc ứng dụng công nghệ AI trong các giao dịch để tăng tính bảo mật cho khách hàng. Theo đó, công ty ứng dụng công nghệ nhận diện khuôn mặt vào quy trình xác thực giao dịch qua thẻ tín dụng, bảo vệ khách hàng trước các rủi ro gian lận từ tội phạm công nghệ. (T.D.V, 2021).

Theo đại diện TPBank, nhờ triển khai tự động hóa và số hóa giảm được 30-40% nhân sự, tiết kiệm 60% thời gian giải ngân khoản vay, 30-60% thời gian giao dịch tại quầy. Lượng người dùng dịch vụ ngân hàng số của TPBank đã tăng gấp đôi trong ba năm qua, trung bình hơn 30% mỗi năm đến nay.

Tỷ lệ số lượng giao dịch qua kênh ngân hàng số trên tổng giao dịch của TPBank đã tăng từ 72% cuối năm 2018 lên 83% ở thời điểm cuối tháng 6/2020. Số lượng giao dịch qua kênh số hàng tháng hiện tăng gấp 3 lần so với 2 năm trước.

Tại VIB, với việc ứng dụng AI và Big Data, ngân hàng này đã đưa trí tuệ nhân tạo vào quy trình phát hành thẻ tín dụng dành riêng cho mua sắm trực tuyến Online Plus. Công nghệ mới này giúp giảm thời gian phê duyệt thẻ tín dụng 500 lần so với quy trình phê duyệt truyền thống.

Khách hàng thay vì phải đợi 5-7 ngày để có thẻ thì hiện nay chỉ cần 15-30 phút là có thể được phê duyệt thành công. Ngoài thẻ tín dụng Online Plus, VIB còn phát triển mạnh ứng dụng di động MyVIB cho phép người dùng giải quyết tất cả nhu cầu giao dịch trên nền tảng này. Nhờ ứng dụng AI, hiện 85-90% giao dịch của khách hàng có thể thực hiện qua MyVIB thay vì đến chi nhánh.

Trong khi đó, tại VietinBank, hiện nay ngân hàng này đã đưa vào vận hành hệ thống kiosk nhận diện gương mặt ở các phòng giao dịch. Khi nhận diện và xác định được nhu cầu của khách hàng, hệ thống ki-ot sẽ tự động chuyển đến giao dịch viên. Việc này giúp ngân hàng tiết kiệm được 30% thời gian xử lý các giao dịch.

Ngoài ra, VietinBank cũng đã hoàn thiện hệ thống định danh điện tử. Theo đó, khách hàng có thể mở tài khoản online thông qua eKYC và đăng ký khóa thẻ thông qua chatbot. Hệ thống chatbot nội bộ của VietinBank cũng đã xử lý 74.000 đơn xin nghỉ phép của nhân viên, giúp họ không cần phải làm đơn giấy và trình đợi xét duyệt.

Trong thời gian tới, để nâng cấp công nghệ AI, VietinBank sẽ phát triển ứng dụng trợ lý tư vấn tài chính cho khách hàng để tương tác hai chiều, hỗ trợ xử lý cả các giao dịch tiết kiệm, vay vốn tự động...

Biểu đồ 3: Công nghệ ai sẽ thay đổi doanh nghiệp như thế nào?

|

|

Nguồn: The Economist Intelligence Unit |

3. Tác động của đại dịch COVID-19 đến quá trình ứng dụng AI

Có thể nói, việc ứng dụng AI vào hoạt động ngân hàng là một xu thế tất yếu trong cuộc CMCN 4.0. Ứng dụng AI sẽ từng bước được mở rộng và ngày càng chiếm lĩnh nhiều hơn trong hoạt động tài chính - ngân hàng, đặc biệt với tác động của đại dịch COVID-19, tiến trình số hoá của ngân hàng được thúc đẩy ngày càng nhanh và mạnh mẽ hơn. Đại dịch COVID-19 đã thể hiện sức mạnh của công nghệ kỹ thuật số.

Theo The Financial Brand (2021) gần 3/4 số giám đốc điều hành dịch vụ tài chính được Microsoft khảo sát - từ khu vực ngân hàng, bảo hiểm và thị trường vốn - cho biết ít nhất một nửa hoạt động tài chính của khách hàng của họ chuyển từ trực tiếp sang dịch vụ kỹ thuật số.

Ngay cả những người cao niên, những người trước đây có tỷ lệ chấp nhận thấp, đã thực hiện bước nhảy vọt sang ngân hàng kỹ thuật số vì họ không còn lựa chọn nào khác.

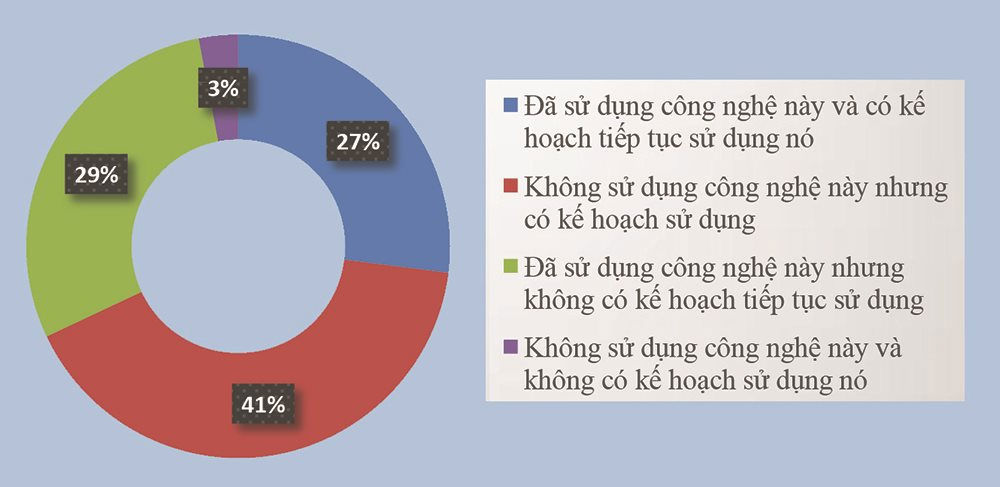

Cảm nhận được tính lâu dài của một số thay đổi và lợi ích đối với hiệu quả hoạt động, hầu hết các tổ chức tài chính có kế hoạch tiếp tục sử dụng các công nghệ trải nghiệm khách hàng kỹ thuật số mà họ đã công bố trong đại dịch, trong đó cuộc khảo sát phân tích dự đoán dựa trên AI được 51% các nhà điều hành tán thành.

Tuy nhiên, đối với nhiều người, sự gia tăng của đại dịch đã bộc lộ những điểm rắc rối cho ngân hàng kỹ thuật số. Trong khi mức độ hài lòng của người tiêu dùng tại các ngân hàng và hiệp hội tín dụng thường tăng lên trong thời kỳ đại dịch, một số người tiêu dùng chỉ sử dụng kỹ thuật số, đặc biệt là trong thế hệ Z, cho biết các kênh di động đang thiếu, theo Nghiên cứu về sự hài lòng của ngân hàng bán lẻ mới nhất từ JD Power.

Nhiều tổ chức tài chính kỳ vọng người tiêu dùng sẽ quay trở lại mức độ hoạt động tài chính cá nhân nào đó khi đại dịch lắng xuống và ít nhất có một số bằng chứng để hỗ trợ điều này.

Tuy nhiên, ngày càng có nhiều công nhận rằng kỹ thuật số phải là một lựa chọn trong mọi tương tác của người tiêu dùng. Theo báo cáo, các tổ chức tài chính nhận ra tầm quan trọng của việc xây dựng trải nghiệm kỹ thuật số trực quan và có giá trị, vì họ có thể linh hoạt khi có thách thức phát sinh.

Biểu đồ 4: Kế hoạch hoặc sử dụng thực tế các công nghệ trải nghiệm khách hàng kỹ thuật số

|

|

Nguồn: The Financial Brand |

4. Rào cản đối với “công nghệ của tương lai”

Theo Appen (2021) dòng đầu tư vào trí tuệ nhân tạo (AI) trong không gian dịch vụ tài chính đã đặt ra những câu hỏi mới xung quanh tính bảo mật và tính minh bạch của dữ liệu.

Trong số những thách thức khác của AI trong các dịch vụ tài chính, những thách thức dưới đây đặc biệt cần thiết để giải quyết khi các thực tiễn quản lý dữ liệu phát triển với sự ra đời của các giải pháp AI mới cho thế giới nói chung và tại Việt Nam nói riêng. Các tổ chức phải nhận thức được những thách thức dự kiến như được mô tả dưới đây và xây dựng các biện pháp bảo vệ để duy trì đà phát triển.

Bảo mật và tuân thủ

Một trong những thách thức chính của AI trong các dịch vụ tài chính là lượng dữ liệu được thu thập có chứa thông tin nhạy cảm và bí mật đòi hỏi phải thực hiện các biện pháp bảo mật bổ sung. Đối tác dữ liệu phù hợp sẽ cung cấp nhiều tùy chọn bảo mật, bảo vệ dữ liệu mạnh mẽ với các chứng nhận và quy định, tiêu chuẩn bảo mật để đảm bảo dữ liệu khách hàng của bạn được xử lý thích hợp.

Nội địa hóa

Nội địa hóa đặc biệt quan trọng trong ngành dịch vụ tài chính. Bởi vì các công ty tài chính thường cần thiết kế các mô hình với nhiều thị trường mà họ phục vụ, điều cần thiết là phải tính đến những thách thức của AI trong các dịch vụ tài chính trên các ngôn ngữ, văn hóa và nhân khẩu học khác nhau để tùy chỉnh đúng trải nghiệm của khách hàng.

Tính minh bạch, khả năng giải thích và độ tin cậy

Việc tạo ra các mô hình AI cung cấp các dự đoán chính xác sẽ chỉ thành công nếu khách hàng được giải thích, hiểu và tin tưởng. Bởi vì thông tin khách hàng có thể được sử dụng để phát triển các mô hình này, họ sẽ muốn đảm bảo rằng thông tin cá nhân đang được thu thập, xử lý và lưu trữ một cách có trách nhiệm. Thậm chí một số sẽ muốn hiểu những điều cơ bản nhất về cách nó được sử dụng.

Dữ liệu đã được phân loại

Xây dựng tương lai công nghệ đủ nhạy bén với những thách thức nêu trên của AI trong các dịch vụ tài chính và điều đó thậm chí không ảnh hưởng đến đường dẫn dữ liệu. Việc kết nối hàng chục thành phần đường dữ liệu khác nhau và tích hợp rất nhiều API dựa trên các mối quan tâm về bảo mật và tuân thủ để tận dụng cả những dữ liệu bị gián đoạn không phải là điều dễ dàng.

Để một tổ chức tài chính thực hiện điều này hiệu quả, họ cần đảm bảo dữ liệu sẵn có được thu thập và cấu trúc một cách chính xác và thông tin cho phép các mô hình học máy dự đoán theo các mục tiêu kinh doanh được đề ra trong chương trình AI.

Bên cạnh những thách thức về mặt kỹ thuật thì còn có cả những hạn chế về mặt kinh tế xã hội. Theo Hồ Đắc Lộc và Huỳnh Châu Duy (2020), tiến bộ về AI và tự động hóa đang tạo ra cơ hội cho các doanh nghiệp phát triển, giải quyết nhiều vấn đề phức tạp toàn cầu và đem lại tăng trưởng kinh tế - xã hội trong kỷ nguyên cách mạng công nghiệp 4.0.

Tuy nhiên, trong sự phát triển này, các nhà hoạch định chính sách, các công ty, cũng như từng cá nhân cần phải đối diện để tìm ra giải pháp.

Việc tối đa hóa phát triển kinh tế - xã hội trên nền tảng công nghệ AI cần căn cứ vào hoàn cảnh cụ thể của từng quốc gia

Theo những nghiên cứu gần đây, tinh thần doanh nhân khởi nghiệp sẽ có tác động tích cực đến việc phát triển việc làm, tăng năng suất lao động, mở ra cơ hội đổi mới sáng tạo và tăng trưởng trong thời kỳ công nghệ phát triển như hiện nay.

Để thúc đẩy tinh thần này, các nhà hoạch định chính sách Việt Nam cần quan tâm đến việc xây dựng những chính sách đơn giản, cụ thể, sử dụng thuế và các ưu đãi khác để thúc đẩy hình thành, phát triển các doanh nghiệp vừa, nhỏ và siêu nhỏ.

Vấn đề chuyển đổi và đào tạo nhân lực phục vụ phát triển kinh tế - xã hội trong thời kỳ ứng dụng AI và tự động hóa sẽ cần một giải pháp đồng bộ giữa nhà nước - doanh nghiệp - cơ sở giáo dục bậc đại học

Khi AI và tự động hóa phát triển, ứng dụng rộng rãi trong các lĩnh vực đời sống, kinh tế - xã hội sẽ tạo ra rất nhiều việc làm mới nhưng cũng làm thay đổi, thậm chí thay thế hàng loạt công việc cũ, đặc biệt là lao động phổ thông đơn giản, lặp lại.

Theo dự đoán, tùy vào mức độ ứng dụng công nghệ, từ năm 2016-2030 sẽ có từ 10-800 triệu người mất việc làm do tự động hóa và ứng dụng AI. Tuy nhiên, cùng thời kỳ đó cũng sẽ tạo ra nhu cầu hơn 1 tỷ nhân lực chất lượng cao, với những yêu cầu hoàn toàn mới.

Theo thống kê, có khoảng 30% các hoạt động trong 60% các ngành nghề có thể được tự động hóa, từ thợ hàn đến các nhà môi giới hay các CEO sẽ phải làm việc cùng với máy móc.

Ở Việt Nam cũng như những nền giáo dục còn nhiều bất cập, việc đào tạo nhân lực đáp ứng nhu cầu mới đang trở thành thách thức lớn và đặc biệt cấp thiết, đòi hỏi sự nỗ lực của toàn xã hội, sự phối hợp đồng bộ từ phía chính phủ thông qua các chính sách hỗ trợ và đầu tư cho đào tạo nhân lực trong hệ thống giáo dục cũng như tại nơi làm việc...

Vấn đề an sinh xã hội cần phải được đặc biệt quan tâm đối với lực lượng lao động trong những ngành nghề bị ảnh hưởng mạnh mẽ của AI và tự động hóa

Các nhà hoạch định chính sách Việt Nam cần chuẩn bị ngân sách để hỗ trợ đào tạo lại và thúc đẩy hoạt động học tập suốt đời đối với nhân lực cần chuyển đổi, tạo động lực hình thành việc làm song hành với kế hoạch quốc gia, đặc biệt là những kế hoạch đòi hỏi nhân lực phổ thông lớn.

Các cơ sở đào tạo phải phối hợp với doanh nghiệp để đưa ra phương án đào tạo phù hợp với năng lực, yêu cầu và có tính kinh tế, góp phần giải quyết vấn đề chuyển đổi nhân lực cho toàn xã hội.

Để đảm bảo tiếp tục phát triển kinh tế - xã hội, đem lại thịnh vượng cho quốc gia, song song với việc tận dụng những thành tựu phát triển công nghệ AI và tự động hóa hiệu quả, các nhà hoạch định chính sách cần sớm xem xét các giải pháp cho những thách thức về xã hội trong tiến trình chuyển đổi cách mạng công nghiệp 4.0 nhanh chóng và mạnh mẽ hiện nay.

Tài liệu tham khảo:

- Hồ Đắc Lộc và Huỳnh Châu Duy. (2020). Phát triển trí tuệ nhân tạo tại Việt Nam: Thực trạng và giải pháp. https://vjst.vn/vn/tin-tuc/2677/phat-trien-tri-tue-nhan-tao-tai-viet-nam--thuc-trang-va-giai-phap.aspx

- Phan Thu. 2021. Ứng dụng trí tuệ nhân tạo trong hoạt động ngân hàng. https://laodong.vn/tien-te-dau-tu/ung-dung-tri-tue-nhan-tao-trong-hoat-dong-ngan-hang-876770.ldo

- T.D.V. (2021). Trí tuệ nhân tạo - ‘chìa khóa’ bứt phá trong ngành tài chính ngân hàng. https://tuoitre.vn/tri-tue-nhan-tao-chia-khoa-but-pha-trong-nganh-tai-chinh-ngan-hang-2021042216561166.htm

- Thạch Bình. (2020). Ngân hàng số chuyển mình với công nghệ AI. https://thoibaonganhang.vn/ngan-hang-so-chuyen-minh-voi-cong-nghe-ai-109338.html

- Appen. (2021). The Four Key Challenges of AI in Financial Services. https://appen.com/blog/key-challenges-of-ai-in-financial-services/

- A.M. Turing. (1950). Computing Machinery and Intelligence. Mind 49: 433-460. https://www.csee.umbc.edu/courses/471/papers/turing.pdf

- IBM. (2020). What is artificial intelligence?. https://www.ibm.com/cloud/learn/what-is-artificial-intelligence

- Jamie Fry. (2021). Application of AI in Finance. https://jelvix.com/blog/ai-in-finance

- John McCarthy. (2004). What is artificial intelligence?. https://homes.di.unimi.it/borghese/Teaching/AdvancedIntelligentSystems/Old/IntelligentSystems_2008_2009/Old/IntelligentSystems_2005_2006/Documents/Symbolic/04_McCarthy_whatisai.pdf

- Stuart Russell và Peter Norvig. (2020). Artificial Intelligence: A Modern Approach, 4th US ed.

- The Financial Brand. (2021). Customer Experience Trends in Financial Services for 2021. https://thefinancialbrand.com/115512/customer-experience-trends-in-banking-for-2021/

* Theo TS. Đào Lê Kiều Oanh - Hà Thị Ngọc Hải - Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 23 năm 2021.

Bài đăng lại trên: https://thitruongtaichinhtiente.vn/tri-tue-nhan-tao-trong-linh-vuc-tai-chinh-thuc-tien-ap-dung-va-thach-thuc-41843.html.