Bàn về chính sách ưu đãi đầu tư của Việt Nam đối với doanh nghiệp FDI

Bài viết khái quát hiệu quả hoạt động của các doanh nghiệp có vốn đầu tư trực tiếp nước ngoài tại Việt Nam (FDI) giai đoạn từ 2012 – 2017, từ việc phân tích những chính sách ưu đãi trong đầu tư đối với loại hình doanh nghiệp này, tác giả đề xuất một số giải pháp nâng cao hiệu quả thu hút và quản lý vốn đầu tư nước ngoài vào Việt Nam.

Tình hình hoạt động của các doanh nghiệp FDI

Đầu tư nước ngoài đóng vai trò là một trong những động lực quan trọng thúc đẩy tăng trưởng kinh tế của Việt Nam, mức đóng góp của khu vực đầu tư nước ngoài trong GDP của cả nước tăng từ 9,3% năm 1995 lên 19,6% năm 2017. Bên cạnh đó, năng suất lao động của khu vực đầu tư nước ngoài luôn ở mức cao, đóng góp không nhỏ trong việc nâng cao năng suất lao động của nền kinh tế. Theo thống kê, tính đến hết tháng 12/2017, doanh nghiệp (DN) có vốn đầu tư trực tiếp nước ngoài (FDI) là 21.456 DN.

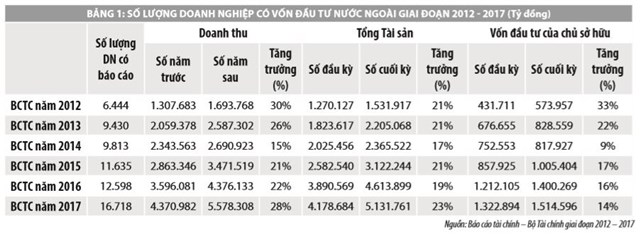

Số liệu tổng hợp báo cáo tài chính (BCTC) của DN có vốn FDI từ năm 2011 đến năm 2017 cho thấy, quy mô hoạt động sản xuất kinh doanh của DN có vốn FDI luôn duy trì tăng trưởng ở mức cao. Tính riêng trong năm 2017, doanh thu của DN có vốn FDI tăng 28% so với năm 2016. Tốc độ tăng doanh thu nói trên cao hơn tốc độ tăng tài sản (22%) và tốc độ tăng của vốn đầu tư của chủ sở hữu (14%) cho thấy, hoạt động sản xuất kinh doanh của DN có vốn FDI rất thuận lợi.

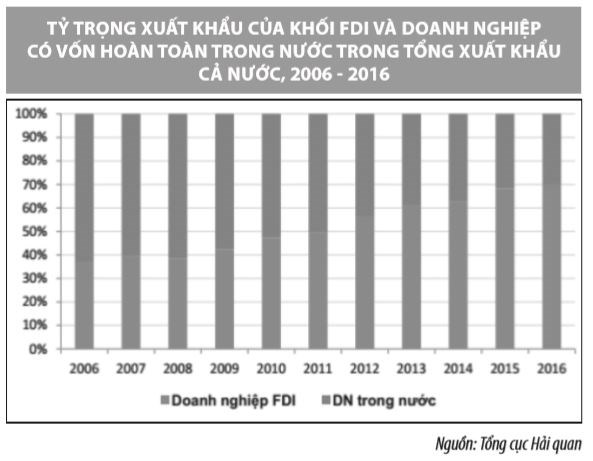

DN FDI đóng góp quan trọng vào kim ngạch xuất nhập khẩu của khu vực FDI, chiếm tỷ trọng ngày càng cao trong tổng kim ngạch xuất khẩu của cả nước (năm 2017 chiếm tới 72,6%). DN FDI đóng góp đáng kể vào ngân sách nhà nước (NSNN) qua các năm: Năm 2012, là hơn 83 nghìn tỷ đồng; năm 2013 hơn 111 nghìn tỷ đồng; năm 2014 hơn 123 nghìn tỷ đồng; năm 2015 hơn 140 nghìn tỷ đồng; năm 2016 là 161 nghìn tỷ đồng, chiếm 19% tổng thu của NSNN; năm 2017 chiếm 14,5% tổng thu của NSNN.

Tuy nhiên, tốc độ tăng về số nộp NSNN (7%) của khu vực FDI năm 2017 so với năm 2016 thấp hơn tốc độ tăng về lợi nhuận trước thuế (19,2%) và lợi nhuận sau thuế (22,6%) cho thấy, đóng góp vào NSNN của DN FDI tăng trưởng chậm hơn so với tăng trưởng của năng lực hoạt động. Điều này được lý giải một phần do DN FDI được hưởng nhiều ưu đãi về thuế thu nhập DN (TNDN) khi đầu tư lớn vào các ngành, lĩnh vực ưu đãi và đặc biệt ưu đãi đầu tư.

Đánh giá chính sách ưu đãi tài chính

Việt Nam đã liên tục hoàn thiện thể chế, chính sách ưu đãi về tài chính để thu hút và quản lý tốt hơn nguồn lực đầu tư nước ngoài. Tựu chung lại, các ưu đãi về tài chính tập trung vào 3 lĩnh vực: (i) Ưu đãi về thuế TNDN, (ii) Ưu đãi về thuế xuất nhập khẩu và (iii) Ưu đãi về tài chính đất đai. Cụ thể:

Ưu đãi về thuế thu nhập doanh nghiệp

Từ năm 1987 đến năm 1994, Chính phủ triển khai công cuộc cải cách thuế giai đoạn 1 nhằm tạo môi trường cho mọi thành phần kinh tế phát triển, thu hút đầu tư nước ngoài. Giai đoạn này, đối với khu vực đầu tư nước ngoài, thuế suất phổ thông của thuế lợi tức là 25%. Ngoài ra, còn có thuế suất ưu đãi thấp hơn là 10%, 15% hoặc 20% áp dụng đối với các dự án khuyến khích đầu tư. DN hoạt động theo Luật Đầu tư nước ngoài được miễn thuế lợi tức tối đa 4 năm kể từ khi bắt đầu kinh doanh, giảm 50% số thuế phải nộp tối đa trong 4 năm tiếp theo (tuỳ theo lĩnh vực ngành nghề khuyến khích đầu tư hoặc địa bàn hoạt động).

Từ năm 1995-2000, Việt Nam thực hiện cải cách thuế giai đoạn 2 trong bối cảnh Việt Nam đã bắt đầu tham gia vào các hiệp định thương mại quốc tế và song phương. Năm 1999, Luật Thuế TNDN đã thay thế cho Luật Thuế lợi tức. Theo đó, pháp luật thuế TNDN cho phép áp dụng nhiều ưu đãi để khuyến khích đầu tư như: Các cơ sở sản xuất mới thành lập được miễn thuế 2 năm đầu, được giảm 50% trong 2 năm tiếp theo. Nếu đầu tư vào những lĩnh vực, ngành nghề, vùng kinh tế được ưu đãi đầu tư sẽ hưởng mức thuế suất thấp hơn các dự án khác. Thời gian miễn giảm cao nhất là 13 năm (4 năm miễn, 9 năm giảm)...

Giai đoạn 2001 - 2010, nền kinh tế Việt Nam có những bước phát triển nhất định sau nhiều năm thu hút vốn FDI và áp dụng Luật Khuyến khích đầu tư trong nước. Tuy nhiên, việc thực hiện các cam kết quốc tế đa phương và song phương dẫn đến sự cắt giảm đáng kể nguồn thu từ thuế nhập khẩu, Việt Nam đã tiến hành cải cách thuế giai đoạn 3 với ba mục tiêu sau: đơn giản, công bằng, hiệu quả.

Để khuyến khích đầu tư trên cơ sở vẫn đảm bảo nguồn thu, Nhà nước đã giảm gánh nặng thuế qua việc giảm thuế suất, đơn giản hóa hệ thống thuế, mở rộng đối tượng chịu thuế, bỏ thuế chuyển lợi nhuận ra nước ngoài từ năm 2003. Thời kỳ này, chính sách thuế đã góp phần hướng tới xóa bỏ sự phân biệt, đối xử giữa các thành phần kinh tế, giữa DN trong nước với DN FDI.

Từ năm 2011 đến nay, Chính phủ thực hiện cải cách thuế giai đoạn 4. Trong giai đoạn này, bối cảnh kinh tế của đất nước có nhiều thay đổi. Sau cuộc khủng hoảng kinh tế, tài chính thế giới năm 2008, cộng với sự tăng trưởng dựa trên khai thác tài nguyên thiên nhiên, vốn và lao động chất lượng thấp, giá rẻ đã làm cho tốc độ tăng trưởng kinh tế của Việt Nam chậm lại. Trong bối cảnh đó, Việt Nam phải thay đổi mô hình tăng trưởng theo hướng nâng cao chất lượng, đảm bảo tính bền vững.

Bên cạnh việc giảm mức thuế suất phổ thông qua các lần sửa Luật Thuế TNDN (giai đoạn 2004-2008 là 28%, giai đoạn 2009-2013 là 25%, giai đoạn 2014-2015 là 22% và từ ngày 1/1/2016 đến nay là 20%), việc quy định ưu đãi thuế TNDN ở mức cao đối với một số lĩnh vực mũi nhọn cần khuyến khích đầu tư đã góp phần thu hút đầu tư, khuyến khích kinh doanh, tạo thuận lợi cho DN tăng tích lũy, tăng đầu tư vào nền kinh tế, thúc đẩy tăng trưởng.

Ưu đãi về thuế xuất nhập khẩu

Từ năm 1991, chính sách thuế nhập khẩu đã cho phép miễn thuế nhập khẩu đối với các hàng hóa tạo tài sản cố định của các DN FDI, nguyên liệu nhập khẩu để gia công cho phía nước ngoài. Giai đoạn 1995-2000, Chính phủ tiếp tục cải cách thuế xuất nhập khẩu theo nguyên tắc ưu tiên khuyến khích nhập khẩu máy móc thiết bị, vật tư, nguyên liệu phục vụ cho sản xuất (hầu hết thuế nhập khẩu là 0%) hơn là hàng tiêu dùng; ưu tiên khuyến khích xuất khẩu hàng hóa đã qua chế biến (thuế suất 0%) hơn là đối với hàng hoá ở dạng nguyên liệu thô. Tháng 7/1995, Việt Nam chính thức tham gia vào Khu vực thương mại tự do ASEAN (AFTA) và ký kết Hiệp định về thuế quan ưu đãi có hiệu lực chung (CEPT).

Từ năm 2001 đến nay, Việt Nam tiếp tục hoàn thiện chính sách thuế xuất khẩu, thuế nhập khẩu nhằm đáp ứng các cam kết quốc tế. Tính đến tháng 9/2019, Việt Nam đã tham gia đàm phán và thực thi 17 hiệp định thương mại tự do. Nhằm đáp ứng các yêu cầu cam kết hội nhập, đồng thời hoàn thiện các chính sách ưu đãi xuất khẩu và thu hút FDI, Luật Thuế xuất khẩu, thuế nhập khẩu tiếp tục được cập nhật, sửa đổi trong các năm 2001, 2005 và 2016 như: Bổ sung thêm DN công nghệ cao, DN khoa học và công nghệ, tổ chức khoa học và công nghệ được miễn thuế nhập khẩu đối với nguyên liệu, vật tư, linh kiện trong nước chưa sản xuất được trong thời hạn 05 năm kể từ khi bắt đầu sản xuất...

Ưu đãi về tài chính đất đai

Sự ra đời của Luật Đất đai năm 1993 đánh dấu bước phát triển quan trọng trong chính sách tài chính đất đai bằng hàng loạt các quy định mang tính tiến bộ, từng bước phù hợp với cơ chế thị trường. Bên cạnh đó, đã có các quy định về ưu đãi miễn, giảm tiền sử dụng đất, tiền thuê đất, thuê mặt nước góp phần cải thiện môi trường đầu tư, giải quyết hợp lý lợi ích giữa Nhà nước với người sử dụng đất.

Giai đoạn từ năm 2005 đến nay, để hỗ trợ DN, Chính phủ đã ban hành nhiều chính sách, giải pháp hỗ trợ, cụ thể như: (i) Giảm 50% tiền thuê đất trong giai đoạn từ năm 2011-2014; (ii) Điều chỉnh giảm mức tỷ lệ (%) tính đơn giá thuê đất chung từ 1,5% (quy định tại Nghị định số 121/2010/NĐ-CP) xuống còn 1% (quy định tại Nghị định số 46/2014/NĐ-CP) và UBND cấp tỉnh quy định cụ thể mức tỷ lệ (%) trong khung từ 0,5% đến 3% theo từng khu vực, tuyến đường tương ứng với từng mục đích sử dụng đất để áp dụng thu tiền thuê đất tại địa phương; (iii) Quy định áp dụng hệ số điều chỉnh giá đất trong xác định giá đất tính thu tiền thuê đất đối với thửa đất hoặc khu đất mà giá trị của diện tích tính thu tiền thuê đất tính theo giá đất trong Bảng giá đất dưới 30 tỷ đồng đối với các thành phố trực thuộc trung ương; dưới 10 tỷ đồng đối với các tỉnh miền núi, vùng cao; dưới 20 tỷ đồng đối với tỉnh còn lại.

Để thu hút đầu tư, tăng cường quản lý, sử dụng có hiệu quả nguồn lực tài chính đất đai tại các khu kinh tế, khu công nghệ cao Chính phủ đã ban hành Nghị định số 35/2017/NĐ-CP ngày 3/4/2017 quy định thu tiền sử dụng đất, thu tiền thuê đất, thuê mặt nước trong khu kinh tế, khu công nghệ cao với nhiều ưu đãi.

Những tác động của các chính sách ưu đãi tài chính đến thu hút doanh nghiệp FDI

Những tác động tích cực

- Chính sách ưu đãi thuế đã góp phần nhất định vào việc động viên, thu hút các nguồn lực đặc biệt là các nhà đầu tư nước ngoài vào đầu tư phát triển sản xuất kinh doanh, thúc đẩy xuất khẩu và bảo đảm cho nền kinh tế tăng trưởng.

- Các chính sách ưu đãi thuế đảm bảo mục tiêu hội nhập kinh tế quốc tế, phù hợp với xu hướng phát triển, phù hợp với các điều ước, cam kết quốc tế mà Việt Nam đã ký kết hoặc tham gia hoặc đang trong quá trình đàm phán.

- Tạo ra môi trường minh bạch, thuận lợi thúc đẩy thu hút vốn đầu tư nước ngoài, khuyến khích các DN mới được thành lập hoặc đầu tư thêm vốn, mở rộng quy mô, nâng cao năng lực sản xuất.

- Tạo ra sự chuyển dịch tích cực về cơ cấu và tỷ trọng giữa các ngành, vùng, miền.

- Thông qua chính sách ưu đãi, miễn giảm thuế TNDN đã có tác dụng thúc đẩy tăng trưởng kinh tế, qua đó đảm bảo nguồn thu cho NSNN.

- Kể từ ngày 01/01/2004, khi Luật Thuế TNDN số 09/2003/QH11 có hiệu lực thi hành đã thống nhất chính sách ưu đãi thuế (cả về điều kiện ưu đãi và mức ưu đãi) đối với mọi loại hình DN không có sự phân biệt giữa DN trong nước và DN FDI, qua đó tạo môi trường pháp lý bình đẳng trong sản xuất kinh doanh để cùng cạnh tranh và phát triển giữa DN trong nước và DN FDI.

- Theo đánh giá từ các địa phương cho thấy, các chính sách ưu đãi đất đai hiện hành về cơ bản là phù hợp, đồng bộ các quy định của pháp luật về quản lý thuế, đất đai và đầu tư. Các quy định về ưu đãi đất đai góp phần thực hiện chính sách của Nhà nước đối với các đối tượng cần được ưu đãi, hỗ trợ và các lĩnh vực cần được khuyến khích đầu tư. Đồng thời, chính sách ưu đãi đất đai đã và đang phát huy vai trò như là một công cụ nhằm thu hút đầu tư vào các khu vực có điều kiện kinh tế - xã hội khó khăn, các lĩnh vực ưu tiên đầu tư; từ đó, có tác động tích cực vào công cuộc xóa đói, giảm nghèo, tạo thêm công ăn việc làm, cải thiện đời sống của người dân tại các vùng khó khăn, vùng biên giới, hải đảo.

Một số hạn chế, tồn tại

Bên cạnh những tác động tích cực trên chính sách ưu đãi tài chính cũng bộc lộ một số hạn chế, tồn tại sau:

- Mặc dù, chính sách ưu đãi thuế áp dụng thống nhất cho các thành phần kinh tế, tuy nhiên khu vực kinh tế có vốn FDI đang được hưởng nhiều hơn từ chính sách ưu đãi:

+ Tỷ trọng về số thuế TNDN được ưu đãi miễn, giảm của DN có vốn FDI trên tổng số thuế TNDN được miễn giảm của DN cả nước là 76%.

+ Tỷ lệ về số thuế TNDN được ưu đãi miễn, giảm của DN có vốn FDI trên tổng số thuế TNDN phải nộp tính theo thuế suất phổ thông là 48%, trong khi tỷ lệ này của DNNN là 4,6%, DN ngoài quốc doanh là 14%.

- Việc lồng ghép chính sách xã hội vào chính sách ưu đãi thuế TNDN làm cho chính sách thuế thêm phức tạp, khó quản lý, dễ tạo sơ hở để DN lợi dụng giảm thuế phải nộp, gây nên tình trạng bất công bằng trong động viên thuế giữa các đối tượng.

- Chính sách ưu đãi không ổn định nên DN không dự tính trước được hiệu quả kinh doanh trong trung và dài hạn cũng là nguyên nhân hạn chế việc thu hút đầu tư trong và ngoài nước thúc đẩy nền kinh tế phát triển.

Định hướng nâng cao hiệu quả thu hút và quản lý FDI

Nhằm nâng cao chất lượng, hiệu quả thu hút FDI, thời gian tới cần triển khai các nội dung sau:

Quan điểm về xây dựng chính sách ưu đãi

Cần có các nghiên cứu để xây dựng hệ thống chính sách pháp luật minh bạch, đơn giản, tránh chồng chéo, không thống nhất giữa các văn bản luật gây khó khăn cho nhà đầu tư trong nước cũng như nước ngoài. Quan điểm về thu hút FDI cần thay đổi theo hướng ưu đãi thuế không phải là yếu tố quyết định. Để đảm bảo được tính hiệu quả của các chính sách ưu đãi thuế thì các yêu cầu về đảm bảo ổn định kinh tế vĩ mô, sự ổn định và minh bạch của thể chế có ý nghĩa rất quan trọng.

Về chính sách ưu đãi thuế

Cần bám sát mục tiêu, giải pháp nhằm cơ cấu lại NSNN, quản lý nợ công theo Nghị quyết số 07-NQ/TW ngày 18/11/2016 của Bộ Chính trị và Nghị quyết số 25/2016/QH14 của Quốc hội. Theo đó, cải cách ưu đãi thuế nhằm tạo sự chuyển biến trong phân bổ nguồn lực, khuyến khích và thu hút đầu tư có chọn lọc để phát triển các vùng có điều kiện kinh tế - xã hội khó khăn. Khuyến khích ưu đãi thuế vào các ngành sản xuất các sản phẩm có giá trị gia tăng lớn; Thống nhất toàn bộ ngành, lĩnh vực, địa bàn ưu đãi thuế được quy định tại các luật Thuế, không thực hiện theo các luật chuyên ngành.

Chính sách ưu đãi tài chính khác

Rà soát, hoàn thiện chính sách ưu đãi về đất đai để đảm bảo tính đồng bộ giữa pháp luật đất đai, pháp luật về đầu tư và các chính sách khác của Nhà nước; Xác định rõ đối tượng được hưởng ưu đãi về đất đai để ưu đãi của Nhà nước đến được trực tiếp với người được thụ hưởng. Việc ưu đãi phải thực chất và chỉ nên thực hiện đối với các dự án đầu tư vào các lĩnh vực phát triển cơ sở hạ tầng kinh tế, kỹ thuật, cơ sở hạ tầng xã hội, bảo vệ môi trường, đầu tư vào địa bàn kinh tế - xã hội khó khăn, đặc biệt khó khăn và các đối tượng chính sách.

Chính sách quản lý hoạt động FDI

- Cần xây dựng, hoàn thiện hệ thống cơ sở dữ liệu, thông tin quốc gia về đầu tư đồng bộ, thông suốt về DN có vốn FDI để các cơ quan trung ương, địa phương tổng hợp, đánh giá, giám sát hiệu quả, kịp thời.

- Cần nghiên cứu, xây dựng cơ chế kiểm soát để hạn chế các DN có vốn FDI lỗ lũy kế, lỗ mất vốn nhưng vẫn tiếp tục đầu tư mở rộng để được hưởng ưu đãi thuế.

- Các cơ quan quản lý nhà nước tại địa phương cần tăng cường năng lực giám sát tình hình tài chính và hoạt động sản xuất kinh doanh của các DN FDI; công khai, minh bạch thông tin về hoạt động và tình hình tài chính của các DN FDI, để sớm phát hiện và phòng ngừa các nguy cơ gây bất ổn kinh tế - xã hội.

Tài liệu tham khảo

1. Bộ Tài chính (2019), Báo cáo đánh giá thực trạng hoạt động của doanh nghiệp FDI và chính sách ưu đãi đầu tư hiện nay;

2. Bộ Kế hoạch và Đầu tư, Tình hình doanh nghiệp FDI sau hơn 30 năm mở cửa, https://dangkykinhdoanh.gov.vn/;

3. Lê Xuân Trường, Chính sách thuế thu hút doanh nghiệp có vốn đầu tư trực tiếp nước ngoài vào Việt Nam,Tạp chí Tài chính (6/2019);

4. Lương Xuân Dương, Đầu tư trực tiếp nước ngoài vào Việt Nam giai đoạn 1988 – 2018 và một số giải pháp, Tạp chí Tài chính (6/2019).