Bàn về sự hài lòng của khách hàng cá nhân tại Ngân hàng Bưu điện Liên Việt Sóc Trăng

Bài viết nghiên cứu các yếu tố ảnh hưởng đến sự hài lòng của khách hàng cá nhân về sản phẩm tiền gửi tại Ngân hàng thương mại cổ phần Bưu điện Liên Việt - Chi nhánh Sóc Trăng bằng phương pháp thu thập dữ liệu sơ cấp 385 khách hàng đã và đang gửi tiết kiệm và sử dụng phương pháp hồi quy đa biến.

Kết quả nghiên cứu đã tìm ra 5 yếu tố tác động đến sự hài lòng của khách hàng gửi tiết kiệm tại Ngân hàng này là: Sự tin cậy; phương tiện hữu hình; sự đảm bảo; sự cảm thông; mạng lưới phòng giao dịch. Trong đó, phương tiện hữu hình, sự đảm bảo, sự cảm thông, mạng lưới phòng giao dịch là những yếu tố tác động mạnh đến sự hài lòng của khách hàng gửi tiết kiệm.

Hệ thống ngân hàng thương mại (NHTM) ngày nay đang phát triển mạnh mẽ và được xem như xương sống của nền kinh tế. Trong điều kiện thị trường chứng khoán và thị trường tiền tệ chưa phát triển mạnh mẽ như Việt Nam, hệ thống ngân hàng giữ vai trò chủ lực trong việc làm trung gian giữa tiết kiệm và đầu tư, giữa tác nhân thừa vốn và tác nhân thiếu vốn. Hoạt động huy động vốn được xem là một trong các hoạt động cơ bản và có tính chất quan trọng nhất. Tuy nhiên, nguồn vốn huy động của hệ thống NHTM còn chiếm tỷ trọng khá nhỏ so với nguồn vốn nhàn rỗi của toàn xã hội. Có rất nhiều yếu tố ảnh hưởng đến lượng tiền gửi của khách hàng tại ngân hàng như chất lượng dịch vụ, lãi suất, thương hiệu...

Thực trạng hoạt động của NHTMCP Bưu điện Liên Việt Chi nhánh Sóc Trăng (LienVietPostBank Sóc Trăng) cho thấy, Ngân hàng đã và đang tìm mọi hình thức và biện pháp nhằm khai thác tối đa nguồn vốn tiềm tàng trong các tổ chức kinh tế và dân cư để có một nguồn vốn ổn định và phong phú hơn, phù hợp với nhu cầu đầu tư. Tuy nhiên, vẫn còn những hạn chế trong hoạt động huy động tiền gửi khách hàng, đặc biệt là hoạt động tiền gửi tiết kiệm cá nhân. Vì vậy, thông qua nghiên cứu về các yếu tố ảnh hưởng đến sự hài lòng của khách hàng cá nhân khi gửi tiết kiệm tại LienVietPostBank Sóc Trăng, nhóm tác giả mong muốn đề xuất một số hàm ý chính sách giúp những nhà quản trị LienVietPostBank sẽ có giải pháp nhằm nâng cao sự hài lòng của khách hàng và gia tăng năng lực cạnh tranh của ngân hàng trong tình hình có nhiều biến động hiện nay và trong tương lai.

Cơ sở lý thuyết và các nghiên cứu liên quan

Trên thế giới, D.Ravichandran (2012) đã điều tra mức độ hài lòng của khách hàng trong các ngân hàng nhà nước thông qua phân tích chiến lược kết hợp tiếp thị. Chiến lược hỗn hợp tiếp thị được xem như chiến lược chính để giành được lợi thế cạnh tranh. Mục tiêu của nghiên cứu là đánh giá mức độ hài lòng của sản phẩm, giá cả, địa điểm, thăng tiến, con người, thể chất bằng chứng và quy trình (Dịch vụ tiếp thị Mix: 7Ps) giữa các ngân hàng nhà nước thông qua bảng câu hỏi với 150 người được khảo sát. Bảng 50 câu hỏi cho mỗi ngân hàng đã được phát ngẫu nhiên và số liệu thứ cấp được thu thập thông qua sách, tạp chí và báo cáo hàng năm.

Đánh giá sự hài lòng của khách hàng trong ngành Ngân hàng dựa trên nhận thức của khách hàng về chất lượng dịch vụ, nghiên cứu của Haitham Ahmed Akgam (2013) sử dụng dữ liệu sơ cấp thu thập được thông qua bảng câu hỏi khảo sát phương pháp phân tích độ tin cậy bằng cuộc khảo sát với 204 khách hàng dưới sự hỗ trợ của chương trình SPSS cho kết quả là có 3 biến độc lập có ảnh hưởng đến sự hài lòng của khách hàng trong ngành Ngân hàng tại Libya gồm: Chất lượng dịch vụ; Lòng trung thành của khách hàng; Sự đảm bảo an toàn.

Jobyra Afsana (2014) nghiên cứu mức độ hài lòng của khách hàng cá nhân khi sử dụng dịch vụ tiền gửi ở các NHTM khác nhau tại Bangladesh. Kết quả nghiên cứu cho thấy, có 5 yếu tố ảnh hưởng đến mức độ hài lòng gồm: Độ tin cậy; phản hồi; đảm bảo; sự đồng cảm; phương tiện hữu hình. Yếu tố quan trọng nhất người gửi tiền hài lòng là việc mở tài khoản dễ dàng, thủ tục nhanh gọn và yếu tố phụ được đồng ý ít nhất là phí liên quan đến tài khoản.

Nghiên cứu về chất lượng dịch vụ - vấn đề thu hút sự quan tâm của nhiều nhà nghiên cứu và doanh nghiệp, Nguyễn Thành Công (2015) đã hệ thống hóa 10 mô hình đo lường: Mô hình chất lượng kỹ thuật – chức năng củ Gronroos (1984)-SQ1; Mô hình chất lượng khoảng cách của Parasuraman & ctg (1985)-SQ2; Mô hình Bankserv của Avkiran (1994)-SQ3; Mô hình các nhân tố chất lượng dịch vụ dựa trên sự hài lòng của Johnston (1997)-SQ4; Mô hình BSQ của Bahia & Nantel (2000)-SQ5; Mô hình chất lượng dịch vụ củ Sureshchander & ctg (2001)-SQ6; Mô hình Systra-SQ của Aldaigan & Buttle (2002)-SQ7; Mô hình CBSQ của Xin Guo & ctg (2008)-SQ8; Mô hình chất lượng dịch vụ của Kumar & ctg (2009)-SQ9; Mô hình Banqual-R của Tsoukatos & Mastroianni (2010)-SQ10. Kết quả nghiên cứu cho thấy, các vấn đề nghiên cứu về chất lượng dịch vụ ngân hàng đã liên tục phát triển cả về chiều rộng lẫn chiều sâu.

Trong khi đó, nghiên cứu của Phan Đình Khôi, Thái Văn Đại, Hoàng Triệu Huy và Nguyễn Quốc Thái (2015) lại vận dụng mô hình Serqual kết hợp với mô hình Logit và sử dụng các biến kiểm soát để xác định các yếu tố ảnh hưởng đến mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại Agribank Vĩnh Long. Số liệu được thu thập thông qua phiếu khảo sát 130 khách hàng có gửi tiền tiết kiệm tại chi nhánh. Kết quả cho thấy, 4 yếu tố chính ảnh hưởng đến sự hài lòng của khách hàng bao gồm: Sự đáp ứng; Cơ sở vật chất; Năng lực phục vụ; Sự an tâm.

Ngô Nguyễn Diễm Khanh (2017) nghiên cứu xác định các yếu tố của chất lượng dịch vụ tiền gửi tiết kiệm ảnh hưởng đến sự hài lòng của khách hàng và đánh giá mức độ hài lòng của khách hàng đối với dịch vụ gửi tiền tiết kiệm tại BIDV Bà Rịa - Vũng Tàu. Tác giả tiến hành xây dựng mô hình nghiên cứu thông qua phương pháp phân tích độ tin cậy của thang đo bằng hệ số Cronbach’s Alpha, phân tích nhân tố khám phá EFA, phân tích hồi quy bội thông qua khảo sát 300 khách hàng hiện đang sử dụng dịch vụ ảnh hưởng đến sự hài lòng của khách hàng khi gửi tiền được hình thành trên cơ sở mối tương quan thuận với các thành phần: Mức độ đáp ứng; Độ tin cậy; Cảm nhận về giá; Năng lực; Tính hữu hình. Kết quả cho thấy, yếu tố của chất lượng dịch vụ ảnh hưởng mạnh nhất đến sự hài lòng của khách hàng.

Trong khi đó, Phạm Xuân Thành (2017) đã tiến hành nghiên cứu xác định một số nhân tố chủ yếu ảnh hưởng đến sự hài lòng của khách hàng cá nhân về chất lượng dịch vụ ngân hàng VietinBank - Chi nhánh Đồng Tháp dựa trên việc khảo sát 350 khách hàng đang sinh sống tại tỉnh Đồng Tháp với phương pháp chọn mẫu thuận tiện. Thang đo Servperf (Cronin và Taylor, 1992) được sử dụng và hiệu chỉnh cùng phương pháp phân tích độ tin cậy Cronbach’s Alpha, phân tích nhân tố khám phá EFA và phân tích hồi quy bội. Kết quả tìm thấy 4 yếu tố chủ yếu ảnh hưởng đến sự hài lòng của khách hàng cá nhân về chất lượng dịch vụ ngân hàng bao gồm: Tin cậy; Cảm thông; Hữu hình; Thông tin sản phẩm.

Phương pháp nghiên cứu

Nhóm tác giả tiến hành khảo sát 385 khách hàng cá nhân trong số 9.991 khách hàng cá nhân (Khách hàng tiền gửi tiết kiệm tại LienVietPostBank trụ sở Chi nhánh Sóc Trăng và 9 phòng giao dịch trực thuộc), sai số chuẩn 5% tức là độ tin cậy đạt 95% (áp dụng công thức tính cỡ mẫu với trường hợp tổng thể nhỏ hơn 10.000 của tác giả Nguyễn Đình Thọ, 2008).

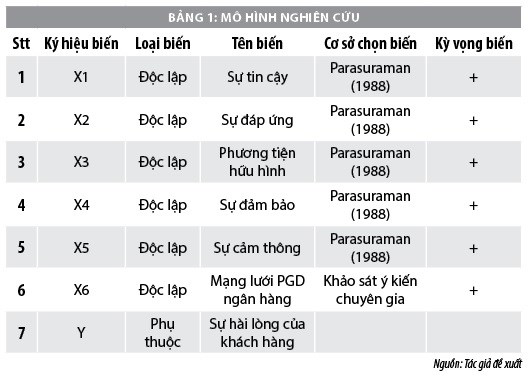

Dựa vào mô hình nghiên cứu tác giả đề xuất từ bảng 1, tác giả xây dựng mô hình hồi quy có dạng:

Yi = β0 + X1β1 + X2β2 + X3β3 + X4β4 + X5β5 + X6β6 + εi.

Trong đó: X1 đến X6 là biến độc lập thứ p tại quan sát thứ i ; Y là biến phụ thuộc.

Thang đo được xây dựng trên cơ sở lý thuyết về xây dựng thang đo, tham khảo các thang đo đã được phát triển trên thế giới như thang đo SERVQUAL (Parasuraman & ctg, 1988; Lê Văn Huy & ctg, 2008), các nghiên cứu mẫu về chất lượng dịch vụ và sự hài lòng khách hàng. Chúng được điều chỉnh và bổ sung cho phù hợp với dịch vụ tiền gửi tiết kiệm tại Chi nhánh ngân hàng LienVietPostBank Sóc Trăng và dựa vào kết quả của nghiên cứu sơ bộ.

Kết quả nghiên cứu

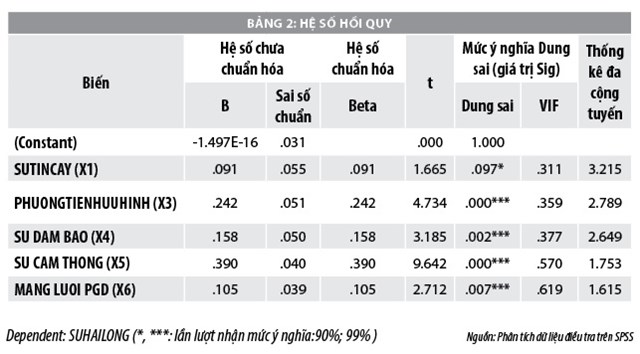

Kết quả hồi quy đa biến:

Phân tích hồi quy tuyến tính sẽ giải quyết được mục tiêu nghiên cứu cũng như giả thuyết đã đề ra là có mối quan hệ tuyến tính cùng chiều giữa các thành phần chất lượng dịch vụ với sự hài lòng khách hàng, thành phần nào tác động mạnh nhất sẽ được thực hiện bằng phương trình hồi quy tuyến tính.

Biến X1 tương quan có ý nghĩa với biến Y với độ tin cậy trên 90%. Biến phương tiện hữu hình có Sig. < 0,01. Do đó, biến X3 tương quan có ý nghĩa với biến Y với độ tin cậy 99%.

Biến sự đảm bảo có Sig. = 0,002< 0,01. Do đó, biến X4 tương quan có ý nghĩa với biến Y với độ tin cậy 99%. Biến sự cảm thông có Sig. <0,01. Do đó, biến X5 tương quan có ý nghĩa với biến Y với độ tin cậy 99%.

Biến mạng lưới phòng giao dịch có Sig. = 0,007 < 0,01. Do đó, biến X6 tương quan có ý nghĩa với biến Y với độ tin cậy 99%.

Từ kết quả trên cho thấy, 05 biến có ý nghĩa. Có thể viết phương trình hồi quy dự đoán mức độ tác động của các yếu tố đến sự hài lòng của khách hàng như sau:

Y = 0,000 + 0.091X1 + 0,242X3 + 0,158X4 + 0,39X5 + 0,105X6.

Thảo luận kết quả hồi quy:

Nhân tố Sự tin cậy (X1) tương quan thuận với sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng ở mức ý nghĩa α = 10%. Cụ thể, khi nhân tố X1 tăng lên 1 điểm thì sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng tăng lên 0,091 điểm. Kết quả ước lượng có thể giải thích là giả thuyết H1 được chấp nhận.

Nhân tố Phương tiện hữu hình (X3) tương quan thuận với sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng ở mức ý nghĩa α = 1%. Cụ thể, khi nhân tố X3 tăng lên 1 điểm thì sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng tăng lên 0,242 điểm. Kết quả ước lượng có thể giải thích là giả thuyết H3 được chấp nhận.

Nhân tố Sự đảm bảo (X4) tương quan thuận với sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng ở mức ý nghĩa α = 1%. Cụ thể, khi nhân tố X4 tăng lên 1 điểm thì sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng tăng lên 0,158 điểm. Kết quả ước lượng có thể giải thích là giả thuyết H4 được chấp nhận.

Nhân tố X5 tương quan thuận với sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng ở mức ý nghĩa α =1%. Cụ thể, khi nhân tố X5 tăng lên 1 điểm thì sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng tăng lên 0,390 điểm. Kết quả ước lượng có thể giải thích là khách hàng sử dụng dịch vụ tiết kiệm xem yếu tố sự cảm thông là quan trọng nhất. Từ đó kết luận giả thuyết H5 được chấp nhận.

Nhân tố X6 tương quan thuận với sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng ở mức ý nghĩa α =1%. Cụ thể, khi nhân tố X6 tăng lên 1 điểm thì sự hài lòng của khách hàng đối với chất lượng dịch vụ tiết kiệm tại LienVietPostBank Sóc Trăng tăng lên 0,105 điểm. Kết quả ước lượng có thể giải thích là giả thuyết H6 được chấp nhận.

Giải pháp nâng cao sự hài lòng của khách hàng cá nhân về sản phẩm tiền gửi

Với nhân tố sự cảm thông:

Khách hàng gửi tiền vào ngân hàng vì nhiều lý do, trong đó có các lý do cơ bản là đảm bảo sự an toàn tài sản, tăng giá trị bằng tiền lãi trong khi chưa có nhu cầu khác. Để lựa chọn hình thức, giá trị gửi và thời hạn gửi tiền, khách hàng đã cân nhắc thông qua nghiên cứu các chính sách, các thông tin về huy động vốn hoặc khả năng, chất lượng các dịch vụ mà ngân hàng sẽ cung ứng cho họ có đảm bảo được tính chính xác, kịp thời, an toàn và tiện lợi cho khách hay không.

Tiếp đó, yếu tố tác động trực tiếp đến việc lựa chọn ngân hàng để gửi tiết kiệm đó chính là lãi suất tiền gửi. Lãi suất tiết kiệm cao là lợi thế cạnh tranh trên thị trường trong việc giữ chân khách hàng hiện hữu và thu hút khách hàng mới. Ngân hàng cũng cần phải thu thập thông tin về lãi suất tiền gửi của các ngân hàng là đối thủ cạnh tranh, để điều chỉnh lãi suất sao cho phù hợp và cạnh tranh trên thị trường. Đồng thời, cần theo dõi sát biến động lãi suất tiền gửi trên thị trường để đưa ra chiến lược phản ứng về lãi suất một cách nhanh chóng, kịp thời để giữ chân khách hàng hiện hữu cũng như thu hút khách hàng mới.

Bên cạnh đó, cần chủ động phân khúc khách hàng để đưa ra các chính sách chăm sóc khách hàng hiện hữu, khách hàng mới. Chẳng hạn với phân khúc khách hàng VIP, khách hàng cá nhân ưu tiên và những khách hàng tiềm năng, các đối tượng này nên được hưởng một số chính sách ưu đãi đặc biệt như: lãi suất ưu đãi cao hơn (tăng 0,2% - 0,5%/năm so với lãi suất thông thường), có quà tặng nhân các dịp đặc biệt (Lễ/Tết, sinh nhật, tặng cho những khách hàng nữ nhân dịp 8/3 và 20/10) và ưu tiên được phục vụ khi có giao dịch. Với chính sách này, ngân hàng sẽ giữ được một lượng khách hàng trung thành ổn định, đồng thời thu hút thêm được những khách hàng mới và hơn thế ngân hàng còn có thể tận dụng để bán chéo các sản phẩm khác như thẻ ATM, SMS và các dịch vụ thanh toán khác.

- Với nhân tố phương tiện hữu hình:

Cơ sở vật chất đóng vai trò rất quan trọng, những chi nhánh hay phòng giao dịch được xây dựng quy mô, không gian giao dịch có diện tích rộng rãi, mát mẻ và được bài trí hiện đại, bàn và ghế chờ lớn bọc nệm thoải mái kèm với dịch vụ wifi miễn phí thường tạo được cảm giác thoải mái và cả niềm tin cho khách hàng ngay từ lần đầu tiên đến với ngân hàng, đặc biệt ở địa bàn các tỉnh.

Trên thực tế, LienVietPostBank đang từng bước tăng cường cơ sở vật chất kỹ thuật bằng việc xây dựng, cải tạo, nâng cấp và mở rộng hệ thống trụ sở các chi nhánh/phòng giao dịch, trang bị thiết bị máy tính hiện đại. Ngân hàng đã nâng cấp hệ thống Corebanking 7.2 lên phiên bản 12.1 để đảm bảo việc xử lý thông tin tin học được giải quyết nhanh chóng và tinh giản hơn các bước trong quy trình xử lý nghiệp vụ tại quầy. Đây chính là điểm cộng để thu hút giữ chân khách hàng.

- Với nhân tố sự đảm bảo:

Ngân hàng nào có đội ngũ nhân sự có kỹ năng, trình độ, kiến thức về chuyên môn, có nhiệt huyết sẽ thu hút được nhiều khách hàng giao dịch (dù ngân hàng đó có thể không có lợi thế về lãi suất, chính sách). Để tăng cường hiệu quả phục vụ của nhân viên đối với khách hàng cá nhân gửi tiền, LienVietPostBank Sóc Trăng nên thực hiện đào tạo liên tục và thường xuyên để bồi dưỡng trình độ, kiến thức cho đội ngũ nhân viên, trau dồi thêm cho họ các kỹ năng mềm như là kỹ năng giao tiếp nhằm phục vụ khách hàng ngày càng tốt hơn. Mặt khác, cần giám sát chặt chẽ cách phục vụ của nhân viên đối với khách hàng nhằm cải thiện hay nâng cao khả năng giao tiếp của nhân viên trên tinh thần phục vụ khách hàng một cách tốt nhất.

Bên cạnh đó, cần tăng cường phổ biến và đào tạo quy trình nghiệp vụ định kỳ hàng tuần/tháng nhằm nâng cao kiến thức quản lý, trình độ chuyên môn, vi tính, kỹ năng tư vấn bán hàng, cũng như kỹ năng giao tiếp tốt cho nhân viên toàn chi nhánh và lãnh đạo cấp phòng trực tiếp giao dịch với khách hàng. Khi đã có kiến thức, trình độ chuyên môn và kỹ năng giao tiếp, nhân viên cần phải thực hiện thường xuyên để tạo nên sự nhuần nhuyễn khi thực hiện các thao tác, xử lý nghiệp vụ một cách chuyên nghiệp và nhanh gọn tránh tình trạng khách hàng không hài lòng.

- Với nhân tố mạng lưới phòng giao dịch:

Chi nhánh/phòng giao dịch cần tích cực tổ chức và tham gia các sự kiện cộng đồng nhằm quảng bá rộng rãi thương hiệu ngân hàng tại địa bàn trong phạm vi bán kính 1-3km. Đặc biệt, cần tham gia các sự kiện từ thiện, công tác xã hội, đoàn - đội, câu lạc bộ hưu trí, phụ nữ… với mục đích thể hiện sự quan tâm đến cộng đồng, khách hàng và doanh nghiệp. Các chương trình cộng đồng thường sẽ tạo ấn tượng, gây thiện cảm và mang lại cảm xúc thương hiệu rất tích cực cho ngân hàng.

LienVietPostBank cần xây dựng thương hiệu của mình thông qua các hoạt động truyền thông, chuyển tải thông tin tới đông đảo quần chúng nhằm giúp khách hàng có được các thông tin cập nhật về ngân hàng, hiểu biết cơ bản về mạng lưới ngân hàng trên toàn hệ thống, giúp khách hàng thuận lợi khi chọn ngân hàng giao dịch.

Đồng thời, LienVietPostBank cần định kỳ cung cấp thông tin tình hình kết quả kinh doanh lên trang truyền thông của ngân hàng để khách hàng có lòng tin vào ngân hàng. Ngân hàng cũng cần xác định nhu cầu của từng nhóm khách hàng, từ đó đưa ra các sản phẩm và dịch vụ phù hợp; Nâng cao chất lượng dịch vụ, đơn giản hóa thủ tục trên cơ sở tận dụng tiện ích của công nghệ thông tin hiện đại phục vụ khách hàng tốt hơn…

- Với nhân tố sự tin cậy:

Trong quá trình giao dịch tiền gửi với khách hàng, các nhân viên cần phải chú ý tác phong làm việc mang tính chuyên nghiệp, tập trung lắng nghe những thắc mắc, yêu cầu của khách hàng khi giao dịch để giải quyết tốt nhất các yêu cầu của khách hàng đưa ra, tránh tình trạng khiếu nại hay yêu cầu của khách hàng chưa được giải quyết hoặc giải quyết chưa thỏa đáng làm ảnh hưởng đến xấu đến uy tín, thương hiệu của LienVietPostBank nói chung và LienVietPostBank Sóc Trăng nói riêng.

Hệ thống bảo mật cần được thường xuyên nâng cấp và duy trì liên tục để đảm bảo an toàn các hệ thống công nghệ và dữ liệu, tránh các hiểm họa phát sinh từ nội bộ hoặc từ bên ngoài; Đồng thời, việc phân quyền chặt chẽ nhiệm vụ trong hệ thống là phương pháp kiểm soát nội bộ được thiết kế với mục đích giảm thiểu rủi ro gian lận trong vận hành hệ thống nhằm đảm bảo tính chính xác và tính toàn vẹn dữ liệu, ngăn chặn sự lạm dụng bất hợp pháp của cá nhân.

Tài liệu tham khảo:

- Nguyễn Thành Công (2015), “Các mô hình đo lường chất lượng dịch vụ ngân hàng”, Tạp chí Phát triển & Hội nhập, Trường Đại học Ngân hàng TP. Hồ Chí Minh, số 20 (30) – Tháng 01-02/2015;

- Đinh Phi Hổ (2009), “Mô hình định lượng đánh giá mức độ hài lòng của khách hàng ứng dụng cho hệ thống ngân hàng thương mại”, Tạp chí Quản lý kinh tế, số 26 (5+6/2019), tr.7-8;

- Ngô Nguyễn Diễm Khanh (2017), Luận văn Yếu tố ảnh hưởng đến quyết định của khách hàng gửi tiền tiết kiệm tại Ngân hàng TMCP Đầu tư và Phát triển Chi nhánh Bà Rịa, Trường Đại học Bà Rịa - Vũng Tàu;

- Nguyễn Đình Thọ và Nguyễn Thị Mai Trang (2008), Nghiên cứu khoa học Marketing, NXB Đại học Quốc Gia TP. Hồ Chí Minh;

- Hoàng Trọng, Chu Nguyễn Mộng Ngọc (2008), Phân tích dữ liệu nghiên cứu với SPSS tập 1 và tập 2, NXB Hồng Đức;

- Ngân hàng Liên Việt, Quy định về Thể lệ tiết kiệm thường (Quy định số 10986/2017/QĐ-LienVietPostBank ngày 25/10/2017);

- Ngân hàng TMCP Bưu điện Liên Việt (2013), Báo cáo thường niên năm 2013 -2017, https://www.lienvietpostbank.com.vn/;

- D. Ravichandran (2012), Study on customer satisfaction in State Banks in Trincomalee District, Dept of Business and Management Studies, FCBS, Trincomalee Campus, Eastern University Sri Lanka;

- Haitham Commercial Banks of Bangladesh, Euro Journal of Business and Management,,Ahmed Akgam (2013), Study of customer satisfaction in the banking sector in Libya, Othman Yeop Abdullah Graduate School of Business Universiti Utra Malaysia;

- Jobayra Afsana (2014), Evaluation of Individual Depositors’ Satisfaction from the Deposit Management Services of.