Các chỉ tiêu phân tích rủi ro tài chính của ngân hàng thương mại

Phân tích tài chính là công cụ cao cấp, không thể thiếu nhằm nhận diện các rủi ro để đưa ra các định hướng quản trị tài chính hiệu quả tại các ngân hàng thương mại.

Ở Việt Nam hiện nay, hoạt động phân tích tài chính của các ngân hàng thương mại vẫn còn nhiều hạn chế, nội dung phân tích chưa toàn diện, từ đó đe dọa đến sự phát triển ổn định, bền vững của hệ thống ngân hàng. Bài viết trao đổi về các chỉ tiêu phân tích rủi ro tài chính của ngân hàng thương mại ở nước ta hiện nay.

Rủi ro tài chính trong kinh doanh của ngân hàng thương mại (NHTM) được xác định ở các nội dung: Các chỉ tiêu phân tích rủi ro tín dụng; các chỉ tiêu phân tích rủi ro lãi suất; các chỉ tiêu phản ánh rủi ro thanh khoản; các chỉ tiêu phân tích rủi ro tỷ giá; các chỉ tiêu phân tích rủi ro thanh khoản.

Các chỉ tiêu phân tích rủi ro tín dụng

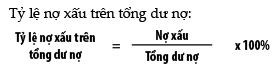

Hoạt động tín dụng là một trong những hoạt động kinh doanh chính và tạo ra nguồn thu lớn cho các NHTM nhưng lại tiềm ẩn nhiều rủi ro. Rủi ro tín dụng được thể hiện thông qua 6 chỉ tiêu cơ bản sau:

Tỷ lệ nợ xấu được sử dụng để đánh giá chất lượng tín dụng của NHTM. Tỷ lệ nợ xấu cao thể hiện sự giảm sút thu nhập ở hiện tại do các khoản dư nợ này không còn mang lại lợi nhuận hoặc lợi nhuận mang lại không đáng kể. Chỉ tiêu này dưới 3% coi là an toàn.

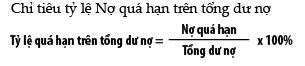

Nợ quá hạn của NHTM là khoản nợ mà một phần hoặc toàn bộ nợ gốc và lãi đã quá hạn, bao gồm các khoản nợ khách hàng không có khả năng thanh toán nợ gốc hoặc lãi đã quá hạn. Trong các khoản nợ quá hạn, một số khoản nợ chuyển sang nợ khó đòi và khi đó sẽ làm rủi ro tín dụng càng tăng mạnh hơn. Đây cũng là tình trạng phổ biến tại các NHTM Việt Nam hiện nay.

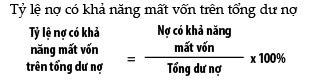

Nợ có khả năng mất vốn là nợ được phân loại thành nợ xấu phải trích lập dự phòng 100%. Các nhà quản trị ngân hàng luôn mong muốn tỷ lệ nợ có khả năng mất vốn trên tổng dư nợ tín dụng tối đa là 1%.

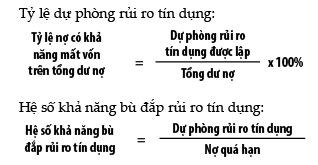

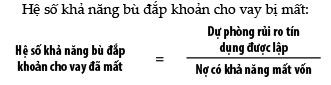

Chỉ tiêu này cho biết một đồng nợ quá hạn khó đòi của ngân hàng được bù đắp bằng bao nhiêu đồng dự phòng rủi ro.

Chỉ tiêu này cho biết khả năng bù đắp rủi ro của các khoản nợ có khả năng mất vốn. Nếu hệ số này nhỏ hơn 1 cho thấy, ngân hàng không có khả năng bù đắp rủi ro từ các khoản trích lập dự phòng.

Các chỉ tiêu phân tích rủi ro lãi suất

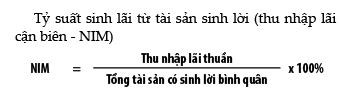

Về ý nghĩa, chỉ tiêu này cho biết bình quân 100 đồng tài sản sinh lời đầu tư trong kỳ tạo ra bao nhiêu đồng thu nhập lãi thuần. Chỉ tiêu này càng cao thì hiệu quả sử dụng tài sản sinh lời càng cao.Tuy nhiên, NIM phụ thuộc vào các yếu tố: Thay đổi về lãi suất; Thay đổi trong mức chênh lệch giữa lãi thu từ tài sản và chi phí phải trả cho nguồn vốn đi vay hay huy động; Thay đổi về giá trị tài sản nhạy cảm lãi suất mà các NHTM đang nắm giữ khi mở rộng hay thu hẹp quy mô hoạt động của mình…

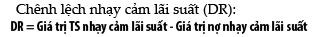

Trong đó: Tài sản nhạy cảm với lãi suất là những tài sản được định giá lại khi lãi suất thay đổi, còn nợ nhạy cảm lãi suất là những khoản vốn mà lãi suất được điều chỉnh theo thị trường: tiết kiệm ngắn hạn, tiền gửi có lãi suất thả nổi. Chênh lệch nhạy cảm lãi suất có thể rơi vào 1 trong 3 trạng thái sau:

+ Trường hợp DR = 0: Giá trị tài sản nhạy cảm lãi suất bằng giá trị nợ nhạy cảm lãi suất. Khi đó, việc lãi suất tăng hay giảm không ảnh hưởng đến lợi nhuận của NHTM. Rủi ro lãi suất về mặt lý thuyết được khống chế.

+ Trường hợp DR < 0: Giá trị tài sản nhạy cảm lãi suất nhỏ hơn giá trị nợ nhạy cảm lãi suất. Khi đó, nếu lãi suất thị trường giảm thì lợi nhuận các NHTM sẽ tăng. Ngược lại, nếu lãi suất thị trường tăng lên, làm cho thu từ lãi tăng chậm hơn chi phí lãi (NIM giảm) rủi ro lãi suất lại xuất hiện.

+ Trường hợp 3: DR > 0: Giá trị tài sản nhạy cảm lãi suất lớn hơn giá trị nợ nhạy cảm lãi suất. Lúc này nếu lãi suất thị trường tăng sẽ tăng lợi nhuận cho NHTM. Nhưng nếu lãi suất thị trường giảm thì thu nhập lãi giảm nhanh hơn chi phí lãi (NIM giảm) rủi ro cũng xuất hiện.

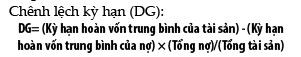

Trong đó:

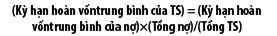

+ Kỳ hạn hoàn vốn trung bình của tài sản là thời gian trung bình cần thiết để thu hồi khoản vốn đã bỏ ra để đầu tư.

+ Kỳ hạn hoàn trả trung bình của nợ: là thời gian trung bình cần thiết để hoàn trả các khoản vốn đã huy động, là thời gian trung bình của dòng tiền dự tính sẽ ra khỏi NHTM.

Để giảm rủi ro lãi suất, các NHTM sẽ cần cố gắng để duy trì DG tiến đến không: duy trì cân đối giữa tài sản và nguồn vay. Tuy nhiên, để đảm bảo khả năng thanh toán thì các NHTM lại cần phải duy trì tài sản có lớn hơn tài sản nợ. Khi đó muốn DG= 0 thì cần đảm bảo:

Lúc này để có thể khống chế rủi ro lãi suất ở mức thấp nhất thì giá trị vốn vay phải thay đổi nhiều hơn giá trị tài sản.

DG có thể rơi vào 1 trong 3 trường hợp sau:

+ Trường hợp DG >0: Kỳ hạn hoàn vốn trung bình của tài sản lớn hơn kỳ hạn hoàn trả trung bình nợ. Lúc này, nếu tăng lãi suất sẽ làm giảm giá trị ròng của NHTM vì giá trị tài sản giảm nhiều hơn giá trị nguồn vốn. Ngược lại, nếu lãi suất giảm sẽ tăng giá trị ròng của NHTM.

+ Trường hợp DG<0: Kỳ hạn hoàn vốn trung bình của tài sản nhỏ hơn kỳ hạn hoàn trả trung bình nợ. Ngược lại nếu lãi suất giảm sẽ làm giảm giá trị ròng của NHTM.

Đối với 3 chỉ tiêu trên cần thiết phải theo dõi diễn biến của nó theo từng thời kỳ khác nhau. Do tính nhạy cảm của yếu tố lãi suất trên thị trường cũng như sự tác động rất nhạy cảm về lãi suất đến hoạt động kinh doanh nên các NHTM phải thường xuyên cập nhật thông tin của các chỉ tiêu này nhằm có điều chỉnh hợp lý để có thể khống chế được rủi ro lãi suất ở mức thấp nhất.

Các chỉ tiêu phân tích rủi ro thanh khoản

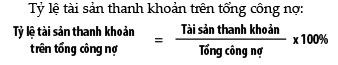

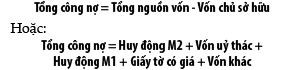

Để phản ánh rủi ro thanh khoản, sử dụng chỉ tiêu sau:

+ Tổng công nợ bao gồm tất cả các khoản vốn huy động được cho hoạt động kinh doanh mà không bao gồm vốn chủ sở hữu.

+ Tài sản thanh khoản bao gồm: Tiền mặt và tiền gửi NHNN; Khoản mục cho vay liên ngân hàng; và Khoản mục chứng khoán từ cổ phiếu hay các tổ chức tín dụng uy tín cao. Chỉ tiêu này càng cao sẽ làm tăng khả năng thanh toán cho NHTM, giảm rủi ro trong thanh khoản.

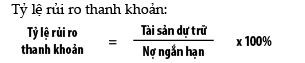

Chỉ tiêu này cho biết, NHTM đảm bảo thanh toán đưọc bao nhiêu % nợ ngắn hạn bằng tài sản dự trữ. Trong đó, tài sản dự trữ bao gồm: Số dư tiền mặt tại quỹ, vàng, tiền gửi tại NHNN, tiền gửi thanh toán tại các tổ chức tín dụng khác.

Các chỉ tiêu phản ảnh rủi ro tỷ giá

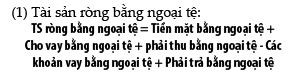

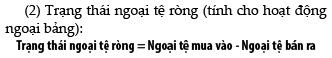

Để phản ánh rủi ro tỷ giá hối đoái, sử dụng chỉ tiêu sau:

+ Khi tài sản ròng bằng ngoại tệ >0: Nếu tỷ giá tăng công ty tài chính có lãi ngược lãi tỷ giá giảm bị thua lỗ. Lúc này rủi ro ngoại tệ tăng.

+ Nếu chỉ tiêu < 0: Tỷ giá tăng làm phát sinh lỗ, nếu tỷ giá giảm công ty tài chính có lãi.

+ Nếu chỉ tiêu = 0: Tỷ giá thay đổi sẽ không ảnh hưởng đến lãi hay lỗ vì vậy rủi ro ngoại tệ về mặt lý thuyết là không có.

+ Nếu chỉ tiêu > 0: Nếu tỷ giá tăng, NHTM có lãi ngược lãi tỷ giá giảm bị thua lỗ. Lúc này rủi ro ngoại tệ tăng.

+ Nếu chỉ tiêu <0: Tỷ giá tăng làm phát sinh lỗ, nếu tỷ giá giảm NHTM có lãi.

+ Nếu chỉ tiêu=0: Tỷ giá thay đổi sẽ không ảnh hưởng đến lãi hay lỗ, vì vậy rủi ro ngoại tẹ về mặt lý thuyết là không có.

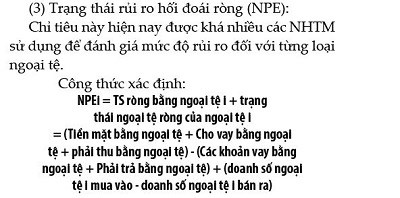

Công thức trên cho thấy, thực chất chỉ tiêu này là tổng hợp phản ánh mức độ rủi ro đối với cả hoạt động nội bảng và hoạt động ngoại bảng mà NHTM đang phải đương đầu. Tuy nhiên, chỉ tiêu được tính riêng cho từng loại ngoại tệ nên dễ dàng để kiểm soát từng loại ngoại tệ đang kinh doanh hay nắm giữ.

Cũng tương tự như 2 chỉ tiêu trên. Độ lớn của NPEi có thể rơi vào ba trường hợp:

+ Nếu chỉ tiêu >0: Nếu tỷ giá tăng, NHTM có lãi ngược lại tỷ giá giảm bị thua lỗ. Lúc này rủi ro ngoại tệ tăng.

+ Nếu chỉ tiêu <0: Tỷ giá tăng làm phát sinh lỗ, nếu tỷ giá giảm NHTM có lãi.

+ Nếu chỉ tiêu = 0: Tỷ giá thay đổi sẽ không ảnh hưởng đến lãi hay lỗ vì vậy rủi ro ngoại tề về mặt lý thuyết là không có.

Tóm lại, rủi ro tín dụng, rủi ro thanh khoản, rủi ro lãi suất và rủi ro tỷ giá là 4 tiêu chí thể hiện rủi ro tài chính của NHTM. Dựa trên các cách thức tính toán để nhận diện mức độ rủi ro của các tiêu chí này, các NHTM Việt Nam khi xem xét vấn đề rủi ro tài chính cần coi trọng các yếu tố này, để từ đó có những điều chính thích hợp nhằm đảm bảo ngân hàng hoạt động một cách bền vững, an toàn và hiệu quả.

Tài liệu tham khảo:

1. Chính phủ (2018), Quyết định số 986/QĐ-TTg ngày 8/8/2018 của Thủ tướng Chính phủ về việc phê duyệt Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030, Hà Nội;

2. Ngô Thế Chi, Nguyễn Trọng Cơ (2005), Giáo trình phân tích tài chính doanh nghiệp, NXB Tài chính, Hà Nội;

3. Nguyễn Trọng Cơ, Nghiêm Thị Thà (2017), Đọc và phân tích báo cáo tài chính doanh nghiệp, NXB Tài chính, Hà Nội (Tái bản);

4. Phan Thị Thu Hà, Nguyễn Thị Thu Thảo (2002), Ngân hàng thương mại quản trị và nghiệp vụ, NXB Thống kê, Hà Nội.