Chính sách tiền tệ và tỷ suất sinh lợi thị trường chứng khoán: Từ phân tích biến động GARCH

Nghiên cứu đánh giá tác động của chính sách tiền tệ đến thị trường chứng khoán thông qua kênh giá tài sản. Bài viết thu thập số liệu các biến kinh tế vĩ mô bao gồm chỉ số giá chứng khoán, lãi suất, cung tiền, tỷ giá hối đoái, tỷ lệ lạm phát, giá vàng, chỉ số giá công nghiệp và GDP theo tháng (từ tháng 1/2000 đến 2/2020). Kết quả định tính sử dụng biểu đồ cho thấy, lãi suất và tăng trưởng tỷ giá hối đoái có mối quan hệ âm với tăng trưởng VN- Index, ngược lại tăng trưởng cung tiền lại có tương quan dương. Kết quả định lượng sử dụng ước lượng EGARCH và TGARCH, nghiên cứu cũng tìm thấy tác động tương tự của 3 công cụ chính sách tiền tệ lên thị trường chứng khoán. Từ những kết quả nghiên cứu, bài viết đưa ra một số đề xuất liên quan đến hoạch định chính sách tiền tệ và chiến lược đầu tư.

Tổng quan nghiên cứu

Trong giai đoạn 2000 - 2020, nền kinh tế Việt Nam đã trải qua nhiều biến động, đòi hỏi Chính phủ phải thực thi chính sách tiền tệ kịp thời, linh hoạt và hiệu quả. Ví dụ, Chính phủ thực hiện chính sách tiền tệ mở rộng (2000 - 2006) để kích thích tăng trưởng sau khủng hoảng tài chính châu Á năm 1997, kiểm soát lạm phát (2007 - 2008), gói cứu trợ kinh tế (2009-2011), chính sách tiền tệ thắt chặt (2012-2015) và ổn định kinh tế cũng như hỗ trợ doanh nghiệp (từ năm 2016 đến nay). Biến động kinh tế vĩ mô kéo theo sự thay đổi nhất định trên thị trường chứng khoán. Sau khi ra đời vào năm 2000, thị trường chứng khoán còn kém phát triển với chỉ một vài doanh nghiệp niêm yết.

Tuy nhiên, trong giai đoạn 2006 - 2007, hoạt động giao dịch diễn ra sôi động với 3 sàn giao dịch chứng khoán (HoSE, HNX và OTC). Từ năm 2010 - 2012, chỉ số giá chứng khoán biến động mạnh do bất ổn của tỷ giá hối đoái và khủng hoảng nợ công châu Âu. Vào năm 2015, thị trường chứng khoán biến động mạnh do ảnh hưởng từ giá dầu thế giới, sau đó, thị trường dần đi vào ổn định và tiếp tục phát triển cho đến hiện tại. Theo Quyết định số 252/QĐ-TTg, Chính phủ quyết định mở rộng quy mô và gia tăng tính thanh khoản của thị trường chứng khoán và giúp thị trường này chiếm 70% GDP của nền kinh tế năm 2020.

Sự biến động của thị trường chứng khoán trước những thay đổi trong quyết định về chính sách tiền tệ trong giai đoạn 2000-2020 cho thấy, mối liên hệ giữa 2 yếu tố này tại Việt Nam. Các nghiên cứu trước đây trên thế giới đã chỉ ra tác động của chính sách tiền tệ với thị trường chứng khoán thông qua kênh giá tài sản, chẳng hạn, chính sách tiền tệ Mỹ, châu Âu, Trung Quốc và một số quốc gia châu Á khác (Haitsma, Unalmis, & de Haan, 2016; Wang & Zhu, 2013). Quyết định về chính sách tiền tệ (lãi suất và cung tiền) ảnh hưởng đến dòng tiền của doanh nghiệp và mức lãi suất chiết khấu (Kontonikas & Kostakis, 2013), gián tiếp tác động đến giá cổ phiếu của doanh nghiệp trên thị trường (Wang & Zhu, 2013).

Xét riêng Việt Nam, một số nghiên cứu cũng xem xét mối liên hệ giữa chính sách tiền tệ và thị trường chứng khoán Việt Nam (Nguyen Do Phuc và cộng sự, 2016; Phạm Tiến Mạnh, Nguyễn Thu Phương, & Đỗ Thu Huyền Lê Thảo Linh, 2019). Khác với các nghiên cứu trước, bài viết đánh giá tác động của chính sách tiền tệ đến thị trường chứng khoán sử dụng 3 công cụ là lãi suất Ngân hàng Nhà nước, cung tiền chính phủ và tỷ giá hối đoái USD/VND. Mục tiêu của nghiên cứu là xác định tác động của từng công cụ chính sách này đến thị trường chứng khoán nhằm đưa ra một số gợi ý chính sách đối với Chính phủ và nhà đầu tư. Để đạt được những mục tiêu này, nghiên cứu thu nhập dữ liệu cập nhật theo tháng từ 1/2000 đến 3/2020 để khẳng định lại mối quan hệ giữa 2 yếu tố này chính xác hơn. Phương pháp định tính cho thấy, tăng trưởng VN - Index có tương quan âm với lãi suất và tăng trưởng tỷ giá hối đoái và tương quan dương với tăng trưởng cung tiền.

Tương tự, phương pháp định lượng sử dụng EGARCH và TGARCH đối với dữ liệu chuỗi thời gian cũng cho thấy, tăng lãi suất và tỷ giá hối đoái có tác động tiêu cực đến thị trường chứng khoán, trong khi, tăng cung tiền lại có tác động tích cực đến thị trường chứng khoán. Nghiên cứu này được cấu trúc như sau phần 2 trình bày phương pháp nghiên cứu, phần 3 giải thích kết quả nghiên cứu định tính và định lượng và phần 4 kết luận và đưa ra một số đề xuất chính sách.

Phương pháp nghiên cứu

Dữ liệu nghiên cứu

Nghiên cứu thu thập dữ liệu chỉ số giá chứng khoán Việt Nam (VN - Index), lãi suất Ngân hàng Nhà nước, cung tiền chính phủ, tỷ giá hối đoái VND/USD, tỷ lệ lạm phát, giá vàng thế giới, chỉ số giá công nghiệp, và GDP theo tháng từ 1/2000 đến 2/2020 từ Quỹ Tiền tệ quốc tế (IMF).

Mô hình nghiên cứu

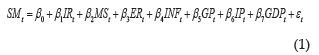

Trong đó,là tăng trưởng chỉ số giá chứng khoán (VN - Index); là lãi suất Ngân hàng Nhà nước;là tăng trưởng cung tiền của chính phủ; là tăng trưởng tỷ giá hối đoái VND/USD; là tỷ lệ lạm phát; là tăng trưởng giá vàng thế giới; là tăng trưởng chỉ số giá công nghiệp;là tăng trưởng tổng sản phẩm quốc nội (GDP);là sai số chuẩn của mô hình nghiên cứu.

Kết quả nghiên cứu

Phân tích định tính

Phân tích định tính xem xét mức độ tương quan giữa 3 công cụ của chính sách tiền tệ với thị trường chứng khoán Việt Nam. Lãi suất Ngân hàng Nhà nước, tăng trưởng cung tiền, tăng trưởng tỷ giá hối đoái VND/USD và tăng trưởng chỉ số giá chứng khoán Việt Nam. Ngoài ra, nhóm nghiên cứu chia giai đoạn nghiên cứu thành giai đoạn trước khủng hoảng tài chính và trong và sau khủng hoảng tài chính.

Nhìn chung, trong 3 công cụ của chính sách tiền tệ, tăng trưởng cung tiền có mức độ biến động cao nhất nhưng biến động của yếu tố này vẫn thấp hơn biến động của tăng trưởng chỉ số giá chứng khoán. Kết quả chỉ ra rằng, lãi suất và tăng trưởng tỷ giá hối đoái có mối quan hệ ngược chiều với tăng trưởng chỉ số giá chứng khoán và tăng trưởng cùng tiền có mối quan hệ cùng chiều. Kết luận này không khác nhau nhiều qua cả hai giai đoạn. Giai đoạn trong và sau khủng hoảng kinh tế có mức độ biến động cao hơn đã phản ánh sự can thiệp của chính phủ vào nền kinh tế.

Phân tích định lượng

Kết quả Bảng 1 cho thấy, lãi suất có tác động âm ý nghĩa đến tăng trưởng chỉ số giá chứng khoán. Tăng lãi suất tương ứng với việc Chính phủ thực hiện chính sách thắt chặt tiền tệ. Chính sách này ảnh hưởng đến thị trường chứng khoán thông qua 2 cơ chế:

Một là, lãi suất cao hơn khiến nhà đầu tư gửi tiền vào ngân hàng để hưởng lãi suất nhiều hơn thay vì bỏ tiền vào các kênh đầu tư khác như chứng khoán. Điều này khiến cho cầu của nhà đầu tư đối với chứng khoán giảm (Anwar & Nguyen Lan Phi, 2018).

Hai là, lãi suất cao hơn khiến doanh nghiệp gặp khó khăn trong việc vay vốn từ ngân hàng cho các hoạt động đầu tư và gia tăng lợi nhuận của mình. Vì vậy, giá trị cổ phiếu của doanh nghiệp cũng bị ảnh hưởng và tăng trưởng chỉ số chứng khoán của cả thị trường cũng chịu tác động không nhỏ (Nguyen Do Phuc và cộng sự, 2016).

Giống với lãi suất, tăng trưởng tỷ giá hối đoái VND/USD có tác động tiêu cực đến tăng trưởng chỉ số giá chứng khoán. Tỷ giá hối đoái tăng dẫn đến việc đầu tư vào chứng khoán tại Việt Nam sẽ ít sinh lợi đối với các nhà đầu tư. Họ sẽ chuyển hướng đầu tư sang các thị trường chứng khoán khác hoặc là sang các kênh đầu tư khác sinh lợi hơn. Hành vi rút vốn ra khỏi thị trường chứng khoán khiến cho cầu chứng khoán giảm và tăng trưởng chỉ số giá chứng khoán toàn thị trường giảm (Nguyen Thang Trung, Nguyen Thuan Thanh & Vo Dieu Ngoc, 2018). Việc mất giá đồng tiền cũng khiến cho chi phí đầu vào của các doanh nghiệp, đặc biệt là doanh nghiệp nhập nguyên liệu từ nước ngoài, tăng cao. Điều này kéo theo việc doanh nghiệp hoạt động kém hiệu quả hơn và mức sinh lợi ít hơn (Nguyen Tran Phuc & Nguyen Duc Tho, 2009).

Ngược lại, tăng trưởng cung tiền của Chính phủ có tác động dương ý nghĩa thống kê đến tăng trưởng chỉ số giá chứng khoán. Tăng trưởng cung tiền cho thấy việc Chính phủ đang cố gắng kích thích tăng trưởng kinh tế thông qua tiêu dùng và đầu tư. Đối với tiêu dùng, tăng tăng trưởng cung tiền giúp người dân mạnh tay chi tiêu hơn và mua hàng hóa của doanh nghiệp. Đối với đầu tư, tăng tăng trưởng cung tiền là hình thức cấp vốn giúp doanh nghiệp có thể vay vốn kích thích sản xuất và hoạt động hiệu quả hơn (Panuwet và cộng sự, 2010). Ngoài ra, tăng trưởng cung tiền cũng làm cho thị trường chứng khoán hấp dẫn hơn khi nhà đầu tư có thể có thêm nguồn lực để đầu tư vào chứng khoán (Le Grand, 2018).

Bên cạnh đó, nghiên cứu còn xem xét tác động của các biến kinh tế vĩ mô khác. Tỷ lệ lạm phát và tăng trưởng chỉ số giá công nghiệp có tác động âm, còn tăng trưởng giá vàng và tăng trưởng GDP có tác động dương (Anwar & Nguyen Lan Phi, 2018; Nguyen Thi Tam Hien, Nguyen Thi Phuong Thao, & Vu Thi Thuong, 2017; Thân Thị Thu Thủy & Võ Thị Thuỳ Dương, 2015). Kết quả hồi quy nhất quán đối với cả hai ước lượng EGARCH và TGARCH cho thấy, tính vững và hiệu quả của hệ số ước lượng trong mô hình nghiên cứu.

Kết luận và gợi ý chính sách

Biến động của nền kinh tế Việt Nam trong suốt giai đoạn từ 2000 – 2020 cho thấy, mối liên hệ giữa chính sách tiền tệ và thị trường chứng khoán. Nhìn chung sự lên xuống của giá chứng khoán thường xuất phát từ chính sách tiền tệ của chính phủ Việt Nam. Do đó, nghiên cứu được thực hiện để đánh giá mối liên hệ giữa ba công cụ của chính sách tiền tệ với thị trường chứng khoán Việt Nam. Các nghiên cứu trước đây cho rằng, thị trường chứng khoán có liên hệ với chính sách tiền tệ thông qua kênh giá tài sản. Quyết định về chính sách tiền tệ ảnh hưởng đến dòng tiền của doanh nghiệp trong tương lai và lãi suất chiết khấu. Hai yếu tố này sau đó lại ảnh hưởng đến giá cổ phiếu của doanh nghiệp trên thị trường. Như vậy, những cú sốc của chính sách tiền tệ, đặc biệt là lãi suất, qua kênh giá tài sản sẽ làm biến động thị trường cổ phiếu.

Trong nghiên cứu này, tác giả đánh giá mối liên hệ giữa chính sách tiền tệ và thị trường chứng khoán. Dữ liệu về các biến kinh tế vĩ mô Việt Nam được thu thập theo tháng trong giai đoạn từ tháng 1/2000 đến tháng 3/2020 từ IMF. Các biến nghiên cứu bao gồm biến phụ thuộc tăng trưởng chỉ số giá chứng khoán Việt Nam (VN-Index) và biến độc lập công cụ chính sách tiền tệ (lãi suất Ngân hàng Nhà nước, tăng trưởng cung tiền của chính phủ, và tăng trưởng tỷ giá hối đoái USD/VND), tỷ lệ lạm phát của Việt Nam, tăng trưởng giá vàng thế giới, tăng trưởng chỉ số giá công nghiệp, và tăng trưởng GDP.

Đối với phương pháp định tính, nghiên cứu tìm thấy rằng lãi suất và tăng trưởng tỷ giá hối đoái có tác động tiêu cực đến tăng trưởng chỉ số giá chứng khoán. Ngược lại, tăng trưởng cung tiền lại cho thấy tác động tích cực. Kết quả nghiên cứu nhất quán đối với giai đoạn trước khủng hoảng và trong và sau khủng hoảng.

Đối với phương pháp định lượng, nghiên cứu áp dụng phương pháp EGARCH và TGARCH, hai phương pháp giúp đánh giá tác động bất cân xứng của chính sách tiền tệ đến thị trường chứng khoán đã được áp dụng trong các nghiên cứu thực nghiệm trước đây. Kết quả của nghiên cứu định lượng cho thấy, lãi suất Ngân hàng Nhà nước có tác động âm đến tăng trưởng chỉ số giá chứng khoán Việt Nam. Việc tăng lãi suất hàm ý rằng Ngân hàng Nhà nước đang thực hiện chính sách tiền tệ thắt chặt. Điều này khiến cho chi phí vay nợ của doanh nghiệp cao hơn và doanh nghiệp gặp khó khăn trong việc vay vốn đầu tư.

Ngoài ra, lãi suất cao khiến nhà đầu tư cảm thấy hấp dẫn hơn với kênh tiền gửi ngân hàng và ít đầu tư vào thị trường chứng khoán. Cả hai yếu tố này đều làm cho tăng trưởng chỉ số giá chứng khoán giảm. Ngược lại với lãi suất thì tăng trưởng cung tiền cho thấy rằng chính phủ đang thực thi chính sách tiền tệ mở rộng. Vậy nên, tăng trưởng cung tiền càng cao thì tăng trưởng chỉ số giá chứng khoán càng cao. Đây là hai công cụ ngược nhau của chính sách tiền tệ.

Giống như lãi suất, thì tỷ giá hối đoái cũng có tác động âm đến tăng trưởng chỉ số giá chứng khoán Việt Nam. Tỷ giá hối đoái tăng cho thấy sự mất giá của đồng tiền và các nhà đầu tư sẽ rút vốn khỏi thị trường chứng khoán. Mặt khác, chi phí đầu vào đối với các doanh nghiệp nhập khẩu nguyên vật liệu sẽ cao hơn và lợi nhuận cũng như giá trị cổ phiếu doanh nghiệp sẽ bị ảnh hưởng. Như vậy, cả 3 công cụ của chính sách tiền tệ đều giải thích cho biến động trên thị trường chứng khoán.

Cuối cùng, dựa trên kết quả nghiên cứu, bài viết cho rằng chính phủ cần phải đưa ra các chính sách kinh tế vĩ mô phù hợp như kiểm soát cung tiền và ấn định mức lãi suất hiệu quả để ổn định giá và phát triển thị trường tài chính. Ngoài ra, tất cả các bộ phận trong nền kinh tế cần phải phối hợp chặt chẽ và thống nhất với nhau để giúp chính sách tiền tệ của chính phủ đạt được mục tiêu đề ra. Về phía nhà đầu tư, nghiên cứu đưa ra gợi ý giúp nhà đầu tư đánh giá mối liên hệ giữa chính sách tiền tệ và thị trường chứng khoán tốt hơn từ đó đưa ra chiến lược kinh doanh phù hợp, giảm thiểu hành vi bầy đàn trong giao dịch, và giải quyết các khó khăn gặp phải trên thị trường.

Tài liệu tham khảo:

Phạm Tiến Mạnh, Nguyễn Thu Phương, & Đỗ Thu Huyền Lê Thảo Linh (2019), Tác động của cấu trúc sở hữu đến thị giá cổ phiếu của các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh;

Thân Thị Thu Thủy, & Võ Thị Thuỳ Dương (2015), Sự tác động của các nhân tố kinh tế vĩ mô đến các chỉ số giá cổ phiếu tại HoSE;

Anwar, S., & Nguyen Lan Phi (2018), Channels of monetary policy transmission in Vietnam. Journal of Policy Modeling, 40(4), 709-729;

Haitsma, R., Unalmis, D., & de Haan, J. (2016); The impact of the ECB's conventional and unconventional monetary policies on stock markets. Journal of Macroeconomics, 48, 101-116;

Nguyen Do Phuc, Nguyen Thi Anh Dao, Le Thi Hien, Tran Nguyen Minh Doan, Ngo Thanh Phong, Dang Van Chinh, . . . Jinnai, M. (2016), Dissemination of extended-spectrum β-lactamase-and AmpC β-lactamase-producing Escherichia coli within the food distribution system of Ho Chi Minh City, Vietnam. BioMed research international, 2016;

Nguyen Thang Trung, Nguyen Thuan Thanh, & Vo Dieu Ngoc. (2018), An effective cuckoo search algorithm for large-scale combined heat and power economic dispatch problem. Neural Computing and Applications, 30(11), 3545-3564;

Nguyen Thi Tam Hien, Nguyen Thi Phuong Thao, & Vu Thi Thuong.(2017), The Relationship between Environment and Economic Growth in Asia-Pacific Countries. VNU Journal of Science: Economics and Business, 33(3);

Nguyen Tran Phuc, & Nguyen Duc Tho. (2009), Exchange rate policy in Vietnam, 1985-2008. ASEAN Economic Bulletin, 137-163;

Panuwet, P., Wade, E. L., Nguyen, J. V., Montesano, M. A., Needham, L. L., & Barr, D. B. (2010), Quantification of cyanuric acid residue in human urine using high performance liquid chromatography–tandem mass spectrometry. Journal of Chromatography B, 878(28), 2916-2922.