Chu kỳ chuyển đổi tiền mặt trong quản trị dòng tiền tại Tập đoàn TKV

Bài viết nghiên cứu về chu kỳ chuyển đổi tiền mặt của doanh nghiệp - điểm mấu chốt trong quản trị dòng tiền của doanh nghiệp. Chu kỳ chuyển đổi tiền mặt của doanh nghiệp cho biết tiềm lực của doanh nghiệp đó và khả năng chuyển đổi tiền mặt thành nhiều tiền mặt hơn trong thời gian nhanh hay chậm.

Qua phân tích thực trạng chu kỳ chuyển đổi tiền mặt tại các công ty khai thác than thuộc Tập đoàn công nghiệp Than-Khoáng sản Việt Nam (TKV) bài viết làm rõ vai trò của hoạt động này trong doanh nghiệp.

Các nghiên cứu về chu kỳ chuyển đổi tiền mặt

Chu kỳ chuyển đổi tiền mặt (CCC) còn được gọi là chu kỳ tiền mặt, phản ánh một cách tổng thể về vị thế tiền mặt của một doanh nghiệp (DN). Nó được tính bằng tổng số ngày hàng tồn kho bình quân và số ngày các khoản phải thu bình quân trừ đi số ngày phải trả bình quân. CCC đại diện cho khoảng thời gian cần thiết để chuyển đổi nguồn cung cấp tiền mặt thành tiền mặt và được tính bằng công thức:

CCC = DSO + DIO - DPO (ngày) (1.1)

Trong đó, CCC là CCC; DSO là kỳ thu tiền bình quân; DIO là số ngày hàng tồn kho bình quân; DPO là kỳ trả tiền bình quân.

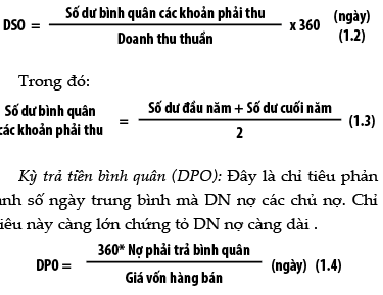

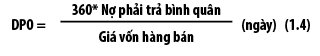

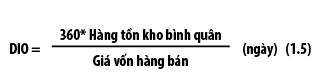

CCC đánh giá khả năng chuyển đổi tiền mặt của DN nhanh hay chậm. Quản trị CCC là điểm mấu chốt trong quản trị dòng tiền của DN. CCC của DN tỷ lệ thuận với DSO, DIO và tỷ lệ nghịch với DPO. Trong đó DSO, DIO và DPO được tính bằng các công thức dưới đây:

Kỳ thu tiền bình quân (DSO): Chỉ tiêu này cho biết số ngày trung bình kể từ khi DN thực hiện cung cấp hàng hóa dịch vụ tới khi khách hàng thanh toán tiền. Chỉ tiêu này càng nhỏ chứng tỏ tốc độ thu hồi các khoản thu của khách hàng càng nhanh.

Kỳ trả tiền bình quân (DPO): Đây là chỉ tiêu phản ánh số ngày trung bình mà DN nợ các chủ nợ. Chỉ tiêu này càng lớn chứng tỏ DN nợ càng dài .

Số ngày hàng tồn kho bình quân (DIO): Là số ngày trung bình mà hàng tồn kho của DN được giữ trong kho. Chỉ tiêu này càng lớn sẽ ảnh hưởng tới quá trình luân chuyển vốn lưu động của DN, gây khó khăn trong quy trình chuyển đổi tiền mặt của DN.

Đã có nhiều nghiên cứu về CCC, các nghiên cứu này có thể khẳng định vai trò của quản trị CCC trong quản trị dòng tiền cũng như ảnh hưởng của CCC tới hiệu quả kinh doanh của DN.

Nghiên cứu của Churchill and Mullins (2001) đã sử dụng số liệu tài chính cụ thể của một số DN nhằm xem xét việc dùng chỉ tiêu chu kỳ hoạt động tiền mặt OCC (OCC = DSO + DIO) là một phần của CCC để làm thước đo xác định tiềm năng tăng trưởng của một DN. Năm 2003, Deloof , đã sử dụng số liệu tài chính của 1.009 DN phi tài chính lớn tại Bỉ, với phương pháp hồi quy để nghiên cứu vai trò của CCC. Tuy nhiên, kết quả nghiên cứu mới chỉ tìm ra DIO, DSO, DPO ngắn có mối liên kết với tổng thu nhập từ hoạt động cao hơn. Nghiên cứu này chưa có căn cứ để kết luận có hay không có ảnh hưởng đáng kể của CCC tới tổng thu nhập từ hoạt động kinh doanh của DN.

Cũng có những nghiên cứu chỉ rõ ảnh hưởng của CCC tới doanh thu, lợi nhuận của DN như nghiên cứu của Ebben và Johnson (2011), Garcia-Teruel and Martinez-Solano (2007), Gill Biger and Mathur (2010).

Tại nghiên cứu “Quản trị CCC tại các DN nhỏ, mối quan hệ với khả năng thanh toán, vốn đầu tư và hiệu quả kinh doanh của DN” Ebben và Johnson (2011) đã sử dụng phương pháp hồi quy đối với bộ dữ liệu tài chính của 833 DN nhỏ, các cơ sở bán lẻ và các hãng sản xuất của Mỹ. Kết quả nghiên cứu cho thấy, CCC có tác động tích cực tới vốn đầu tư và tác động tiêu cực tới doanh thu, tỷ suất sinh lời của vốn đầu tư (ROI) và khả năng cân bằng trong thanh toán của DN.

Ebben và Johnson cùng quan điểm với nghiên cứu trước đó của Garcia-Teruel và Martinez-Solano (2007). Garcia-Teruel và Martinez-Solano (2007) trong nghiên cứu “Ảnh hưởng của quản lý vốn lưu động tới hiệu quả kinh doanh của các DN vừa và nhỏ” cũng đã sử dụng phương pháp hồi quy với bộ số liệu của 8.872 DN nhỏ và vừa giai đoạn 1996-2002. Kết quả cho thấy, CCC, DIO, DPO và DSO ngắn hơn có tác động tích cực tới ROA. DPO mất dấu hiệu tác động khi đề cập tới các độ trễ.

Năm 2010, Gill Biger và Mathur sử dụng phương pháp hồi quy với bộ số liệu tài chính của 88 DN thương mại công cộng của Mỹ giai đoạn 2005-2007 để nghiên cứu mối quan hệ giữa quản trị vốn lưu động và hiệu quả kinh doanh. Kết quả nghiên cứu cũng chỉ ra, DSO có tác động tiêu cực tới hiệu quả kinh doanh của DN.

Thực trạng Chu kỳ chuyển đổi tiền mặt tại các doanh nghiệp thuộc Tập đoàn Công nghiệp Than - Khoáng sản Việt Nam

Tại các DN than thuộc TKV, CCC giai đoạn 2013-2019 được thể hiện qua Bảng 1. Các số liệu cho thấy, hầu hết các năm giá trị của CCC đều âm. Điều này chứng tỏ, các DN thuộc TKV số ngày các khoản phải trả lớn hơn rất nhiều so với số ngày các khoản phải thu và hàng tồn kho. Điều này giúp DN có thể tạo tiền nhanh chóng để thanh toán các khoản nợ. Đây cũng là lý do lý giải thích tại sao các nhà quản trị đang để tỷ trọng tiền mặt trên tổng tài sản và hệ số khả năng thanh toán tức thời của các DN này lại thấp đến vậy.

Để phân tích rõ hơn, xem xét sự biến động của DSO, DIO, DPO và CCC bình quân của các DN khai thác than (tên công ty được mã hóa theo Bảng 1) giai đoạn 2013-2019 qua Hình 1. Hình 1 cho thấy, do DPO bình quân giai đoạn 2016-2019 lớn hơn rất nhiều so với DSO và DIO, thậm chí so với tổng DSO và DIO nên CCC bình quân của các công ty khai thác than thuộc TKV giai đoạn 2013-2019 luôn mang dấu âm.

Điều này cũng cho thấy các DN này có vị thế rất mạnh trong bán hàng hóa cho khách hàng đồng thời được nhà cung cấp ưu ái trong thanh toán các khoản nợ. CCC càng thấp, khả năng bán hàng của công ty càng lớn và do đó khả năng mặc cả để tăng chiết khấu với nhà cung cấp càng cao. Điều này làm tăng lợi nhuận biên của DN.

Các công ty than thuộc TKV, do được ưu ái trong thanh toán với nhà cung cấp, nên không cần đối phó với vấn đề đi vay để thanh toán cho vốn lưu động, ít bị áp lực về thanh toán. Đối với các DN có DSO, DIO ngắn, DPO dài, CCC ngắn, thậm chí là âm thì vấn đề của quản trị dòng tiền trong các DN này không cần tập trung nhiều tới các chính sách bán hàng, chính sách thu tiền, chính sách trả tiền mà vấn đề cần quan tâm ở đây là xác định xem mình nên để lại bao nhiêu tiền tại quỹ là tối ưu, cần có cơ chế, chính sách gì để kiểm tra, giám sát dòng tiền cho hiệu quả…

Mặt khác, khi nhìn vào CCC tại các DN này nhận thấy vấn đề trọng tâm trong quản trị dòng tiền của các DN này sẽ tập trung vào các vấn đề về xác định lượng tiền tối ưu, xây dựng quy chế chi tiêu, kiểm soát đánh giá tình hình thu chi của DN và các biện pháp xử lý khi thừa thiếu tiền.

Kết luận

Như vậy, CCC có vai trò quan trọng trong quản trị dòng tiền của DN. Nhìn vào các thành phần của chu kỳ chuyển đổi tiền mặt có thể thấy được DN đang ở vị trí nào, có số ngày các khoản phải thu, số ngày hàng tồn kho dài hay ngắn, số ngày các khoản phải trả ra sao và CCC dương hay âm. Từ đó có thể thấy, DN có khả năng đàm phán khi bán hàng ra sao, đồng thời cũng giúp DN biết được cần phải tập trung vào vấn đề gì trong quản trị dòng tiền của DN.

Theo đó, DN nên tập trung xử lý các khoản phải thu, hàng tồn kho, các khoản phải trả hay tập trung vào các biện pháp tăng cường hiệu quả dòng tiền như xác định lượng tiền tối ưu, xây dựng quy chế chi tiêu, kiểm soát đánh giá tình hình thu chi của DN và các biện pháp xử lý khi thừa thiếu tiền. Do vậy, một lần nữa có thể khẳng định vai trò vô cùng quan trọng của CCC trong quản trị dòng tiền của DN.

Tài liệu tham khảo:

1.Báo cáo tài chính các Công ty khai thác than thuộc Tập đoàn Than – Khoáng sản Việt Nam từ 2013-2019;

2.Deloof M. (2003), "Does Working Capital Management Affect Profitability of Belgian Firms?", J Bus Fin & Acc, 30(3–4), 573–588;

3.Ebben J.J. và Johnson A.C. (2011), "Cash Conversion Cycle Management in Small Firms: Relationships with Liquidity, Invested Capital, and Firm Performance", Journal of Small Business & Entrepreneurship, 24(3), 381–396;

4.Kroes J.R. và Manikas A.S. (2014), "Cash flow management and manufacturing firm financial performance: A longitudinal perspective", International Journal of Production Economics, 148, 37–50;

5.Churchill, N. C. & Mullins, J. W. (2001), "How fast can your company afford to grow?", Harvard Business Review, 79(5), 135–142.

(*) ThS. Dương Thị Nhàn - Trường Đại học Mỏ - Địa chất.

(**) Bài đăng trên Tạp chí Tài chính kỳ 2 tháng 6/2021.