Cơ hội từ trái phiếu xanh của các ngân hàng Việt Nam

Trái phiếu xanh là phân khúc lớn nhất trong thị trường tài chính bền vững. Dự báo đến năm 2025, mức phát hành hàng năm của loại hình trái phiếu này có thể đạt 1,2 nghìn tỷ USD. Trong bối cảnh đó, nhiều chuyên gia cho rằng, thị trường dự án liên quan đến khí hậu thông qua trái phiếu xanh đang nở rộ, nhưng các ngân hàng Việt Nam cần hành động nhanh mới có thể gặt hái được thành công.

Đến năm 2025, trái phiếu xanh có thể đạt 1,2 nghìn tỷ USD

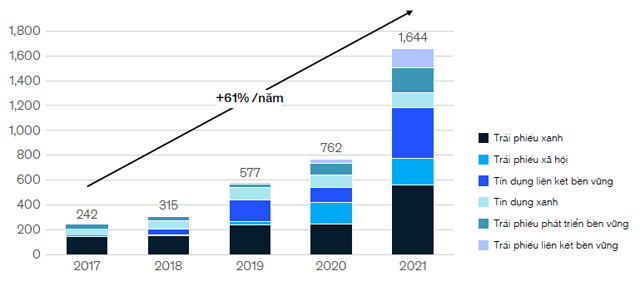

Trong năm 2021, trên toàn thế giới đã có hơn 620 tỷ USD trái phiếu xanh được phát hành, gấp đôi năm 2020. Số liệu cũng cho thấy, thị trường trái phiếu xanh đạt mức tăng trưởng gần 60% trong 5 năm qua. Theo dự báo của Học viện Tài chính quốc tế (Hoa Kỳ), đến năm 2025, mức phát hành hàng năm của loại hình trái phiếu này có thể đạt 1,2 nghìn tỷ USD.

Khu vực Đông Nam Á đóng góp lớn cho sự tăng trưởng này, trong đó, các ngân hàng tại Indonesia, Malaysia và Thái Lan đã phát hành tổng cộng hơn 43 tỷ USD trái phiếu xanh trong 5 năm trở lại đây. Tuy nhiên, Việt Nam dường như nằm ngoài xu thế này: các ngân hàng trong nước mới chỉ phát hành 216 triệu USD trái phiếu xanh trong 5 năm trở lại đây, mặc dù có rất nhiều dự án “môi trường, xã hội và quản trị” (ESG) đang cần tìm nguồn vốn, còn nhà đầu tư thì tìm kiếm cơ hội.

Ước tính, đến năm 2025, các tổ chức tài chính của Việt Nam có thể đạt doanh thu khoảng 1,7 tỷ USD từ phát hành trái phiếu để tài trợ cho các dự án ESG, trong số đó có 1,5 tỷ USD từ tài trợ chuyển đổi và trái phiếu xanh, tài trợ cho việc chuyển dịch từ các ngành công nghiệp phát thải cacbon cao sang công nghiệp xanh. Vậy điều gì vẫn đang cản trở các ngân hàng Việt Nam đạt được tiềm năng này? Và làm thế nào để nắm bắt được cơ hội đó?

Đơn vị tính: tỷ USD. Nguồn: Viện tài Tài chính quốc tế.

Những điều kiện nhằm thúc đẩy sự phát triển thị trường trái phiếu xanh của Việt Nam

Có 4 điều kiện tiên quyết cho sự tăng trưởng của thị trường trái phiếu xanh, gồm: nhu cầu tài trợ các dự án có lợi cho môi trường, như năng lượng tái tạo và hạ tầng xanh; bảo đảm các sản phẩm tài trợ ESG có lợi cho ngân hàng và nhà đầu tư; xây dựng một khung pháp lý; ngân hàng đáp ứng 3 điều kiện trước để xây dựng một thị trường một cách sáng tạo. Mặc dù Việt Nam đã đáp ứng được 3 điều kiện đầu tiên, nhưng ngân hàng vẫn chưa thể tạo ra được năng lực phù hợp để tham gia vào thị trường trái phiếu xanh.

Nhu cầu tài trợ cho các dự án có lợi cho môi trường

Chính phủ các nước, các tổ chức và cá nhân đang ngày càng ưu tiên tính bền vững do nhận thức được ảnh hưởng của biến đổi khí hậu. Điều đó cũng kích thích nhu cầu từ những người muốn tìm nguồn vốn ESG và tái tạo cho dự án của mình.

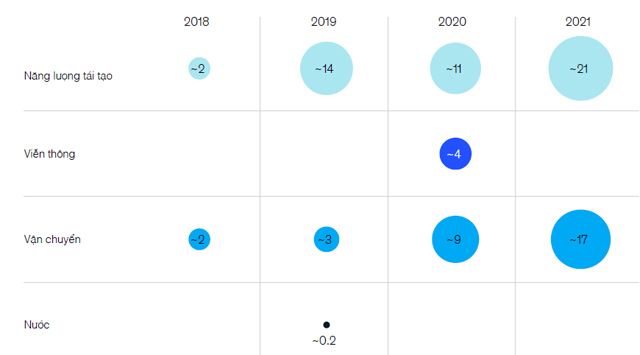

Theo IJGlobal, Ở Việt Nam, tài trợ dự án đã tăng trưởng từng năm, từ khoảng 3 tỷ USD năm 2018 lên 38 tỷ USD năm 2021, trong các lĩnh vực năng lượng, giao thông vận tải, viễn thông và nước sạch. Nhu cầu tài trợ các dự án năng lượng tái tạo đang dẫn dắt sự tăng trưởng này, đạt hơn 10 tỷ USD mỗi năm trong giai đoạn 2018-2020 và 21 tỷ USD trong năm 2021. Các dự án điện gió, điện mặt trời cũng là phân khúc lớn nhất thúc đẩy nhu cầu trong lĩnh vực này.

Với động lực thị trường và mục tiêu năng lượng tái tạo trong dự thảo mới nhất của Quy hoạch điện 8, nhu cầu tài trợ các dự án này sẽ tiếp tục gia tăng với tốc độ chóng mặt. Hơn nữa, tại COP26, Chính phủ Việt Nam đã cam kết đạt phát thải thuần 0 đến năm 2050.

Bên cạnh đó, công suất năng lượng tái tạo cũng đã tăng ổn định. Các dự án điện gió và điện mặt trời cũng sẽ sớm được triển khai nhằm đáp ứng được những mục tiêu này, do vậy, các dự án này sẽ cần nguồn vốn, tạo thêm cơ hội phát triển thị trường tài trợ vốn xanh.

Lợi ích của các sản phẩm tài trợ vốn ESG cho ngân hàng và nhà đầu tư

Ngân hàng và nhà đầu tư cần tin tưởng sẽ không thể bị thất bại nếu phát triển và đầu tư vào các sản phẩm này. Nhiều nghiên cứu cho thấy, trái phiếu xanh đạt lợi nhuận tốt hơn so với các sản phẩm truyền thống.

Số lượng và chi phí cho nguồn lực được triển khai cũng có thể ảnh hưởng đến lợi nhuận của chính ngân hàng. Tuy nhiên, vẫn còn một lợi ích về danh tiếng không liên quan đến tài chính: ngân hàng cung cấp trái phiếu xanh vì khách hàng muốn sử dụng lợi nhuận thu được cho các dự án xanh.

Đơn vị tính: tỷ USD. Nguồn: IJGlobal.

Uớc tính, đến năm 2025, các ngân hàng Việt Nam có thể đạt 1,7 tỷ USD doanh thu từ tài trợ vốn ESG, với khoảng 90% đến từ tài chính chuyển đổi và trái phiếu xanh. Nhóm này bao gồm doanh thu từ tài trợ dự án xanh (như tài trợ các dự án năng lượng tái tạo) và các khoản vay gắn với môi trường, chủ yếu tập trung cho các thị trường vốn gắn với ESG, M&A và tài trợ thương mại.

Xây dựng một khuôn khổ pháp lý

Năm 2015, Chính phủ đã giao nhiệm vụ cho Ngân hàng Nhà nước tăng cường các công cụ tài chính xanh, thông qua các quy định về tài chính xanh, các ngân hàng phải thực hiện các bước nội bộ để xem xét rủi ro môi trường vào năm 2025.

Tại Khung chính sách Tài chính xanh đang triển khai, Bộ Tài chính cũng đã đưa ra các chính sách khuyến khích cho vốn xanh. Trong Quyết định số 896/QĐ-TTg, ngày 26/07/2022 về Chiến lược quốc gia về Biến đổi khí hậu, Chính phủ đã thúc đẩy việc rà soát “chính sách tạo thuận lợi để thu hút các dòng vốn đầu tư cho ứng phó với biến đổi khí hậu”.

Tuy nhiên, các ngân hàng cùng hợp tác sẽ giúp thúc đẩy thị trường mạnh mẽ hơn. Các ngân hàng cần đối thoại với các cơ quan quản lý nhằm xác định xem các quy định mới có thể hữu ích như thế nào. Có thể thực hiện việc này bằng cách bắt đầu phát hành các sản phẩm tài chính xanh để xem quy định đã đủ chưa, hay cần cải thiện điều gì.

Tạo dựng thị trường trái phiếu xanh

Mặc dù hiện nay, nhà đầu tư và các bên vay vốn đang được hấp dẫn bởi nguồn vốn xanh, tuy nhiên, các ngân hàng thương mại Việt Nam mới chỉ ở giai đoạn đầu phát triển các sản phẩm và dự án trái phiếu xanh.

Hiện tại, số lượng công cụ tài chính xanh và mức độ phát triển còn thấp; một cuộc khảo sát gần đây cho thấy, 40% các ngân hàng Việt Nam không có dự án đầu tư xanh trong danh mục đầu tư của mình. Tuy nhiên, nhà đầu tư vẫn có thể nhanh chóng nắm bắt được cơ hội này.

Lấy ví dụ tại Indonesia, Cơ quan quản lý Dịch vụ tài chính đã ban hành các quy định về phát hành và thời hạn trái phiếu xanh trong năm 2017 và 2018. Với sự giúp đỡ của Tập đoàn Tài chính Quốc tế (IFC), trong vòng vài tháng, Ngân hàng OCBC NISP đã trở thành ngân hàng thương mại đầu tiên của quốc gia này phát hành trái phiếu xanh. IFC cung cấp bí quyết và ngân sách phù hợp để giúp OCBC NISP thực hiện những bước đi đầu tiên. Điều đó đã giúp kích thích thị trường trong nước.

8 ngân hàng đứng đầu của Indonesia trong năm 2018 đã khởi xướng Sáng kiến Tài chính bền vững của Indonesia; Citibank, HSBC, Ngân hàng Hồi giáo Dubai, và Standard Chartered sau đó đã phát hành trái phiếu xanh. Đến năm 2021, một nửa số ngân hàng của nước này đã cam kết tăng cường tài trợ cho các dự án xanh. Những ngân hàng hành động sớm đã chiếm 4/5 nhóm các ngân hàng đầu ngành về trái phiếu xanh tại Indonesia.

Những bước tiếp theo cho các ngân hàng Việt Nam

Các ngân hàng ở Việt Nam có cơ hội nắm giữ vai trò quyết định trên thị trường trái phiếu xanh. Yêu cầu đặt ra không chỉ xác định rõ nhu cầu, mà cần thực hiện các lĩnh vực kinh doanh, giúp bảo đảm nắm giữ vị trí dẫn đầu thị trường. Các ngân hàng có thể đi theo một trong ba cách sau:

- Đi theo xu hướng bằng cách xây dựng năng lực vận hành và đáp ứng các yêu cầu tối thiểu về quy định bắt buộc. Cách tiếp cận theo hướng tham gia ở mức tối thiểu này vẫn bảo đảm tuân thủ quy định, nhưng khó có thể giành được thị trường.

- Tham gia trên thị trường bằng cách chủ động áp dụng các tiêu chuẩn mới và thông lệ hàng đầu trong lĩnh vực rủi ro khí hậu. Các ngân hàng có thể phát triển các sản phẩm và dịch vụ cụ thể dựa trên nhu cầu tài chính xanh của khách hàng, đặt ra các mục tiêu kinh doanh quan trọng cho các sản phẩm xanh.

- Dẫn đầu thị trường thay vì đi sau các đối thủ ngang hàng và đặt mục tiêu giành thị phần lớn trong tài chính chuyển đổi và trái phiếu xanh. Điều này đòi hỏi phải tích cực phân bổ lại nguồn vốn theo các mục tiêu môi trường trên cơ sở khoa học, xác định tiềm năng các thị trường cụ thể và cơ hội kinh doanh trong các ngành trọng tâm (như phát triển năng lượng tái tạo, cơ sở sản xuất xanh, hạ tầng xe điện…), cung cấp sản phẩm chuyên dụng và hỗ trợ khách hàng trong những thị trường đó.

Dù đã chọn lộ trình nào, các ngân hàng Việt Nam cũng cần phải thực hiện những biện pháp sau:

Thứ nhất, cân nhắc mọi tiềm năng cơ hội kinh doanh ESG, từ tài chính chuyển đổi sang sản phẩm ESG doanh nghiệp. Ngân hàng cần quyết định sản phẩm ngân hàng xanh nào phù hợp nhất với khách hàng của mình.

Thứ hai, thống nhất lại các danh mục nhằm đạt được các mục tiêu giảm phát thải cụ thể, đồng thời đo lường mức độ phát thải đã được tài trợ.

Thứ ba, rà soát lại toàn bộ quy trình quản lý rủi ro, bao gồm nhận diện rủi ro, đánh giá mức độ trọng yếu, và đánh giá sức chịu đựng.

Thứ tư, sửa đổi mô hình vận hành tín dụng, và đặc biệt là cách thức quản lý rủi ro tín dụng, trong đó có chấm điểm rủi ro khí hậu bên đối ứng của ngân hàng.

Thứ năm, nhấn mạnh cam kết xanh của ngân hàng thông qua các hình thức công bố và báo cáo kinh doanh mới, như hợp nhất các khuyến nghị của Nhóm chuyên trách Công bố thông tin Tài chính liên quan đến Khí hậu (TCFD) về việc công bố các thông tin tài chính liên quan đến khí hậu.

Thứ sáu, thông báo những thay đổi tới các tổ chức và hệ thống dữ liệu, như mô hình chấm điểm tín dụng. Điều đó có thể sẽ yêu cầu nhà cung cấp dữ liệu độc lập cho các khía cạnh của ESG, hoặc một nguồn dữ liệu nội bộ.

Một số ngân hàng tại Việt Nam đã có những bước đi tiên phong. Trong giai đoạn 2018-2021, mảng tín dụng xanh của một ngân hàng lớn đã tăng trưởng hơn 60% sau khi ứng dụng các yếu tố rủi ro môi trường và xã hội vào hệ thống phê duyệt tín dụng.

Đồng thời, ngân hàng này cũng đã bắt đầu công bố báo cáo phát triển bền vững trong khuôn khổ báo cáo thường niên của mình và lên kế hoạch phát hành trái phiếu xanh, xây dựng quy trình và khuôn khổ để hỗ trợ mục tiêu này.

Một ngân hàng khác cũng đã đầu tư vào xây dựng năng lực nội bộ, đào tạo nhân viên thuộc nhiều phân khúc kinh doanh khác nhau về kiến thức thị trường năng lượng tái tạo, cụ thể là điện gió và điện mặt trời, để có thể phát hành các sản phẩm liên quan đến những thị trường này.

Trái phiếu xanh được định nghĩa là tuân thủ các Nguyên tắc trái phiếu xanh của Hiệp hội thị trường vốn quốc tế, gồm 4 điểm quy định chính:

1. Lợi nhuận thu được từ trái phiếu phải được dùng cho các dự án xanh, và đơn vị phát hành phải giải thích được lợi ích về môi trường.

2. Đơn vị phát hành phải công khai quy trình phán quyết một dự án có đủ điều kiện để cấp chứng nhận xanh hay không.

3. Lợi nhuận thu được phải được đưa vào một danh mục thành phần.

4. Hoạt động đầu tư phải được báo cáo ít nhất một lần mỗi năm.