Cổ phiếu logistics còn nhiều dư địa?

Bị điều chỉnh giảm sâu trong những phiên gần đây, song các báo cáo phân tích cũng như đánh giá của chuyên gia vẫn duy trì quan điểm tích cực đối cổ phiếu ngành logistics, đặc biệt khi các nền kinh tế lớn hồi phục sau đại dịch COVID-19 sẽ thúc đẩy nhu cầu giao thương, trao đổi hàng hóa.

Xuất nhập khẩu là động lực tăng trưởng chính cho ngành logistic, cảng biển trên thế giới. Tại Việt Nam, xuất nhập khẩu có đóng góp quan trọng cho nền kinh tế và đã duy trì tăng trưởng liên tục trong thời gian dài nhờ hội tụ nhiều yếu tố thuận lợi như nguồn vốn FDI, chính sách vĩ mô, cơ cấu dân số…

Trong bối cảnh dịch bệnh diễn biến phức tạp, hoạt động sản xuất của doanh nghiệp trong khu công nghiệp bị ảnh hưởng. Tuy nhiên, tổng kim ngạch xuất nhập khẩu hàng hóa 10 tháng đầu năm 2021 vẫn duy trì đà tăng cao, đạt 539,42 tỷ USD, tăng 22,6% với cùng kỳ năm trước. Điều này dẫn đến lượng container ra vào các cảng cũng tăng mạnh.

Thông tin từ Cục Hàng hải Việt Nam cho biết trong 10 tháng đầu năm 2021, tổng khối lượng hàng hóa thông qua cảng biển Việt Nam ước tính đạt 587 triệu tấn, tăng 2% so với cùng kỳ năm 2020.

Đáng chú ý, trong khi sản lượng nhiều mặt hàng qua cảng bị ảnh hưởng bởi dịch COVID-19, thì hàng container vẫn duy trì được đà tăng trưởng 2 con số với khối lượng 10 tháng ước tính đạt gần 20,3 triệu TEU (tăng 12% so với cùng kỳ năm 2020). Trong số này, hàng container xuất khẩu ước đạt hơn 6,6 triệu TEU (tăng 11%); hàng container nhập khẩu đạt gần 6,7 triệu TEU (tăng 14%); hàng nội địa đạt gần 7 triệu TEU (tăng 10%).

Bên cạnh đó, dịch bệnh COVID cũng tạo ra sự đứt gãy trong hoạt động logistic, khiến các cảng biển đều quá tải, dẫn đến tốc độ giải phóng tàu biển bị chậm lại, đẩy giá cước vận tải lên cao.

Trước diễn biến trên, nhóm ngành logistic (cảng biển và vận tải biển) là nhóm hưởng lợi trực tiếp, từ đó tạo tiền đề cho sự bứt phá mạnh của nhóm cổ phiếu ngành này ngay cả khi thị trường chứng khoán điều chỉnh mạnh.

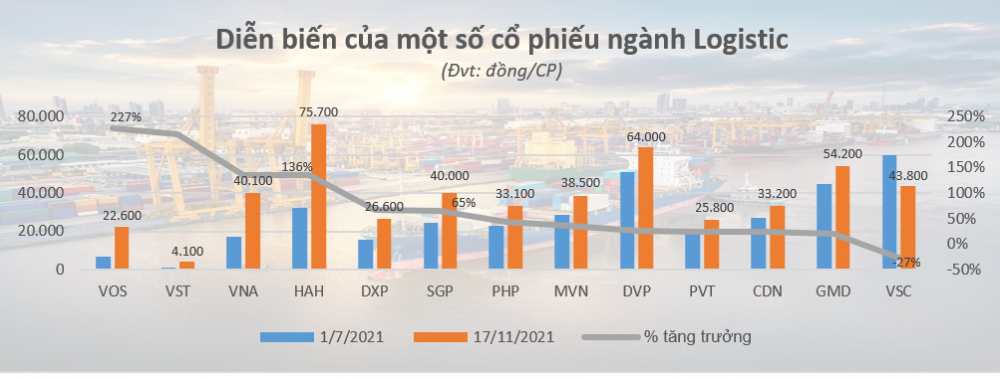

Theo ghi nhận, từ đầu tháng 7 đến nay, mã VOS đã tăng trưởng đến 227%, từ mức giá quanh 7.000 đồng/CP lên 22.600 đồng/CP trong phiên 17/11.

Không chỉ VOS, nhiều cổ phiếu cảng biển, vận tải biển khác cũng có tốc độ tăng tính bằng lần như VNA tăng 2,3 lần lên 40.100 đồng, HAH tăng gấp 2,4 lần lên 75.700 đồng, DXP tăng gấp 1,67 lần lên 26.600 đồng hay SGP tăng gấp 1,64 lần lên 40.000 đồng/CP. Các mã khác có tốc độ tăng dưới 100% như PHP (45%), MVN (35%), DVP (26%)...

Dù vậy cần lưu ý rằng, từ ngày 17/11 đến nay, nhóm này lại liên tục bị điều chỉnh giảm, riêng phiên 22/11 nhiều mã còn nằm sàn như DXP, VOS, các mã khác cũng giảm mạnh là PVT (-6,1%), PHP (-3,7%), GMD (-3,1%), DVP (-1,9%),...

Phân tích diễn biến trên với Nhadautu.vn, ông Nguyễn Anh Khoa - Trưởng Phòng Phân tích & Tư vấn Đầu tư CTCP Chứng khoán Agribank (Agriseco) cho biết, kể từ đầu tháng 10 tới nay chi phí vận tải thủy đối với hàng rời đã sụt giảm đáng kể, điều này được thể hiện qua việc chỉ báo BDI (Baltic Dry Index) đã giảm hơn 55%.

Để giải thích tại sao giá cước vận tải hàng rời lại giảm mạnh trong 1 tháng trở lại đây, theo ông Khoa, trước tiên nhà đầu tư cần hiểu rõ bản chất của ngành này. Khác với hoạt động vận tải container thông thường, dịch vụ hàng rời chủ yếu chỉ phục vụ nhu cầu vận chuyển các mặt hàng đặc thù như quặng sắt, than, ngũ cốc.

Ngoài ra, ngành này còn có tính phân mảnh cao do tồn tại ít hoặc gần như không có sự liên minh giữa các hãng tàu, điều này sẽ khiến giá cước có thể biến động mạnh hơn so với dịch vụ vận tải container. Thời gian gần đây, khi Trung Quốc cắt giảm sản lượng nhập khẩu đối với 2 mặt hàng là than cốc và quặng sắt, giá cước vận tải hàng rời đã bị ảnh hưởng nghiêm trọng do thiếu đi nguồn cầu từ một nền kinh tế lớn.

“Tôi cho rằng thông tin trên đã gây ra những tác động tâm lý ngắn hạn đối với các cổ phiếu ngành Logistics. Tuy nhiên nếu nhìn dài hơn, tôi vẫn duy trì quan điểm tích cực đối ngành này trong nhiều năm tới, đặc biệt khi các nền kinh tế lớn hồi phục sau đại dịch COVID-19 sẽ thúc đẩy nhu cầu giao thương, trao đổi hàng hóa”, ông Nguyễn Anh Khoa nói.

Vị chuyên gia này cũng lưu ý rằng cơ hội đầu tư dài hạn sẽ xuất hiện tại các nhóm cổ phiếu có hoạt động cốt lõi không bị ảnh hưởng bởi BDI nhưng vẫn điều chỉnh theo xu hướng toàn ngành (nhóm cảng biển – vận tải container). Khi thực hiện giải ngân, nhà đầu tư nên ưu tiên hướng tới các cổ phiếu đầu ngành và còn nhiều dư địa tăng trưởng như GMD, PHP, HAH.

Ở một báo cáo phân tích mới đây, SSI Research dự báo giá cước có thể đạt đỉnh vào quý 4/2021, sau đó sẽ điều chỉnh nhẹ vào nửa đầu năm 2022. Giá cước có thể giảm đáng kể trong năm 2023 khi nguồn cung tàu mới đi vào hoạt động, nhưng duy trì ở mức cao hơn mặt bằng trước dịch COVID.

“Dự tính trong quý 4, giá cước vận tải sẽ tiếp tục duy trì ở mức cao khi nhu cầu vận tải container kỳ vọng tăng mạnh mẽ nhờ phục hồi hoạt động sản xuất sau các đợt giãn cách xã hội, trong khi đó nguồn cung trong nước khan hiếm do nhiều tàu container trong nước đã được cho thuê ra thị trường quốc tế trong năm nay, điều này sẽ tiếp tục giúp cải thiện biên lợi nhuận cho một số doanh nghiệp logistic, trong đó có HAH”, SSI Research cho biết.