Giải quyết tình trạng thiếu vốn cho các doanh nghiệp vừa và nhỏ ở châu Á - Thái Bình Dương

Các doanh nghiệp vừa và nhỏ (SME) rất quan trọng trong việc thúc đẩy tăng trưởng kinh tế, đặc biệt là ở các nước đang phát triển, vì đóng góp đáng kể vào GDP và đóng vai trò quan trọng trong việc tạo ra việc làm.

Theo Ngân hàng Phát triển châu Á (ADB), các doanh nghiệp vừa và nhỏ chiếm 98% tổng số doanh nghiệp và cung cấp việc làm cho 66% lực lượng lao động ở châu Á, nhưng chỉ chiếm 38% GDP của khu vực.

Trên thực tế, Ngân hàng Thế giới (WB) ước tính, đến năm 2030 sẽ cần 600 triệu việc làm để đáp ứng lực lượng lao động toàn cầu đang ngày càng tăng, điều này khiến việc phát triển SME trở thành ưu tiên hàng đầu.

Trong khi hầu hết các chính phủ đã đưa ra các chính sách hỗ trợ sự phát triển của khu vực SME, các SME ở châu Á - Thái Bình Dương vẫn đang gặp phải một số hạn chế cản trở sự tăng trưởng và phải đối mặt với tình trạng thiếu hụt tài trợ vốn ước khoảng 2.000 tỷ USD do ảnh hưởng của đại dịch COVID-19.

Các doanh nghiệp vừa và nhỏ đang tìm kiếm điều gì ở bên cho vay?

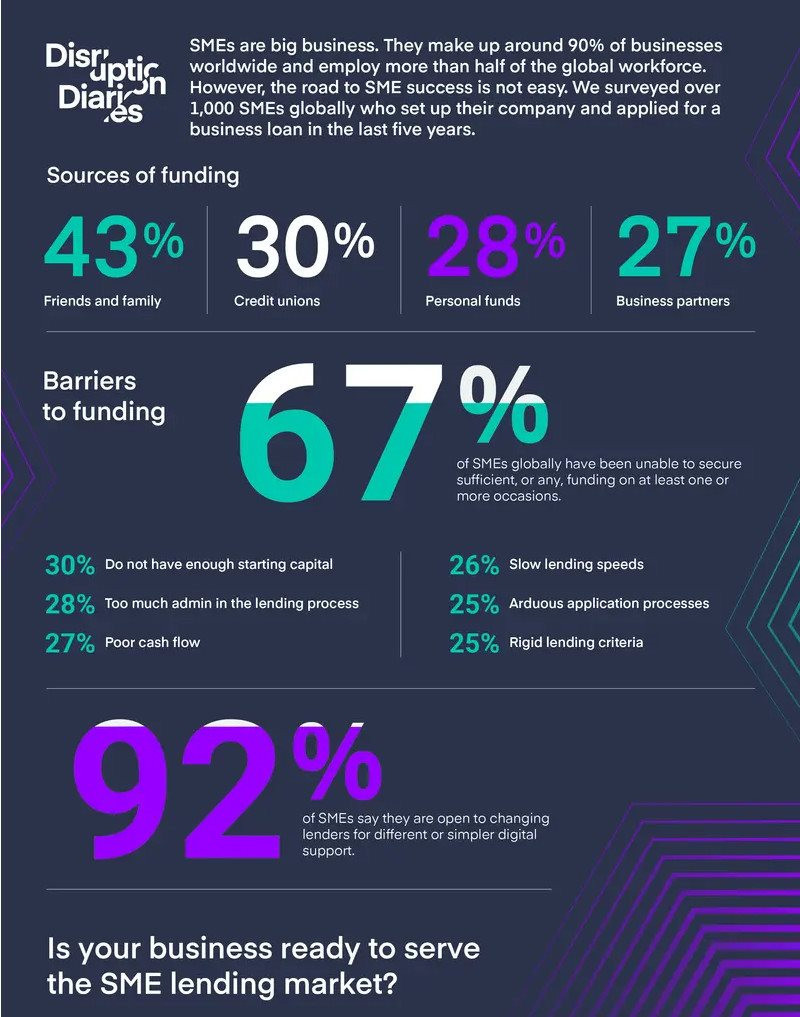

Khảo sát của nhà cung cấp phần mềm ngân hàng Mambu đối với 1.000 SME trên toàn cầu mới thành lập doanh nghiệp và vay vốn trong vòng 5 năm trở lại đây cho thấy, 67% rào cản tiếp cận vay vốn của các SMe là thiếu hoặc không có tài sản đảm bảo để được vay vốn.

Khảo sát cũng cho thấy, phần lớn các SME ở Indonesia (93%), Singapore (97%), Thái Lan (95%), Úc và New Zealand (95%) thường xuyên thay đổi bên cho vay nếu nhận được đề nghị hoặc đề xuất tốt hơn. Vậy các SME đang tìm kiếm điều gì khi lựa chọn người cho vay?

Thứ nhất, linh hoạt hơn. Các SME yêu cầu linh hoạt hơn về cấu hình sản phẩm để phù hợp với nhu cầu của mình như: Các điều khoản cho vay, phương án trả nợ và yêu cầu tài sản thế chấp.

Thứ hai, tiếp cận nhanh hơn. Các SME có thể cần tiếp cận vốn nhanh chóng để nắm bắt cơ hội hoặc giải quyết các nhu cầu tài chính cấp bách. Do đó, các doanh nghiệp này đánh giá cao những tổ chức cho vay có thể đưa ra quy trình cho vay hiệu quả.

Thứ ba, các điều khoản minh bạch. Các SME muốn hiểu rõ các điều khoản và điều kiện của khoản vay trước khi cam kết. Điều này bao gồm: Lãi suất, phí, lịch trả nợ và mọi hình phạt có thể xảy ra.

Thứ tư, dịch vụ được cá nhân hóa. Các SME đánh giá cao những đơn vị cung cấp khoản vay dành thời gian để hiểu nhu cầu cụ thể và điều chỉnh các giải pháp cho vay để đáp ứng các yêu cầu riêng của mình.

Thứ năm, hỗ trợ liên tục. Các SME đánh giá cao những bên cho vay cung cấp hỗ trợ và trợ giúp liên tục, bao gồm các nguồn lực và hướng dẫn cho vay, đặc biệt là khi bắt đầu thực hiện.

Trong bối cảnh có thêm các loại hình tổ chức phi ngân hàng tham gia vào thị trường cung cấp vốn mà Fintech là một ví dụ điển hình.

Fintech đang định hình lại ngành này trên toàn thế giới và Đông Nam Á cũng không ngoại lệ. Các công ty này đang liên tục cải tiến sản phẩm và dịch vụ của mình và rất giỏi trong việc đáp ứng nhu cầu của các SME.

Các SME có xu hướng lựa chọn ngân hàng số và ngân hàng thế hệ mới (neobank) bởi tính đơn giản và khả năng tiếp cận dễ dàng của các kênh này.

Theo nghiên cứu của McKinsey, dịch vụ khách hàng là một khía cạnh quan trọng đối với các SME khi nói đến ngân hàng, một lĩnh vực mà nhiều ngân hàng truyền thống vẫn còn dư địa để cải thiện.

Đơn giản, linh hoạt và liên tục hỗ trợ

Ngân hàng và công ty tài chính có thể vượt qua các rào cản cho vay và cung cấp các dịch vụ mới liền mạch, nhanh hơn bằng cách chuyển các hệ thống cho vay lõi sang nền tảng đám mây hỗ trợ API linh hoạt; hoặc các giải pháp SaaS giảm chi phí vận hành và cung cấp nền tảng tổng hợp để xây dựng, mở rộng quy mô và chạy các dịch vụ mới theo yêu cầu.

Ví dụ, công ty phần mềm Mambu (Đức) đã hợp tác với Thoughtworks để ra mắt nền tảng cho vay nâng cấp cho Prospa, một công ty cho vay SME phi ngân hàng được niêm yết công khai ở Úc và New Zealand.

Theo đó, Mambu đóng vai trò là công cụ cho vay dựa trên nền tảng đám mây của Prospa, trong khi Thoughtworks cung cấp tư vấn công nghệ, tận dụng chuyên môn toàn cầu và nhanh chóng của mình.

Chỉ trong 8 tháng, các công ty này đã thực hiện các cải tiến nền tảng ban đầu và ra mắt một dòng sản phẩm tín dụng mới. Ưu đãi này giúp cho các chủ doanh nghiệp New Zealand có khả năng tiếp cận nguồn vốn linh hoạt và liên tục.

Cùng với đó, các tổ chức tài chính có thể cung cấp các sản phẩm SME phù hợp với nhu cầu cụ thể của từng khách hàng, cung cấp cho người dùng các giải pháp riêng biệt.

Cho dù đó là khoản vay thiết bị mới cho một tiệm bánh, khoản ứng trước tiền mặt cho một doanh nghiệp xây dựng hay khoản vay khởi nghiệp cho một doanh nhân, các công cụ cho vay này cho phép thực hiện nhanh chóng và khả dụng tức thì thông qua API.

Khi đại dịch COVID-19 buộc các doanh nghiệp nhỏ phải đóng cửa, nhiều SME phải vật lộn để "sống sót" qua cuộc khủng hoảng.

Do đó, với các dịch vụ đổi mới, sáng tạo, ngân hàng và các tổ chức tài chính có thể đáp ứng nhanh chóng nhu cầu cấp thiết của các SME nhờ tính linh hoạt, ưu tiên trải nghiệm khách hàng và khả năng phản hồi nhanh chóng mà không phải tốn hàng tháng trời cho việc mã hóa, nâng cấp hoặc phí dịch vụ.

Tăng trưởng bền vững và khả năng phục hồi sẽ là khẩu hiệu dành cho những đơn vị cho vay SME khi đối mặt với nhiều biến động kinh tế hơn.

Chi phí gia tăng, chẳng hạn như năng lượng và nhân sự, đặt ra những thách thức nghiêm trọng cho doanh nghiệp. Với những "đám mây đen" của suy thoái kinh tế toàn cầu đang bao trùm, các kế hoạch tăng trưởng và đầu tư của SME có thể vẫn thận trọng.

Các tổ chức tín dụng sẽ thấy sự gia tăng các hạn mức tín dụng linh hoạt để hỗ trợ quản lý dòng tiền và chi phí nhân viên.