Khốn cùng với vay trực tuyến

Sau một thời gian khá im ắng, gần đây, loại hình cho vay online qua app (ứng dụng) lại bùng phát, đưa người vay vào bẫy lãi suất ngất ngưởng

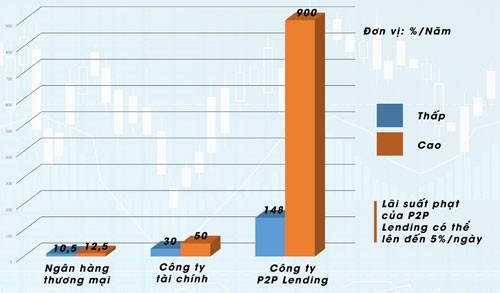

Về lý thyết, cho vay qua app là hình thức cho vay ngang hàng (P2P Lending). Theo đó, một doanh nghiệp (DN) công nghệ đứng ra làm trung gian kết nối người cho vay với người vay và trong suốt thời hạn vay, hai bên không tiếp xúc với nhau. DN công nghệ thu thập, đánh giá thông tin do người vay cung cấp để xét duyệt khoản vay, đồng thời thu phí dịch vụ sau khi hai bên giao dịch thành công. Thế nhưng trên thực tế, hoạt động cho vay qua app biến hóa phức tạp.

Lãi suất 912,5%/năm

Cuối tháng 9/2019, anh Minh (quận Phú Nhuận, TP. Hồ Chí Minh) đăng ký tại app vaytocdo để vay số tiền thấp nhất do ứng dụng này đặt ra là 1.700.000 đồng, thời hạn vay 8 ngày.

Theo anh Minh, để đăng ký được khoản vay này, anh phải trả lời cho app vaytocdo hàng chục câu hỏi. Không chỉ vậy, hệ thống của app vaytocdo còn yêu cầu người vay cho phép truy cập vào danh bạ, máy ảnh và bật tính năng định vị trên điện thoại để hệ thống nhận diện, chụp hình khuôn mặt rồi tự động cập nhật vào hệ thống…

Sau khi tiếp nhận đầy đủ thông tin, app vaytocdo thông báo cho anh Minh lãi suất vay 2,5%/ngày (tương đương 912,5%/năm), phí dịch vụ 16% số tiền vay, số tiền giải ngân chỉ 1.428.000 đồng (thay vì 1.700.000 đồng), lãi suất quá hạn 5%/ngày.

Như vậy, vaytocdo đã thu trước phí dịch vụ 272.000 đồng (16%) nhưng phải trả lãi suất cho toàn bộ số tiền vay, nghĩa là mỗi ngày người vay phải trả lãi 42.500 đồng (2,5%). "Với khoản vay 1.700.000 đồng, thời hạn vay 8 ngày, tôi phải trả lãi 340.000 đồng, cộng với phí dịch vụ 272.000 đồng, tính ra tổng chi phí của khoản vay lên tới 612.000 đồng, gần bằng 30% số tiền vay.

Như thế, tổng số tiền mà tôi phải trả cho vaytocdo là 2.312.000 đồng, bao gồm vốn gốc, lãi suất và phí dịch vụ. Nếu chẳng may chưa trả được nợ, tôi phải chịu lãi suất lên tới 7,5%/ngày, gồm lãi phạt 5%/ngày và lãi vay 2,5%/ngày, tương đương với lãi suất 2.737%/năm" - anh Minh tính toán .

Để tìm hiểu thêm về cho vay ngang hàng, chúng tôi tiếp cận app cashwagon và được biết với khoản vay 3 triệu đồng, thời hạn 90 ngày, người vay phải trả phí tư vấn 585.000 đồng, phí dịch vụ 630.000 đồng cộng với tiền lãi 61.000 đồng. Như vậy, lúc đầu người vay có thể nhận thấy các mức phí và số tiền lãi không nhiều. Nhưng khi tính toán kỹ sẽ có tổng chi phí vay vốn (có thể gọi là lãi suất) của khoản vay 3 triệu đồng lên đến 1.276.000 đồng, tương ứng với lãi suất 40%/3 tháng, tính ra lãi suất mỗi tháng là 13%, tương đương 156%/năm.

Trong khi đó, app cho vay Finizi thuộc Công ty TNHH Giải pháp công nghệ Finizi chào mời cho vay chỉ từ 1-4 triệu đồng, lãi suất 19,8%/năm. Tuy vậy, khi người vay tìm hiểu kỹ mới biết khoản vay 3 triệu đồng, thời hạn 20 ngày, bên vay phải trả tổng cộng 243.786 đồng, gồm lãi suất vay và các khoản phí, đồng nghĩa với lãi suất khoảng 0,4%/ngày (148%/năm).

Hiện nay, nhiều app như những cái bẫy lãi suất, nhiều người cần tiền gấp thường ít để ý tới yếu tố này nên cứ mạnh tay vay. Sau khi vay, họ mới vỡ lẽ lãi suất quá sức chịu đựng, dẫn đến không trả được nợ đúng hạn buộc phải chịu thêm lãi suất phạt, nợ nần chồng chất. Khi đó, các chủ app thường tung ra nhiều chiêu bài đe dọa, khủng bố tinh thần người vay.

Anh Linh (quận Bình Tân, TP. Hồ Chí Minh), công tác trong ngành công an, cho biết cách đây vài tháng, con anh đang học cấp 3 vay 2 triệu đồng qua app Doctor Dong, lãi suất 30%/tháng. "Hậu quả là chỉ sau 3 tháng, tôi liên tục bị nhiều số điện thoại lạ liên hệ đòi nợ 5 triệu đồng, bao gồm vốn gốc 2 triệu đồng và lãi suất, phí quản lý khoản vay, tiền phạt trả nợ không đúng hạn 3 triệu đồng" - anh Linh nói.

Cách đây khoảng 2 tháng, chị Hạnh (ngụ TP. Hồ Chí Minh) được một app cho vay 5 triệu đồng nhưng chỉ nhận được 3 triệu đồng. Đến ngày trả nợ, chị không có 5 triệu đồng thanh toán cho chủ app. Lúc đó, một nhóm người tự xưng là nhân viên "tín dụng" liên tục điện thoại đòi nợ chị với lời lẽ mang tính đe dọa. Tiếp đến, nhóm người này giới thiệu chị Hạnh vay tiền một app khác để có tiền trả nợ. Cứ thế, chị tiếp tục vay của các app sau để trả cho khoản vay trước khiến số tiền gốc và lãi phải trả cho các chủ app lên tới 100 triệu đồng.

Bỏ ngỏ quản lý

Theo ông Nguyễn Hoàng Minh, Phó Giám đốc Ngân hàng Nhà nước Chi nhánh TP. Hồ Chí Minh, để thực hiện các nghiệp vụ ngân hàng như huy động và cho vay, bao gồm các hình thức huy động và cho vay ngang hàng, đơn vị đó phải được Ngân hàng Nhà nước cấp phép. Những DN thực hiện huy động và cho vay khi chưa được cấp phép đều là hoạt động không hợp pháp.

Thế nhưng, phần lớn DN đang cho vay qua app hoạt động theo giấy phép đăng ký tại Sở Kế hoạch và Đầu tư các tỉnh, thành phố, với mã ngành tư vấn tài chính, lập trình máy tính…

Đề cập vấn đề này, TS. Cấn Văn Lực, chuyên gia tài chính - ngân hàng, cho rằng những công ty được Sở Kế hoạch và Đầu tư các tỉnh, thành phố cấp phép không có chức năng cho vay. Trường hợp các công ty này cho vay có nghĩa họ đang kinh doanh sai giấy phép.

Theo quy định của pháp luật, các tổ chức tín dụng cho vay theo Luật Các tổ chức tín dụng. Tuy vậy, luật này quy định lãi suất do bên vay và bên cho vay tự thỏa thuận. Còn Bộ Luật Dân sự 2015, quy định các bên thỏa thuận về lãi suất cho vay nhưng không được vượt quá 20%/năm. Tuy vậy, hiện các ứng dụng cho vay với lãi suất cao hơn rất nhiều.

Mới đây, Cục Cạnh tranh và Bảo vệ người tiêu dùng (Bộ Công Thương) đánh giá loại hình cho vay qua app ngày càng mở rộng, gia tăng rất nhanh về số lượng khách hàng và giá trị giải ngân, kéo theo tình hình khiếu nại trong nhóm dịch vụ tài chính này gia tăng. Nhiều người khiếu nại dù không đi vay nhưng liên tục nhận được điện thoại, tin nhắn quấy rối, đe dọa, ép buộc trả nợ. Ở một số vụ việc, đối tượng đòi nợ còn sử dụng hình ảnh, thông tin người thân của người vay đăng tải trên mạng xã hội với nội dung xuyên tạc, bịa đặt nhằm gây áp lực trả nợ.