Kinh nghiệm quản lý thuế tiêu thụ đặc biệt của một số nước

Thuế tiêu thụ đặc biệt là một trong các sắc thuế đóng góp lớn vào nguồn thu ngân sách nhà nước và góp phần quản lý tiêu dùng. Làm thế nào để quản lý hiệu quả nguồn thu ngân sách từ thuế tiêu thụ đặc biệt nhưng vẫn đảm bảo không ảnh hưởng tiêu cực đến nền kinh tế và người nộp thuế là vấn đề đặt ra cần giải quyết. Bài viết làm rõ các vấn đề cần hoàn thiện về chính sách thuế tiêu thụ đặc biệt và kinh nghiệm quản lý thuế tiêu thụ đặc biệt của các nước hiện nay.

Thuế tiêu thụ đặc biệt

Thuế tiêu thụ đặc biệt (TTĐB) là loại thuế được áp dụng hầu hết các quốc gia trên thế giới với các tên gọi khác nhau như: Thuỵ Điển là “thuế đặc biệt”, Pháp là “thuế tiêu dùng đặc biệt”, Trung Quốc là “thuế tiêu thụ”… Loại thuế này đánh vào một số hàng hoá, dịch vụ nhằm điều tiết sản xuất và tiêu dùng của mỗi quốc gia.

Tuỳ vào điều kiện của mỗi nước mà danh mục các hàng hoá, dịch vụ chịu thuế tiêu thụ đặc biệt cũng khác nhau. Danh mục này phụ thuộc lớn vào chủ trương, chính sách của Nhà nước về hướng dẫn sản xuất tiêu dùng, cũng như điều tiết thu nhập của xã hội.

Ví dụ: Tại Thái Lan, các loại hàng hóa bị đánh thuế TTĐB như: Dầu mỏ và các sản phẩm dầu mỏ, một số đồ uống, một số loại sản phẩm điện tử, sản phẩm pin, thủy tinh và pha lê, mô tô, xe vận hành trên mặt nước, nước hoa và mỹ phẩm, đá granit và marble, sản phẩm làm nguy hại đến bầu khí quyển, rượu, thuốc lá, bài lá.

Tại Vương quốc Anh, thuế TTĐB được đánh vào rượu bia, thức uống có cồn, sản phẩm thuốc lá, dầu hydrocarbon, các sản phẩm gây biến đổi khí hậu, nhiên liệu sinh học. Tại Hàn Quốc và Nhật Bản, loại thuế này được đánh theo đối tượng chịu thuế riêng biệt như: Thuế đồ uống có cồn, thuế thuốc lá, thuế ô tô, thuế xăng, thuế đồ uống có đường…

So với các quốc gia trên thế giới, Việt Nam có sự khác biệt về phương thức đánh thuế, danh mục hàng hoá, dịch vụ chịu thuế, cũng như cách thức quản lý nguồn thu thuế TTĐB một cách chặt chẽ hợp lý. Cụ thể:

Về danh mục hàng hoá dịch vụ chịu thuế tiêu thụ đặc biệt

Về cơ bản, đối tượng chịu thuế TTĐB chủ yếu là các mặt hàng có hại đến sức khỏe hoặc có tính chất cao cấp, xa xỉ cần hạn chế tiêu dùng. Tuy nhiên, theo nhận định của các chuyên gia, cũng như so sánh với các quốc gia khác thì danh mục đánh thuế TTĐB ở nước ta vẫn còn ít. Một số mặt hàng có ảnh hưởng tiêu cực đến sức khoẻ, môi trường thậm chí xa xỉ nhưng Nhà nước vẫn không đưa vào danh mục đánh thuế TTĐB.

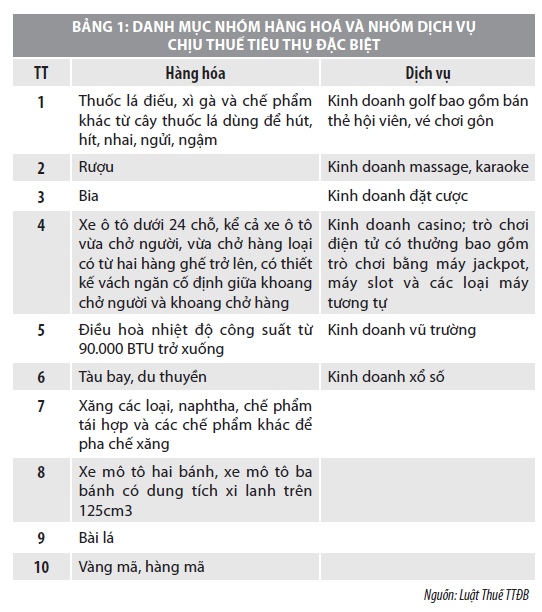

Tại Việt Nam, theo Luật Thuế TTĐB, danh mục hàng hoá dịch vụ chịu thuế bao gồm 10 nhóm hàng hoá và 6 nhóm dịch vụ (Bảng 1).

Hiện tại, danh mục các sản phẩm chịu thuế TTĐB ở các quốc gia trên thế giới rộng hơn nhiều so với sản phẩm dịch vụ chịu thuế ở Việt Nam. Điển hình như: Danh mục chịu thuế TTĐB của Thái Lan có 20 nhóm hàng hóa và dịch vụ; Malaysia thu 17 loại hàng hóa; Hungary có 22 loại hàng hóa; Thụy Điển 19 nhóm hàng hóa. Cụ thể, các sản phẩm dịch vụ đánh thuế TTĐB ở các nước được áp dụng như sau:

Hàng hoá là nước giải khát có ga và nước ngọt khác. Thuế đánh vào đồ uống có đường được áp dụng ở khá nhiều quốc gia như: Các nước ở châu Âu, Nam Mỹ, Bắc Mỹ, châu Á. Việc đánh thuế đặt trong bối cảnh các loại đồ uống chứa đường có tác hại đến sức khỏe của con người.

Theo thống kê, trên thế giới đã có gần 40 quốc gia đã đánh thuế đối với mặt hàng nước ngọt. Nguyên tắc đánh thuế dựa trên hàm lượng đường trong sản phẩm đồ uống nước ngọt.

Điển hình như: Pháp thu thuế TTĐB đối với nước giải khát không cồn (trừ sirô, nước ép trái cây, nước ép rau, nước trái cây) với mức thuế tuyệt đối 0,72 Euro/ lít; Hungary đã áp dụng thuế đối với hàng loạt thực phẩm và đồ uống từ năm 2011, bao gồm 0,22 Euro/lít cho đồ uống có hàm lượng đường trên 0,5% và Chính phủ cam kết dùng tiền thuế thu được tái đầu tư vào bảo vệ sức khỏe;

Argentina thu thuế TTĐB đối với nước ngọt có ga với mức thuế suất 8,7%; Mỹ có 23 bang thu thuế TTĐB đối với nước ngọt có ga và nước ngọt khác với mức thuế suất từ 1% - 8%; Thái Lan quy định nước ngọt có ga không cồn chịu mức thuế suất 25% hoặc 0,024 USD/chai 440cc...

Nhóm mặt hàng xa xỉ như đồng hồ cao cấp, mỹ phẩm, đồ trang sức, máy ảnh sang trọng, da lông thú là nhóm hàng hoá mà Việt Nam chưa đánh thuế TTĐB. Hiện tại, Trung Quốc đánh thuế đồng hồ đeo tay cao cấp với mức thuế suất 20%, mỹ phẩm chịu mức thuế suất 30%, đồ trang sức từ 5%-10%

Nhóm mặt hàng điện lạnh, điện máy với mức tiêu thụ năng lượng lớn.

Trong danh mục nhóm 10 hàng hoá chịu thuế TTĐB của Việt Nam thì chỉ có một mặt hàng về điện máy chịu thuế TTĐB đó là điều hoà nhiệt độ công suất từ 90.000 BTU trở xuống. Tuy nhiên, ở các quốc gia thì đánh thuế nhiều mặt hàng điện. Nhật Bản đánh thuế TTĐB vào rất nhiều mặt hàng điện với mục đích tạo nguồn thu phát triển tài nguyên năng lượng quốc gia.

Dịch vụ đua ngựa, đua xe đạp: Hiện tại, Hàn Quốc đã đưa dịch vụ đua ngựa, đua xe đạp vào danh mục chịu thuế TTĐB. Đây là một dịch vụ xa xỉ đối với đại đa số người dân nên việc đưa nhóm dịch vụ này vào đối tượng chịu thuế là hợp lý.

Thuế dầu khí và than đá: Trong các đối tượng chịu thuế TTĐB của Nhật Bản, ngoài các đối tượng chịu thuế TTĐB thông thường thì còn có nhóm đối tượng chịu thuế dầu khí và than đá. Nhật Bản cho rằng, dầu khí và than đá là nhóm đối tượng có tác động tiêu cực đến môi trường, cho nên cần thiết phải đánh thuế TTĐB để hạn chế tiêu dùng.

Về phương thức đánh thuế tiêu thụ đặc biệt

Có ba phương pháp tính thuế TTĐB được áp dụng hiện nay đó là thuế tuyệt đối, thuế tương đối và thuế hỗn hợp. Ở Việt Nam, hiện đang áp dụng phương pháp tính thuế tương đối (theo tỷ lệ % trên giá tính thuế). Theo phương pháp này thì số thuế thu được sẽ phụ thuộc vào giá bán ra của hàng hoá dịch vụ.

Ở các nước như: Hàn Quốc, Singapore và Philippines, Trung Quốc… Nhà nước đánh thuế theo cả phương thức tuyệt đối và phương thức tương đối tuỳ vào từng hàng hoá dịch vụ, thậm chí áp dụng cả phương thức hỗn hợp trên cùng 1 loại hàng hoá dịch vụ

Về thuế suất thuế tiêu thụ đặc biệt

Giống như các quốc gia khác, hiện nay, nước ta đánh thuế TTĐB với mức thuế suất cao hơn nhiều sắc thuế như: Thuế giá trị gia tăng, thuế nhập khẩu, thuế thu nhập doanh nghiệp… Tuy nhiên, nếu so sánh giữa mức thuế suất ở nước ta và các nước trên thế giới thì vẫn còn thấp.

Ví dụ như: Đối với sản phẩm thuốc lá, một trong những sản phẩm gây hại cho sức khoẻ người sử dụng thì Việt Nam đang đánh thuế với mức thuế suất 75%. Tuy nhiên, các nước như Myanmar áp dụng mức tương đối với mức thuế suất 100%, Thái Lan áp dụng phương pháp hỗn hợp với mức 87% cộng với 0,03 USD/gram.

Về phương thức quản lý thuế

Thuế TTĐB là thuế tiêu dùng một giai đoạn, chỉ đánh vào giai đoạn nhập khẩu tiêu thụ hoặc sản xuất tiêu thụ mà không đánh trên tất cả các giai đoạn như thuế giá trị gia tăng nên hiện nay Việt Nam còn thất thoát nhiều về khoản thu về thuế này, có rất nhiều tổ chức cá nhân nhập khẩu lậu, không kê khai đầy đủ về số lượng sản phẩm bán ra đối với các doanh nghiệp sản xuất bán ra trong nước.

Giải pháp hoàn thiện chính sách thuế tiêu thụ đặc biệt

Thứ nhất, về danh mục hàng hoá dịch vụ chịu thuế. Như tác giả đã nhận định, danh mục chịu thuế TTĐB ở nước ta ít hơn so với các quốc gia khác. Tuy nhiên, không vì thực tế này mà chúng ta đưa tất cả các sản phẩm chịu thuế ở các quốc gia khác vào danh mục hàng hoá, dịch vụ chịu thuế, mà phải xem xét điều kiện kinh tế, xã hội, văn hoá ở nước ta có phù hợp hay không.

Trước đây, có nhiều đề xuất đánh thuế với các mặt hàng như trà, cà phê, nước hoa, mỹ phẩm, điện thoại… nhưng đây là các sản phẩm thiết yếu đối với người tiêu dùng Việt Nam nên không phù hợp khi đánh thuế TTĐB.

Các sản phẩm như nước giải khát các gas, cồn hiện tại chưa chịu thuế TTĐB, đây là nhóm sản phẩm đang được người dân sử dụng với mức độ gia tăng nhưng lại có ảnh hưởng tiêu cực đến sức khoẻ người tiêu dùng nên cần sớm đưa vào danh mục hàng hoá chịu thuế.

Thứ hai, về phương thức đánh thuế TTĐB. Với phương thức đánh thuế tương đối hoàn toàn như hiện tại Việt Nam đang áp dụng thì chưa thực sự phù hợp. Đặc biệt, các sản phẩm như rượu, bia, thuốc lá có giá thành không cao nhưng lại có ảnh hưởng lớn đến sức khoẻ cộng đồng thì việc áp dụng thuế theo tỷ lệ phần trăm trên giá bán sẽ không phục vụ tốt cho mục tiêu điều tiết, định hướng tiêu dùng.

Nhà nước nên cân nhắc và áp dụng sớm về phương pháp tính thuế tuyệt đối cho mặt hàng rượu, bia, thuốc lá. Phương pháp này sẽ giúp nhà nước quản lý dễ dàng hơn về số thuế thu cho ngân sách nhà nước vì chỉ quản lý về mặt số lượng thay vì phải kiểm soát về cả mặt số lương và giá bán như phương pháp tương đối hiện tại.

Tuy nhiên, nếu ban hành một mức thuế cố định sẽ khó khăn khi thuyết phục người dân về tính khoa học của mức thuế đó, cho nên có thể dung hòa hai phương pháp trên, một số quốc gia đã lựa chọn việc tính thuế theo cả hai phương pháp, như Thái Lan áp dụng phương pháp hỗn hợp với mức 87%+ 0,03 USD/gram, Trung Quốc áp mức thuế suất là 45% cộng với 0,003 nhân dân tệ cho mỗi điếu.

Thứ ba, về thuế suất thuế TTĐB. Tăng hay giảm mức thuế TTĐB trong giai đoạn hiện nay phải cân nhắc kỹ về tác động đến giá tiêu dùng, ảnh hưởng đến người sử dụng, ảnh hưởng đến nhà đầu tư và thậm chí là cơ hội việc làm của người lao động.

Tuy nhiên, đối với những mặt hàng có ảnh hưởng xấu đến sức khoẻ của người dân như rượu, bia, thuốc lá thì nên xem xét tăng mức thuế TTĐB để hạn chế tiêu dùng, bảo vệ sức khoẻ cộng đồng, giảm thiểu chi phí điều trị bệnh tật cũng nhưng cải thiện năng suất lao động.

Thứ tư, về phương thức quản lý thuế. Các cơ quan chức năng cần nâng cao ý thức pháp luật cho người dân bằng cách tuyên truyền, giáo dục một cách sâu rộng tới mọi tầng lớp nhân dân thông qua các phương tiện thông tin đại chúng.

Bên cạnh đó, cần hoàn thiện và ban hành các văn bản pháp quy phù hợp. Rà soát và quản lý chặt chẽ các đơn vị nhập khẩu, sản xuất các sản phẩm chịu thuế tiêu thụ đặc biệt, tránh trường hợp các đơn vị sản xuất, nhập khẩu trốn thuế.

Ngoài ra, muốn thực thi được pháp luật thuế TTĐB thì rất cần có sự gương mẫu làm việc theo pháp luật cuả đội ngũ cán bộ quản lý thuế.

Tài liệu tham khảo:

1. Quốc hội (2016), Luật Thuế Tiêu thụ đặc biệt;

2. Học viện Tài chính (2019), Giáo trình Thuế, NXB Tài chính;

3. Trần Vũ Hải (2019), Thuế tiêu thụ đặc biệt đối với đồ uống - Thực tế áp dụng và kiến nghị hoàn thiện-Tạp chí Nghiên cứu Lập pháp số 6 (382), tháng 3/2019;

4. Trần Thu Huyền (2019), Tác động từ chính sách thuế tiêu thụ đặc biệt đối với thị trường ô tô Việt Nam - Tạp chí Tài chính kỳ 2 tháng 6/2019.

(*) Bài đăng trên Tạp chí Tài chính kỳ 2 tháng 5/2021