Sôi động cuộc đua cho vay margin

SSI đang chiếm vị trí dẫn đầu về dư nợ cho vay khi đạt mức 18.293 tỷ đồng, tăng gấp đôi đầu năm.

Mặt bằng lãi suất thấp, sự ủng hộ phát triển thị trường của Chính phủ và các kênh đầu tư khác đang gặp khó khăn là ba yếu tố hỗ trợ rất nhiều cho dòng tiền vào kênh chứng khoán. Điều này đã thể hiện ở số tài khoản chứng khoán mở mới, thanh khoản thị trường gia tăng và số dư tiền gửi của nhà đầu tư tại các CTCK.

Theo số liệu từ Trung tâm lưu ký chứng khoán (VSD), số lượng tài khoản nhà đầu tư cá nhân trong nước mở mới trong 9 tháng đầu năm 2021 là 956.081 tài khoản chứng khoán, gấp hơn 2,4 lần so với cả năm 2020 (392.527 đơn vị). Tổng số tài khoản chứng khoán của nhà đầu tư trong nước tới cuối tháng 9 đạt hơn hơn 3,69 triệu đơn vị.

Bên cạnh việc nhà đầu tư mở tài khoản mới, thanh khoản sôi động trên thị trường còn được trợ lực bởi dòng tiền margin.

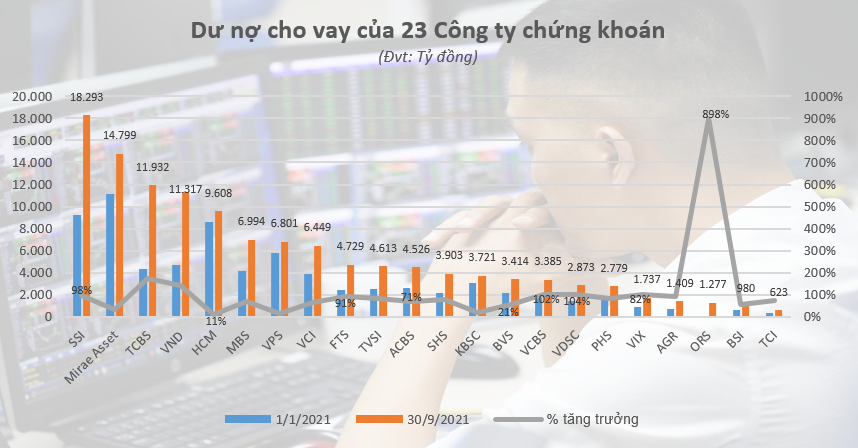

Danh sách 23 công ty chứng khoán có dư nợ margin lớn nhất

Tại thời điểm 30/9/2021, dư nợ cho vay (bao gồm cho vay margin và ứng trước) của 56 CTCK đã công bố báo cáo tài chính đạt khoảng 154.000 tỷ đồng, cao hơn 68% so với cuối năm 2020 (91.464 tỷ đồng).

Trong đó, SSI chiếm vị trí dẫn đầu về dư nợ cho vay khi đạt mức 18.293 tỷ đồng, cao hơn 98% so với thời điểm đầu năm. Hiện tỷ lệ dư nợ cho vay margin/vốn chủ sở hữu ở SSI là 154%.

Đứng thứ hai là Mirae Asset với dư nợ cho vay đạt 14.800 tỷ đồng, tăng 3.700 tỷ so với đầu năm. Trong đó, dư nợ cho vay margin chiếm 13.716 tỷ đồng, tương đương 1,9 lần vốn chủ sở hữu.

Dư nợ của TCBS vượt qua cả VND và HCM để đứng ở vị trí thứ 3 trong nhóm công ty chứng khoán với 11.932 tỷ đồng, tăng 172% so với cuối năm ngoái.

Ngoài ra, các công ty chứng khoán khác hầu hết cũng ghi nhận sự tăng trưởng về dư nợ như VND (tăng 141%), VCBS (tăng 102%), VDSC (tăng 104%), FTS (tăng 91%); ORS (tăng 898%), VIX (tăng 100%),…

Cung tăng theo cầu

Thời gian tới, ngành chứng khoán hứa hẹn sẽ có nhiều cơ hội và triển vọng phát triển, thu hút được sự quan tâm của ngày càng nhiều nhà đầu tư nhờ những nỗ lực ứng dụng công nghệ hiện đại, đẩy mạnh giao dịch trực tuyến, do vậy, các công ty chứng khoán sẽ phải nâng dư địa margin toàn thị trường.

Để gia tăng năng lực tài chính, nhiều CTCK đã huy động nguồn vốn nước ngoài để giảm chi phí vốn và thực tế đã có hàng trăm triệu USD vay tín chấp đã được rót vào thị trường Việt Nam thông qua CTCK.

Tháng 7/2021, SSI đã ký hợp đồng vay vốn với hạn mức lên tới 100 triệu USD (tương đương 2.300 tỷ đồng) vốn tín chấp từ nhóm các ngân hàng hàng đầu Đài Loan. Đứng đầu thu xếp và đầu mối khoản vay là Ngân hàng Union Bank of Taiwan (UBOT) và Taipei Fubon Commercial Bank Co., Ltd (Fubon).

Vào năm 2019 và 2020, SSI cũng từng huy động thành công các khoản vay tín chấp nước ngoài với hạn mức lần lượt là 55 triệu USD và 85 triệu USD.

VND cũng nhận được khoản vay hợp vốn kỳ hạn 1 năm từ nhóm các ngân hàng nước ngoài với tổng giá trị 100 triệu USD. Trong lần thu xếp vốn này, Maybank Kim Eng Securities Pte. Ltd Singapore đóng vai trò là đơn vị thu xếp duy nhất của khoản vay (MLAB), bắt đầu đàm phán từ cuối tháng 5 năm 2021 với giá trị cam kết ban đầu 50 triệu USD kèm quyền chọn gia tăng (greenshoe option) lên đến 50 triệu USD.

Đây cũng là khoản vay đầu tiên của VND tại thị trường vốn nước ngoài với mục tiêu phục vụ phát triển kinh doanh và mở rộng quy mô hoạt động.

Trước đó, trong tháng 4/2021, CTS cũng liên tiếp thực hiện ký kết các gói vay với tổng trị giá 90 triệu USD, tương đương hơn 2.070 tỷ đồng đến từ nhóm các ngân hàng Hàn Quốc, Đài Loan (Trung Quốc). Hay như vào tháng 5/2021, HCM cũng đã ký Hợp đồng vay hợp vốn tín chấp trị giá 44 triệu USD – tương đương 1.015 tỷ đồng với nhóm 7 định chế tài chính Đài Loan, đứng đầu là Ngân hàng First Commercial Bank (FCB).

Bên cạnh việc gia tăng huy động vốn ngoại, thời gian qua, nhiều công ty chứng khoán còn có xu hướng chào bán cổ phiếu để tăng vốn điều lệ, vừa giúp tăng hạn mức cấp margin, vừa tạo nguồn cho vay khi việc huy động vốn từ trái phiếu bị siết chặt.

Cụ thể, trong năm 2021 đã có tới 30 CTCK lên kế hoạch tăng vốn thông qua các hình thức như cổ tức, quyền mua, phát hành riêng lẻ… với tổng số vốn thêm khoảng 24.339 tỷ đồng.

Và tính đến thời điểm hiện tại đã có 15 CTCK hoàn tất tăng vốn toàn phần hoặc một phần với tổng số vốn tăng thêm ở mức 14.762 tỷ đồng.

Điển hình có SSI tăng vốn thêm hơn 4.400 tỷ đồng thông qua phát hành cho cổ đông hiện hữu, phát hành riêng lẻ, thưởng cổ phiếu; VND đã phát hành hơn 3.112 tỷ đồng cho cổ đông hiện hữu; VCI tăng vốn thêm 1.665 tỷ đồng bằng việc phát hành cổ phiếu thưởng; VIX tăng vốn thêm 1.262 thông qua chào bán cổ phiếu ra công chúng,...

Nhìn chung, việc các công ty chứng khoán tăng vốn có nhiều tác động tích cực đối với thị trường chứng khoán bởi sau khi hoàn thành kế hoạch, mảng cho vay ký quỹ sẽ đáp ứng tốt nhu cầu đang gia tăng của thị trường cũng như giảm bớt áp lực về tỷ lệ cho vay ký quỹ trên vốn chủ sở hữu, từ đó giúp giao dịch trên thị trường diễn ra sôi động hơn. Ngoài ra, nguồn vốn dồi dào cũng sẽ giúp bức tranh lợi nhuận của các công ty chứng khoán có nhiều thay đổi tích cực.